年末調整は、企業が従業員の代わりに行う手続きで、1年の終わりに正しい税額を計算し、毎月の給与天引きで徴収した額との差額を精算します。

年末調整は過去の税制改正の影響を受けやすく、特にここ数年は毎年のように大きな影響が出ています。担当者にとっては、年末調整業務のことを考えはじめる秋口には、「今年の年末調整はどうなるのか」と影響の度合いが気になっているのではないでしょうか。

そこで今回は、これまでの税制改正から2022年の年末調整に起こりうる影響について整理します。

目次

- 2022年の年末調整に影響を与える税制改正の内容

- 1.住宅ローン控除に関する影響

- 2.社会保険料控除・小規模企業共済等掛金控除の

「控除証明書」電子化に関する影響 - 3.非居住者である扶養親族にかかる扶養控除に関する影響

- 4.退職所得課税の見直しによる影響

- これからの年末調整業務はデジタル運用が“標準”に!

- 年末調整の電子化で押さえておきたいサービス選びのポイント

- 「マイナポータル連携」機能は将来的に注目ポイントに!

- おわりに

2022年の年末調整に影響を与える税制改正の内容

ここ数年、2019年の税制改正から続く影響により、毎年年末調整業務に何かしらの変更点が生じています。2020年には「給与所得控除・基礎控除の変更」「ひとり親控除の新設(寡婦・寡夫控除の見直し)」「所得金額調整控除の新設」などが行われ、慣れない変更に慌ただしくされた担当者も多いことでしょう。

また、2021年には押印が廃止され税務署長の事前承認が不要になるなど、手続きのデジタル化が推進されました。

国税庁が発表している「令和4年版 源泉所得税改正のあらまし」によると、2022年の年末調整業務に影響する税制改正内容は、次の4点が挙げられています。

- (1)住宅ローン控除に関する影響

- (2)社会保険料控除・小規模企業共済等掛金控除の「控除証明書」の電子化適用に関する影響

- (3)「非居住者である扶養親族にかかる扶養控除」に関する影響

- (4)「退職所得課税の見直し」に関する影響

これらは、令和4年度税制改正の内容だけでなく、令和2年度・令和3年度税制改正により、2022年から適用されるものもあります。

過去の税制改正内容は忘れているものも多いため、今のうちにしっかり確認しておきましょう。

1.住宅ローン控除に関する影響

住宅ローン控除は、住宅購入で金融機関等の住宅ローンを利用した場合に、毎年年末の住宅ローン残高に応じて所得税や住民税が控除される制度です。2019年度以降、控除期間が延長されるなどの改正が毎年のように行われています。ただし、初年度は確定申告が必要で、年末調整で控除するのは2年目以降となっています。

ここ数年の改正内容は、控除期間の延長や最大控除額の変更などが主な内容でしたが、令和4年度税制改正では、さらなる控除期間の延長や控除適用基準の見直しが行われたほか、控除率が1%から0.7%に引き下げられました。

控除率が引き下げられた影響は、2023年以降の年末調整で発生することになりますが、2022年度中に住宅購入をした従業員がいるか、対象者をしっかり把握しておくとよいでしょう。

※ 住宅ローン控除の改正内容については、コラム「2022年度の年末調整への影響は?住宅ローン控除の改正内容を解説!」も参照ください。

また、住宅ローン控除の控除証明書は、2020年より電子発行が可能となっています。初年度の確定申告時に「控除証明書をe-Taxで受け取り」を選択すると、翌年以降は電子データで年末調整が可能となります。現在控除証明書を電子データで提出する従業員がいなくても、今後は増える可能性が充分あります。年末調整手続きが電子化対応できていない場合は、電子化の準備を今年から進めておくと良いでしょう。

2.社会保険料控除・小規模企業共済等掛金控除の

「控除証明書」電子化に関する影響

現在、国として年末調整業務の電子化を推奨しており、2020年以降、生命保険や地震保険などの控除証明書、住宅ローン控除証明書などが電子データで提出可能になりました。そこに2022年10月1日以降、社会保険料控除・小規模企業共済等掛金控除の「控除証明書」の電子データ提供も加わることになりました。

また、電子データの提出方法について、「電子証明書に記録された情報の内容と、その内容が記録された二次元コードの付与された出力書面」が加えられました。これにより、書面であっても、従来の形式による控除証明書以外にQRコードなどで提出される可能性があります。具体的な対応については、国税庁の「年末調整のしかた」などを通じて今後発表されると思われますので、忘れずに確認するようにしましょう。

※ 「年末調整のしかた」は毎年9月下旬頃公開されます。(参考:「令和3年分 年末調整のしかた」)

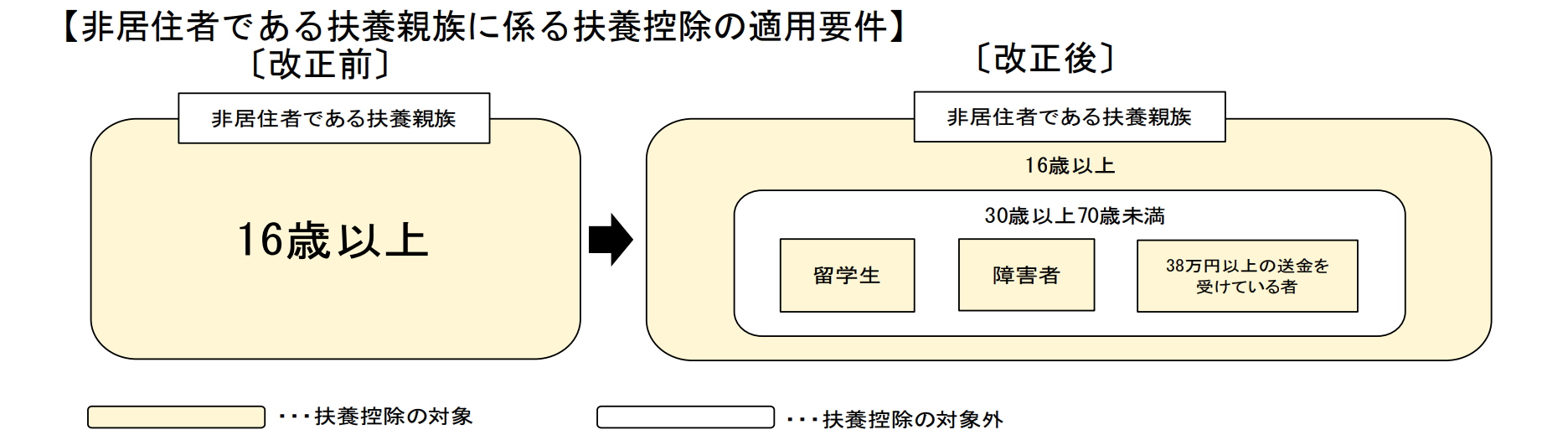

3.非居住者である扶養親族にかかる扶養控除に関する影響

令和2年度税制改正により、30歳以上70歳未満の非居住者で、次に掲げる場合のいずれにも該当しない人は、令和5年1月1日以降、扶養控除の対象となる扶養親族の範囲から除外されます。

- ① 留学により国内に住所及び居所を有しなくなった者

- ② 障害者

- ③ 扶養控除の適用を受けようとする居住者から、その年において、生活費又は教育費に充てるための支払を38万円以上受けている者

また、年末調整で上記①③の該当者に対して扶養控除の適用を受ける場合は、扶養控除等申告書以外に次のような書類が必要となります。

- ① 留学により国内に住所及び居所を有しなくなった者

現行の親族関係書類当該扶養親族が扶養控除対象に該当する旨を証する書類(在留カードや留学ビザ等の書類) - ③ 扶養控除の適用を受けようとする居住者から、その年において、生活費又は教育費に充てるための支払を38万円以上受けている者

当該親族が対象者であることを明らかにする書類(現行の送金関係書類で、その年における生活費又は教育費に充てるための支払の金額の合計額が38万円以上であることを明らかにする書類)

この適用範囲の変更は、2023年分以降の所得税について適用されるため、翌年の源泉徴収税額に影響します。該当者がいる従業員には、事前アナウンスで確認書類の準備を進めてもらいましょう。

なお、年末調整を行う際や扶養控除等申告書を確認する際に、親族関係書類や送金関係書類の確認は従来通り必要ですが、年末調整時に38万円以上の送金関係書類の確認をする場合は、現行の送金関係書類の確認は不要となります。

4.退職所得課税の見直しによる影響

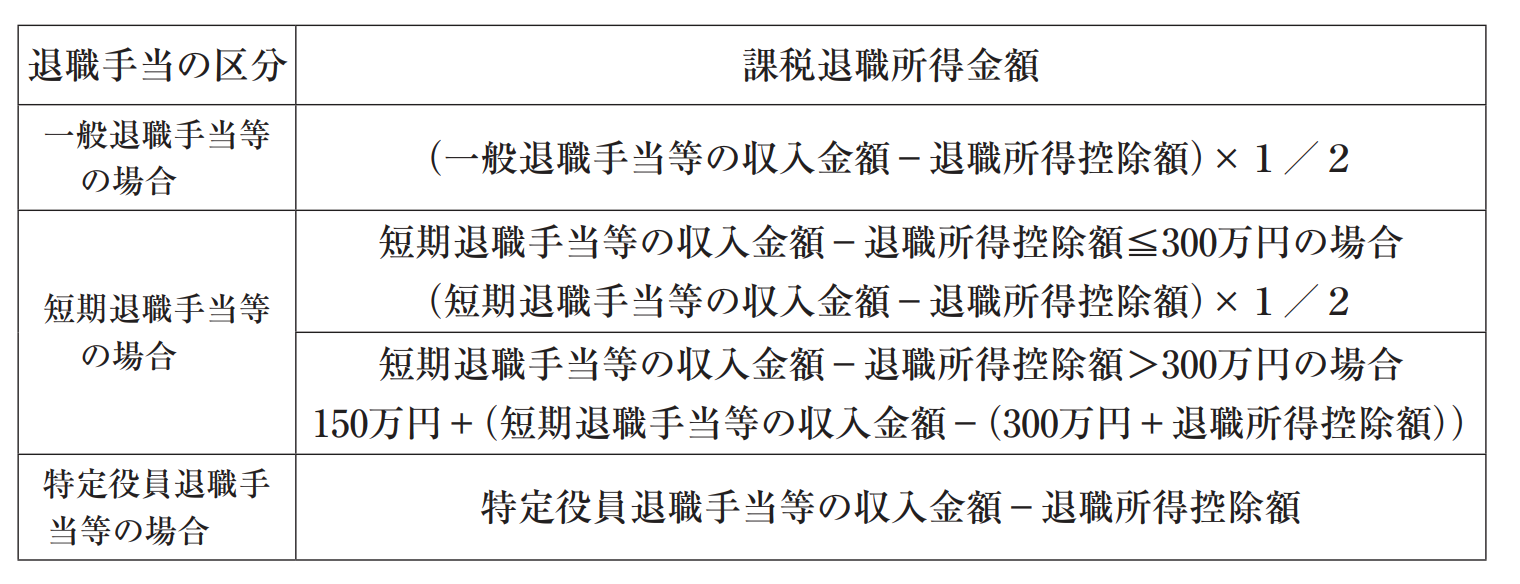

令和3年度税制改正において退職所得課税が行われましたが、これが2022年1月1日以降から適用されています。年末に行う年末調整業務ではありませんが、2022年に退職する従業員および役員がいる場合は注意が必要です。

退職所得は、「その年中に支払を受ける退職手当等の収入金額から、その人の勤続年数に応じて計算した退職所得控除額を控除した残額の1/2に相当する金額」とされています。(勤続年数5年以下の役員等を除く)

この改正によって、2022年1月1日以降に退職する勤続年数5年以下の従業員に支払う短期退職手当等については、退職所得控除額を控除した残額の300万円を超える部分について、1/2課税を適用しないことになりました。

退職時の年末調整においても、扶養控除等(異動)申告書や住民税に関する事項の確認は必要です。退職が決まった従業員には、「令和4年分 扶養控除等(異動)申告書」を配付しておき、退職するまでに記載内容を確認してもらいましょう。

なお、退職者についても源泉徴収簿は必要になります。

これからの年末調整業務はデジタル運用が“標準”に!

ここ数年の税制改正で、年末調整に必要な書類の多くが電子データで提出できるようになりました。

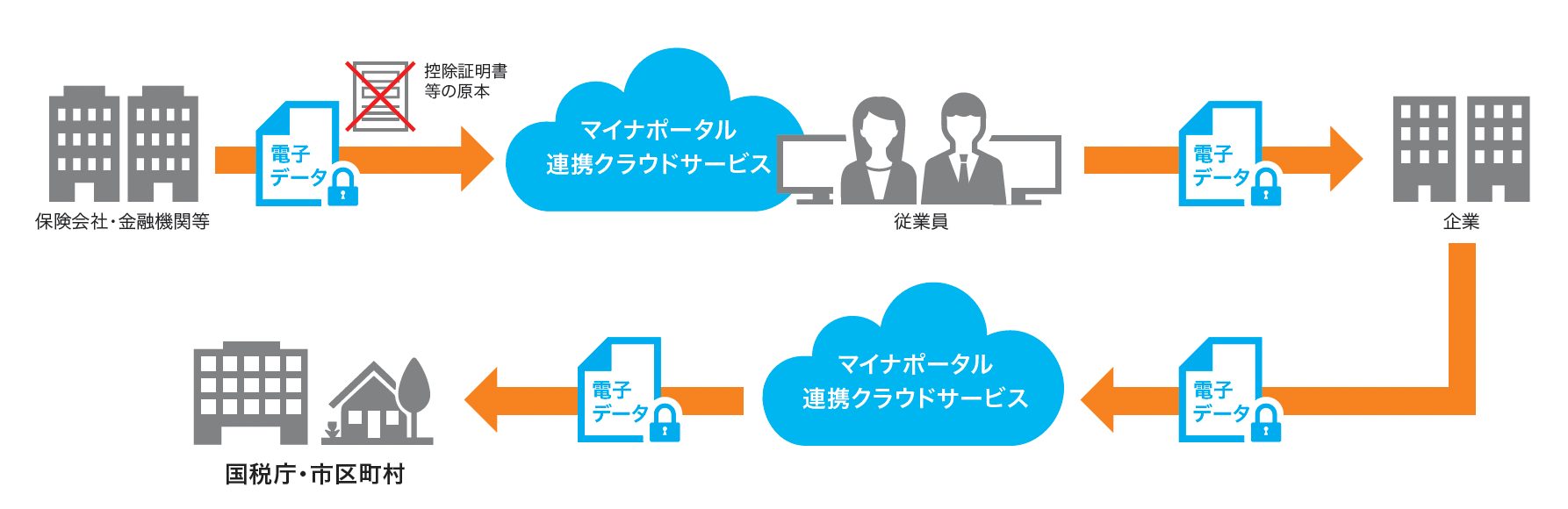

2021年には税務署長の事前申請も廃止され、より手続きのデジタル化がしやすくなっています。保険会社等の控除証明書の電子発行も進んでおり、マイナポータル連携やe-Taxによる住宅ローン控除証明書の発行など、データで年末調整業務ができる環境は整いつつあります。

さらに、現在eLTAXを通じた電子申告・申請の対象手続きや電子納付の対象税目・納付手段を拡大されており、政府は2025年末までに全国統一的にオンライン化する方針を掲げています。将来的には、企業から国税庁、市区町村へも、マイナポータルで一括してデータを提出できるようにも進められています。

こうした動きから、今後の年末調整はデジタルによる手続きがスタンダードになることは、間違いないでしょう。今紙の手続きを行っているのなら、早めに手続きをデジタル化し、デジタルフローに慣れておくとよいでしょう。

年末調整の電子化で押さえておきたいサービス選びのポイント

年末調整のデジタル化を進めようと思っても、市場には多くのサービスが提供されており、どれを選べばよいかと悩んでいないでしょうか。

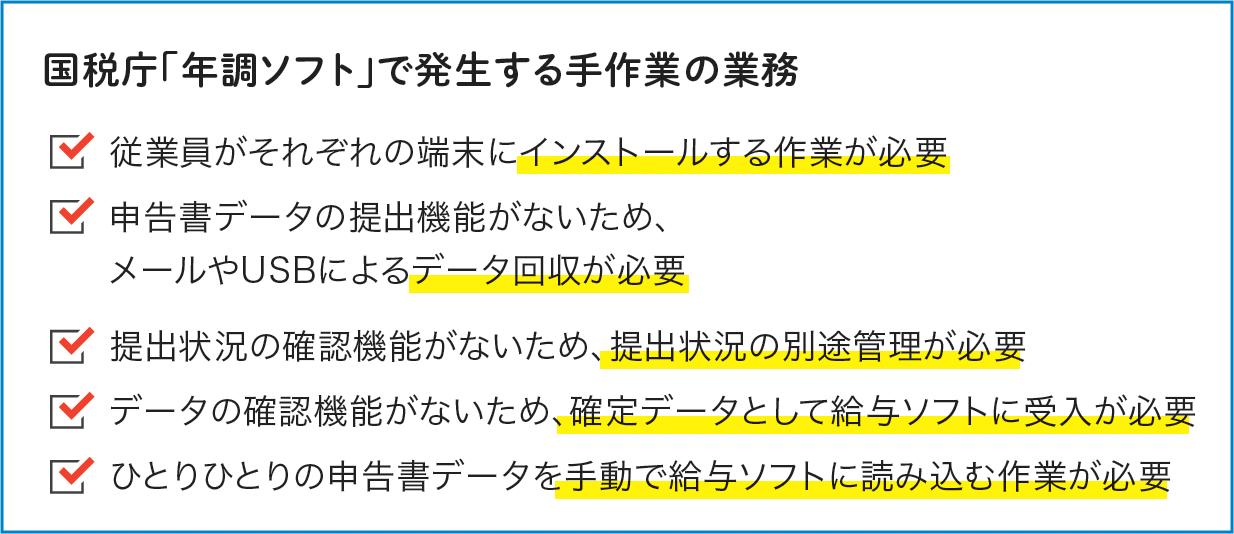

国税庁からも「年末調整控除申告書作成用ソフトウェア」(以下「年調ソフト」)が無償で提供されているため、取り急ぎ年調ソフトを導入する企業も少なくありません。しかし、年調ソフトの場合、次のように意外と手間のかかる作業が発生します。

年末調整業務は担当者だけでなく従業員が行う作業も多くあるため、年末調整をデジタル化する場合、「申告準備」から「入力・提出」「内容確認」「情報活用・保管」まで、両方の業務プロセスを自動化できるサービスを選ぶことが肝心です。

特に重視したいのは、「従業員にとって使いやすい申告画面かどうか」という点です。中には、アンケート形式で「はい」「いいえ」の質問に応えるだけで申告書が作成できるサービスもあります。操作が簡単になっているので、ITリテラシーの低い従業員でも手軽に手続きができるのが特徴です。しかし、申告内容が前年と変わらないのに、毎年同じ操作を繰り返すタイプもあるため、煩わしいと感じるかもしれません。

見極めの際には、今年の操作性・業務効率だけでなく、翌年以降の使いやすさも確認しておくことが重要です。

奉行Edge年末調整申告書クラウドの場合、申告書の提出依頼から業務をデジタル化できます。提出依頼をサービス上からメール送信できるため、各申告書の印刷・仕分け・配付作業がなくなります。提出依頼メールは、テンプレート登録をすれば簡単に一斉送信できます。また、年末調整書類は書き方が難しく、紙の手続きでは毎年業務の流れや注意事項などを書面で添付しているという企業も少なくありません。奉行Edge年末調整申告書クラウドは、提出依頼メールに従業員用マニュアルをファイル添付することもできるため、申告に必要な情報を過不足なく伝えることができます。

一度申告したデータは翌年に自動コピーされるので、イチから入力する必要がなく、従業員は変更点のみ確認・修正するだけでよくなります。担当者も、変更された箇所の色が変わって表示されるので、確認すべき項目が一目で分かります。

サービス選びでは、自社の給与システムとの連携がどのようにできるかという点も要チェックポイントです。一般的なサービスの多くは、API連携やCSVデータ連携などで給与システムに取り込むことができるようになっています。奉行Edge年末調整申告書クラウドと給与奉行クラウドのように、自動連携で申告書データを取り込む方法もあります。

CSVデータの場合は、データを取り込む作業は手動となるため、担当者が操作できるか確認しておくと安心でしょう。

「マイナポータル連携」機能は将来的に注目ポイントに!

政府が目指す年末調整の電子化は、年末調整業務の全工程をデジタル化することにあります。そのため、保険会社等からの控除証明書等の電子データ提供だけでなく、マイナポータルと連携することでより多くの情報の共有化を図ろうとしています。

国税庁は政府が運営するオンラインサービス「マイナポータル」と連携することによる情報の共有化を推奨しています。

奉行Edge年末調整申告書クラウドのようにマイナポータルと連携できれば、控除証明書等の電子データを一括で取り込むことができ、データ内容の自動入力や原本の回収が不要になります。

特に今後は、住宅ローン控除を適用する場合、マイナポータルの連携によって住宅ローン控除証明書だけでなく年末残高証明書の提出も不要※となります。マイナポータルを活用することで、将来的には全ての年末調整手続きがワンステップでデジタル化されようと計画されている以上、将来的にはマイナポータル連携ができることがサービス選びの大前提となるでしょう。

※ 住宅ローン控除のマイナポータル連携に関する詳細は、コラム「2022年度の年末調整への影響は?住宅ローン控除の改正内容を解説!」を参照ください。

おわりに

年末調整業務でもっとも手間がかかることは、書類の配付・回収と確認、そして計算業務です。これらの業務がデジタル化すれば、業務を最大8割削減することも可能です。手作業のままアナログで処理し続けるのに比べて、業務にかかるコストは何倍・何十倍と差が出るでしょう。

奉行Edge年末調整申告書クラウドのように、常に最新の制度・法律に準拠しているサービスなら、必要な情報さえ入力すれば、常に最新の状態で年末調整業務をスムーズに終わらせることができます。また、e-tax・eLTAXに対応している法定調書奉行クラウドと連携すれば、法定調書の作成・申告手続きまで自動化できます。

一度デジタル化してしまえば、年末調整業務の効率はずっと改善し続けるので、早めに導入することをおすすめします。本格的に年末調整がスタートする前に、今から準備を始めませんか。

人事労務DXを最短で、確実に実現。

奉行クラウド HR DX Suite

人事労務業務のデジタル化を成功に導くベストプラクティスを詰め込んだ奉行クラウド HR DX Suiteは、紙が多く残る業務を網羅し、人事労務業務のDX化を確実に実現します。

総務・人事・労務のあらゆる業務において標準的かつ最適な業務運用が手に入るだけでなく、つねに時代に合ったベストプラクティスと最新の業務環境をご提供します。

関連リンク

-

年末調整申告書クラウドならデジタル化で業務を8割削減!

奉行Edge年末調整申告書クラウド

-

給与奉行クラウドならデジタル化で業務を7割削減!

給与奉行クラウド

-

支払調書・合計表の作成から電子申告までフルサポート

法定調書奉行クラウド

-

人事労務業務のDXで最大、業務時間84%削減を実現

奉行クラウドHR Suite

-

3Stepでわかる!年末調整デジタル化時間削減効果シミュレーション

奉行Edge年末調整申告書クラウド

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!

![公認会計士に聞く!<br>[2027年施行]新リース会計基準の会計処理|借手が押さえておきたいポイントとは](https://www.obc.co.jp/hubfs/360/img/article/pic_post435_thumb.png)