社会保険は、病気やケガ、介護などに備える社会保障制度のひとつです。企業の従業員は給与から社会保険料が引かれ、企業の負担分と本人の負担分を合わせて社会保険料を納付します。そのため、企業は従業員の社会保険料を計算しなければなりません。

ここでは、社会保険の種類のほか、社会保険料の負担割合や計算方法、納付方法について解説します。

目次

- 社会保険の種類

- 社会保険料の負担割合と計算方法

- 社会保険料の計算に必要な標準報酬月額

- 定時決定の対象とならないケースの手続き方法

- 社会保険料の納付方法

- 社会保険料の計算は「給与奉行クラウド」がおすすめ

- よくある質問

社会保険の種類

広義の社会保険とは、「健康保険」「厚生年金保険」「介護保険」「雇用保険」「労災保険」の5つの総称です。このうち、健康保険、厚生年金保険、介護保険の3つを狭義の「社会保険」といい、雇用保険、労災保険の2つを「労働保険」といいます。それぞれどのような保険なのかを見ていきましょう。

健康保険

健康保険とは、業務外で病気やケガをしたときに、通院や入院にかかる医療費の給付を受けられる社会保険です。ほとんどの企業が健康保険の適用を受ける適用事業所となっており、適用事業所の75歳未満の従業員は、一定以上の時間働く場合、健康保険の加入が義務づけられています。

健康保険については、当サイトの記事で詳しく解説していますので、参考にしてください。

健康保険とは

厚生年金保険

厚生年金保険は、企業などで働く人を対象にした公的年金制度です。加入者が老齢基礎年金の受給資格を得ると老齢厚生年金が支給され、障害を負った場合は障害厚生年金が支給されます。

厚生年金保険については、当サイトの記事で詳しく解説していますので、参考にしてください。

厚生年金保険とは

介護保険

介護保険とは、介護が必要になったときのリスクに備える保険です。40歳から加入が義務づけられています。

雇用保険

雇用保険とは、失業や休業をしたときに、雇用の安定や再就職の支援のために給付を行う保険です。失業時に給付金が受け取れるほか、再就職のための教育訓練給付を受けられます。

労災保険

労災保険とは、業務中や通勤中の事故・災害によって、病気やケガ、死亡した際に、従業員やその家族の生活を保障する保険です。雇用期間や労働時間にかかわらず、すべての労働者が労災保険の対象になります。

社会保険料の負担割合と計算方法

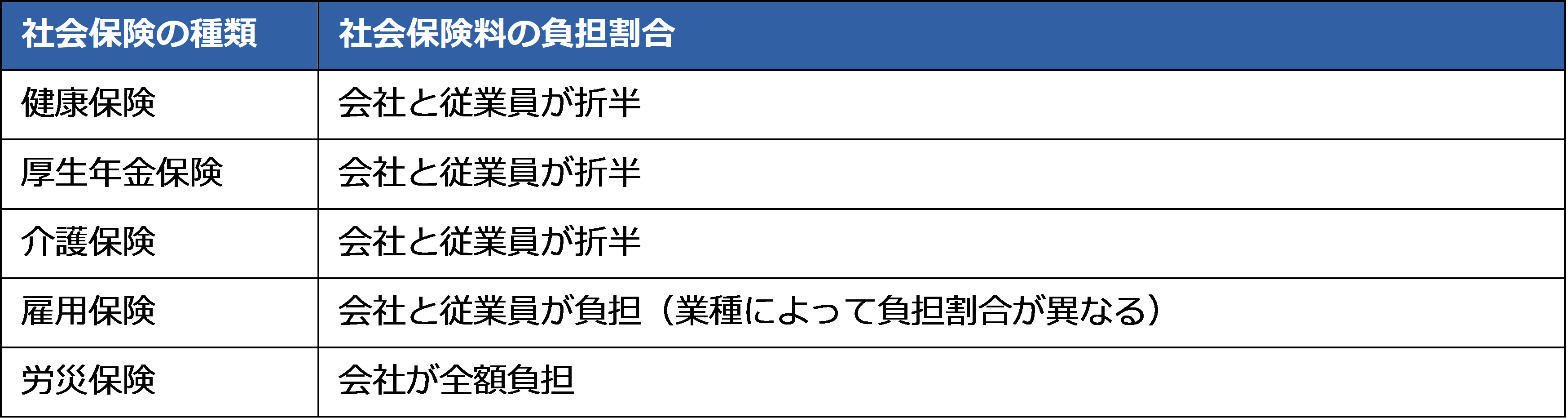

社会保険料は、社会保険の種類によって企業と従業員の負担割合が異なります。社会保険料の負担割合は下記の表のとおりです。

■社会保険料の負担割合

健康保険料と厚生年金保険料、介護保険料、雇用保険料は、従業員の給与から天引きして、企業が従業員に代わって納付します。このうち、健康保険料と厚生年金保険料、介護保険料は、在籍する月の翌月末日が納付期限となり、従業員の当月給与から社会保険料を天引きします。

また、雇用保険料は企業が年1回納付することになりますが、従業員負担分は毎月の給与から1ヵ月分が天引きされることが一般的です。

なお、企業の経理上、会社負担分の社会保険料は、法定福利費として計上します。一方、従業員の負担分は、会社が一時的に預かっていることになるため、預り金として計上します。

健康保険料、厚生年金保険料、介護保険料の計算方法

社会保険料の計算方法は、社会保険の種類によって異なります。健康保険料と厚生年金保険料、介護保険料については、標準報酬月額と標準賞与額をもとに計算されます。

標準報酬月額とは、従業員に支払う給与、通勤手当などの各種手当を含んだ報酬から算出される報酬の近似値です。年3回以下の賞与は、標準賞与額として算出します。

標準報酬月額については後述していますので、詳しくはそちらをご確認ください。

それぞれの保険料は、標準報酬月額と標準賞与額に保険料率を掛けて求められます。協会けんぽに加入している場合の健康保険の保険料率は、都道府県によって異なるため注意が必要です。また、健康保険組合に加入している場合の健康保険の保険料率は、健康保険組合ごとに保険料率が違います。保険料は企業と従業員が折半するため、半分に割った額が企業と従業員の負担額となります。

実際に、企業と従業員にかかる健康保険料、厚生年金保険料、介護保険料について見ていきましょう。ここでは、東京都に事業所があり、協会けんぽに加入している場合の保険料率で算出します。

例)

月給30万円で介護保険第2号被保険者に該当する従業員の場合

| 社会保険の種類 | 保険料率 | 企業負担(月) | 従業員負担(月) | 合計(月) |

|---|---|---|---|---|

| 健康保険 | 10.0% | 1万5,000円 | 1万5,000円 | 3万円 |

| 厚生年金保険 | 18.3% | 2万5,620円 | 2万5,620円 | 5万1,240円 |

| 介護保険 | 1.82% | 2,730円 | 2,730円 | 5,460円 |

雇用保険料と労災保険料の計算方法

雇用保険料と労災保険料は、1年間の賃金の合計額に保険料率を掛けて求めます。

雇用保険の保険料率と負担割合は、事業の種類によって異なります。労災保険の保険料率も事業によって異なり、労災保険の保険料は企業の全額負担です。

実際に、企業と従業員にかかる雇用保険料と労災保険料について見てみましょう。ここでは、雇用保険の業種の種類で「一般の事業」に分類され、労災保険料率において「その他の各種事業」に該当する企業の場合の保険料率で算出します。

例)

1年間の賃金の合計額が400万円の従業員の場合

| 社会保険の 種類 |

保険料率 | 企業負担(月) | 従業員負担(月) | 合計(月) |

|---|---|---|---|---|

| 雇用保険 | 1.55% | 3万8,000円 | 2万4,000円 | 6万2,000円 |

| (企業負担:0.95%、従業員負担:0.60%) | ||||

| 労災保険 | 0.30% | 1万2,000円 | なし | 1万2,000円 |

| (従業員負担:なし) |

社会保険料の計算に必要な標準報酬月額

標準報酬月額とは、従業員の月々の給与の平均額を1~50の等級(厚生年金は1~32)に区分したものです。これは、健康保険料、厚生年金保険料、介護保険料の計算をしやすくするために利用されます。

標準報酬月額は、毎年7月に実施される標準報酬月額の見直し手続きである「定時決定」で決まります。対象となる賃金の範囲や、手続きの方法を知っておきましょう。

標準報酬月額の対象となる賃金

標準報酬月額は、3ヵ月の給与額の平均を等級にあてはめて算出します。標準報酬月額を算出する際に対象となるのは、下記のような給与や手当です。

<標準報酬月額の対象の範囲>

- 基本給

- 残業手当

- 家族手当

- 住宅手当

- 役職手当

- 通勤手当

- 年4回以上支給される賞与 など

各種手当を含め、支給された給与額の合計で平均を算出します。所得税のかからない通勤手当や、年4回以上支給される賞与も対象になるので注意が必要です。

定時決定の手続き

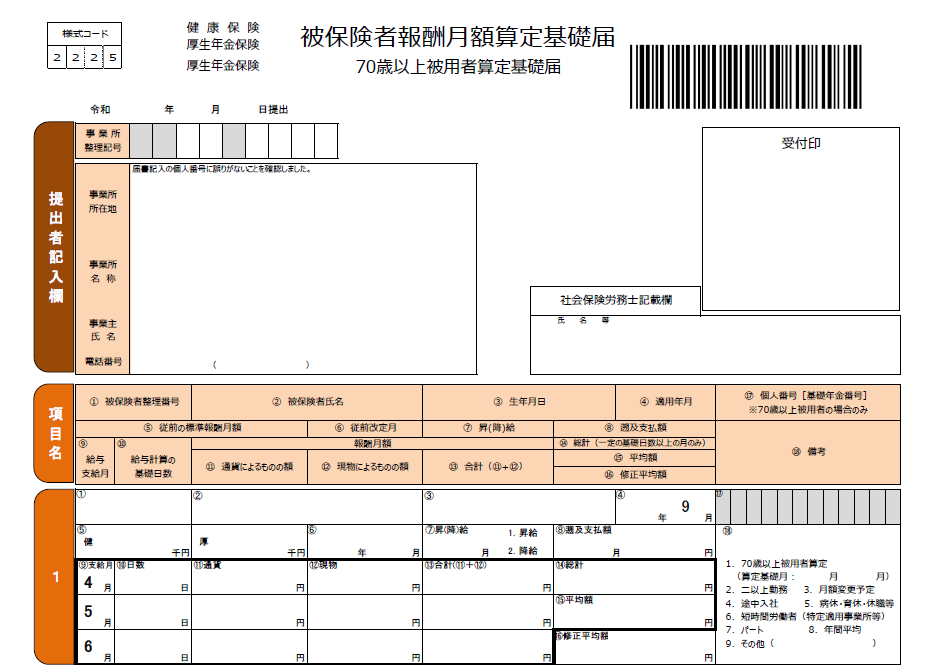

定時決定の手続きには、算定基礎届の届出が必要となります。算定基礎届とは、標準報酬月額を決める定時決定の際に提出する書類です。原則として毎年1度、社会保険(健康保険・厚生年金保険)の対象となる全従業員分を作成して日本年金機構に提出します。

提出時期は、毎年7月10日までです。4月、5月、6月の3ヵ月分の各従業員の給与支給額を取りまとめて、日本年金機構宛に提出します。その後、9月から翌年8月まで、新たな標準報酬月額で社会保険料の計算を行います。

出典:日本年金機構「健康保険・厚生年金保険 被保険者報酬月額算定基礎届」

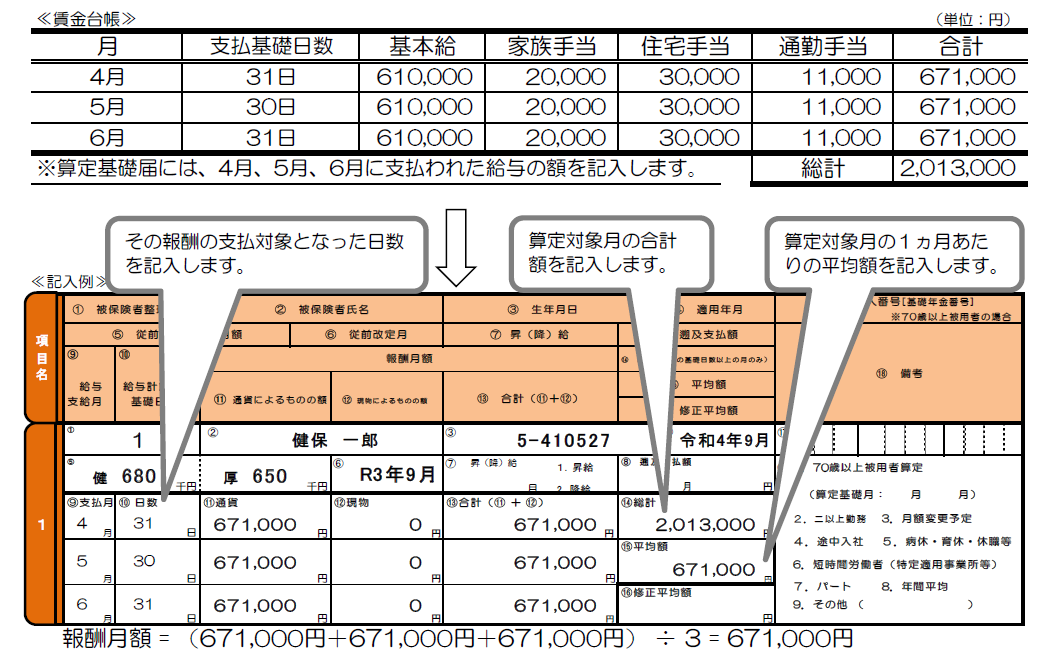

算定基礎届に記載する内容

算定基礎届に記載する内容は、支払基礎日数や4月、5月、6月に支払われた支給額です。算定基礎届の項目について、記入見本をもとにご説明します

出典:日本年金機構「算定基礎届の記入・提出ガイドブック」

<算定基礎届の項目>- ①被保険者整理番号:従業員ごとに割り振られる整理番号です。

- ②被保険者氏名:従業員の氏名です。

- ③生年月日:従業員の生年月日です。「―」の前の数字は元号を表しています。昭和生まれの人は「5」、平成生まれの人は「7」と印字されます

- ④適用年月:算定基礎届の変更が適用される年月日です。通常、提出する年の9月となります。

- ⑤従前の標準報酬月額:算定基礎届を提出する前の標準報酬月額です。

- ⑥従前改定月:現在適用されている標準報酬月額が適用された年月です。前回の定時決定時から変更がなければ、前年9月となります。

- ⑦昇(降)給:昇給や降給月を記載します。該当しなければ空欄です。

- ⑧遡及支払額:昇給や降給によって給与を遡及して支払った事実がある場合に記載します。該当しなければ空欄です。

- ⑨支払月:それぞれの欄の給与の支給月です。通常、上から「4」「5」「6」となります。

- ⑩日数:それぞれの月の給与支払基礎日数を記載します。例えば、3月21日から4月20日までの給与を4月末日に支払う企業では、4月の支払い基礎日数は31日となります(月給制の場合)。

- ⑪通貨:現金で支払った給与を記載します。通常の給与支給額と同額になる場合が多いです。

- ⑫現物:現物で支払った給与を記載します。通勤定期券を支給している場合などが該当します。例えば、6ヵ月定期を支給している企業は、定期代を6で割って1ヵ月分の金額を算出して記載してください。

- ⑬合計:通貨払いと現物払いの給与額の合計です。

- ⑭総計:3ヵ月に支給した給与の総計です。

- ⑮平均額:1ヵ月あたりの給与の平均です。総計を3で割った金額を記載します。

- ⑯修正平均額:3月よりも前にさかのぼって昇給した従業員がいて、4~6月の給与に差額分が含まれる場合、差額を除いた平均額をこの欄に記入します。

- ⑰個人番号:基礎年金番号または個人番号です。70歳以上の従業員のみ記載します。

- ⑱備考:該当する場合のみ番号に◯をつけます。

なお、日本年金機構から郵送される書類には、事業所整理記号や事業所所在地、事業所名称、事業主氏名といった提出者に関する情報や、被保険者整理番号、従業員氏名、生年月日といった対象者に関する情報はあらかじめ印字されています。事業所整理番号は、社会保険の適用事務所になった際に交付される「適用通知書」や「保険料納入告知額・領収済額通知書」などに記載されていますので、確認してみてください。

定時決定の対象とならないケースの手続き方法

通常、標準報酬月額は、毎年7月の「定時決定」で決まりますが、固定的賃金に変更があった従業員や新入社員の場合は、この限りではありません。固定的賃金に変更があった場合と新入社員の場合、それぞれの標準報酬月額の手続きについて解説します。

固定的賃金に変更があった場合

固定的賃金に変更があり、下記の条件をすべて満たす従業員がいる場合、標準報酬月額を見直す「随時改定」を行います。

<社会保険の随時改定の条件>

- 昇給や降給などにより固定的賃金に変動があった

- 変動月からの3ヵ月間に支給された報酬の平均月額に該当する標準報酬月額と、従前の標準報酬月額とのあいだに2等級以上の差が生じた(固定的賃金が上がった場合は等級が2等級以上上がっている、固定的賃金が下がった場合には等級が2等級以上下がっている)

- 固定的賃金の変動月から継続した3ヵ月の支払基礎日数が17日以上である

随時改定の条件にすべてあてはまる従業員がいる場合は、「健康保険・厚生年金保険 被保険者報酬月額変更届」を日本年金機構に提出します。

なお、4月に昇給があった場合、4~6月の給与をもとに月額変更届を提出し、7月から適用されます。この場合、該当の従業員は定時決定の対象外です。

「健康保険・厚生年金保険 被保険者報酬月額変更届」は日本年金機構の「主な届書様式の一覧」からダウンロードできます。

新入社員の場合

新入社員の場合は、給与見込額をもとに標準報酬月額を算出します。「被保険者資格取得届」に報酬月額を記載して日本年金機構に提出してください。その後、定時決定の時期が来たら新たに標準報酬月額を計算して届出を行い、9月から適用されます

「被保険者資格取得届」は日本年金機構の「主な届書様式の一覧」からダウンロードできます。

社会保険料の納付方法

社会保険料は、どのように納付するのでしょうか。それぞれの社会保険料の納付方法について解説します。

健康保険料、厚生年金保険料、介護保険料の納付方法

健康保険料、厚生年金保険料、介護保険料は、企業が日本年金機構の年金事務所に納付します。毎月の給与から従業員の保険料を天引きし、会社負担分の保険料と合わせて翌月末日までに納付しなければなりません。期日までに納付しなければ、納付期限後1週間程で督促状が届き、それでも納付できない場合は延滞金が発生することもあるのです。

なお、産前産後休業期間や育児休業等期間は、免除の申請をすることで健康保険料、厚生年金保険料、介護保険料の納付が免除されます。

健康保険料、厚生年金保険料、介護保険料は、「保険料納入告知書を金融機関に提出して納付する」「指定口座からの振替で納付する」「Pay-easy(ペイジー)を利用して電子納付する」のいずれかの方法で納付します。

雇用保険料と労災保険料の納付方法

雇用保険料と労災保険料は、企業が所轄の労働局または労働基準監督署に納付します。納付期間は、毎年6月10日から7月10日までとなっており、原則として保険料は一括納付です。

なお、災害の発生により損失を受けた場合や、災害以外でも条件にあてはまれば、申請することで最長1年の範囲内に限り、納付の猶予が受けられます。

また、雇用保険料と労災保険料も、健康保険料、厚生年金保険料、介護保険料と同様、納付書を金融機関に提出して納付するほか、口座振替やペイジーでの納付が可能です。

社会保険料の計算は「給与奉行クラウド」がおすすめ

給与データを自動集計し、改定後の標準報酬月額を自動計算する「給与奉行クラウド」であれば、正確に処理を行えるので安心です。社会保険料の手続きなどをスムーズに行うためには「給与奉行クラウド」のご利用をご検討ください。

よくある質問

- 社会保険料の種類と計算方法は?

- 社会保険料には、健康保険料、厚生年金保険料、介護保険料、雇用保険料、労災保険料の5種類があります。

健康保険料と厚生年金保険料、介護保険料は、標準報酬月額に保険料率を掛けて算出します。なお、従業員負担分は保険料の半額です。雇用保険料は、月々の給与額に従業員負担分の保険料率を掛けて求めます。労災保険料も給与額に保険料率を掛けて計算しますが、従業員負担がないため、年間の給与総額に保険料率を掛けた金額を事業主が納付します。

- 標準報酬月額とは?

- 標準報酬月額は、健康保険料、厚生年金保険料、介護保険料を算出する際に利用するものです。3ヵ月の給与の平均を等級にあてはめて求めます。

標準報酬月額は、毎年1回の定時決定で見直されるほか、固定的賃金の変動があった場合の随時改定で変わることもあります。随時改定が発生した際、日本年金機構から改定のお知らせなどは届きません。対象者を見落とさないようにしてください。

- 社会保険料の納付方法は?

- 健康保険料、厚生年金保険料、介護保険料は、毎月の給与から従業員の保険料を天引きし、会社負担分の保険料と合わせて、翌月末日までに日本年金機構の年金事務所に納付します。雇用保険料と労災保険料は、毎年6月1日~7月10日までに、企業が所轄の労働局または労働基準監督署に納付しなければなりません。それぞれの納付方法は大きく分けて、金融機関に直接納付、指定口座からの振替納付、Pay-easy(ペイジー)を利用した電子納付の3つです。

■監修者

山本 喜一

特定社会保険労務士、精神保健福祉士

大学院修了後、経済産業省所管の財団法人に技術職として勤務し、産業技術総合研究所との共同研究にも携わる。その後、法務部門の業務や労働組合役員も経験。退職後、社会保険労務士法人日本人事を設立。社外取締役として上場も経験。上場支援、メンタルヘルス不調者、問題社員対応などを得意とする。

関連リンク

-

今より早く・簡単・正確なクラウド給与計算

給与計算システム 給与奉行クラウド

-

労務手続きにもう時間をかけない

クラウド労務管理サービス 奉行Edge労務管理電子化クラウドについて

-

人事労務業務のDXで最大、業務時間84%削減

奉行クラウドHR DX Suite

-

年末調整のデジタル化で業務時間を最大80%削減

年末調整のデジタル化特設サイト

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!

![公認会計士に聞く!<br>[2027年施行]新リース会計基準の会計処理|借手が押さえておきたいポイントとは](https://www.obc.co.jp/hubfs/360/img/article/pic_post435_thumb.png)