一部の企業に電子申告が義務づけられている法定調書は、これまで数回にわたって段階的に対象基準が引き下げられており、2027年には「30枚以上」になる予定です。対象となる法定調書には給与所得や退職所得の源泉徴収票なども含むため、この改正によって電子申告が必要になる企業数は増大することが予想されます。

そこで今回は、「法定調書の電子申告」について、法改正の内容を改めて整理し、電子申告に対応するための準備について解説します。

目次

法定調書の電子申告義務化とは

法定調書とは、所得税法や相続税法、租税特別措置法などの規定により、税務署への提出が義務づけられている資料です。2024年10月現在は、次のような書類を含め63種類の法定調書があります。

●代表的な法定調書

- 給与所得の源泉徴収票

- 退職所得の源泉徴収票

- 報酬、料金、契約金及び賞金の支払調書

- 不動産の使用料等の支払調書

- 不動産等の譲受けの対価の支払調書

- 不動産等の売買又は貸付けのあっせん手数料の支払調書

現在、法定調書は「その種類ごとの前々年に提出すべきであった提出枚数」によって電子申告が義務づけられています。

※各法定調書の提出範囲については、以下のコラムも参照ください。

法定調書の電子申告は、主に行政側の入力事務等の負荷軽減を目的としていますが、「企業側にとっても申告の利便性向上や事務負担の軽減につながる」として、要件を設けて一部の企業に義務づけられるようになりました。これまでも、段階的に適用企業の拡大が図られています。

もし、電子申告が義務づけられているにもかかわらず、書類を書面で提出した場合、期限内の提出であっても申告書は無効扱いとされ、無申告加算税の対象となります。また、2期連続で法定調書申告期限内に申告がない場合には、青色申告の承認を取り消される可能性もあることから、自社に電子申告が義務づけられているかをしっかり見極めることが肝心です。

※ 災害等の影響でインターネット回線が機能せず、期限までに電子申告ができないなど有事が理由の場合は、税務署長から一定の承認を得ることを条件に書面での提出が認められています。

なお、給与所得の源泉徴収票の電子申告が義務づけられた年分については、市区町村へ提出する給与支払報告書も電子申告が必要になるため注意しましょう。

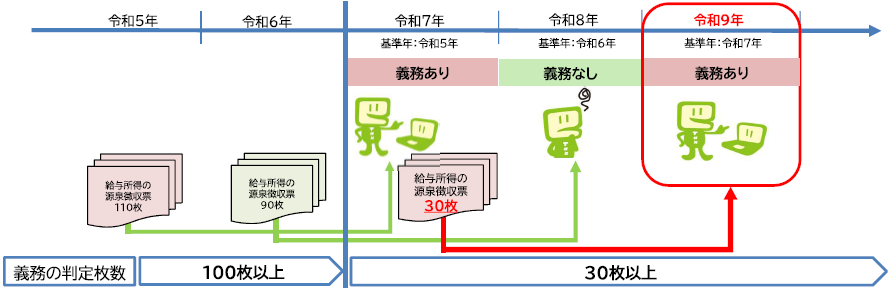

2027年からは提出義務基準が「100枚以上」から「30枚以上」へ

現在、電子申告が義務づけられている法定調書は、前々年に提出すべきだった法定調書が「100枚以上あった場合」となっています。これが、2027年1月1日以降に提出する法定調書から「30枚以上あった場合」に変更されます。

具体的に言うと、2026年までの申告については、2年前の法定調書が100枚以上ある場合に電子申告が必要になりますが、2025年以降に提出する法定調書が年30枚以上ある場合は、2027年より電子申告が必須となります。

出典:国税庁 PDF「e-Tax等による法定調書の提出が義務化されています」

ただし、電子申告が必要かどうかは「法定調書の種類ごと」に判定されるため、基準枚数に達していない種類の法定調書は電子申告する必要はありません。そのため、「給与所得の源泉徴収票は電子申告で、その他は従来通り書面で申告」という選択をしても問題ありません。

また、提出枚数の判定は「法定調書の提出義務を有する者ごと」に行います。本社・支社がある場合は、それぞれに各種法定調書の提出枚数を計算し、電子申告が必要かを判断します。

法定調書の電子申告方法と注意点

電子申告の方法には、e-Tax、eLTAX、光ディスク等、クラウドサービスの4種類があり、どの方法を選択するかは企業の判断に委ねられています。

●e-Tax

e-Taxは、国税の電子申告・納税システムです。Web版とソフト版があり、休祝日と12月29日~1月3日を除く月〜金曜、24時間手続きをすることができます。

ただし、e-Taxの場合は次の①〜③の事前準備が必要になります。

①利用者識別番号を取得する

e-Taxを利用するには、利用者識別番号が必須です。利用者識別番号は半角16桁の番号で、e-Taxホームページから電子申告開始届出書を作成・送信すると簡単に取得できます。この届出は電子申告するために必要な手続きですので、新たに義務化対象となる企業は早めに手続きをしておきましょう。

②電子証明書を取得する

税務に関わるデータを送信する際には、本人が作成し、改ざんされていないことの証明が必要です。その証として、電子証明書に裏付けられた電子署名を入れる必要があります。

電子証明書の取得方法については、e-Taxホームページを参照ください。

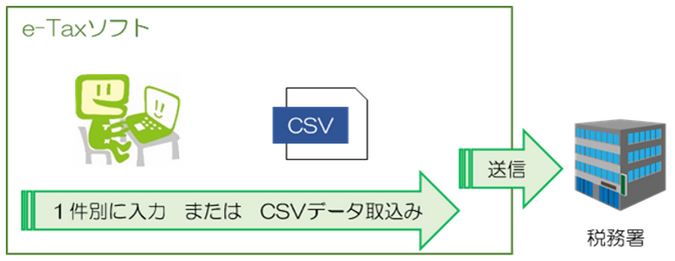

③対応ソフトを用意する

法人向けのe-Taxソフトは、Web版、ダウンロード版があります。どちらのタイプも、入力画面から1件ずつ作成・提出する方法と、CSV形式で作成したデータを取り込んで提出する方法が選択できます。

出典:国税庁 「「給与所得の源泉徴収票」はe-Taxで!【事業者用ページ】」

ただし、Web版は冒頭でご紹介した代表的な法定調書と「給与所得の源泉徴収票等の法定調書合計表」「支払調書等合計表付表」のみ対応可能となっているため、その他の法定調書を電子申告する場合はソフト版が向いています。

なお、給与所得の源泉徴収票をe-Taxで電子申告すると、給与支払報告書も一括してe-Taxで作成・提出することができます。詳しくはこちらを参照ください。

| e-Taxソフト(Web版) | e-Taxソフト(ダウンロード版) |

|---|---|

| 給与所得の源泉徴収票 退職所得の源泉徴収票・特別徴収票 報酬、料金、契約金及び賞金の支払調書 報酬、料金、契約金及び賞金の支払調書(社会保険診療報酬基金用) 不動産の使用料等の支払調書 不動産等の譲受けの対価の支払調書 不動産等の売買又は貸付けのあっせん手数料の支払調書 給与所得の源泉徴収票等の法定調書合計表 支払調書等合計表付表(e-Tax提出分) |

すべての法定調書 |

●eLTAX(地方税ポータルシステム)

eLTAXは、地方税における手続きをインターネットを介して電子的に行うことができる地方税ポータルシステムです。e-Taxで電子申告すると、給与支払報告書も一括して電子申告できるように、eLTAXで給与支払報告書を電子申告する際に源泉徴収票も一括して作成・提出することができます。ただし、PCdesk及び一元化対応税務ソフトに限るため注意が必要です。

●光ディスク等

e-Taxで提出できない大量の法定調書を提出する場合や、支店や工場等の提出分も含め本店等の所轄税務署長に一括提出したい場合などは、CDやDVDなどの光ディスク等※で提出することもできます。光ディスク等により提出できる法定調書の記録要領については、国税庁ホームページを参照ください。

※USBメモリーやSDカードは含まれません。

なお、光ディスク等で本店等一括提出を希望する場合は、最初に本店等一括提出使用とする日の2か月前までに「支払調書等の本店等一括提出に係る承認申請書」を所轄の税務署に提出し、税務署長の承認を受けておかなければなりません。

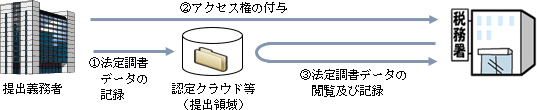

●クラウドサービス

昨今は、電子申告に対応したクラウドサービスも多く市場に提供されており、中には国税庁長官の認定を受けた「認定クラウド」もあります。このようなサービスを利用すれば、e-Taxにアクセスしなくても電子申告ができます。業務プロセスの流れの中で操作することができ、インターネット環境さえあれば自宅やサテライトオフィスなどでも業務を遂行することができます。

また、クラウドサービスによる電子申告は、国外財産調書、財産債務調書を除く全ての法定調書で利用できるため、様々な法定調書を電子申告に切り替えることも容易くなります。

ただし、クラウドサービスで電子申告を開始するためには、事前に「認定特定電子計算機による申請等の開始(変更)届出書」の提出※や電子証明書の設定などを行う必要があります。

※e-Taxで受付できます。

出典:国税庁 「クラウドサービス等を利用した法定調書の提出について」

電子申告手続きの業務負担はクラウドサービスが解決します!

自社に法定調書の電子申告義務が発生しているかどうかは、法定調書の種類ごとに確認する必要があります。まずは、法定調書の電子申告が必要になる可能性を調査し、自社にとって手続きがしやすい方法を検討しましょう。

クラウドサービスを利用する場合、電子申告が義務づけられた法定調書が「給与所得の源泉徴収票」のであれば、電子申告に対応するクラウド給与システムがおすすめです。その他にも電子申告すべき法定調書がある場合は、給与所得の源泉徴収票を含め、自社に義務づけられた法定調書の電子申告にまとめて対応できるクラウドサービスを準備すると良いでしょう。

2027年から電子申告が義務づけられる企業は、2025年に発行する法定調書の枚数が基準になります。今のうちに対象になる法定調書を想定しておき、必要に応じてサービスの導入を検討しましょう。

例えば法定調書奉行クラウドは、給与所得の源泉徴収票・給与支払報告書を始め、次のような各種支払調書・合計表の作成、電子申告に対応しています。

●支払調書と法定調書合計表

- 報酬、料金、契約金及び賞金の支払調書

- 退職所得の源泉徴収票・特別徴収票

- 不動産の使用料等の支払調書

- 不動産の譲受けの対価の支払調書

- 不動産の売買又は貸付けのあっせん手数料の支払調書

- 給与所得の源泉徴収票等の法定調書合計表

●その他(配当等・利子等・非住居者の給与等)の支払調書と合計表

- 配当、剰余金の分配、金銭の分配及び基金利息の支払調書

- 配当、剰余金の分配、金銭の分配及び基金利息の支払調書合計表

- 利子等の支払調書

- 利子等の支払調書合計表

- 非居住者等に支払われる給与、報酬、年金及び賞金の支払調書

- 非居住者当に支払われる給与、報酬、年金及び賞金の支払調書合計表

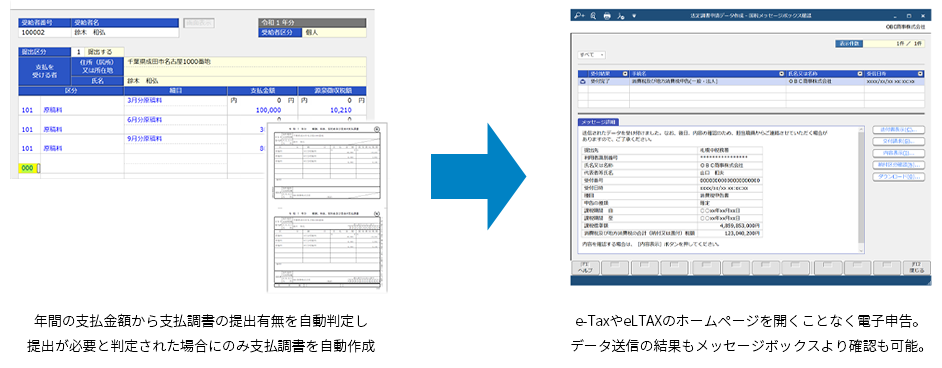

また、法定調書奉行クラウドでは支払金額を入力するだけで税務署へそのまま提出可能な法定調書が作成できるため、紙やExcelによる手作業が不要です。e-TaxやeLTAXともシームレスに連携するため、誰でも簡単に、社内にいながら電子申告の手続きを完結できます。

さらに、給与奉行クラウドや奉行Edge 年末調整申告書クラウドと自動連携して源泉徴収票や支払報告書も自動作成できます。給与システムの情報をそのまま利用して、ボタン1つで申請書類を作成することができるため、e-Taxへの入力の手間も省けます。

おわりに

電子申告は、事前準備さえ済めばデスクワークの流れで手続きが完結できるため、担当者の負担は圧倒的に軽減できます。法定調書の電子申告に対応するシステムがあれば、申告書などの印刷代や郵送代といった物理的コストもかからず、次年度以降も過去データを参照しながら手順に沿ってデータを作成できるため、業務効率の点から見てもおすすめです。

また、電子申告は今や行政手続きのスタンダードとなりつつあります。現時点では電子申告の義務対象企業ではなくても、将来的に義務対象となる可能性も考慮して、今のうちに法定調書の電子申告が可能なシステム環境に切り替えてはいかがでしょうか。

関連リンク

-

支払調書・合計表作成から電子申告までをフルサポート

クラウド年末調整・法定調書作成システム 法定調書奉行クラウドについて

-

今より早く・簡単・正確なクラウド給与計算

給与計算システム 給与奉行クラウド

-

年末調整時期の残業にさようなら。

奉⾏Edge 年末調整申告書クラウド

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!