支払調書とは、税務署への提出が義務づけられた法定調書のひとつです。フリーランスなど主に個人の取引先に対し、どのような業務を依頼し、それに対して年間でいくら払ったのかがまとめられています。

この記事では、法律で定められた「報酬、料金、契約金及び賞金の支払調書」を中心に、支払調書の発行時期や発行方法、税務署への提出時の注意点などについて解説します。

目次

- 報酬、料金、契約金及び賞金の支払調書とは「法定調書」の一種

- 支払調書の発行が必要なケース

- 支払調書の記載項目

- 支払調書の発行方法

- 支払調書発行・提出に関する注意点

- 支払調書の発行状況を見直してシステム化しよう

報酬、料金、契約金及び賞金の支払調書とは「法定調書」の一種

報酬、料金、契約金及び賞金の支払調書は、所得税法や相続税法などの法律によって、事業者が税務署への提出を義務づけられている「法定調書」の一種です。原則として取引先に報酬などを支払った年の翌年1月31日までに、税務署に提出します。

報酬、料金、契約金及び賞金の支払調書は、一般的に事業者がフリーランスなどの取引先に対して報酬や契約金を支払った場合に発行する支払調書です。単に「支払調書」というと、報酬、料金、契約金及び賞金の支払調書を指すことが多いのが実情です。

報酬、料金、契約金及び賞金の支払調書を含む法定調書を提出しなかった場合、事業者は1年以下の懲役または50万円以下の罰金を科せられる可能性があるので、注意してください。

支払調書の種類

支払調書には、いくつか種類があります。代表的な支払調書は下記のとおりです。

<支払調書の種類>

- 報酬、料金、契約金及び賞金の支払調書

- 不動産の使用料等の支払調書

- 不動産等の譲受けの対価の支払調書

- 不動産等の売買又は貸付のあっせん手数料の支払調書

前述のとおり、この記事では、報酬、料金、契約金及び賞金の支払調書(以下、支払調書)について詳しく解説していきます。

支払調書と源泉徴収票の違い

支払調書はその特徴から、「給与所得の源泉徴収票」と混同されがちです。いずれも「労働の対価を支払った相手に対して発行する法定調書」という点では同じといえます。ただし、両者には契約形態に大きな違いがあるのです。

給与所得の源泉徴収票は、事業者が雇用契約を結んだ従業員に対して発行する法定調書です。一方の支払調書は、業務委託契約などを締結したフリーランスなどの取引先に対して支払った報酬分について発行し、税務署に提出します。

給与所得の源泉徴収票には従業員本人への交付義務がありますが、支払調書は報酬などを支払った取引先への交付義務がないのも大きな違いです。

支払調書の発行が必要なケース

支払調書は、フリーランスなどの取引先に報酬・料金・契約金を支払った際に発行します。ただし、すべての報酬に発行が必要なわけではありません。支払調書の発行を行うのは、所得税法第204・205・206条によって定められた「源泉徴収の対象となる報酬・料金」に該当するケースに限られます。

ここでは、支払調書の発行が必要なケースについて解説します。

原稿料、講演料などの報酬または料金

事業者がフリーランスなどの取引先に対して依頼した原稿、挿絵、写真、デザイン、著作権使用、講演、教授・指導、脚本、版下作成、校正、通訳、翻訳などにおいて、同一人物や法人に対する年間支払額が5万円を超える場合には、支払調書の提出が必要になります。

弁護士、税理士などの報酬または料金

事業者が弁護士、税理士、会計士、社会保険労務士、弁理士、中小企業診断士、司法書士、土地家屋調査士、海事代理士、測量士、建築士、不動産鑑定士、技術士などに依頼した業務において、同一人物・法人に対する年間支払額が5万円を超える場合は、支払調書の提出が必要です。

社会保険診察報酬支払基金が支払う診療報酬

保険医療機関と健康保険組合のあいだに立つ社会保険診察報酬支払基金が、同一人物に対して年間に支払った診察報酬が50万円を超える場合は、支払調書の提出が必要になります。健康保険組合や国民健康保険組合から支払われた診察報酬は対象外です。

外交員、集金人、電力量計の検針人の業務に関する報酬・料金

保険外交員や集金人、電力量計の集金人については、同一人物に対する年間支払額が50万円を超える場合に、支払調書の提出が必要です。

職業野球選手、騎手などの報酬または料金

事業者が契約するプロ野球選手、プロゴルファー、プロテニス選手、プロボクサー、プロサッカー選手、プロレスラー、自動車レーサー、競馬の騎手、競輪選手、モーターボートの選手などに支払われる報酬・料金・契約金や、モデル業務に関する報酬・料金において、同一人物に対する年間支払額が5万円を超える場合、支払調書を提出する義務が生じます。ただし、プロボクサーについては、年間支払額が50万円を超える場合となっています。

芸能などに係る出演、演出などの報酬または料金

テレビ・ラジオ放送や演劇、映画などの芸能分野について、その企画・演出・出演にかかる報酬・料金や、役者、監督、プロデューサーなどの役務提供に関する報酬・料金は支払調書提出義務に該当します。

その場合、同一人物に対する年間支払額が5万円を超える場合について、支払調書の提出が必要になります。

ホステスなどの報酬または料金

ホステスなど同一人物に対する年間支払額が50万円を超える場合については、経営者は支払調書の提出が必要になります。ただし、芸妓の業務に関する報酬・料金やバーテンダーの報酬・料金は含まれません。

なお、仮にホステスに対してバーの経営者以外から支払われた報酬は、源泉徴収の対象にはなりませんが、客からバーの経営者を通じてホステスに支払われる報酬は、「バーの経営者がホステスに支払うもの」にあたるとして、源泉徴収を行う必要があります。

事業広告宣伝のための賞金・賞品

事業者が、事業の広告宣伝のために支払う金品(クイズ番組でスポンサーとして支払った賞金や提供した賞品など)で、同一人物に対する年間支払額が50万円を超える場合には、支払調書の提出が必要になります。

馬主に支払われる競馬の賞金

個人馬主や国内法人の馬主に対して、競馬の賞として賞金が支払われた場合、金銭で支払われたものが支払調書の発行対象になります。また、1回75万円を超える賞金の支払いがあった場合、その年に支払われたすべての賞金に対して支払調書の提出が必要です。

支払調書の記載項目

支払調書の各項目には、どのようなことを記載すればいいのでしょうか。ここでは、報酬、料金、契約金及び賞金の支払調書の記載項目について解説します。

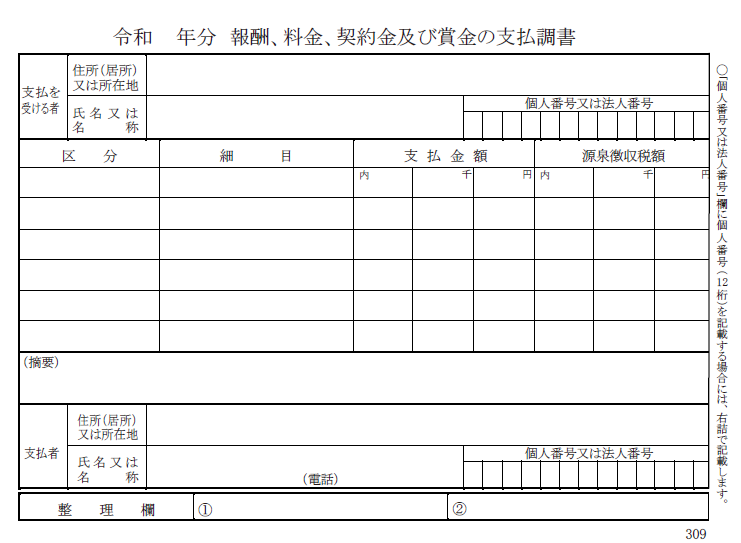

■報酬、料金、契約金及び賞金の支払調書

出典:国税庁 PDF「[手書用] 令和 年分 報酬、料金、契約金及び賞金の支払調書」

支払いを受ける者

「支払いを受ける者」欄には、報酬を支払った相手の住所、氏名、マイナンバー(個人番号)を記入します。なお、税務署提出分にはマイナンバーの記入が必要ですが、本人交付分にはマイナンバーを記載しないように注意してください。

区分

「区分」欄には、原稿料や作曲料、講演料のほか、弁護士報酬など、「どのようなことについての支払いなのか」を記載します。

細目

「細目」欄には、原稿料の支払回数や弁護士報酬の事件名など、区分欄よりも細かい内容について記載します。

支払金額

「支払金額」欄は、該当の年に支払うことが確定した金額を記入してください。消費税を支払う場合は、消費税を含めた金額を記入します。なお、支払調書を作成する日においてまだ支払っていないものについては、これを内書すること、とされています。

源泉徴収税額

「源泉徴収税額」欄は、支払金額から源泉徴収した税額を記入します。なお、源泉徴収税額は消費税を含めた支払金額から計算するのが一般的です。支払金額に源泉徴収税率を掛けた金額と、源泉徴収税額欄に記載する金額は必ずしも一致しないので注意してください。

支払者の情報

「支払者の情報」欄には、支払調書を発行する事業者の住所、氏名、マイナンバー(法人番号)を記載します。

支払調書の発行方法

支払調書の発行方法は、大きく3つに分けられます。ここでは、支払調書の発行方法をご紹介します。発行すべき支払調書の枚数などに応じて、適宜選択してください。

国税庁フォーマットを印刷して発行

国税庁のウェブサイトには、支払調書のフォーマットが用意されています。

印刷をして手書きで記入したい場合は「手書き用」、パソコンで入力後に印刷したい場合は「入力用」を利用しまします。入力用を利用する場合は、一度パソコンにダウンロードしてから入力し、印刷してください。

手書き用フォーマットは、最寄りの税務署でも配布されています。税務署で入手して手書きで発行することも可能です。

Excelで発行

支払調書は、Excelにデータを入力して、光ディスク(CDやDVD)などで提出可能です。国税庁のウェブサイトには、入力するための支払調書のExcelのフォーマットが用意されています。

事業者ごとにExcelで支払調書の独自様式を作成して入力・印刷し、提出することも可能です。

専用ソフトで作成

報酬支払額を入力すると、自動で支払調書や合計表を作成できる専用ソフトがあります。このような専用ソフトを活用すると、手動で計算する手間もかからず、正確で簡単に支払調書を発行できます。

事業者の規模によっては、支払調書の発行枚数が多くなるほど、業務に占める負担は大きくなるもの。支払調書発行をスムーズに行うために、年末調整・法定調書作成システム「法定調書奉行クラウド」のような専用ソフトの活用も検討してみましょう。

支払調書発行・提出に関する注意点

支払調書を発行・提出にあたって、注意しておかなければならないポイントがあります。ここでは、支払調書の発行・提出時の注意点をご紹介します。

法人についても発行しなければならない場合がある

法人に対して支払った報酬については、原則として源泉徴収を行いません。ただし、支払調書の発行対象に該当する法人への支払いがあった場合は、法人相手であっても、支払調書を発行する必要があります。例としては、社外の弁護士や建築士に対して報酬を支払ったケースが該当します。

なお、自社で雇用している企業内弁護士に給与を支払ったときには、支払調書の発行は不要です。ただし、給与所得の源泉徴収票を発行する必要があります。また、社外の行政書士も、支払調書の発行対象にはなっていません。

本人交付義務はない

支払調書には「本人交付義務」がありません。本人交付義務とは、支払いを受けた本人に対して支払調書を発行する義務のことです。例えば、イラストレーターに報酬として100万円を支払って、支払調書を発行したとします。この場合、支払調書を発行した事業者に発生するのは、支払調書を税務署に提出する義務のみです。イラストレーターに対して支払調書を発行する必要はありません。

ただし、取引をしているフリーランスなどへの支払額の確認として、支払調書を発行する事業者もあります。事業者の方針として発行するのであれば、確定申告に間に合うタイミングで、郵便やPDF添付によるメール送信といった方法で送付してください。

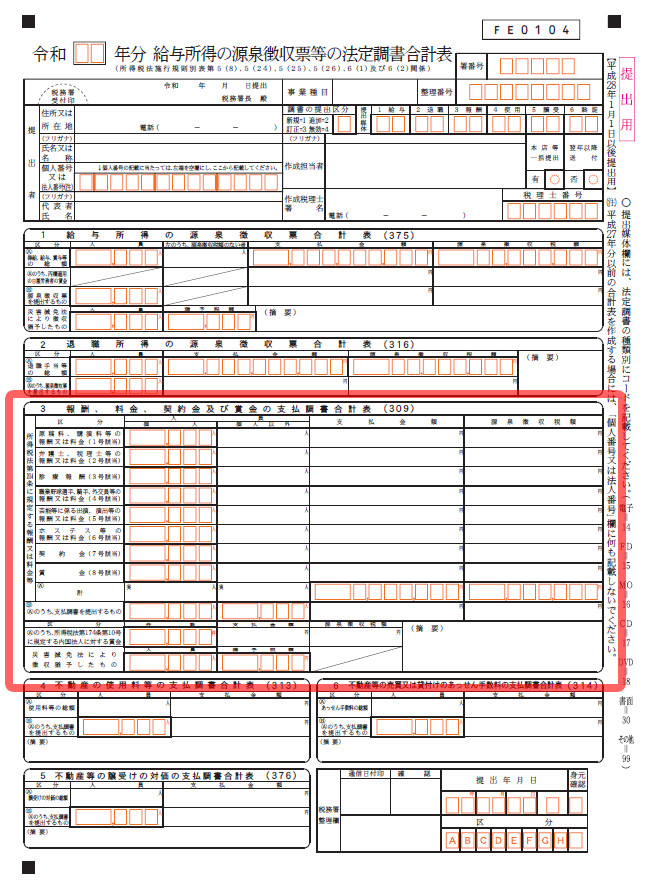

法定調書合計表を同時に提出する

事業者が税務署に支払調書を提出する際には、同じタイミングで「給与所得の源泉徴収票等の法定調書合計表」を添付して提出しなければなりません。

この合計表には、給与所得の源泉徴収票や退職所得の源泉徴収票など、各法定調書の内容を記載します。支払調書の内容についても、下図赤枠内の「報酬、料金、契約金及び賞金の支払調書合計表」欄に、区分ごとの合計人数、支払金額の合計、源泉徴収税額、総合計をそれぞれ記入するようにしてください。

■令和 年分 給与所得の源泉徴収票等の法定調書合計表

出典:国税庁 PDF「令和 年分 給与所得の源泉徴収票等の法定調書合計表」

法定調書合計表については、当サイトの記事で詳しく解説していますので、参考にしてください。

法定調書合計表とは?書き方や提出期限についてわかりやすく解説

支払調書の発行状況を見直してシステム化しよう

支払調書の提出範囲に含まれる取引先と取引を行っている事業者は、必ず翌年1月中に支払調書を発行し、税務署に提出しなければなりません。年明けの1月は、給与所得の源泉徴収票の提出といった業務も発生するため、経理担当者の負担が大きくなりがちです。抜けや漏れがないように注意してください。

支払調書の発行枚数が多く、その業務負担を減らすためにシステム化するなら、OBCの年末調整・法定調書作成システム「法定調書奉行クラウド」が便利です。マイナンバーを含む支払先の情報管理や電子申告にも対応しているため、支払調書の発行と提出にかかる業務を大幅に削減できるでしょう。

経理業務の効率化に、ぜひ年末調整・法定調書作成システム「法定調書奉行クラウド」をご活用ください。

■監修者

石割 由紀人

公認会計士・税理士、資本政策コンサルタント。PwC監査法人・税理士法人にて監査、株式上場支援、税務業務に従事し、外資系通信スタートアップのCFOや、大手ベンチャーキャピタルの会社役員などを経て、スタートアップ支援に特化した「Gemstone税理士法人」を設立し、運営している。

関連リンク

-

支払調書・合計表作成から電子申告までをフルサポート

クラウド年末調整・法定調書作成システム 法定調書奉行クラウド

-

今年の制度改正や、将来のデジタル化に向けた導入準備、具体的な利用方法など年末調整の情報を一挙公開!

最新 年末調整対策ポータル

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!

![公認会計士に聞く!<br>[2027年施行]新リース会計基準の会計処理|借手が押さえておきたいポイントとは](https://www.obc.co.jp/hubfs/360/img/article/pic_post435_thumb.png)