2020年から資本金1億円超の大法人を対象に法人税の電子申告が義務化されました。現在はまだ一部の企業に限定されてはいるものの、近い将来、義務化対象が拡大する可能性は大いにあります。

今回は、「そろそろ電子申告に切り替えたほうがいいかな」と思っておられる担当者のために、法人税・地方税の電子申告についてメリットや準備についてご紹介します。

![申告奉行クラウド[法人税・地方税編]](https://no-cache.hubspot.com/cta/default/2684654/45dfc4aa-dd8c-410d-a3c7-c97ae1587da5.png)

目次

- 国税申告の「e-Tax」と地方税申告の「eLTAX」

- 電子申告を行うメリット

- 一部企業でスタートした「電子申告の義務化」とは

- 電子申告に必要な準備とは

電子申告対応のクラウドサービスならスムーズに手続き完了! - おわりに

国税申告の「e-Tax」と地方税申告の「eLTAX」

法人が確定申告・納税を義務づけられている税金は3つあります。

- 法人税

- 消費税

- 地方税(都道府県民税や市町村民税、事業税)

※東京都では住民税を都民税、あるいは特別区民税と呼んでいます。

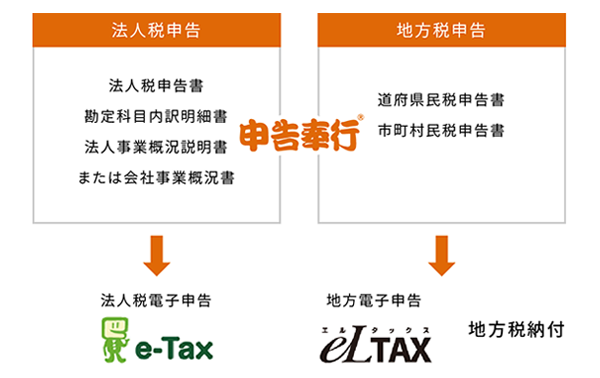

これらは通常、年次決算を経て決算書にまとめられた後、確定申告書を作成し、税務署や地方公共団体に納税することになります。この手続きを電子申告する際に利用するのが、e-TaxとeLTAXです。

e-TaxとeLTAXでは、それぞれ申告できる税金が異なります。

例えばe-Taxでは、以下のような国税に関わる電子申告手続きが行えます。

- 所得税、相続税、贈与税、法人税、地方法人税、消費税および地方消費税、復興特別法人税、酒税、間接諸税に係る申告

- 全税目の納税(電子納税証明書の手数料納付を含む)

- 法定調書関係

- 申請、届出等(電子帳簿保存法関係、電子証明書等、電子申告・納税開始届出等)

一方eLTAXでは、以下のような地方公共団体への電子申告手続きを行います。

- 法人都道府県民税、法人事業税、特別法人事業税(地方法人特別税)、法人市町村民税、事業所税に係る申告、納付

- 個人住民税に係る給与支払報告、各届出、申請、申告、特別徴収に係る納付

- 固定資産税(償却資産)に係る資産申告、修正申告

これまで地方税の手続きは各地方公共団体に出向かなければなりませんでしたが、地方公共団体が共同でeLTAXのシステム運用を図ったことにより、企業はe-TaxとeLTAXを使用して申告・納税手続き業務を電子化することができるようになりました。

なお、法定調書の1つである「給与所得の源泉徴収票」と市区町村に提出する「給与支払報告書」については、内容が同様の書類となるため、eLTAXで「給与支払報告書」を提出すると、自動的に「給与所得の源泉徴収票」データが所轄の税務署へ送られるのでe-Taxから申告しなくてよくなります。ただし、その逆は対応していないので注意が必要です。

電子申告を行うメリット

企業が法人税や地方税を電子申告するメリットは、業務効率化の面で非常に大きなものがあります。

従来の「紙の書類で申告する」場合、申告書を作成して印刷・提出するための準備を手作業で行わなければならず、郵送代や担当者の人件費というコストもバカになりません。

電子申告にすれば、「紙の書類をとりまとめる」という作業がなくなります。

確定申告書、中間申告書、仮決算の申告書、修正申告書、還付申告書等申告書のほか、提出時に別途添付書類がある財務諸表、勘定科目内訳明細書や消費税の申告書付表なども電子化対象の書類になり、全て紙に印刷する必要がなくなるので、作業時間の短縮も図れます。データで処理・確認ができるため、チェックなどの社内手続きも簡単になります。特に、支店等が多く地方税の提出先が多い企業にとっては、複数の都道府県や市区町村の受付窓口へ提出する必要がなくなるだけでも大きなメリットに感じられるでしょう。

電子申告はインターネット上で24時間受け付けているので、いつでも・どこからでも申告することができ、事務手続き負担の軽減にも役立ちます。納付についてもダイレクト納付がしやすくなり、税金の支払業務もデスクにいながら完結できます。

さらに管理面においても、控え書類も紙で保管や管理する必要がなく、保管スペースを省エネ化、過去書類の検索性の向上など、様々なメリットを生み出します。

電子申告のメリットは、業務の効率化ばかりではありません。

還付が発生する場合、紙の書類による手続きでは約6週間程度必要とされていましたが、電子申告では還付までの期間が短縮されるため、資金繰り対策に役立てることもできます。

一部企業でスタートした「電子申告の義務化」とは

2020年4月1日以降の事業年度から、資本金1億円超の法人等に対して法人税申告に電子申告が義務付けられています。

これは、急速に加速する経済社会のICT化の流れを受け、社会全体のコスト削減と企業の生産性向上を目的として、税務手続きにおいてもICTを活用しデータの円滑利用を進めようというものです。

2020年時点での電子申告の対象税目と対象法人は、以下の通りとなっています。

(1) 法人税および地方法人税

- 事業年度が始まったタイミングで、資本金額あるいは出資金が1億円を超える法人

- 相互会社、投資法人、特定目的会社

(2) 消費税および地方消費税

- (1)に該当する法人、または国、地方公共団体

ただし、人格を持たない社団等や外国法人は含まれません。

資本金等の額が1億円以上かどうかの判断は、事業年度開始時が基準となります。義務化の対象法人に該当した場合、義務づけられる事業年度開始の日から一カ月のうちに、管轄の税務署長へ「e-Taxによる申告の特例に係る届出書」を提出しなければならないので注意しましょう。(既に電子申告を行っている法人でも、義務化の対象法人になると届出が必要になります)

2021年には、デジタル庁の創設も予定されており、押印廃止など行政のデジタル化は飛躍的に進んでいます。現時点では義務化の対象法人ではないとしても、早晩、対象法人の範囲は拡大していくことが予想できます。今のうちに電子申告手続きに切り替えることを検討しておくことが望ましいでしょう。

電子申告に必要な準備とは

電子申告対応のクラウドサービスならスムーズに手続き完了!

電子申告は、「業務効率のうえで大きなメリットがある」とお話ししましたが、敢えてデメリットを挙げるとすれば「事前に届出や準備が必要」という点かもしれません。

e-Taxの場合、所轄の税務署に電子申告等開始届出書を提出する必要があります。届出書を提出後、利用者識別番号や暗証番号が発行され、その後e-Taxを利用できるようになります。(届出書はオンラインでも提出できます。その場合、利用者識別番号などもオンライン上で発行されます)

eLTAXの場合は、eLTAXホームページから利用届出(新規)を1度だけ行い、「利用者ID」を取得すれば、複数自治体への手続きが可能になります。

それぞれ名称は異なりますが、e-Taxは「利用者識別番号」、eLTAXは「利用者ID」がなければ利用できないことになっています。

また、e-Tax、eLTAXを利用するには、以下の用意も必要になります。

● 電子証明書の取得

特に電子証明書は、利用者本人が作成し、改ざんされていないことを確認するための重要なものです。法人の場合、紙での申告時に押していた「社印の代わり」とも言えるでしょう。(e-Taxホームページの「使用できる電子証明書」を参照ください)

● 対応ソフトウェアのインストール

法人は、国税と地方税に対して申告義務があるため、必然としてe-Tax、eLTAXの両方を使うことになります。そのため、それぞれに対応するソフトウェアを用意する必要があります。

e-Tax ホームページやeLTAXホームページには、無料の電子申告対応ソフトウェアが提供されていますので、これらのソフトを活用するのもよいでしょう。

ただし、法人の確定申告では、「会計帳簿の作成」「決算書の作成」「決算書承認手続き」を経て税務申告書の作成・申告という一連の流れを適法に行わなければならず、申告内容自体も相当に複雑になるため、準備段階での業務効率も検討しておく必要があります。

申告手続きだけを簡素化するのではなく、利用している会計システムと電子申告対応ソフトウェアがどこまで連携できるかなどをしっかり確認して、適切なソフトウェアを選びましょう。

「対応ソフトウェア」については、すでに市場ではe-Tax、eLTAXともに対応するソフトウェアやシステムが多く提供されています。中でも、常に最新の電子申告仕様に対応するなら、クラウドサービスがオススメです。

例えば、申告奉行クラウド[法人税・地方税編]は、e-Tax・eLTAXともに対応しており、提出先が複数となる地方税申告も一括で手続きを行えるなど、手間なく確実に、社内にいながら申告業務を完了することができます。

法人税と地方税のデータは別表間で完全連動されており、各別表での関連情報は自動計算・自動転記されるため、手作業を最小限に抑えることも可能です。勘定奉行クラウドと一緒に使えば、必要な会計データが自動連携されるので、会計データの修正が発生してもすぐに別表に反映させることもできます。

さらに、税理士や会計士など専門家とも、紙の申告書を往復させることなくリアルタイムで情報共有ができ、クラウドサービス上で一緒に業務を行えます。並行して業務を進められることで、お互いの処理を待つ時間もなくなり、申告業務が大幅にスピードアップするでしょう。

おわりに

クラウドサービスの最大の利点は、時間も場所も問わずに申告業務を遂行できる点です。この特性は、在宅勤務やテレワークとも高相性です。コロナ禍において、なかなか在宅勤務やテレワークが実現しにくいバックオフィス業務も、クラウドサービスを利用することで働き方に大きな変化が現れています。電子申告においても、対応するクラウドサービスを導入すれば、デスクにいながらの申告作業が可能になり、より高いレベルで業務の効率化を図れます。

アフターコロナを見据えて、これまでと異なる働き方や業務のあり方を可能にする電子申告対応のクラウドサービスを、積極的に取り入れてみてはいかがでしょうか。

関連リンク

-

![申告奉行クラウド[法人税・地方税編]について](https://www.obc.co.jp/hubfs/360/img/article/thumb_cloud-shinkoku-hc.jpg)

クラウドのパワーで申告書作成にとどまらない、申告業務全体の生産性を向上します

クラウド申告業務システム 申告奉行クラウド[法人税・地方税編]について

-

決算処理や税務申告を早期化・省力化する機能を標準でご用意

クラウド会計システム 勘定奉行クラウドについて

-

申告ソフトはどこも同じだと思っていませんか?2020年の「電子申告義務化」に向けて申告ソフトを選ぶなら「奉行クラウド」が最適

電⼦申告対応奉⾏クラウド

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!

![公認会計士に聞く!<br>[2027年施行]新リース会計基準の会計処理|借手が押さえておきたいポイントとは](https://www.obc.co.jp/hubfs/360/img/article/pic_post435_thumb.png)