IPO Forum~IPO審査最前線、審査する側・される側、双方の視点で語る~-IPO Forum 2025/2/21-

財務会計(企業会計)とは、企業などの組織が投資家等のステークホルダーに対して、会社の財務状況を提供する会計を指します。企業会計原則をはじめとした各種会計基準等に基づいて作成された財務諸表(貸借対照表、損益計算書、キャッシュ・フロー計算書)を用いて報告されます。

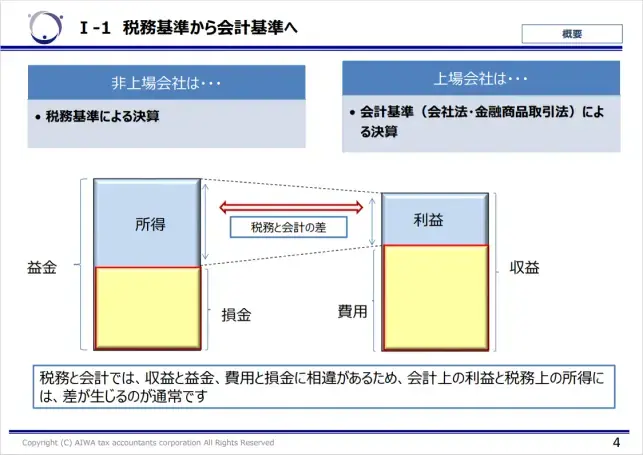

一方、税務会計は、企業に課税されるべき所得の額を算出するための会計であり、法人税法などをもとに作成され、国や地方公共団体に報告することを目的としています。

IPOを目指す前は、多くの企業が税務会計で決算書を作成していますが、IPOを目指す場合は、投資家保護を目的とした財務会計(企業会計)で作成する必要があります。

上場企業に求められる財務会計は投資家保護が前提であるため、不測の費用・損失などのリスクは早めに織り込む、という考え方に基づいています。

一方で、税務会計は課税対象額である所得を計算する会計であるため、原則として実際に発生した費用(損金)に限定されており、その結果、費用(損金)が少なく計上され、所得が大きくなる傾向にあります(さらに税額も増える)。

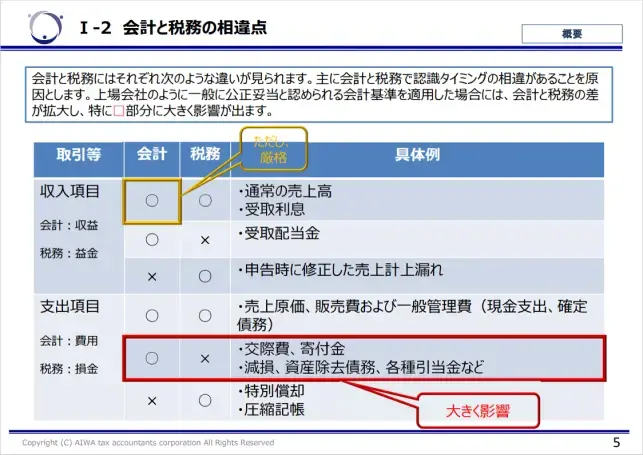

収益と益金・費用と損金の計上方法が異なるため、財務会計上の利益と税務会計上の所得に差が生じることになります。

そのほか、支出項目、特に費用(損金)に関連する取り扱いに大きな違いがあります。具体的には、減損、資産除去債務、各種引当金などの計上に関するものが挙げられます。

税務会計と異なる会計基準で、多くのIPO準備企業が対応する必要のある会計基準をご紹介します。

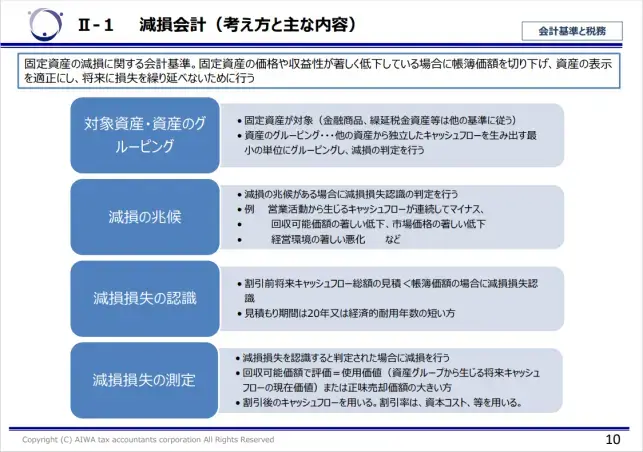

減損会計とは、固定資産の減損に関する会計基準のことです。固定資産の価格や収益性が著しく低下している場合に帳簿価額を切り下げ、資産の表示を適正にし、将来に損失を繰り延べないために行います。

【関連コラム】

減損会計を適用するにあたっては、まずは対象となる資産を決めます。

その場合、固定資産の1つ1つが対象資産となるのではなく、「他の資産から独立したキャッシュ・フローを生み出す最小の単位」にグルーピングし、その単位を対象資産とします。

たとえば店舗の場合、店舗全体の資産でキャッシュ・フローを生み出しているため、店舗が最小の単位になります。店舗を構成する要素である什器等、1つ1つの固定資産が最小の単位になるのではありません。

単位が決まったら、次に減損の兆候があるかどうかを判定します。適用指針では、減損の兆候の例として4つあげています。

4つの例示と会社の状況・実態などを勘案し、減損の必要性を判断します。

たとえば、「①資産又は資産グループが使用されている営業活動から生ずる損益又はキャッシュ・フローが継続してマイナスか、マイナスになる見込みがある場合」は、一般的には過去2期がマイナスだったことを指しますが、過去2期がマイナスであっても当期見込みが明らかにプラスの場合は減損の兆候に該当しません。一方で、2期前がプラス、前期がマイナスの場合でも、当期が明らかにマイナス見込みの場合は減損の兆候に該当することがあります。

また、「③資産又は資産グループが使用されている事業に関連して、経営環境が著しく悪化したか、悪化する見込みがある場合」では、材料価格高騰、機械技術の陳腐化など、キャッシュ・フローを稼ぐ力がなくなる場合も減損の兆候あり、と判定します。

減損の兆候ありと判定された場合、減損損失を計上するかどうかを判定します。これを減損損失の認識といいます。具体的には、対象資産(グループ)から生ずる“割引前”の将来キャッシュ・フローの総額を見積り、対象資産の簿価と比較をします。

比較の結果、割引前の将来キャッシュ・フローの総額が簿価を下回っている場合には、最後のステップとして、減損損失の金額自体を見積ります。これを減損損失の測定といいます。具体的には、簿価から“割引後”の将来キャッシュ・フロー総額を控除した金額が減損損失の金額になります。

キャッシュ・フローの総額次第で減損処理をするか否かが決まるため、減損損失の計上を回避するために、企業がキャッシュ・フローの総額を甘めに見積る懸念があります。

見積りの精度に関しては、監査法人から厳しく確認を求められるため、所管する部門や現場任せにはせずに、しっかりと統制を取り、精度の高い見積もりで会計処理を行うように心がけてください。

なお、減損損失を計上した場合には、損益計算書の注記が必要です。

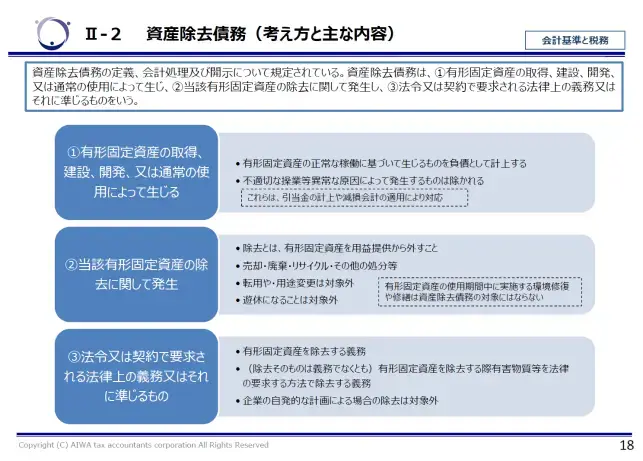

資産除去債務とは、有形固定資産の取得、建設、開発、又は通常の使用によって生じ、当該有形固定資産の除去に関して発生し、法令又は契約で要求される法律上の義務又はそれに準じるものをさします。

【関連コラム】

通常の使用によって生ずるものが対象となるため、異常な原因によって発生するものは除かれます。また、転用や用途変更、遊休状態になった場合、そして自発的な計画による場合の除去も対象外となります。

法令又は契約で要求される資産除去債務としては、例えば以下のような内容が挙げられます。

多くの企業が建物を借りるなどで、資産除去債務を計上することになります。 開示の際の注記には、資産除去債務の概要・算定方法や費用の増減について説明する必要があります。

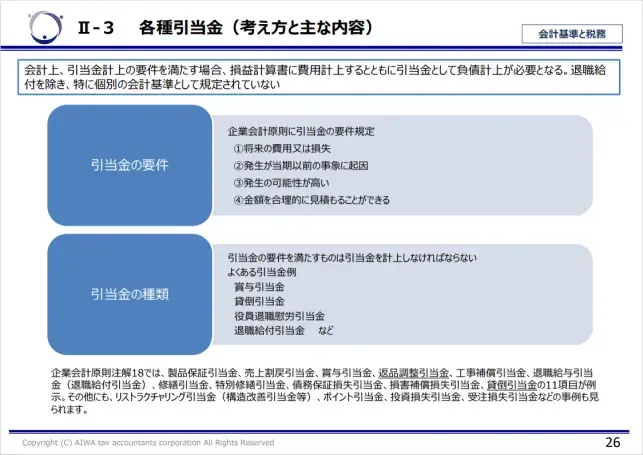

引当金とは、将来の支出に備えてあらかじめ計上される見積金額のことです。よくある引当金の例としては、賞与引当金・貸倒引当金・退職給付引当金などがあります。

会計上、引当金の4要件を満たす場合には、損益計算書に費用計上するとともに引当金として負債計上する必要があります。

ちなみに引当金のほとんどは、税務上の損金(費用)としては認められません。

引当金の4要件は以下です。

以下のケースは引当金として計上すべきか、考えてみましょう。

Q.ある事案について、1億円の損害賠償を求める裁判を提起された。現在係争中である。

A.引当金として計上しない。

係争中ということで、③発生可能性が高いかどうかが判断できません。また④金額は1億円になるかどうかもわからないため、合理的に見積もることもできません。つまり4要件を満たさないため、引当金は計上しません。ただし、この内容・影響などが重要な場合には、偶発事象の注記を記載する必要はあるかもしれません。

引当金の計上は、多くの場合多額になります。監査法人からの指摘で期末前に慌てて計上すると、損益が大きくぶれてしまうこともあります。

そのような事態にならないために、常に引当金の4要件を意識し、会社に何らかの事象が発生した場合に引当金を計上するか否かを即座に判断できる勘所を身に着けておくことが重要です。会計処理というよりは、この意識が非常に重要なのです。

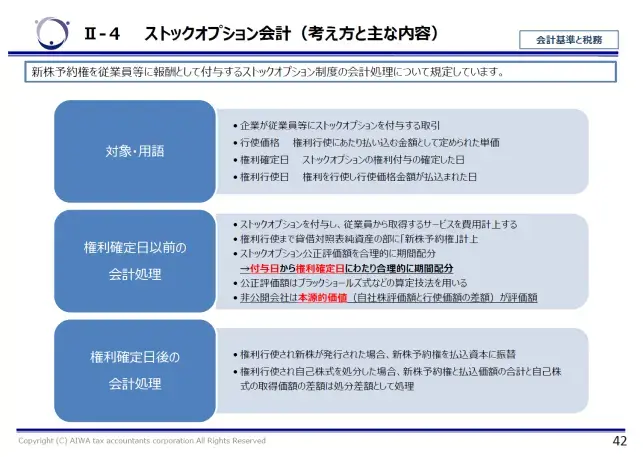

ストックオプションとは、自社株式オプション(一定の金額の支払いにより、自社の株式を取得する権利)のうち、特に企業がその従業員等に報酬として付与するものをいいます。

将来の役務提供を期待して付与するストックオプションのため、本来その役務提供額を費用配分することになりますが、この役務提供そのものの価値がいくらになるのかはわかりません。そこで会計処理としては、役務提供の対価となる新株予約権(ストックオプション)自体の付与時点での公正評価額を権利確定までの期間で費用として配分していきます。

また、2023年7月7日の租税特別措置法通達及び所得税基本通達の一部改正により、ストックオプションの付与に係る契約時の株価について、原則方式(所得税基本通達23~35共‐9の例によって算定)のほか、特例方式(セーフハーバー)による算定が可能になりました。

なお、セーフハーバーを採用した場合、本源的価値(税務上と会計上の時価の差額)が生じる可能性があり、その際の費用配分をどうするかという問題が生じています。セーフハーバーの内容を含め、ストックオプションの詳細については、以下のコラムをご覧ください。

【関連コラム】

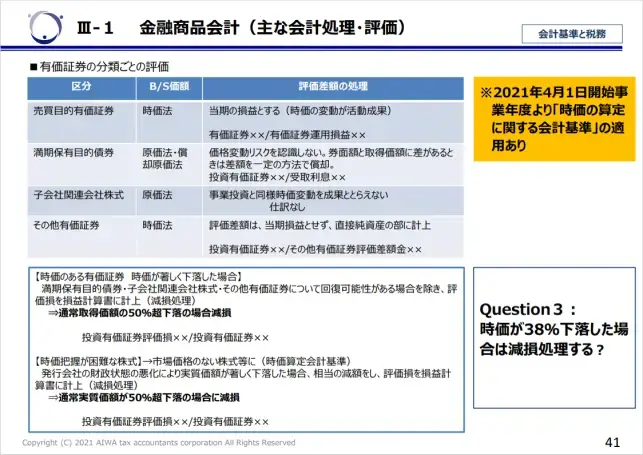

金融商品会計は、売掛金や買掛金などの金銭債権・債務、有価証券、デリバティブなどの会計処理が定められた基準です。どういうときに金融資産・負債の発生・消滅を認識するか、どういうときに金融商品に係る損益を認識するか、また、期末の評価をどうするか、などが定められています。

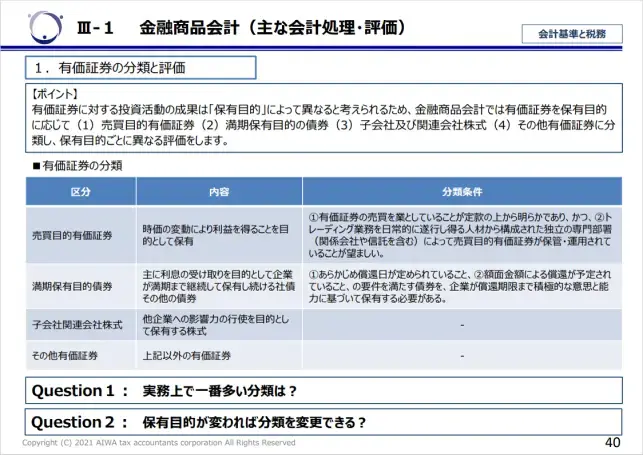

その会計処理のうち、多くの会社に関係する有価証券の期末評価について解説します。

株式などの有価証券を保有する場合、保有目的によって会計処理が変わります。期末の評価においては、有価証券を保有目的ごとに以下の4つに分類することからはじめます。

では、一般的な事業会社が、投資目的で他の上場企業の有価証券を保有していた場合、①の売買目的有価証券にあたるのでしょうか?

答えはNoです。売買目的有価証券に分類されるには、以下の2つの分類条件を満たす必要があります。

投資を専門的に行っている金融商品会社などが保有している場合が想定されており、投資目的であったとしても一般的な事業会社が保有しているケースでは売買目的有価証券には該当しないこととなります。

また、満期保有目的債券についても、償還期限まで積極的な意思と能力に基づいて保有する必要があると条件づけられています。途中で売る可能性のある場合は該当しないため、満期保有目的債券に該当するケースもかなり限定的と言えます。

上述のように、①売買目的有価証券と②満期保有目的の債券の分類条件がかなり限定的なため、実務上で多く分類されるのは③子会社及び関連会社株式と④その他有価証券になります。

また保有目的の変更はよほどの正当な理由がない限りできません。保有目的が簡単に変更できてしまうと会計処理も簡単に変更できることになってしまうからです。

では、時価のある有価証券が著しく下落した場合は、どのように評価するのでしょうか。

一般的には、50%超下落し、満期保有目的債券・子会社関連会社株式・その他有価証券について回復可能性がある場合を除き、評価損を損益計算書に計上する必要があります。これを減損処理といいます。

仕訳例)

| 借方 | 貸方 | ||

| 投資有価証券評価損 | XXX | 投資有価証券 | XXX |

ただし50%超は一般的な基準のため、30%~50%程度であったとしても実質的判断で減損処理を行うこともあります。

減損処理を行う場合は、財務諸表の注記にも必要事項を記載する必要があります。

関連当事者取引とは、会社と関連当事者との間で行われる取引のことを指します。

ここでいう取引とは、対価の有無にかかわらず、資源もしくは債務の移転、または役務の提供をいい、関連当事者が第三者のために会社との間で行う取引や、会社と第三者との間の取引で関連当事者が当該取引に関して会社に重要な影響を及ぼしているものを含みます。よくある例としては、不動産の賃貸借、金銭の貸借、債務保証などが挙げられます。

【関連コラム】

なお関連当事者取引がある場合、会計基準上は取引の重要性によって開示有無が決まりますが、IPO審査上はすべての関連当事者取引について審査され、 上場前の適切なタイミングにおいて、その取引の解消が原則として求められます。

会計監査六法には、IPOを目指すにあたって必要な会計基準や適用指針などが収録されています。非常に多くの会計基準等が収録されているため、全てを覚えて頂く必要はありません。

大事なのは、会計基準等の詳細ではなく、概略を理解したうえで、実際に会計処理を検討しなければならない事象に遭遇した場合に、この会計監査六法を引けるようになること、引くことに慣れることです。

会計基準等を見る際にはコツがあります。

上図の「資産除去債務に関する会計基準の適用指針」の目次のように、ほとんどの会計基準や適用指針などは、最初の前半部分にルール、基準などが記載されています。ここでは赤枠で記載した「適用指針」の箇所が該当します。

次に赤枠で記載した「結論の背景」があります。この「結論の背景」は、なぜこのルールを採用したか、などの考え方が記載されています。そのため、前半部分のルールを見てぴったりとあてはまる記載がなかったとしても、この「結論の背景」をみることによってその考え方がわかり、会計処理を検討する上でのヒントになる可能性があります。

また、多くの基準等は、そのあとに「設例」があるので、その「設例」を解くことによって、より会計基準等の理解を深めることができます。

上場企業が対応すべき会計基準は非常にたくさんあります。IPO準備段階においては、それぞれについて細かいところまで理解するというよりは、 概略を押さえて、前述した「会計監査六法」などを参考に、対処方法を検討できるようなマインドを身に着けることが大事です。直前期・直前々期に慌てないために、ぜひしっかり内容を押さえてIPO準備に臨んでください。