企業は、保有する資産を正確に把握して、適切な経営判断をする必要があります。「リース資産」は、企業が保有する資産の一種で、条件を満たしていれば減価償却が認められます。減価償却するかしないかは、リース資産の取得方法によって異なるため、正しく理解しなければなりません。

本記事では、リース資産を活用するメリット・デメリットに加え、リース資産の減価償却の方法などを解説します。さらに、将来適用される可能性のある「新リース会計基準」についてもふれているため、資産管理の参考にしてください。

目次

- リース資産とはリース取引によって得た資産のこと

- リース取引の種類

- リース資産を減価償却するケース

- リース資産の減価償却費の計算方法

- リース資産を減価償却した際の仕訳

- リース取引のメリット

- リース取引のデメリット

- 近い将来適用される可能性がある「新リース会計基準」

- リース資産はシステムを活用して適切に管理しよう

- よくある質問

リース資産とはリース取引によって得た資産のこと

「リース資産」とは、企業が保有している資産のうち、「リース取引」によって得た資産のことです。

リース取引では、リース会社が借り手に変わって資産を取得し、貸出を行います。借り手は、該当の資産を使用する権利と使用に伴う利益を享受できます。

リース取引は、パソコンや複合機などのIT機器をはじめ、機械設備などの導入に用いられることが多く、企業規模を問わず広く活用される方法です。あくまでも長期的な貸借契約のため、購入とは異なる点に留意しましょう。

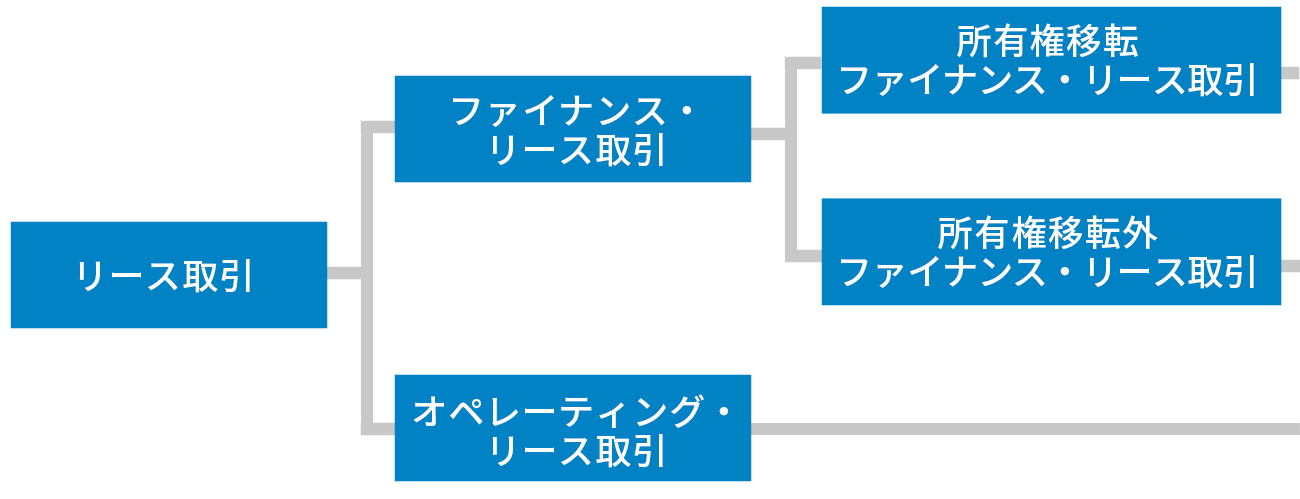

リース取引の種類

リース取引は「ファイナンス・リース取引」と「オペレーティング・リース取引」に分類されます。どちらに該当するかによって会計処理の方法が異なるため、それぞれの概要について確認していきましょう。

■リース取引の種類

ファイナンス・リース取引

ファイナンス・リース取引とは、リース契約中にリース物件の使用に伴う利益を実質的に享受できることに加え、当該リース物件の使用に伴い生じるコストを実質的に負担するリース取引のことです。

下記のいずれにも該当するリース取引は、ファイナンス・リース取引となります。

■ファイナンス・リース取引に該当する条件

| 条件 | 詳細 |

|---|---|

| 解約不可 | リース契約の期間中に解約できないリース取引またはこれに準ずるリース取引 |

| フルペイアウト | 借り手はリース物件の購入価額に諸経費などを上乗せした費用の全額をリース料として支払うリース取引 |

万が一中途解約する場合は、残りのリース料金を全額支払わなければなりません。

ファイナンス・リース取引には、リース期間終了後のリース物件の取り扱いが異なる、「所有権移転ファイナンス・リース取引」と「所有権移転外ファイナンス・リース取引」の2種類があります。

■ファイナンス・リース取引の種類

| 条件 | 詳細 |

|---|---|

| 所有権移転ファイナンス・リース取引 | リース期間終了後またはリース期間の途中に、リース物件の所有権がリース会社から借り手に移転する契約。所有権の移転を前提に、契約を締結する |

| 所有権移転外ファイナンス・リース取引 | リース物件の所有権が移転しない契約。企業会計上は、通常の売買取引にかかる方法に準じて、会計処理を行う |

オペレーティング・リース取引

ファイナンス・リース取引に該当しないリース取引は、オペレーティング・リース取引に該当します。

リース物件の取得にかかる全額を借り手が負担する必要はなく、契約時に定めた期間、リース料金を支払えば問題ありません。また、中途解約も可能です。解約金が発生することはありますが、ファイナンス・リース取引のように、リース物件の取得にかかった費用の残額ではありません。

オペレーティング・リース取引のリース物件は、実質的に貸し手の資産のため、借り手の資産計上は必要ありません。

リース資産を減価償却するケース

リース資産を減価償却するかどうかは、リース取引の種類によって決まります。リース取引のうち、ファイナンス・リース取引はリース資産の減価償却を行います。一方、オペレーティング・リース取引はレンタルと同等の取引とみなされるため、減価償却は行いません。その代わり、リース料金をそのまま損金算入します。

なお、ファイナンス・リース取引に該当する、所有権移転ファイナンス・リース取引と所有権移転外ファイナンス・リース取引は、どちらも減価償却が可能です。

リース資産の減価償却費の計算方法

リース資産の減価償却費は、所有権移転ファイナンス・リース取引と所有権移転外ファイナンス・リース取引の場合で異なります。ここでは、それぞれの減価償却費の計算方法をご紹介します。また、リース契約に残価保証額の設定がある場合についても確認しましょう。

なお、減価償却の計算で用いる設備の耐用年数は、「主な減価償却資産の耐用年数表」、耐用年数に応じた減価償却率は「減価償却資産の償却率等表」を確認してください。

出典:国税庁「主な減価償却資産の耐用年数表」

「減価償却資産の償却率等表」

所有権移転ファイナンス・リース取引の計算方法

所有権移転ファイナンス・リース取引の場合、自社が保有する資産と同じように減価償却費の計算を行います。定額法と定率法のどちらを利用するかは、それぞれの企業の定めに従ってください。法人の場合、届出をしなかった場合は一部を除いて定率法で減価償却します。所有権移転ファイナンス・リース取引の減価償却費の計算式は、下記のとおりです。

<所有権移転ファイナンス・リース取引の減価償却費の計算式>

- 定額法:減価償却費=取得価額×耐用年数に応じた定額法の減価償却率

- 定率法:減価償却費=未償却残高×耐用年数に応じた定率法の減価償却率

なお、定額法で用いる取得価額は、原則としてリース期間中に支払うリース料金の全額です。

また、定率法では、計算結果が償却保証額以下になった場合、「改定取得価額×改定償却率」で計算を行います。

償却保証額は、「取得価額×保証率」で求められます。改定取得価額は、「未償却残高×定率法」の減価償却率が償却保証額以下になったときの期首未償却残高です。

所有権移転外ファイナンス・リース取引の計算方法

所有権移転外ファイナンス・リース取引の場合、対象となる資産のリース期間を耐用年数とみなして減価償却費の計算を行います。所有権移転外ファイナンス・リース取引の減価償却費の計算式は、下記のとおりです。

<所有権移転外ファイナンス・リース取引の減価償却費の計算式>

- 定額法:減価償却費=取得価額×リース期間に応じた定額法の減価償却率

- 定率法:減価償却費=未償却残高×リース期間に応じた定率法の減価償却率

なお、取得価額は、所有権移転ファイナンス・リース取引と同様に、原則としてリース契約期間中に支払うリース料金の全額です。定率法においても、計算結果が償却保証額以下になった場合は、「改定取得価額×改定償却率」で計算を行います。

また、リース期間がリース資産の耐用年数よりも「相当短い」場合、短期間で多額の減価償却費を計上できてしまうことから、所有権移転外ファイナンス・リース取引の対象外とされています。「相当短い」とは、耐用年数が10年未満の場合は「耐用年数×0.7」、10年以上の場合は「耐用年数×0.6」を下回るケースのことです。該当する場合は、所有権移転ファイナンス・リース取引として耐用年数で減価償却費の計算をしてください。

リース契約に残価保証がある場合

リース契約に残価保証がある場合は注意しなければなりません。残価保証とは、リース契約が終わった時点のリース資産の価値を借り手が一定額まで保証することです。リース契約時に残価保証額を設定し、リース期間終了後にリース物件の処分価格が残価保証額を下回った場合、不足額を借り手が負担します。

残価保証があるときは、取得価額から残価保証額を差し引いて減価償却費の計算を行います。リース契約が終了した際は、「リース資産簿価=残価保証額」となるため、その時点でリース負債を相殺しなければなりません。清算金が発生した場合は、リース資産売却損などで計上しましょう。

リース資産を減価償却した際の仕訳

リース資産を減価償却した際は、所有権移転ファイナンス・リース取引または所有権移転外ファイナンス・リース取引に分けて、仕訳を行います。それぞれの仕訳の方法について確認していきましょう。

所有権移転ファイナンス・リース取引の仕訳

所有権移転ファイナンス・リース取引の減価償却をしたときの仕訳方法は、直接法と間接法それぞれ下記のようになります。

なお、直接法とは減価償却費を固定資産から直接差し引いていく方法のこと、間接法とは減価償却費を減価償却累計額として記録していく方法のことです。直接法では未償却残高、間接法ではリース資産の取得価額がわかりやすくなります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | ××× | リース資産 | ××× |

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | ××× | 減価償却累計額 | ××× |

所有権移転外ファイナンス・リース取引の仕訳

所有権移転外ファイナンス・リース取引を行った場合も、所有権移転ファイナンス・リース取引を行った場合と仕訳方法に大きな違いはありませんが、前述のとおり、減価償却費の計算方法が異なります。所有権移転外ファイナンス・リース取引では、リース契約終了後にリース物件を返却する可能性があるため、リース期間を基準とした減価償却を行わなければなりません。

リース取引のメリット

自社で設備を購入するのではなく、リース取引を利用するのはなぜなのでしょうか。ここでは、リース取引のメリットをご紹介します。

設備導入時の初期費用を抑えられる

リース取引は、手元資金を大きく減らすことなく、初期費用を抑えて設備導入が可能です。設備を購入した場合、基本的に購入のタイミングで設備代金の全額を支払わなければいけません。しかし、リース取引の場合は、初月から月々のリース料金のみで導入できることが多いため、購入に比べると導入コストを抑えられます。

設備の入れ替えがしやすい

リース取引は、自社で商品を購入する場合に比べて設備の入れ替えを容易に行えます。リースの契約期間が終了した後、リース資産を自社の資産とするか、リース会社に返却するかは契約内容に応じて決まります。リース会社に返却するのであれば、自社で設備を処分する必要がありません。リース期間を設備の耐用年数と合わせておけば、適切なサイクルで設備の入れ替えが可能です。

一方、設備を購入した場合は、耐用年数が経過した後も設備を使い続ける場合が多いでしょう。「長く使うほど元が取れる」とも考えられますが、旧式の設備を長く使うことで生産性が低下する可能性もあります。また、設備が古くなれば、それだけ故障するリスクも高くなります。

リース取引のデメリット

リース取引にはメリットがある反面、デメリットもあります。リース取引を利用する際は、デメリットについても把握しておきましょう。

中途解約ができない

ファイナンス・リース取引の場合、中途解約ができません。リース期間中に何らかの理由で設備が不要になっても、契約満了までは継続する必要があります。どうしても中途解約をしたい場合、リース代金の残額を支払うことになります。

ただし、オペレーティング・リース取引であれば中途解約が可能です。リース契約を締結する際は、どのような契約になっているのかを確認しましょう。

支払いの総額が割高になる

リース取引のリース料金は、設備の購入価額に加え、手数料や保険料などが含まれます。導入のコストは抑えられるものの、同じ設備を自社で購入する場合に比べて、支払う費用の総額が高くなる点はデメリットといえます。

また、所有権移転外ファイナンス・リース取引の場合、設備の購入価額の全額相当のリース代金を支払っていても、リース契約後に資産が自社のものになることはありません。もっとも、この点は処分の手間がかからず、設備の入れ替えが楽であるというメリットにもつながります。

近い将来適用される可能性がある「新リース会計基準」

リース会計基準とは、ファイナンス・リース取引やオペレーティング・リース取引の種類、会計処理などについて定めた基準のことです。リース会計基準の内容に則って、リース取引の会計処理が行われます。

これまで制度の変更や見直しが行われてきたリース会計基準ですが、2023年5月にASBJ企業会計基準委員会によって、新リース会計基準案が発表されました。新リース会計基準案における大きな変更点は、オペレーティング・リース取引においても、ファイナンス・リース取引と同じように資産と負債の計上が求められる点です。

新リース会計基準が適用された場合、リース料の支払いが発生するたびに減価償却費と支払い利息を区別して処理しなければなりません。この処理は、リース契約の満了時まで続きます。

新リース会計基準は、近い将来適用される可能性が高く、経理に大きな負担がかかると考えられるため、移行を想定した準備を早めに進めておく必要があるでしょう。

リース資産はシステムを活用して適切に管理しよう

リース資産を正しく計上・管理することは、正確な会計処理をするためには欠かせません。固定資産管理システムを活用すれば、手間なく正確性の高い処理を行えます。減価償却費の仕訳を会計システムに連携できるシステムなら、担当者の負担を大幅に軽減できるでしょう。

OBCの「固定資産奉行V ERPクラウド」は、リース資産を含む固定資産の管理を一元管理し、リース料の支払い額の自動計算や資産台帳の作成、仕訳データ作成などを行える便利なシステムです。また、「勘定奉行V ERPクラウド」と連携することで、スムーズな会計処理が実現します。ぜひ、資産管理にお役立てください。

よくある質問

- リース資産とは何ですか?

- リース資産とは、リース会社とリース契約を締結するリース取引で得た資産のことです。リース取引では、リース会社が借り手に変わってリース物件を取得して貸出を行い、借り手は該当のリース物件を使用する権利と使用に伴う収益獲得権を得ます。

- リース資産は減価償却が必要?

- リース資産のうち、実質的に購入とほぼ同一の特徴を持つファイナンス・リース取引は、減価償却が必要です。一方、リース資産の実質的な所有者がリース会社であるオペレーティング・リース取引は、減価償却の対象外です。ただし、今後適用される可能性が高い、新リース会計基準に則った会計を行う場合は、すべてのリース取引で減価償却をしなければなりません。

- リース取引を利用するメリットは?

- リース取引を利用するメリットは、設備導入時の初期費用を大幅に抑えられることと、適切なタイミングでの設備の入れ替えを行いやすいことです。耐用年数と同じ年数でリース契約を締結すれば、耐用年数が終わるタイミングで負担なく設備を入れ替えられます。

- リース取引を利用するデメリットは?

- リース取引のデメリットは、実質的に購入とほぼ同一の特徴を持つファイナンス・リース取引の場合、中途解約ができない点と、総支払い額が購入した場合よりも高くなる点です。リース資産の実質的な所有者がリース会社であるオペレーティング・リース取引であれば中途解約が可能ですが、その場合も違約金がかかる可能性があります。

■監修者

石割 由紀人

公認会計士・税理士、資本政策コンサルタント。PwC監査法人・税理士法人にて監査、株式上場支援、税務業務に従事し、外資系通信スタートアップのCFOや、大手ベンチャーキャピタルの会社役員などを経て、スタートアップ支援に特化した「Gemstone税理士法人」を設立し、運営している。

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!