賞与は、企業が従業員に対して月々の定期的な給与とは別に、年に1~2回、臨時的に支給する賃金で、「ボーナス」ともいわれています。賞与にも社会保険料や所得税がかかるため、労務担当者は仕組みを知っておく必要があるでしょう。

この記事では、賞与の決め方や平均支給額、所得税や社会保険料の計算方法のほか、賞与支給時の注意点などについて解説します。

目次

- 賞与とは定期的な月給以外に臨時的に支払われる賃金

- 賞与額の決め方

- 賞与の平均支給額

- 賞与計算と支給手順

- 賞与に関する届出

- 賞与計算の注意点

- 賞与計算の手続きをスムーズに行うために給与奉行クラウドを活用しよう

賞与とは定期的な月給以外に臨時的に支払われる賃金

賞与とは、毎月、定期的に支給される給与とは別に、年1~2回、臨時で支給される賃金のこと。一般に「ボーナス」「夏季/冬季手当」と呼ばれることも多い制度です。賞与は、通常の給与とは計算方法が異なるため、労務担当者は違いをよく理解しておきましょう。

賞与には大きく分けて、「決算賞与」と「一般的な賞与」の2種類があります。ここでは2種類の賞与や、給与との違いについて解説します。

賞与の種類

決算賞与は、企業の事業年度ごとの業績に応じて支給される賞与で、決算月に支給されるものです。該当事業年度の損金として算入するためには、遅くとも事業年度の終了から1ヵ月以内に支給する必要があるので、労務担当者は支給のタイミングに注意してください。

一方、一般的な賞与は、企業ごとに定められた社内規程によって、従業員個人の業績などに応じた額が支給されます。

給与と賞与の違い

月々の給与と賞与は、どちらも「年収」に含まれる金額で、「賃金」と呼ばれるものです。しかし、給与と賞与には、「企業が支払義務を負うか否か」という大きな違いがあります。

労働基準法第24条には、給与についての5原則が定められていて、「毎月1回以上」「一定期日に」「賃金の全額を」「通貨で」「従業員に直接」支払わなければなりません。毎月1回以上、給料日を定めて、その日に給料を支払うことは、企業の義務なのです。

一方で、賞与には法的な支払義務がありません。仮に賞与を設けていない、あるいは賞与を支給しない企業は、違法とはならないのです。これまで賞与を支給していた企業が、業績悪化によって減額したり、または不支給にしたりしても問題はありません。

ただし、就業規則の給与規程に「毎年6月末日と12月末日に、基本給1ヵ月分の賞与を全従業員に支払う」などの明確な規定がある場合は、企業は従業員に対して賞与の支払義務を負っているので、労務担当者は注意が必要です。

賞与額の決め方

賞与額の計算は、企業ごとに定められたルールにもとづいて行われるもの。具体的な判断方法は企業によりますが、一般的に下記のようなポイントを基準にして決定します。

基本給の◯ヵ月分

基本給の1.5ヵ月分、あるいは2ヵ月分といった基準で、賞与を決める方法があります。このような賞与の決め方は極めて画一的であり、個々の業績評価が反映されないため、従業員のモチベーションアップにつながりにくいのが難点です。そこで、基本給をベースに、個人の業績評価を上乗せするケースもあります。

企業の業績

企業全体の業績に連動させて賞与額を決める方法は、「業績連動型」といわれます。決定プロセスの透明性が高いこと、業績が良いときに得た利益を従業員に還元することで、従業員一人ひとりが企業の成長を自分事と捉えやすくなるメリットがあります。

一方で、自分の所属部署が業績アップに貢献していても、全社的な業績が低迷してしまうと、それに伴って個人の賞与が減少してしまうのはデメリットといえるでしょう。

従業員個人の業績評価

従業員個人の業績を個人単位で細かく評価し、賞与に反映させる方法もあります。売上を上げて業績に貢献するのはもちろんのこと、業務内容に関連している資格を取得したり、外部の勉強会などに積極的に参加したりするなどの自己研鑽をすることが評価対象です。あるいは、企業内でチームリーダーやマネジメント職などに就くことなども評価対象となります。

固定給はひとたび上げると、簡単に下げづらいというデメリットがあります。そこで、月単位・四半期単位の業績評価について、インセンティブとして賞与に加味して反映させるのです。

従業員個人の勤怠

遅刻や欠勤など従業員の勤怠を、賞与額の決定時に考慮することがあります。例えば、「査定期間中3分の2以上出勤している」といったことを支給要件にしたり、反対に遅刻日・欠勤日などの日数分を差し引いたりするケースです。この場合、減額処理を行うルールについて、給与規程に明記しておく必要があるでしょう。

賞与の平均支給額

賞与額は、企業のルールや業績に応じて決まります。その具体的な金額は、業種や企業によって大きく異なるのが実情です。

とはいえ、同業他社の賞与の支給額を知れば、自社の賞与額が妥当なのかどうかがわかるでしょう。ここでは、年齢別の賞与の平均支給額をご紹介します。

年齢別の平均支給額

中小企業の賞与の平均支給額は、どのようになっているのでしょうか。下記は、企業規模10人以上の年間賞与額の、年齢別一覧表です。

■年齢別年間賞与額

| 年齢 | 勤続年数 | 年間賞与その他特別給与額 |

|---|---|---|

| 全体平均 | 12.3年 | 87万5,500円 |

| ~19歳 | 0.9年 | 14万3,600円 |

| 20~24歳 | 2.1年 | 37万6,100円 |

| 25~29歳 | 4.2年 | 64万8,100円 |

| 30~34歳 | 7.0年 | 77万8,400円 |

| 35~39歳 | 9.7年 | 91万200円 |

| 40~44歳 | 12.5年 | 100万6,100円 |

| 45~49歳 | 15.3年 | 106万8,500円 |

| 50~54歳 | 18.0年 | 117万2,300円 |

| 55~59歳 | 20.0年 | 114万6,700円 |

| 60~64歳 | 18.8年 | 66万1,300円 |

| 65~69歳 | 16.5年 | 36万100円 |

| 70歳以上 | 17.6年 | 25万2,100円 |

賞与額は年齢によってかなり差があり、勤続年数が長いほど賞与額も高くなることがわかります。

賞与計算と支給手順

賞与の計算と支給手順については、6つのステップで進めます。それぞれのステップにおける、具体的な業務の進め方について見ていきましょう。

1. 賞与支給額の決定

まずは、企業において賞与の支給額を決定しましょう。就業規則の給与規程にもとづいて、基本給や査定期間中の企業・個人の業績などに応じた査定を行います。すべての従業員が納得できる評価制度を整備し、公正に実行することが重要です。

2. 社会保険料の計算

賞与支給額を確定したら、賞与から控除される社会保険料を導き出す必要があります。労務担当者は、個々の従業員が負担する厚生年金保険料、健康保険料、雇用保険料を計算してください。

・厚生年金保険料

厚生年金保険料は、標準賞与額に厚生年金保険料率の18.3%を掛けて計算します。

標準賞与額とは、賞与支給額から1,000円未満を切り捨てた金額です。例えば、54万3,210円の賞与支給を受ける従業員の標準賞与額は、54万3,000円です。

厚生年金保険料は、従業員と企業とで折半して負担します。従業員と企業、それぞれが負担する厚生年金保険料の計算式は、下記のとおりです。

<厚生年金保険料の計算式>

54万3,000円×18.3%÷2=4万9,684.5円

端数処理は、原則として50銭以下が切り捨て、50銭を超える場合は切り上げです。この場合の従業員の厚生年金保険料は4万9,684円です。ただし、労使間でこれまで慣習的な取り扱いなど特約がある場合は、すべて切り捨てでも問題ないことになっています。

・健康保険料(介護保険料を含む)

健康保険料も、標準賞与額に健康保険料率を掛けて計算します。40歳以上の従業員に対しては、賞与からも介護保険料を徴収する必要があるので、労務担当者は注意してください。

健康保険料率は、加入している健康保険の種類や住んでいる地域などによって異なります。ここでは、全国健康保険協会の「協会管掌健康保険(通称、協会けんぽ)」に加入している東京勤務の従業員(45歳)に、54万3,210円の賞与を支給する場合について計算してみましょう。

<健康保険料の計算式>

54万3,000円×11.45%÷2=3万1,086.75円

この従業員の標準賞与額は54万3,000円です。また、介護保険料を含む健康保険料率は11.45%で、従業員と企業が半額ずつ保険料を負担します。

上記の計算により、端数を切り上げた3万1,087円が、この従業員の健康保険料(介護保険料を含む)となります。

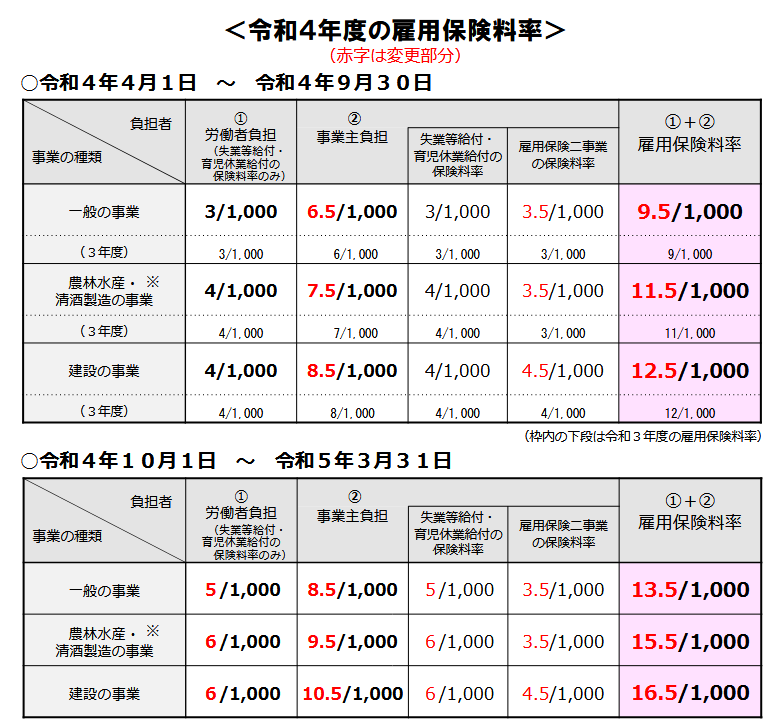

・雇用保険料

雇用保険料については、賞与支給額に雇用保険料率を掛けて求めます。賞与に掛ける雇用保険料率は、通常の給与支給時のものと同じです。毎年見直しが行われているため、最新の雇用保険料率を参照して計算してください。

■2022(令和4)年度の雇用保険料率

ここでは、一般の事業に従事する従業員が、2022年12月に54万3,210円の賞与支給を受ける場合の雇用保険料を計算してみましょう。

<雇用保険料率の計算式>

54万3,210円×5/1000=2,716.05円

50銭以下の端数は切り捨てるので、この従業員の雇用保険料は2,716円です。

3. 所得税の計算

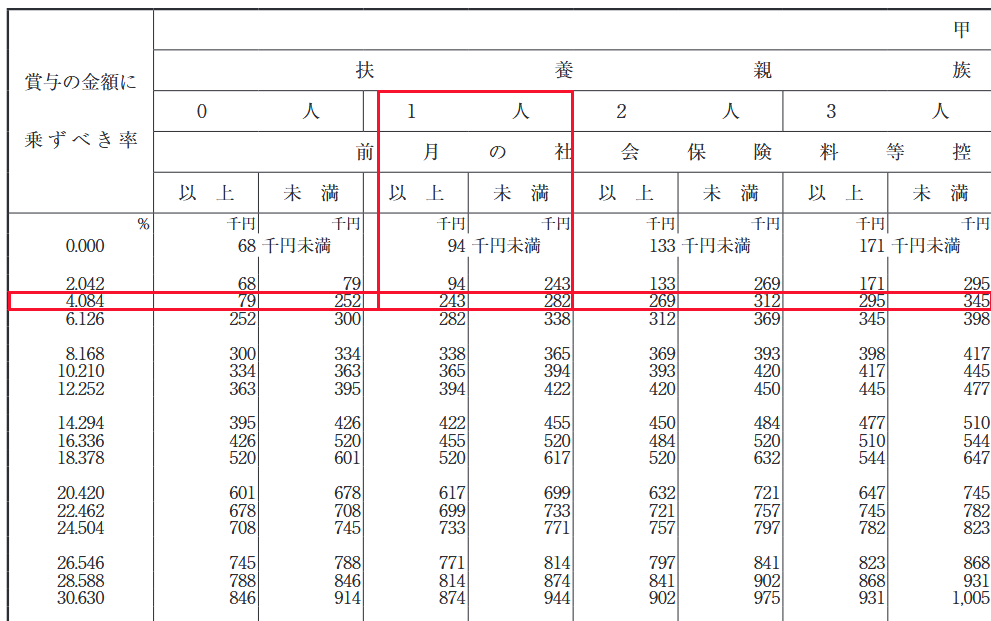

続いて、所得税を計算しましょう。賞与支給額にかかる所得税率は、該当従業員の前月給与額と扶養している人数に応じて決まります。

例として、賞与支給額54万3,210円、賞与にかかる社会保険料が8万3,487円、扶養人数は1人、前月の社会保険料を除いた給与が25万円の従業員の所得税を計算します。

所得税率の判定方法は、まず前月給与額から前月の社会保険料額を引き、「賞与に対する源泉徴収税額の算出率の表」を参照して、扶養人数に応じた賞与の所得税率を調べましょう。この場合は、25万円が該当する部分を探してください。

該当従業員の所得税率は、4.084%です。賞与支給額から社会保険料を引いたものに、この所得税率を掛けて計算します。

よって、所得税額の計算式は下記のようになります。

<所得税の計算式>

(54万3,210円-8万3,487円)×4.084%=1万8,775円(端数切捨て)

所得税は1万8,775円です。

4. 振込支給額の計算

賞与支給額から社会保険料と所得税を差し引いて、振込支給額を求めます。振込支給額の計算式は、下記のとおりです。

<振込支給額の計算式>

54万3,210円-(8万3,487円+1万8,775円)=44万948円

5. 賞与明細書の発行

賞与支給額や控除額、振込支給額、支給日などをまとめた賞与明細書を発行します。賞与支給は企業の義務ではありませんが、給与明細書の発行は企業の義務です。賞与に関しても同様に、明細書発行をしておいたほうがいいでしょう。

6. 賞与の支給

企業は定められた賞与支給日に、従業員に手渡し、あるいは銀行振込で賞与を支給します。

賞与に関する届出

賞与を支給した企業は、賞与支給日から5日以内に、「賞与支払届」を管轄の年金事務所へ提出しましょう。

提出方法は、窓口への持ち込み、郵送、電子申請です。

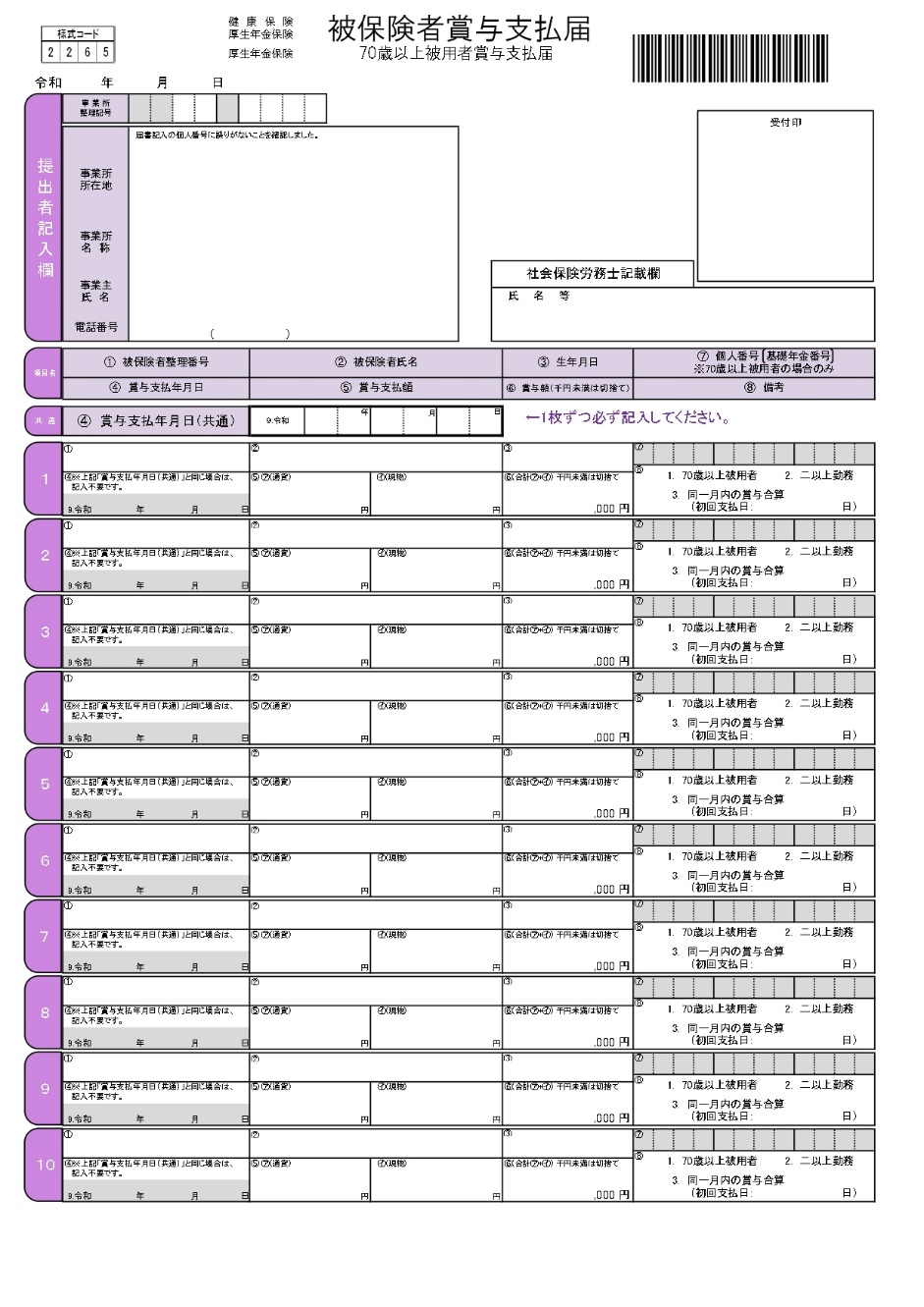

賞与支払届の書き方

賞与支払届は、賞与支払予定月の前月に、日本年金機構から各企業へ郵送されます。なお、予定月は新規適用届を提出した際に登録するもので、変更が生じた場合はあらためて届を出しましょう。

賞与支払届が手元にない場合は、日本年金機構のウェブサイトからダウンロード可能です。

■賞与支払届(被保険者賞与支払届)

賞与支払届については、当サイトの記事で詳しく解説していますので、参考にしてください。

賞与支払届の手続きの流れと、担当者が注意しておきたいポイント

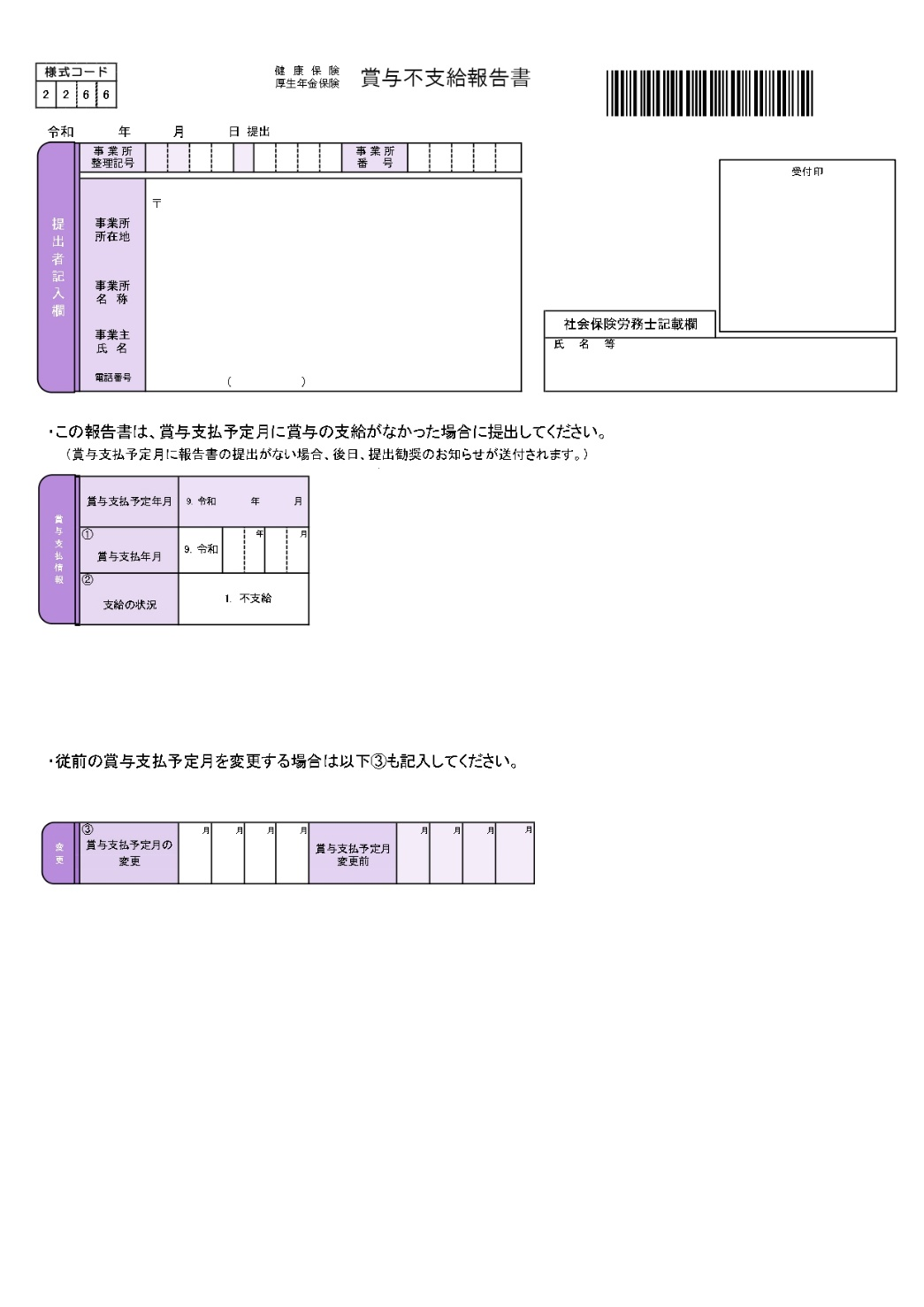

賞与を支給しなかった場合の届出

賞与を予定の月に支給しなかったときは、賞与支払届ではなく「賞与不支給報告書」を提出します。賞与不支給報告書には、賞与を支給しなかった月を記入してください。届け出た賞与支払予定月に変更がある場合にも記入してください。

■賞与不支給報告書

賞与計算の注意点

賞与支給対象者に退職予定者がいる場合と、年4回以上支給する場合は、通常の手続きではなくなる可能性があります。最後に、賞与計算における注意点をご紹介しましょう。

退職予定者の賞与計算をするケース

企業は通常、賞与から社会保険料を控除します。ただし、今後退職を予定している従業員や、すでに退職している従業員に賞与を支払う際には、退職日や支給日によって社会保険料を控除しないケースがあります。厚生年金保険料と健康保険料、雇用保険料の徴収基準については下記のとおりです。

・厚生年金保険料、健康保険料

企業が賞与から厚生年金保険料と健康保険料を徴収しなければならないのは、従業員の資格喪失日が属する月の前月までとなっています。資格喪失日とは、退職日の翌日です。

退職が月末の場合、資格喪失日は翌月1日となり、それ以前に支給される賞与からは厚生年金保険料と健康保険料を徴収します。退職が月末以外の場合には、退職月に支給される賞与からの保険料徴収は不要です。

■退職者の賞与から厚生年金保険料と健康保険料を徴収するタイミング

| 従業員の退職日 | 資格喪失日 | 賞与支給日 | 厚生年金保険料、健康保険料の徴収 |

|---|---|---|---|

| 7月30日に退職予定の従業員 | 7月31日 | 6月15日 | 必要 |

| 7月15日 | 不要 | ||

| 7月31日に退職予定の従業員 | 8月1日 | 7月15日 | 必要 |

| 8月15日 | 不要 |

・雇用保険料

雇用保険料については、退職のタイミングにかかわらず、退職予定者や賞与支払時点で退職している従業員からも控除します。退職する従業員によっては「厚生年金保険料や健康保険料は徴収しないが、雇用保険料は徴収する」ケースも生じるので、労務担当者は混同しないようにしましょう。

ちなみに、退職者に対して支払った賞与についても、日本年金機構に提出する「賞与支払届」には記載する必要があります。

賞与を年4回以上支給するケース

賞与は通常、社会保険料の金額を決めるベースとなる「標準報酬月額」の計算に含みません。標準報酬月額は4~6月の賃金が対象ですが、6月に賞与が支払われていたとしても、その金額は除いて計算します。

ただし、年に4回以上賞与が支給されている場合は、標準報酬月額の対象です。通常の賃金と合わせて社会保険料の計算を行う必要があるため、「被保険者報酬月額算定基礎届」を作成する際は注意しましょう。

賞与額も計算対象になると、従業員や企業が負担する社会保険料が高額になるからです。

標準報酬月額については、当サイトの記事で詳しく解説していますので、参考にしてください。

標準報酬月額とは?決め方や社会保険料との関係をわかりやすく解説

賞与計算の手続きをスムーズに行うために給与奉行クラウドを活用しよう

賞与の社会保険料計算や所得税計算は、通常の給与計算とは手順が異なります。労務担当者は間違えないように慎重に行うようにしてください。手続きを簡略化するには、控除額を自動計算してくれる給与計算ソフトの導入が便利です。

給与奉行クラウドなら、賞与時の社会保険料や所得税計算はもちろん、被保険者賞与支払届の作成も可能です。賞与に関する事務処理の効率化に、給与奉行クラウドをぜひご活用ください。

■監修者

石割 由紀人

公認会計士・税理士、資本政策コンサルタント。PwC監査法人・税理士法人にて監査、株式上場支援、税務業務に従事し、外資系通信スタートアップのCFOや、大手ベンチャーキャピタルの会社役員などを経て、スタートアップ支援に特化した「Gemstone税理士法人」を設立し、運営している。

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!

![公認会計士に聞く!<br>[2027年施行]新リース会計基準の会計処理|借手が押さえておきたいポイントとは](https://www.obc.co.jp/hubfs/360/img/article/pic_post435_thumb.png)