年末調整では、従業員から様々な書類を提出してもらう必要があります。基礎控除申告書も、そうした書類の1つで、給料を支払っている従業員全員が対象になります。

そもそも、毎年必ず年末調整の書類を提出していても、何のために行うのかを充分理解している従業員は少ないでしょう。令和2年度の年末調整から紙の様式が複雑になったこともあり、ますます書類に対して苦手意識を持たれている可能性もあります。

そこで今回は、年末調整計算の基軸ともいえる基礎控除申告書について、その役割や申告書の書き方、収入金額や年間所得の見積額の計算方法、計算ミスを防ぐ方法などをご紹介します。

目次

基礎控除とは

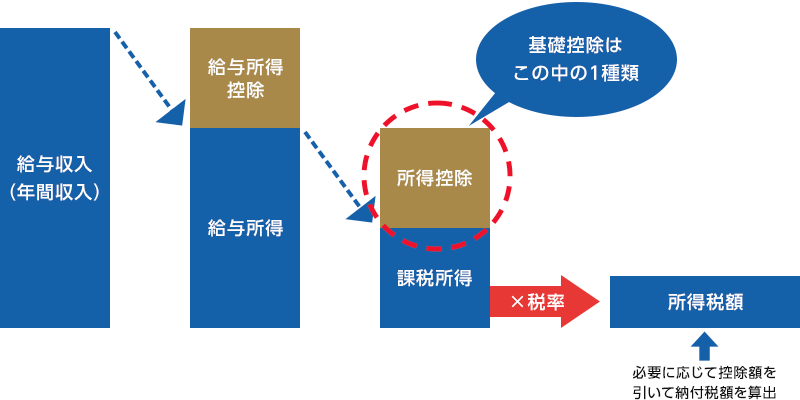

基礎控除は、医療費控除や社会保険控除、生命保険料控除など15種類ある「所得控除」の一つです。

所得控除は、給与所得額から課税所得額を算出する際に差し引かれます。所得控除のうち「どの控除が適用になるか」「控除額がいくらになるか」は納税者本人の事情に沿って変わりますが、基礎控除は全ての納税者に対して無条件に適用されます。

これまでの基礎控除は、所得額に関わらず、全ての納税者に対して「一律38万円」となっていました。

しかし、令和2年度の税制改正によって、所得額が2,400万円以下では一律48万円、それ以上の所得額では段階的に減額され、2,500万円を超えると基礎控除の適用が受けられなくなりました。

| 給与所得金額 | 基礎控除額 | |

|---|---|---|

| 改正後 | 改正前 | |

| 2,400万円以下 | 48万円 | 38万円 |

| 2,400万円超〜2,450万円以下 | 32万円 | |

| 2,450万円超〜2,500万円以下 | 16万円 | |

| 2,500万円超 | 0円 | |

なお、所得税が非課税になる「103万円の壁」※ですが、令和2年度の税制改正で基礎控除額が48万円に上がったものの、同時に給与所得控除は55万円に減額されているため、103万円が非課税の基準であることには変わりありません。

※「103万円の壁」とは・・・年収が103万の場合、給与所得控除額と基礎控除を足すと合計103万円になるため、課税所得額が0円になり所得税が非課税になることを指します。

基礎控除を受けるには「基礎控除申告書」の提出が必須!

「基礎控除は全ての納税者が対象」といっても、年末調整で基礎控除を受けるには、必ず基礎控除申告書の提出が必要になります。

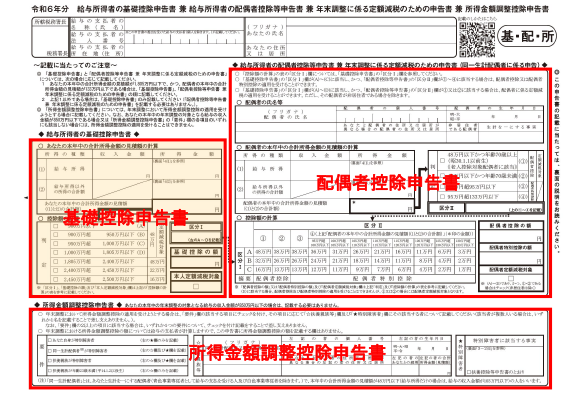

基礎控除申告書は、令和2年分から「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得⾦額調整控除申告書」と3種類の申告書が1枚に合体した様式になっています。

そのため、配偶者控除等や所得金額調整控除の適用を受けない場合でも、基礎控除申告書のみ記入して提出しなければなりません。

なお、この用紙は、「扶養控除等申告書」を提出した企業(主たる給与の支払者)にのみ提出されます。

基礎控除申告書の書き方

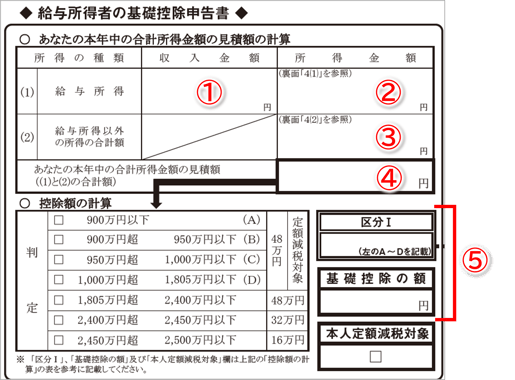

基礎控除申告書で記入する内容は、次のように5項目あります。

① 給与所得の収入⾦額

給与所得の「収入金額」欄には、当年1年間(1~12月)の収入合計を記入します。しかし、年末調整の書類を作成する段階ではまだ給与等の最終支払いが終わっていないため、概算見積額で記入することになります。

従業員には、給与明細などで確認しながら1年間の収入金額を見積るよう指示しましょう。その際、手取額ではなく総支給額で計算する必要があるため、給与明細のどの部分を参考にするかを提示するとよいでしょう。特に、非課税に当たる交通費や通勤手当など除外する項目も提示すると、計算ミスを防ぐことにもつながります。

ただし、給与所得額が2,400万円以下は「一律48万円」ですので、2,400万円前後でなければ見積額の計算にそれほどナーバスになりすぎる必要はありません。

副業で他社から給与を受け取っている場合は、その給与収入も含めた合計の見積額を記入します。(フリーランスや個人事業主などの場合は③ 給与所得以外の所得の合計額を参照ください)

② 給与所得の所得⾦額

給与所得の「所得金額」欄には、年間の給与収入額(①)から給与所得控除額を差し引いた金額を記入します。

※ 給与所得控除額の計算については、コラム「<年末調整の基礎知識>給与所得控除とは?所得控除との違いや控除額の計算方法をわかりやすく解説」も参照ください。

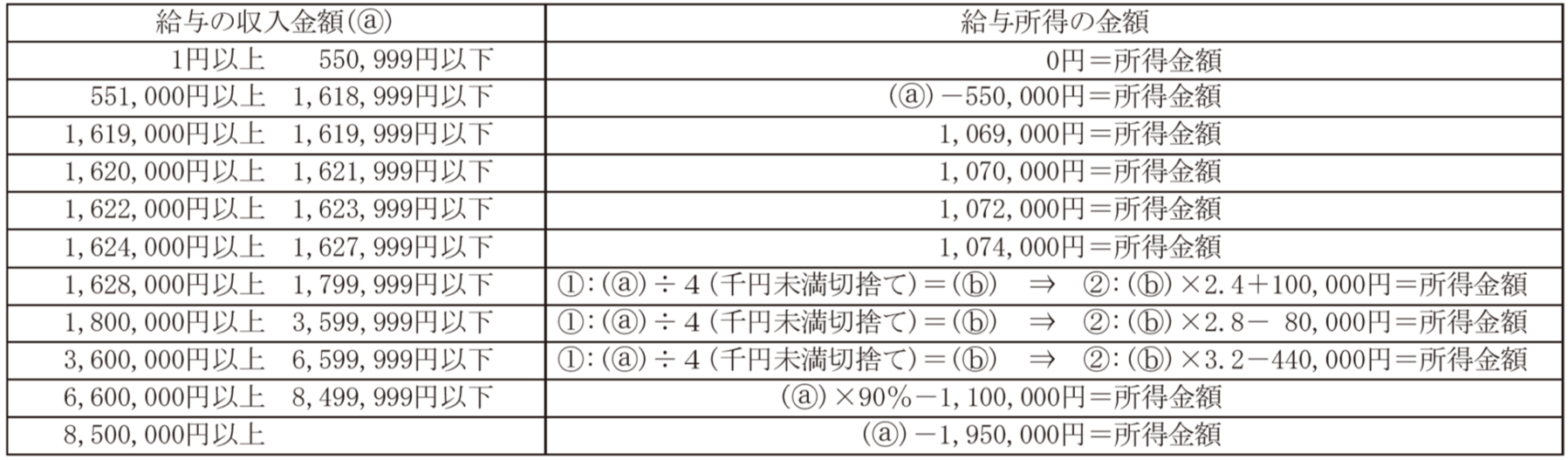

紙の様式には、裏面に次のような給与の収入額に応じた計算式も掲載されているので、参考にするとよいでしょう。

③ 給与所得以外の所得の合計額

個人事業主として副業している場合など給与以外の収入がある場合には、その所得の合計額を「給与所得以外の所得の合計額」欄に記入します。ただし、売上額などの収入金額ではなく、そこから諸経費を引いた額を記入することになりますので注意喚起が必要です。

なお、「給与所得以外の所得」には、次のようなものが該当します。

- 利⼦所得(総合課税または申告分離課税の対象となるもの)

- 配当所得(株を運⽤した利益など)

- ⼭林所得(⽴⽊を売って得られる利益など)

- 譲渡所得(⼟地売却など)

- ⼀時所得(賞⾦や懸賞当選⾦、競⾺・競輪の払戻⾦など)

- 雑所得(単発の副業所得など)

- 不動産所得

- 事業所得(個人事業主やフリーランスとして副業収入がある場合)

- 退職所得(転職などで当年中に退職金を受け取っている場合)

④ 本年中の合計所得⾦額の⾒積額

給与所得の所得⾦額(②)と給与所得以外の所得の合計額(③)を合計して、本年中の合計所得⾦額の⾒積額欄を記⼊します。

⑤ 控除額の計算

控除額の計算表に、本年中の合計所得⾦額の⾒積額(④)を当てはめて基礎控除額を判定します。

判定した基礎控除額は「基礎控除の額」欄に記入します。

また、判定基準となる合計所得⾦額の⾒積額は、配偶者控除や配偶者特別控除の適用に必要となります。配偶者控除や配偶者特別控除を受ける従業員には、判定表に記載されている(A)(B)(C)のいずれかを「区分Ⅰ」の欄に記入するよう促しましょう。

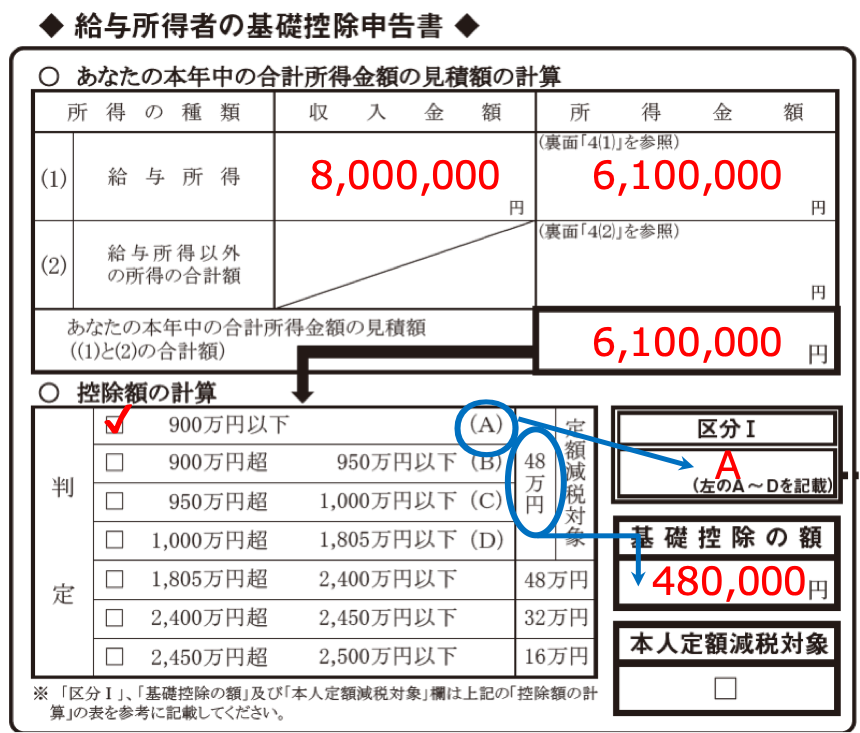

例えば、従業員の給与収入が800万円で自社以外からの収入がなく、配偶者控除等の適用を受ける場合は、次のように記入します。

所得金額が⾃動計算されるクラウドサービスなら記入ミス予防にも

所得税額の計算には、基礎控除を始め様々な所得控除の金額を計算する必要があります。中でも基礎控除は、配偶者控除等の適用判定にも利用されます。控除額の計算段階でミスが発生すると、「本来納税すべき額よりも多く支払ってしまい、後から修正申告が必要になった」という事態も起こりえるため、間違えやすいポイントはあらかじめマニュアル等で案内しておくとよいでしょう。

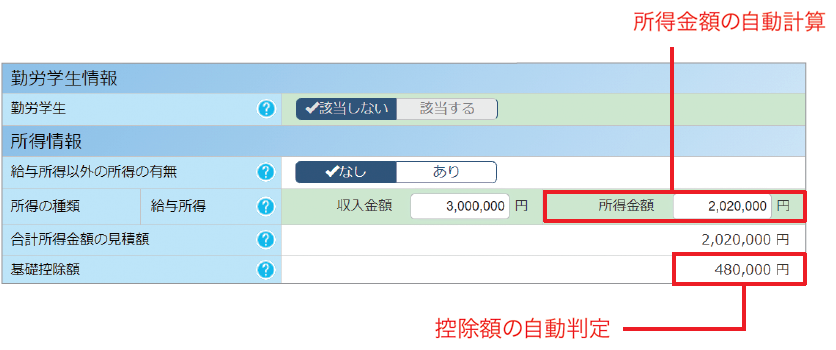

最近は、Web上で年末調整の申告ができるクラウドサービスを利用する企業も増えてきています。例えば、奉⾏Edge 年末調整申告書クラウドを利用した場合、収入金額を入力するだけで所得金額を自動で計算したり控除額を⾃動で判定したりできるので、従業員の計算ミスをなくすことができます。

税制改正にも対応しているので、最新の制度内容に基づいて控除額を自動計算することができ、担当者が検算する手間もなくなります。

また、マイナポータル連携もできるので、控除証明書の提出も電子データで行え、従業員の入力の手間や担当者の確認作業の手間を省くこともできます。

2021年4月以降は、年末調整の申告書を電子データで受け取る場合に必要だった“税務署長の事前承認”が不要になり、年末調整のクラウドサービスをより利用しやすくなっています。

※詳しくは、コラム「令和3年度税制改正のポイント〜2021年の年末調整への影響・変更点はある?」を参照ください。

年末調整の書類作成に苦手意識を持っている従業員も多く、マニュアルなどを準備しても毎年のように問い合わせや記入ミスが発生しがちです。年末調整に特化したクラウドサービスなら、ヘルプ機能やアンケート式などの様々な工夫がなされているので、従業員も参考にしやすく画面上でほぼ完結できます。

年末調整業務をデジタル化することは、担当者にかかる負荷軽減だけでなく、従業員の手間や問い合わせの削減にもつながっているのです。

おわりに

OBCが行った独自アンケートでは、年末調整をデジタル化した企業の従業員の実に87%が「申告にかかる時間が削減された」という実感を持っていました。企業によっては、業務にかかる時間を8割以上圧縮できたという例も上がっています。

このように、年末調整の手続き自体をデジタル化すれば、情報の精度アップだけでなく、従業員も担当者も作業効率を上げることができる“好循環”が期待できるでしょう。

OBCでは、デジタル化の必要性は感じているが、そもそもどのサービスを選べばよいのか分からないという担当者へ向けたホワイトペーパー「年末調整業務デジタル化のススメ」をご用意しています。無料でダウンロードできますので、是非参考にして今年の年末調整からデジタル化してはいかがでしょうか。

基礎控除に関するよくあるご質問

- 基礎控除とは?

- 基礎控除は、医療費控除や社会保険控除、生命保険料控除など15種類ある「所得控除」の一つです。

所得控除は、給与所得額から課税所得額を算出する際に差し引かれます。所得控除のうち「どの控除が適用になるか」「控除額がいくらになるか」は納税者本人の事情に沿って変わりますが、基礎控除は全ての納税者に対して無条件に適用されます。

- 基礎控除申告書を書く時のポイントは?

- 所得税額の計算には、基礎控除を始め様々な所得控除の金額を計算する必要があります。中でも基礎控除は、配偶者控除等の適用判定にも利用されます。控除額の計算段階でミスが発生すると、「本来納税すべき額よりも多く支払ってしまい、後から修正申告が必要になった」という事態も起こりえるため、間違えやすいポイントはあらかじめマニュアル等で案内しておくとよいでしょう。

▼今年の制度改正や、デジタル化に向けた導入準備、他社システム比較など年末調整の情報を一挙公開!

関連リンク

-

毎年の改正対応はもちろんのこと、ミスなく、速く処理できる充実の機能を搭載

奉⾏Edge 年末調整申告書クラウド

-

今年の制度改正や、将来のデジタル化に向けた導入準備、具体的な利用方法など年末調整の情報を一挙公開!

最新 年末調整対策ポータル

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!

![公認会計士に聞く!<br>[2027年施行]新リース会計基準の会計処理|借手が押さえておきたいポイントとは](https://www.obc.co.jp/hubfs/360/img/article/pic_post435_thumb.png)