IPO Forum~IPO審査最前線、審査する側・される側、双方の視点で語る~-IPO Forum 2025/2/21-

※本コラムの内容は2024/9/12開催「IPO塾・失敗しない資本政策」の内容を元に作成しています。

資本政策とは、企業が中長期的な経営目標を達成するために資金調達など自社資本の確保に向けた戦略を検討することや、自社資本の効率的な運用方針を検討することを指します。資本政策の具体的な手法として一般的には次の内容が挙げられます。

資本政策は1度実行してしまうとその後の修正が困難となるため、事前に精緻な検証をして、実行後の影響を把握した上で進める必要があります。

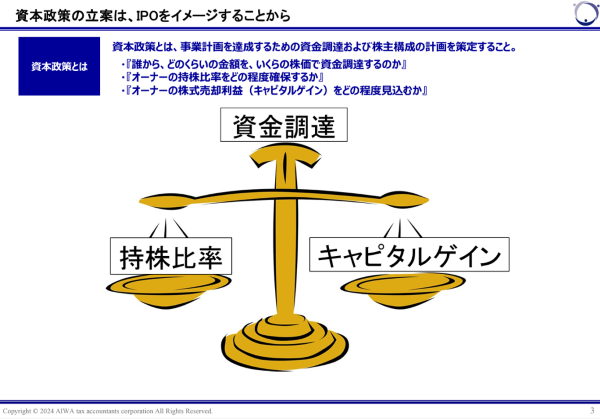

上場を見据えた資本政策においては、上場市場ごとの審査上の形式基準(4章にて後述します)を充足した上で、主に次の3点を中心とした検討が必要となります。

会社の運転資金や事業拡大のためなどに外部から資金を調達することです。会社が上場する際に新たに発行する株式を投資家が購入することで、資金を得ることができます(公募)。

資金調達は上場の大きな目的の1つです。上場でどの程度の資金を調達したいのか、目安を持つことが重要です。

会社の発行済株式総数のうち、特定の株主がどのくらいの株式を保有しているかを示す割合をさします。上場後に公募・売出しによって株主構成が大きく変わるので、上場後にオーナー(もしくは経営陣)が持株比率をどの程度確保しておきたいか、をイメージする必要があります。

株主が株式を売却することで得られる株式売却利益のことです。上場により、創業者であるオーナーを中心とした上場前からの株主が、大きなキャピタルゲインを得ることになります。

これらの3つの要素はトレードオフの関係にあり、将来にわたってどのようにバランスさせるのかがIPOを見据えた資本政策のキモとなります。資金調達を重視するのであれば持株比率やキャピタルゲインの確保については多少犠牲にする必要がありますし、持株比率を重視して上場後も経営陣で過半数の維持を優先したいのであれば、資金調達やキャピタルゲインについては抑える必要があります。

さらに上記3つの要素に加えて「役員・従業員へのインセンティブとしてのストックオプションをどの程度付与するか」「オーナー家の相続対策としての資産管理会社の設立は必要か」「上場後に投資家から適正な評価を受けられるか」という点も考慮に入れた資本戦略が必要であるため、より複雑になってきます。

資本政策立案の基礎となる上場イメージの作り方を見ていきましょう。

上場時の時価総額はざっくりと下記の算式で計算されます。

上場時の時価総額=上場申請事業年度の純利益×PER(株価収益率)

PERはその会社の成長期待度を表すもので、将来に向けてより成長可能性が高いと考えられる会社のPERは高くなります。上場イメージの段階ではザックリとで構いませんので上場している同業種・類似企業のPERを参考にして決めましょう。

仮にある会社の上場申請年度の純利益(経常利益ではなく税金支払い後の利益)が3億円、PERが20倍だとすると、その会社の時価総額は3億円×20倍=60億円となり、この時価総額60億円を発行済株式数で割った金額が上場時の一株当たりの株価(公開価格)となるわけです。

この公開価格に上場時に新たに発行する株式数(公募株数)を掛ければ「資金調達額」が、上場時にオーナーなどの株主が売却する株式数(売出株数)を掛ければ「キャピタルゲイン」の想定金額が計算されます(実際には、別途、手数料や税金が控除されます)。またこれらを実行した後の株主構成からオーナー(経営陣)の持株比率のイメージも浮かび上がってきます。

より多く資金調達をするために公募株数を増やしたり、オーナーの持株比率を維持するために売出株数を抑えたり、先ほどの天秤の図にある3つの要素の何を重視するかによって、上場イメージは大きく変わってきます。

上場イメージを実現するために、経営者が押さえておくべき資本政策のルールがあります。

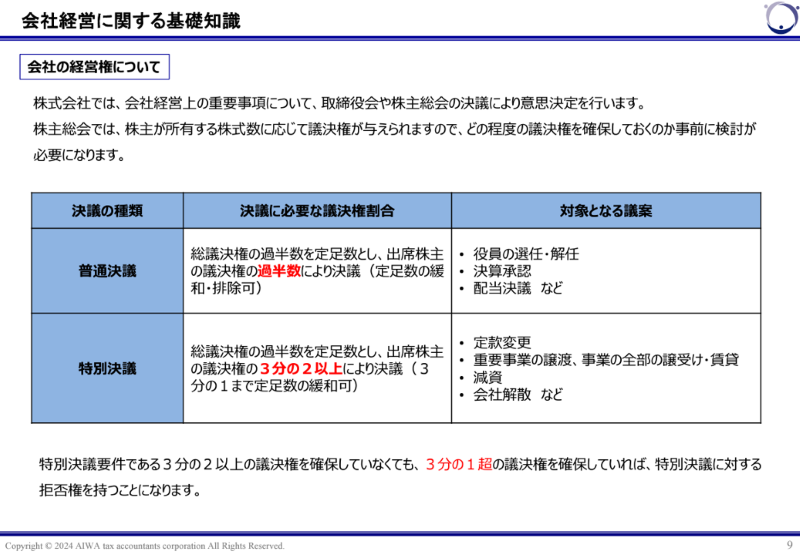

持株比率(議決権割合)によって、株主総会で決定権を持てる議案の範囲が決まります。株主総会の普通決議では過半数、特別決議では3分の2以上の議決権が必要です。オーナーが会社の経営権をどの程度維持しておきたいかによって持株比率を調整します。

実際には、上場準備段階でオーナーの持株比率がある程度高い場合、上場時にオーナーが過半数の持株比率を確保するような資本政策を組むケースが多いようです。

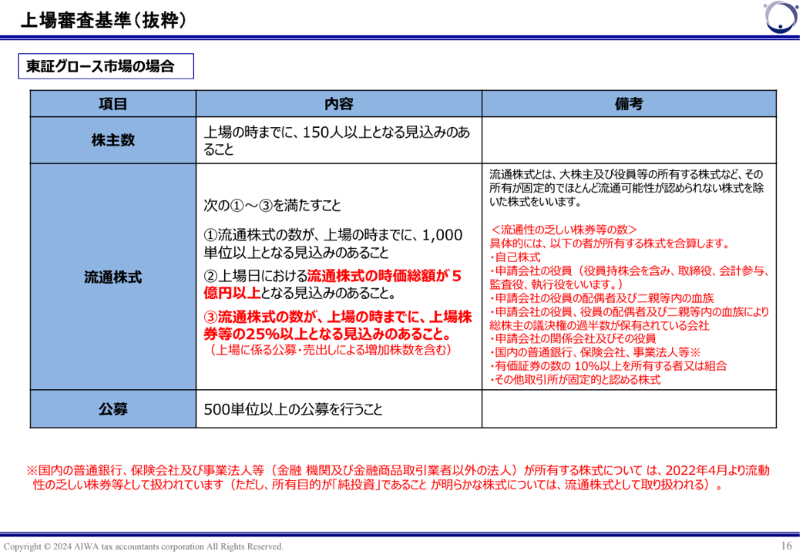

上場における資本政策では、下記に挙げる上場審査基準をすべて満たす必要があります。

グロース市場の上場審査基準(形式要件)の中で最も注意すべき基準となるのが、「流通株式比率25%以上」という要件です。

流通株式比率とは、流通可能性の認められる株がどのくらいあるか、つまり一般投資家にどのくらい株を持ってもらっているかということです。

大株主や役員が保有する株式は流通可能性が乏しい株式とみなされ、流通株式に計算されません。また2022年4月の東証市場再編に伴う改正により、国内の普通銀行や保険会社、および事業法人などが所有する株式についても、純投資目的で保有する場合(かつ5年以内の売買実績が確認できる株主の所有分に限る)以外は流通株式として計算されないことになりました。

それまでは銀行等が所有する株式は10%を超えなければ流通株式として計算することができたため、取引先に少しずつ株を持ってもらい安定株主になってもらいつつ、流通株式としてカウントすることができました。しかしこの運用ができなくなったため、オーナーが上場時に放出せざるを得ない株が増えることも想定されます。

流通株式比率25%以上を満たすために、公募と売出しをどのようなバランスで行って市場に株を放出するか、資本政策立案の入口において検討が必要です。

では、資本政策はいつ実行するのがよいのでしょうか。適したタイミングとして以下が挙げられます。

決算期を越える時、及び、資金調達を実行すると、株価は通常上がります。

たとえば上場前の企業の株価は、税法上認められる最低株価である前期末の純資産価額が基準になるため、右肩上がりに成長する上場準備企業では決算ごとに株価は上がります。また第三者割当増資をする場合には、その株価算定方法として企業が将来生み出す「キャッシュ」に着目したDCF法を利用することが一般的であるため、大幅に株価が上がることが想定されます。

株価は一度上げてしまうと、基本的にその後下げることはできません。上場イメージから逆算して株価が上がる前のタイミングで資本政策を検討・実行し、想定通りの形で上場を迎えられるように計画することが重要です。

直前々期以降は開示対象期間です。誰に何株、どのような算定手法でいくらの株価で実行したかを上場申請書類内で開示する必要があります。加えて、株価算定書を用意することもマストとなります。

資本政策として何かを実行してはいけないということではないのですが、実行に関するコスト(開示のための事務手続きや株価算定書を入手するための専門家コスト)も考えると、直前々期に入る前にできること(主にオーナー家の相続対策など)は実行しておく方がよいでしょう。

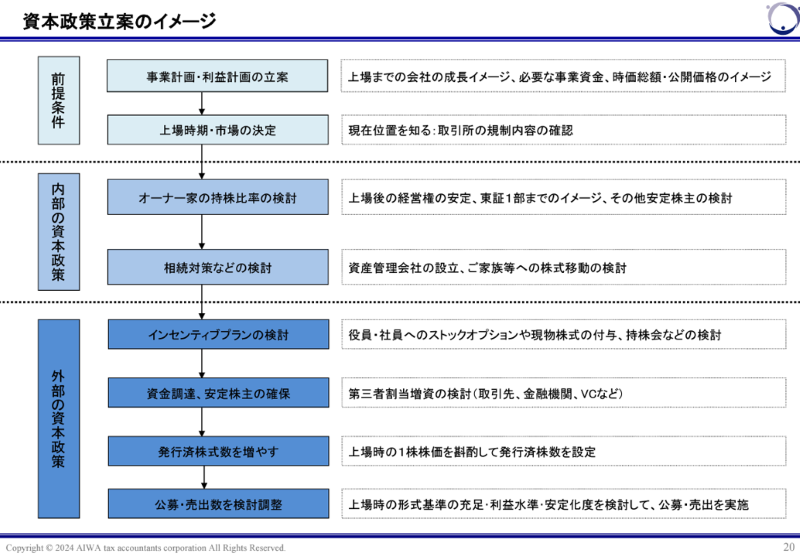

資本政策は大きく次の3ステップで立案します。

資本政策は事業計画とセットで作ります。まずは大雑把でもいいので、上場までの事業計画(利益計画)を立てましょう。具体的には、上場までの会社の成長イメージ、必要な事業資金、上場時の時価総額・公開価格のイメージを作ります。それに合わせて、いつ上場するのか、どの市場で上場するのか検討します。

上場後のオーナー家の持株比率をどの程度維持するのか検討します。株主総会では株主が所有する株式数に応じて議決権が与えられますので、事前にオーナー家の持株比率の計画を立てておくことが上場後の経営権の安定に繋がります。また、親族への贈与や資産管理会社等による相続対策もこのタイミングで検討します。

役員・社員など、オーナー家以外の関係者に関わる資本政策を検討します。その後、上場に向けて必要となる発行済株式数を設定し、株式の公募・売出を実施します。

資本政策の手段は様々ありますが、よく利用される方法としては以下が挙げられます。

社員に対して、あらかじめ定められた「価格」、「数」、「期間内」に株式を購入できる権利を付与する方法です。ストックオプションをもらった社員は、会社が上場した後にストックオプションを権利行使して株式を取得し、その株式を市場等で売却することによって利益を得られます。

従業員が容易に自社株式を取得できるようにする方法です。持株会に加入している従業員の給与・賞与から自社株の取得用に少額を天引きし、その資金をもとに持株会が自社株を購入する仕組みです。

既存株主が所有している株式を他の個人・法人に移動する方法です。発行済株式数を変えることなく株主構成の見直しができますが、移動する方法としては売買・贈与により行われるため、移動時に所得税や贈与税などの税金が発生します。

特定の第三者に対して、新株を引き受ける権利を付与し増資する方法です。一般的には、自社の役員・金融機関・取引先など、自社と関わりのある人・企業に付与します。

普通株式と権利内容の異なる株式を種類株式と言います。近年では「取締役の選任権」や「優先配当権」など、より複雑な方法も増えてきています。

既存株主に対して、持株数に応じて新株を引き受ける権利を付与し増資する方法です。第三者割当増資は既存株主以外にも新株を割り当てることができますが、株主割当増資の対象は既存株主に限定されるため、株主は増えません。

将来的に一定の条件のもと株式を取得できる権利(新株予約権)が付与された社債を発行する方法です。発行企業においては、新株予約権が権利行使されるまでは議決権を維持しながら資金調達をすることができ、一方の出資者においては、債券として利息を受け取ることができるだけでなく、株価が上昇したら株式へと転換することでキャピタルゲインを期待できます。

発行済株式を細分化して、発行済株式数と既存株主の持株数を増やす方法です。株式分割により1株当たりの価額を低くすることで、ストックオプション付与時のインセンティブの額を調整したり、上場時の形式基準(流通株式数、株主数等)の充足、上場後の株式の流動性を高めるなどの目的で活用されます。

資金調達にあたっては、手続きも含めて法務面からの検討が重要になります。どのような手段を採用するか、目的に応じて自社内で検討し、専門家に相談しながら進めることが重要です。

資本政策が失敗する原因は、「とりあえず」で実行することです。とくに創業期、社員に株を渡すとき、資金調達時に起こりやすい傾向があります。資本政策は一度実行してしまうと後戻りできず、失敗すると持株比率や上場時の株価に影響してしまいます。慎重に検討し上場イメージを実現できる資本政策にしていきましょう。

以下は上場準備で起こりがちな失敗例です。

共同創業者で株を持ち合っていたが、上場前に経営方針で意見が割れ、共同創業者の一人が退職。その後、競合する事業まで始めてしまった。上場前に元共同創業者から株を買い戻したいが資金面でも心情面でも困難に・・・。

創業間もない時期にいわゆる「エンジェル」的な個人投資家から数百万円程度の出資を受けるのと引き換えに、必要以上に株を渡してしまい経営権を取られることに・・・。

相続対策目的で資産管理会社を作ろうと考えたが、それまでの資本政策によりすでに株価が高くなっていた。資産管理会社を作る場合、資産管理会社がオーナーの所有株を時価で買い取るが、その際に売却益が発生すると、オーナーに多額の税金がかかるケースがある。オーナーが税金を支払えないため、資産管理会社を諦めることに・・・。

決算を越えると株価が上がると踏んで、決算前に慌ててストックオプションを発行。決算後、発行したストックオプションについて専門家に相談したところ、税制適格要件を満たしていなかった。

上場準備の後半で、上場経験者などの必要人材を採用するためにストックオプションをインセンティブプランとして活用しようとした。しかしすでに発行済み株式数の10%以上のストックオプションを発行していたため、証券会社からストップがかかってしまった。その結果採用も白紙に・・・。

資本政策は一度作れば終わりというものではありません。新規事業への進出に向けた資金調達や、幹部人材を採用するためにストックオプションの発行を検討するなど、企業の成長に伴って適宜見直し、修正が必要です。

一方で、資本政策は過去に遡ってのやり直しができません。資本政策の順番を間違えてしまい、イメージしていた上場ができないケースは少なくありません。そのような事態を避けるために、資本政策を考える際は上場後も見据え、逆算型で立案するというポイントを外さないようにしましょう。資本政策で失敗しないことはもちろん、立案時の上場イメージを実現するためにも、不明点は早めに税理士などの専門家に相談することが肝要です。