IPO Forum~IPO審査最前線、審査する側・される側、双方の視点で語る~-IPO Forum 2025/2/21-

※この章は2023年6月時点の情報をもとに記載しています。

スタートアップ企業やIPO準備企業などの成長段階にある企業において、導入が増えていた信託型ストックオプション。

信託型ストックオプションは、従来のストックオプションの課題であった、事前にストックオプションの付与対象者を決めなければならない、役職員を採用する都度ストックオプションを発行するとコスト高になる、という経営上の課題を解決でき、税制面においても権利行使時の給与所得課税はなく、売却時に約20%の譲渡所得課税のみというメリットが謳われ、発行会社および受益者である役職員双方にメリットが大きいインセンティブプランとして人気が高まっていました。

しかし国税庁は2023年5月、信託型ストックオプションは、従来から権利行使時に最大約55%の給与所得課税であるという見解を公式に発表しました。導入企業の間で一般的に理解されている課税関係とは異なる見解に波紋が広がっています。

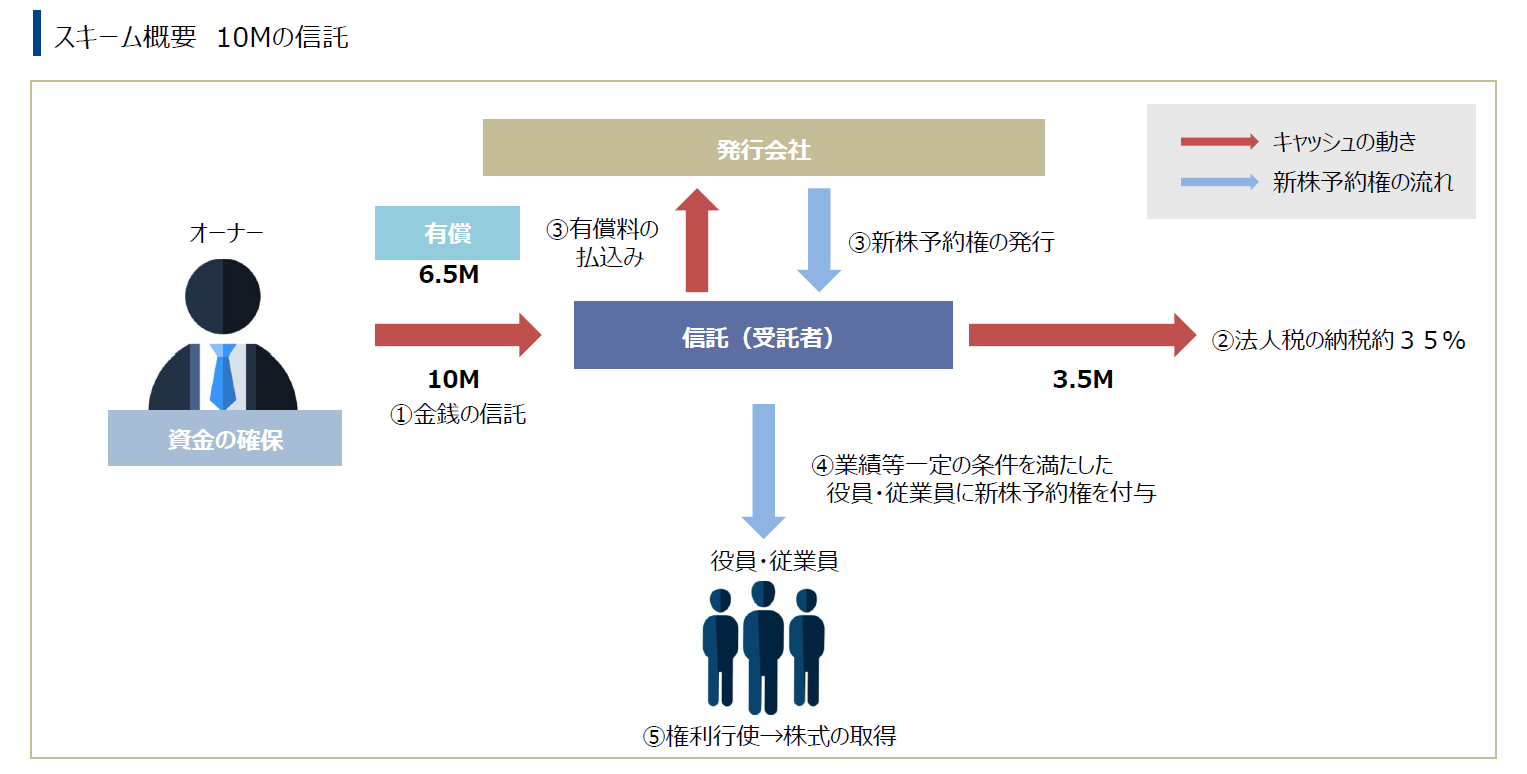

信託型ストックオプションとは、オーナーが信託(受託者)に金銭を払い込み、その金銭をもって信託(受託者)が発行会社から有償でストックオプションを購入し、信託期間満了(株式上場など、期間満了の条件をあらかじめ設定)時に業績や人事評価などに応じて役職員等に無償でストックオプションを渡すスキームのことです。

信託型ストックオプションのメリットとしては主に以下が挙げられます。

信託型ストックオプションは、信託の組成費用や、信託を維持するためのランニングコスト等も発生するため、導入する企業にはそれなりのコスト負担が生じます。しかし、それ以上の経営上及び上述の税制上のメリットがあるため、上場会社と比べて資金力に乏しいスタートアップ企業やIPO準備企業を中心に、優秀な人材を確保するためのインセンティブプランとして導入が進んでいました。

国税庁の見解公表のポイントとしては、あくまで国税庁としては従来から権利行使時に給与課税という立場であり、今回の見解公表により課税関係を変更するものではないという点です。

したがって、既に権利行使済みの信託型のストックオプションがある導入企業については、多額の源泉徴収もれが発生していることになり、大きな影響が避けられない状況となっています。

なお、2023年6月2日に国税庁から公表された「信託型ストックオプションの課税上の取扱いについて」によると、信託(受託者)がストックオプションを保有している(役職員への付与はまだ行われていない)場合には、税制適格要件を満たすように割当契約書等を見直すことにより、税制適格ストックオプションとして取扱うことができるとの見解も同時に発表しています。

会社は給与の支払いを行う場合には、その給与額に応じた所得税及び復興特別所得税を源泉徴収する義務を負っています。

上述の通り、信託型ストックオプションの課税関係は、国税庁としては従来から権利行使時に給与課税という立場であるということが公表されましたが、信託型ストックオプションの導入企業のすべてに源泉徴収もれが発生しているということではなく、既に権利行使済みの信託型ストックオプションがある導入企業は多額の源泉徴収もれが生じているということになります。

| 区分 | 検討状況等 |

|---|---|

| 新株予約権の交付が行われていない場合(信託が新株予約権を保有している場合) |

|

| 新株予約権の交付は済んでいるが、権利行使は行われていない場合 |

|

| 権利行使が行われ株式の交付を行っている場合 |

|

出典:令和5年5月29日 国税庁と経済産業省によるスタートアップの経営者や支援者のためのストックオプション税制説明会資料

過去に権利行使済みの信託型ストックオプションがある場合には、そのほとんどが源泉所得税等の法定納期限を経過してしまっていると考えられます。その場合、現時点で過去分の本税を納付したとしても、法定納期限までに納付しなかったことに対するペナルティーとして不納付加算税及び延滞税が課せられることになります。

①不納付加算税

・法定納期限後に納税の告知を受けてから納付した場合・・・本税の10%

・納税の告知前に納付した場合・・・本税の5%

②延滞税

・法定納期限後2ヶ月以内の期間・・・年2.4%

・上記以後の期間について・・・年8.7%

※源泉所得税の消滅時効は5年(不正等の場合は7年)

多額の源泉所得税等の納付もれがある場合には、不納付加算税や延滞税の負担も高額になることから、既に権利行使済みの信託型ストックオプションがある導入企業については、国税庁の見解に従うか否かに関係なく(※)、一旦、給与課税したものとして源泉所得税等を納付した上で今後の対応を検討する、ということも一考に値するものと考えられます。

(※)国税庁の見解には従わないという判断をする場合には、源泉所得税等を納付した上で過誤納還付請求を行い、還付請求が認められない場合には不服申立て(審査請求、税務訴訟の提起)という手続きが考えられます。

国税庁の見解に従う場合には、会社が納付した源泉所得税等はあくまで権利行使をした役職員個人が負担すべきものであるため、会社としては立替金として権利行使をした役職員個人へ求償するのが基本的な流れになります。

一方で、権利行使をした役職員が既に退職済みで求償が難しいケースや、既に費消してしまい納税資金が手元にないケース、権利行使をした役職員のモチベーションに配慮するなどの理由により、やむを得ず会社負担とすることも考えられます。

会社負担とする場合には、権利行使をした役職員個人が負担すべき源泉所得税相当額の給与を支給したものとしてグロスアップ計算を行う必要がある点や、本来は役職員から徴収すべき求償権を放棄することになるため、株主への説明責任が問われる可能性にも留意が必要です。

事務手続き面としては、年末調整の再計算、法定調書と給与支払報告書の再提出が必要となり、役職員個人側としては年間の給与収入が2,000万円超となる場合には所得税確定申告が必要になると考えられます。

このように、発行会社・役職員にとって金銭面はもちろん、事務手続き面においても負担は決して軽くはないと言えます。

令和5年6月の新しい資本主義実現会議において税制適格ストックオプションに関する提言がなされるなど、国としても、税制適格ストックオプションの使い勝手の悪い部分を解消して、スタートアップ等の企業成長のために活用を推進したい考えです。

今後、以下のような適格要件の緩和や明確化、手続きの簡素化が予定されています。

今後、ストックオプションに関する環境整備は進んでいくことが想定されますが、株価算定ルールの変更を中心に、従来の資本政策の考え方が大きく変わる可能性も考えられます。

IPOに向けた資本政策は一度実行してしまうと後戻りができません。検討・実行にはIPO審査の観点、会計上の観点、税務上の観点など、多角的な検討が必要です。

経営者がイメージするIPOを実現するためにも、資本政策の検討はなるべく早期に着手し、専門家の意見も聞きながら立案することをおすすめいたします。