IPO Forum~IPO審査最前線、審査する側・される側、双方の視点で語る~-IPO Forum 2025/2/21-

固定資産の減損とは、「資産の収益性の低下により投資額の回収が見込めなくなった状態」であり、減損会計とは「そのような場合に、一定の条件の下で回収可能性を反映させるように帳簿価額を減額する会計処理」を指します。

参考)企業会計審議会「固定資産の減損に係る会計基準の設定に関する意見書」

固定資産の価格や収益性が著しく低下している場合に、帳簿価額を切り下げ、資産の表示を適正にし、将来に損失を繰り延べないために行います。

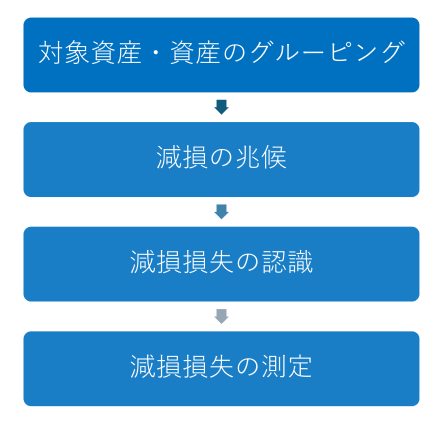

上述の通り、資産の収益性の低下により投資額の回収が見込めなくなった場合に、原則として帳簿価額を減額(減損損失を計上)します。どのような流れで減損損失を計上するかどうかを判定するのでしょうか。

実際の判定フローは以下の通りです。

まずは減損損失の検討対象となる資産を特定します。

減損会計の対象は固定資産(有形固定資産、無形固定資産、投資その他の資産)*です。ただし、対象資産の収益性が低下しているかどうか検討をするため、固定資産の1つ1つではなく、収益性の判断が可能となる「他の資産から独立したキャッシュ・フローを生み出す最小の単位」にて「グルーピング」をし、その単位を対象資産とします。

たとえば店舗の場合、店舗全体でキャッシュ・フローを生み出しているため、店舗が最小の単位になります。店舗を構成する要素である什器等、1つ1つの固定資産が最小の単位になるのではありません。

*他の基準に減損処理に関する定めがある資産、例えば、「金融商品に係る会計基準」における金融資産や「税効果会計に係る会計基準」における繰延税金資産については対象外となります。

次にグルーピングした資産又は資産グループにおいて、「減損の兆候」があるかどうかを判定します。一般的には、以下に該当した場合には、減損の兆候があると判定されます。

「継続してマイナス」とは、おおむね過去2期がマイナスであったことを指します。ただし、過去2期がマイナスの場合に必ず減損の兆候ありと判定されるわけではなく、過去2期がマイナスであっても、当期が明らかにプラスの場合は、減損の兆候には該当しない可能性もあります。逆に、過去2期がマイナスでなかったとしても、来期以降が継続してマイナスになる見込みがある場合には、減損の兆候ありと判定される可能性があります。

以下の例で考えてみましょう。

| 店舗A | 店舗B | |

| 期末簿価 | 1,000 | 1,200 |

| 期末時価 | - | - |

| 前期営業損益 | +100 | △50 |

| 当期営業損益 | △30 | △70 |

| 来期営業損益(予算) | △150 | 5 |

| 減損の兆候は? | ○ | ○ |

・店舗A→減損の兆候あり

前期はプラス、当期はマイナスであり、2期連続マイナスではありません。ただ、来期もマイナス予想であり金額も大きくなっていることからも減損の兆候あり、と判断することになるでしょう。

・店舗B→減損の兆候あり

2期連続マイナスですが、来期はプラスに転じる予想です。ただ、プラスといっても金額が大きくないため、想定外のことが起きればすぐにマイナスに転じてしまう可能性もあります。このような場合も減損の兆候あり、と判断することになるでしょう。

「回収可能価額を著しく低下させる変化」とは、たとえば以下のような場合が考えられます。

「経営環境の著しい悪化」とは、たとえば以下のような場合が考えられます。

昨今、感染症の世界的流行や政治情勢不安、急激な為替相場の変動などが頻発しています。これらの市場環境の変化が、資産又は資産グループが使用されている事業に関連して“著しい変化”といえる場合には、減損の兆候ありと判定されるため、注意が必要です。

「市場価格の著しい下落」とは、資産又は資産グループの市場価格が簿価から少なくとも50%程度以上下落した場合が該当します。

以下の例で考えてみましょう。

| 資産C ※処分予定なし |

資産D | |

| 期末簿価 | 30,000 | 50,000 |

| 期末時価 | 21,000 | 20,000 |

| 減損の兆候は? | △ | ○ |

・資産C→減損の兆候ありと判定される可能性がある

簿価から50%程度以上下落していないので、減損の兆候なしと判定できそうです。しかし50%未満の下落幅であっても、その下落幅が30~50%の間で、かつ今後も回復の見込みがない場合には、減損の兆候ありと判定することがあります。

・資産D→減損の兆候あり

簿価から50%以上下落しているため、減損の兆候ありと判定します。

減損の兆候ありと判定された資産または資産グループに対して、実際に減損すべきか否かを判定します。具体的には、資産または資産グループが将来稼ぐキャッシュ・フローの総額(現在価値への割引前)と帳簿価額を比較し、将来キャッシュ・フローの総額が帳簿価額を下回る場合には、減損損失を計上(認識)する必要があります。

将来キャッシュ・フロー総額(割引前)< 帳簿価額 → 減損損失を認識

■例

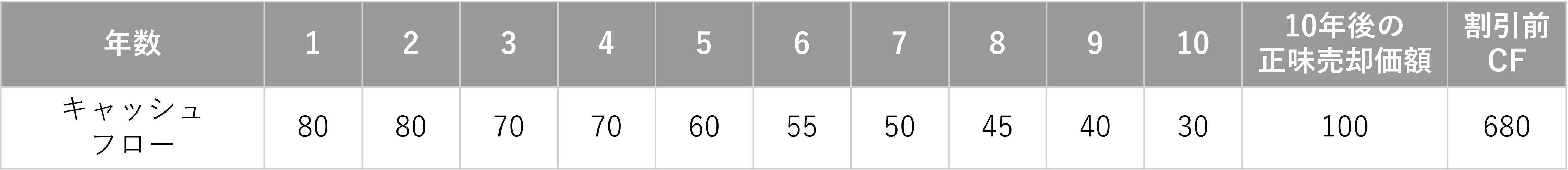

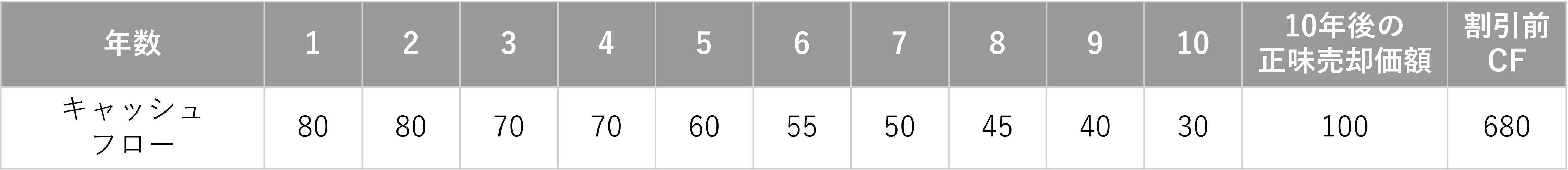

以下の【前提条件】をもとに、資産Eを減損損失として認識すべきか判定しましょう。

【前提条件】

将来キャッシュ・フロー総額:680

80+80+70+70+60+55+50+45+40+30+100 = 680

※見積り期間は20年または経済的耐用年数の短い方を採用する。例では耐用年数が15年<20年であるため、耐用年数で見積る。

1,000-1,000×90%÷15年×5年 = 700

将来キャッシュ・フロー総額(680)< 帳簿価額(700)

→減損損失を認識すべき、と判定される

減損損失を認識すべきであると判定された資産または資産グループについては、帳簿価額を回収可能価額まで減額し、当該減少額を減損損失とします。

帳簿価額 - 回収可能価額 = 減損損失

■例

上記の【前提条件】をもとに、資産Eの減損損失を測定しましょう。

回収可能価額とは、以下のいずれか高い方の金額をいいます。

通常、使用価値は正味売却価額よりも高いと考えられています。今回の例でも将来キャッシュ・フローの現在価値をもとに、回収可能価額を算定します。

将来キャッシュ・フローに割引率(資本コスト5%)を乗じて、適正な現在価値に割り引きます。

割引後将来キャッシュ・フロー総額:526

80/1.05+80/(1.05)2 +70/(1.05)3+・・・・(30+100)/(1.05)10 = 526

将来キャッシュ・フローの現在価値とは、将来得られる価値を現在受け取る場合にいくらの価値になるかを表したものです。お金の価値は時間の経過とともに増加すると考えられているため、現在の100万円は10年後には同じ100万円ではなく、より価値が高くなります。

例で算出した将来キャッシュ・フローの現在価値をみてみましょう。

1年目:80/1.05 = 76

2年目:80/(1.05)2 = 72

3年目:70/(1.05)3 = 60・・・

たとえば3年目をみると、将来キャッシュ・フローは70と見積もっていましたが、割引率を乗じて現在価値にすると60になり、価値は下がります。

このようにして算出された割引後将来キャッシュ・フローの総額を回収可能価額として利用します。

使用価値の算定に際して用いられる割引率は、貨幣の時間価値を反映した税引前の利率となりますが、資産又は資産グループに係る将来キャッシュ・フローがその見積値から乖離するリスクが将来キャッシュ・フローの見積りに反映されていない場合には、そのリスクを割引率に反映させることになります。実務的には後者の貨幣の時間価値と見積値から乖離するリスクの両方を反映した割引率を使用するケースが多いですが、その際には以下のもの又はこれらを総合的に勘案したものになります。

帳簿価額(700)-割引後将来キャッシュ・フロー総額(526)=減損損失(174)

減損損失は、固定資産に関して損失を計上する会計処理です。そのため借方が「減損損失」、貸方が固定資産勘定科目(有形固定資産、無形固定資産など)になります。

■仕訳例

| 借方 | 貸方 | ||

|---|---|---|---|

| 減損損失 | XXX | 有形固定資産 | XXX |

減損損失は計上額が多額になることが多いため、計上した期の当期純利益を圧迫します。上場企業の場合は株価にもネガティブに影響することが多いと言えます。

減損会計は、将来的なリスクを早めに認識し損失として計上しましょう、という会計特有の考え方であるため、税務上は原則として損金計上することはできません。ただし、以下のようなケースには損金算入の余地があります。

<資産の評価損が損金算入されるケース>

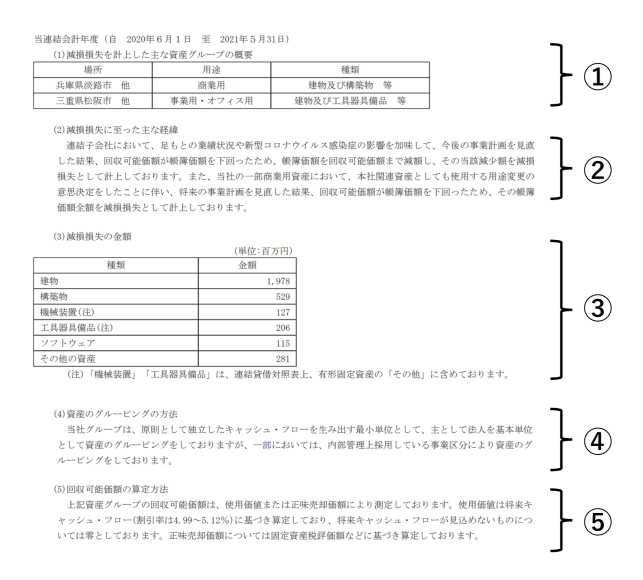

重要な減損損失を認識した場合は、当該資産または資産グループごとに、以下の事項を注記に記載する必要があります。なお、重要性が乏しい場合には注記を省略することができます。

■減損の注記記載例

減損会計は上場企業に求められる会計基準のため、IPO準備段階で対応する必要があります。N-3までには減損判定の流れを理解し、監査対象期間となるN-2には、減損損失を計上すべきかどうかの判定ができなければなりません。

また減損会計の難しいところは、兆候があると判定された場合の将来キャッシュ・フローの見積りです。減損会計のように見積りを伴う会計処理は、監査上リスクが高いとみなされるため、見積りの精度を監査法人から厳しく確認されます。見積りの精度が低い場合には、管理体制や経理能力、内部統制が不充分としてIPO準備スケジュールにも影響を与えてしまう可能性もあります。そのため、経理部門だけではなく関連部門とも連携しながら進め、必要に応じて経営者も関与することが重要です。

なお、減損の検討は毎期しなければなりません。そのため、結果として減損損失を計上しなかったとしても、その検討をした過程は残す必要があります。その過程が残されていない場合には、監査法人から管理体制が不充分と指摘される可能性があるため留意が必要です。