決算業務は、経理担当者にとって1年でもっとも重要な業務です。決算期が迫ってくると、経理部門の忙しさは目が回るほどになっていることでしょう。

税金計算や決算申告は税理士に依頼するケースもありますが、決算整理仕訳や決算書の作成など経理担当者が行う業務は多岐にわたります。少しでも効率的にこなしたいとは思いつつも、なかなか思うように進まないと不安に感じることも多いのではないでしょうか。

今回は、1年に1度の決算期を効率よく乗り切るために、経理担当者が行う業務の流れを整理してみましょう。

目次

決算業務で重要なのは「処理の流れ」を押さえること

すべての企業には、会社法により、1年に1度「決算」を行い「財務諸表」いわゆる決算書を作成することが義務づけられています。そして株主総会の終結後、これらの財務諸表を遅滞なく「公告しなければならない」とされています。

また、法人税法では、「事業年度終了日の翌日から2ヶ月以内」に税金を申告・納付することも定められています。つまり、企業は短期間のうちに1年の事業実績を総ざらいして財務諸表にまとめ、税金を計算し納付しなければなりません。

また、決算書は「企業の現状把握」にも活用されます。財務状況や経営成績を知ることは、経営分析に欠かせません。今後の融資や事業拡張などにも用いられる重要な書類がゆえに、なおざりにはできない業務でもあります。こうした点から、決算業務は経理担当者にとって重責となっているのです。

加えて、決算を行う時期でも通常業務は発生します。経理担当者は、新年度の日常経理業務を適切に処理しながら決算業務も進めなければならず、慣れていなければ新・旧年度の業務が並行する事態に混乱しても仕方ありません。

しかし、「時間がない」「作業が複雑で難しい」と思いがちな決算業務でも、手順に従って進められれば混乱することなく業務を進められます。

まずは決算期を迎える前後のスケジュールを洗い出し、会計の流れを整理しておきましょう。決算スケジュールは、株主総会の日程から逆算して余裕を持って組み立てることをオススメします。

決算業務の流れと押さえておくべきポイント

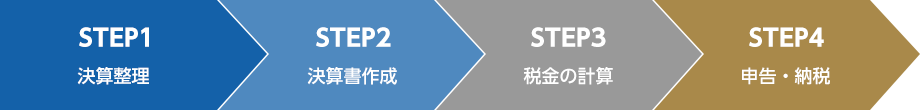

決算における業務は上場企業/非上場企業、一般法人/公益法人といった形態の違いによって大きく異なりますが、一般的な実務の流れは、簡単にまとめると以下のようになります。

ここでは中小企業にスポットを当て、この4つの課程において「押さえておくべきポイント」を整理してみましょう。

決算整理

決算整理は、当期の取引のうち、まだ未処理(未確定勘定)を修正して正しい残高に直す作業です。

まず、決算整理前の試算表を作成し、未処理の仕訳がないかをチェック・修正します。

決算整理では、主に以下のことを確認します。

現金残高、預金残高の照合

現金残高や預金残高が帳簿と一致しているかを確認します。

売上原価の算定

期末に、商品や製品、仕掛品の在庫、半製品、原材料、未使用の消耗品の数量をチェックし、売上高を生み出すために直接かかった費用を計算します。

減価償却費の計上

建物、車両、備品などの固定資産勘定について、価値の減少額(減価償却)を計上します。また、固定資産台帳の登録漏れや削除漏れがないかをチェックします。

貸倒引当金の計上

売掛金、未収金、受取手形、貸付金等に関して、貸し倒れの見積りを計上します。

見越し・繰延べ処理をする

期をまたいだ未収・未払、前受・前払の取引があるか確認し、それぞれ今期分を計算で割り出し計上します。残りの次期分に相当する額は、次期の期首に仕訳として割り振ります。

<例>

- 保険料の1年分前払いの場合:支払いは今期だが、保険期間が次期にまたがるため、次期分の保険料は次期費用として計上(繰延べ)

- 家賃の1年間後払いの場合:支払いは次期になるため今期の取引はないが、今期の家賃分は今期費用として計上(見越し)

決算整理後は、もう一度試算表を作成してチェックして、漏れや間違いがないか確認しましょう。

決算書の作成

決算書は「財務諸表」とも呼ばれ、決算が終わった後も一定期間の保存が義務づけられています。会社法で規定されている書類は10年、法人法で規定されている書類は7年の保存期間が定められています。しかし、両方に関わる書類も多いため、期間の長い10年で考えておくのが妥当でしょう。

仕訳整理後、法令に定められた書式に基づいて、確定した残高を以下のような書類にまとめます。

- 賃借対照表(B/S)

賃借対照表は、企業が一定の時点においてどのくらい財産や権利を所有しているかを表すものです。現金や預金、売掛金などの流動資産と、土地・建物などの不動産や有価証券などの固定資産を左欄に記します。また、右欄には借入金や買掛金などの流動負債、社債などの固定負債が対比で表示されます。 - 損益計算書(P/L)

損益計算書は、1年間の収益と費用を把握するもので、利益がどのくらいか企業の収益力を確認します。営業損益、営業外損益、特別損益の3つに分けて記載され、一定期間における費目別に収益と費用とを対照表示します。(営業損益と営業外損益は、2つ合わせて経常損益と呼ばれます) - キャッシュ・フロー計算書

キャッシュ・フロー計算書は、キャッシュ(現金・現金同等物)の1年間の増減を示したものです。決算の期首にいくらの現金があって、期末にいくら残っているかという現金の流れが把握できます。これによって、現時点で手元にある現金の額を把握することができます。 - 株主資本等変動計算書

株主資本等変動計算書は、賃借対照表の純資産において、1年間の変動額を詳しく表したものです。2006年に新会社法が施行され、すべての企業に作成が義務化されました。主として、株主に帰属する部分である株主資本(資本金や剰余金など)の変動事由を報告するために作成されます。 - 製造原価報告書

製造業において当期に販売した製品の製造原価を明らかにするために用いられる、製造業特有の財務諸表です。「製造原価明細書」「コスト・レポート(C/R)」とも呼ばれ、損益計算書の添付書類として作成・提出が義務付けられています。 - 販売費及び一般管理費明細書

「販売費及び一般管理費明細書」とは、従業員の給与や電話等の通信料、賃借料などの諸経費を詳しく表したものです。人件費、管理費、減価償却費、広告・宣伝費が含まれます。 - 個別注記表

会社法により作成が義務づけられている書類で、貸借対照表または損益計算書の注記事項とされていた内容をひとつの書類としてまとめたものです。個別注記表の内容は、会社の種類や機関設置の有無によって異なりますが、主なものは以下の12項目となります。

| 項目 | 会計監査人 非設置会社 |

会計監査人 設置会社 |

持分会社 | |

|---|---|---|---|---|

| 非公開会社 | 公開会社 | 公開会社 | ||

| 1. 継続企業の前提に関する注記 | × | × | ○ | × |

| 2. 重要な会計方針に係る事項に関する注記 | ○ | ○ | ○ | ○ |

| 3. 貸借対照表に関する注記 | × | ○ | ○ | × |

| 4. 損益計算書に関する注記 | × | ○ | ○ | × |

| 5. 株主資本等変動計算書に関する注記 | ○ | ○ | ○ | × |

| 6. 税効果会計に関する注記 | × | ○ | ○ | × |

| 7. リースにより使用する固定資産に関する注記 | × | ○ | ○ | × |

| 8. 関連当事者との取引に関する取引 | × | ○ | ○ | × |

| 9. 1株当たり情報に関する取引 | × | ○ | ○ | × |

| 10. 重要な後発事象に関する注記 | × | ○ | ○ | × |

| 11. 連結配当規制適用会社に関する規制 | × | × | ○ | × |

| 12. その他の注記 | ○ | ○ | ○ | ○ |

※ ○・・・要記載 ×・・・省略可

- 附属明細書

附属明細書は、貸借対照表や損益計算書、キャッシュフロー計算書などの決算書の補足説明に用いる書類を言います。主なものには「固定資産等明細書」「有価証券明細書」「借入金等明細書」「引当金明細書」があり、それ以外にも必要に応じて適宜作成します。 - 事業報告書

会社法の規定により、各事業年度の事業概況や財務状況などを取りまとめた書類を事業報告書と言います。決算終了後にまとめられ、事業年度開始日や会社設立日、営業所の所在地などの基本情報の他、株主総会状況、債権回収方法、債権担保内訳、取扱債権状況などを報告します。また、会社法によって、事業報告書にも附属明細書を作成する義務があります。

決算書のうち「賃借対照表」「損益計算書」「キャッシュフロー計算書」は、非常に重要な書類と言われており「財務三表」と呼ばれています。これらを分析することで、企業の経営状況や事業成績の全体像が見えてきます。

また決算書は、取締役会や監査役、会計監査などの確認を経て、定時株主総会で提出され報告されます。

定時株主総会の開催時期には決まりはありませんが、法人税の税務の都合から「事業年度末から3ヶ月以内」に定時株主総会を開催するのが一般的です。したがって、ここまでの作業を決算日から3ヶ月以内に行うことが前提になります。

特に、監査には少なくとも2週間ほどかかるため、その時間も考慮しなければなりません。例えば、会監査人がいる会社の場合、3月が決算月であれば5月中旬には経理チームとしての作業を終えておく必要があります。

税金の計算

決算残高の確認および確定ができたら、消費税、法人税、法人住民税、法人事業税を計算します。

- 消費税を計算

売上等によって預かった消費税(仮受消費税)から仕入や経費の支払いなどで支払った消費税(仮受消費税)を差し引いて計算します。消費税の税率は法改正により変更されますので、当該年度において正しい税区分で仕訳することが重要です。 - 法人税の計算

法人税は、企業活動に得られる所得に課される国税です。収益から損益を引いた所得額に税率をかけ、税額控除額を差し引いて計算します。 - 法人住民税の計算

法人住民税は、事業所がある地方自治体に納税する地方税です。所得から算出された法人税額に住民税を乗じた税額(法人税割)と、法人の資本金別等で定額の税額(均等割)を足したものになります。 - 法人事業税の計算

法人事業税は、公共サービスや公共施設の経費を一部負担するための都道府県税です。所得額に法人事業税率に乗じて計算します。

申告書類の準備

各税金額を算出した後は、それぞれの結果を確定申告書にまとめます。

■法人税の確定申告の場合

法人税の確定申告は、事業年度の終了日翌日から2ヶ月以内に行います。ただし、特定の理由がある場合、要件を満たした上で所定の手続きを行えば1ヶ月延長することができます。

申告の際は、決算書、総勘定元帳の他に以下の書類も提出の必要があります。

- 法人税申告書(法人税及び地方法人税確定申告書)

法人税は、会社規模や経営状況により金額が異なるため、なぜこの金額になったのかを申告先の税務署へ説明しなければなりません。この申告時に必要なのが法人税申告書です。20種類の「別表」と呼ばれる書類があり、決算日の翌日から2ヶ月以内に勘定科目内訳書や決算報告書などの書類と一緒に所轄の税務署に提出します。 - 勘定科目内訳書

勘定科目内訳書は、賃借対照表および損益計算書の各勘定科目の明細を示した決算書類です。法令によって提出が定められており、法人税申告書や決算報告書などの書類と一緒に所轄の税務署に提出します。 - 法人事業概況説明書

法人税の申告書と一緒に税務署に提出する法定調書です。事業内容をはじめ、支店や取引先の状況、従業員数、納税地、主要な勘定科目など細かな情報を記載し、確定申告書に添付して提出することが義務化されています。

■消費税の確定申告の場合

消費税は控除対象仕入税額の計算の違いにより、原則課税方式による申告は「一般用」、簡易課税による申告は「簡易用」と分けられます。消費税の確定申告では「消費税申告書」と添付書類となる「付表」を提出しますが、税区分によって提出する「付表」が変わるため、注意が必要です。

書き方や注意事項については、国税庁ホームページ「消費税及び地方消費税の確定申告の手引き等」を参照ください。

2019年10月からは消費税が10%に引き上げられるとともに、軽減税率も導入されます。正しい税区分で正しい仕訳ができていると、申告書作成までの作業もスムーズに行えるでしょう。

また、消費税の確定申告・納税は、法人税と同様、事業年度の最終日翌日から2ヶ月以内に行わなければなりません。

決算期をスムーズに乗り切るために

以上のように、1年間の事業成績をまとめるのが決算業務ですが、その作業は約2ヶ月に及ぶため、通常1〜2人で経理を管理している中小企業では大きな負担になりやすいものです。

そこで、決算期をスムーズに乗り切るために、日頃から押さえておきたいポイントが3つあります。

- 通常業務をミスなく丁寧にこなす

決算業務は、日々の帳簿づけの積み重ねがあってこそ効率化できるというものです。日々の仕訳では、仕訳科目と金額の誤りがないかを入念にチェックしましょう。業務に慣れてくるとつい「後でしよう」となりがちですが、未処理の証憑を一度に仕訳すると仕訳科目を間違えるなどの計上ミスが起こりやすくなります。証憑が届いたらタイムリーに処理し、不明点はその時々で解決し処理することが肝心です。 - 月次決算で経営状況をその都度見直す

月次損益計算書、月次貸借対照表を作成する「月次決算」の業務を正確に行えば、年次決算では「年間のまとめ」から作業に入ることができます。

月次決算では、日々記録した取引にミスがないか、取引先から送られた請求書をもとにして確認作業を行います。ここでしっかりとチェックができていれば、年次の決算時に記録の確認作業が軽減されます。 - クラウド型システムで業務の効率化を促進する

決算業務のうち、帳簿付けや決算書の作成などはかなりの労力と時間を要します。会計システムは、起票するだけで複雑な決算書が自動的に作成されるなど、決算業務を効率よく行うためにも欠かせないものです。

クラウド型の会計システムであれば、金融機関の入出金データを取り込んで仕訳の起票を自動化できます。また、遠隔地の拠点で同時並行して仕訳入力ができるので、データの受け渡しする必要はありません。

税理士など専門家に業務を依頼する場合でも、クラウド型なら会計データを税理士と共有することができます。税理士からの質問等への確認作業も短時間で行えたり、税理士は会計データをそのまま活用して申告まで処理できたりと、企業と税理士がコラボレーションしながら決算業務を行えるのも特長です。最近は電子申告を行う機能も標準装備されているので、クラウド上でスピーディーに申告業務まで行えるのも大きなメリットとなるでしょう。

小さな作業を効率化することが、決算時の繁忙を少しでも改善していく工夫にも繋がってくるのです。

おわりに

決算は、日々の経理業務の集大成ともいえる業務です。日常の経理業務を間違いなく行うことが、決算期の業務の効率化を促すカギともなります。少人数で行う経理体制だからこそ、中小企業の決算業務では、繁忙期を見据えて日々の業務から見直してみることも大事ではないでしょうか。

こちらの記事もおすすめ

関連リンク

OBC 360のメルマガ登録はこちらから!