厚生労働省によれば、2023年10月時点で約205万人※の外国人が日本で働いており、もはや日本の「働き手」として欠かせない人材となっています。

一方で、人事労務の面で日本人雇用とは異なる点も多く、適切な対応がわかりづらいと悩んでいる担当者も多いようです。特に年末調整においては、日本と母国の税制の違いによる問い合わせや書類不備が散見されます。

そこで今回は、外国人社員の年末調整について、対象となる条件や書類作成上の注意点などを分かりやすく解説します。

※外国人雇用状況の届出状況による(特別永住者、外交、公用を除く)

目次

- 外国人社員に年末調整が必要になるケース・ならないケース

- 外国人社員の年末調整で必要になる書類と書き方の注意点

- 外国人社員の年末調整で担当者が押さえておきたいポイント

- 外国人社員の“言語”サポートが不安なら紙よりWebで提出を!

- おわりに

外国人社員に年末調整が必要になるケース・ならないケース

年末調整は、給与や賞与から源泉徴収された所得税等の年間合計額と、本来納めなければならない税額との差額を精算する手続きです。そのため、たとえ外国人社員であっても、源泉徴収を行って給与等を支給している場合は原則年末調整が必要になります。ただし、外国人社員の場合、納税義務の区分によって源泉徴収の方法が異なるため、年末調整が不要なケースも発生します。

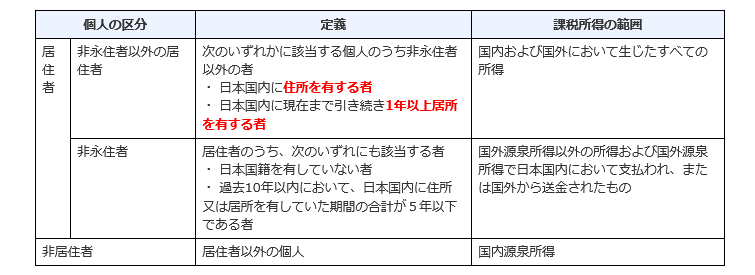

所得税法では、所得税の個人納税義務者について次のように区分し、それぞれに納税義務を課しています。

出典:国税庁「No.2010 納税義務者となる個人」

●居住者

日本国内に生活の拠点である「住所」※がある人、または国内に「居所」(現実に居住している場所)があり1年以上居住している人を指します。このうち「非永住者」に該当しなければ、国内および国外において生じた全ての所得に対して課税されます。

※ 国内に「住所」があるかどうかは、住居、職業、資産の所在、親族の居住状況、国籍等の客観的事実によって判断されます。

●非永住者

居住者のうち、日本国籍を持たず過去10年間に住所(または居所)がある期間が合計5年以下の人を「非永住者」と呼びます。非永住者には、国内での所得は全額課税対象に、海外での所得は、国内に送金されたとみなされる金額にのみ課税されます。

●非居住者

日本国内に住所がなく、かつ現在まで引き続いて1年以上居所がない人は、「非居住者」に分類されます。

非居住者に対する課税は、国内での源泉所得のみが課税対象とされます。ただし、同じ「国内源泉所得」であっても、その支払を受ける非居住者等の「恒久的施設」(Permanent Establishment)※の有無、その「国内源泉所得」が「恒久的施設」に帰せられる所得かによって、課税関係が異なります。

※ 恒久的施設とは、国内にある事業を行う一定の場所をいいます。

外国人社員が「居住者」「非永住者」に該当する場合で、給与等の支払時に源泉徴収を行っていれば、原則として年末調整が必要となります。納税額は、日本人社員と同様に所得に応じて計算し、源泉徴収分の総額との差額によって納付・還付を行います。

「非居住者」に該当する場合は、給与の支給額に一律20.42%の税率を乗じて所得税額等を算出し、給与支払月の翌月10日までに納付することになっています。つまり、源泉徴収のみで課税額が確定するため、年末調整は必要ありません。

例えば技能実習生の場合、1年目は「日本に1年以上住んでいない」ことになるため、非居住者に該当し、給与の支給額に一律20.42%の税率を乗じて源泉徴収します。2年目以降は、日本人と同じく毎月の給与から源泉徴収を行い、年末調整で精算します。

海外から派遣された駐在員の場合は、契約等により在留期間があらかじめ1年未満であることが明らかにされていない限り、「居住者」に該当するとされています。(所得税法基本通達3-3)多くの場合、外国人駐在員は在留期間を明らかにされていないか、1年以上の契約になっていることが多いため、「居住者」または「非永住者」に該当することになり、年末調整が必要となります。

なお、日本人社員と同様、次のいずれかに該当する外国人社員は年末調整の対象外となります。

- 主たる給与の収入が2,000万円を超える人

- 災害減免法の規定により、その年の給与に対する所得税および復興特別所得税の源泉徴収について、徴収猶予や還付を受けた人

また、次のような人は年の途中でも年末調整を行うことになるため、退職などで帰国する場合は注意しましょう。

- 海外転勤などの理由により非居住者となった人

- 死亡によって退職した人

- 12月に支給されるべき給与等の支払を受けた後に退職した人

- パートタイマーが退職する場合で、本年中に支払を受ける給与の総額が103万円以下である人

外国人社員の年末調整で必要になる書類と書き方の注意点

外国人社員の年末調整で必要な書類、適用される控除等は、基本的に日本人社員と同じです。そのため、外国人社員に提出してもらう年末調整書類は、次の3種類が基本となります。

●外国人社員の年末調整で提出が必要な書類

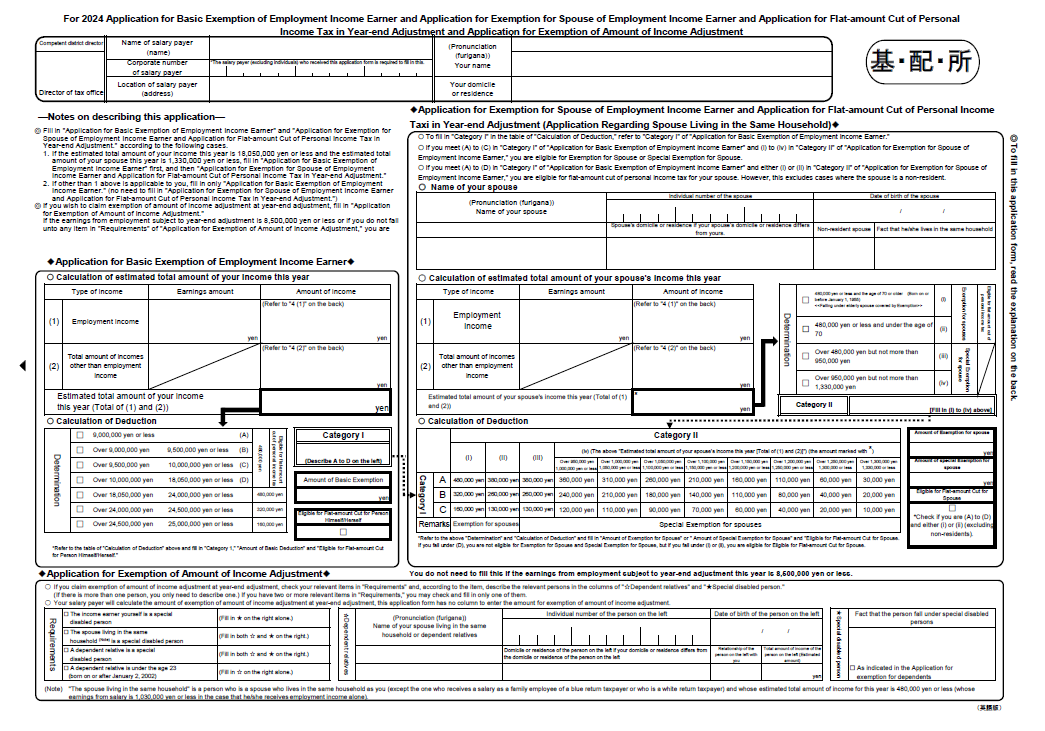

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

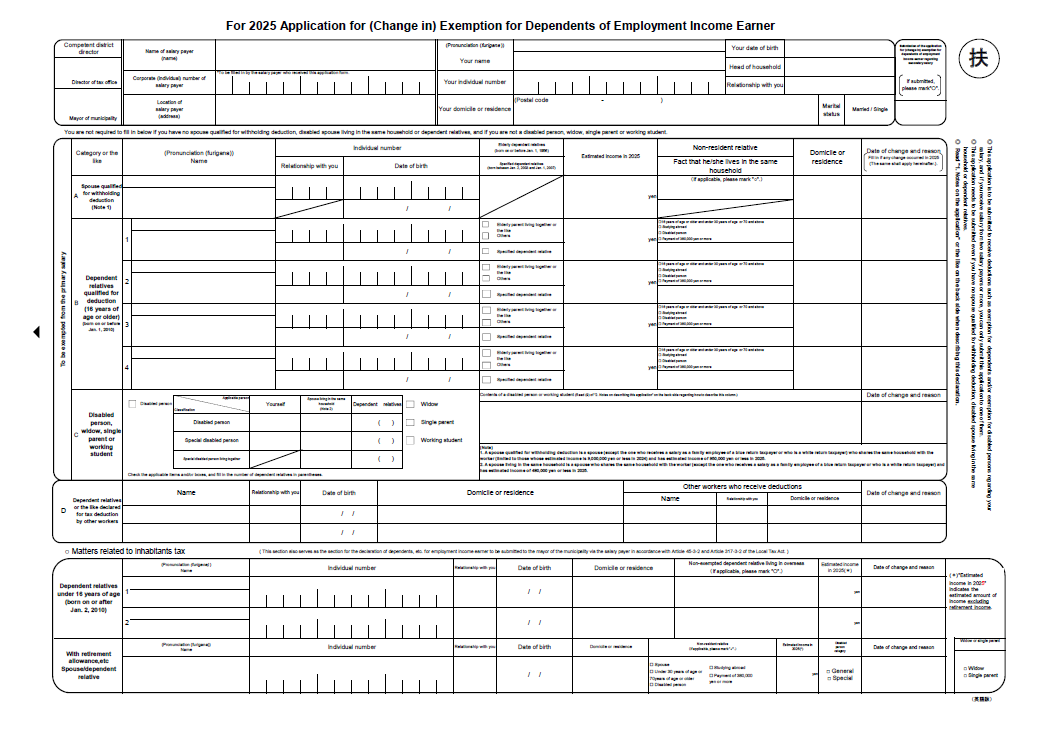

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の保険料控除申告書

ただし、記載時には“外国人社員ならでは”の注意点がいくつかあります。各書類でのポイントをしっかり押さえ、適切なサポートができる体制を整えておきましょう。

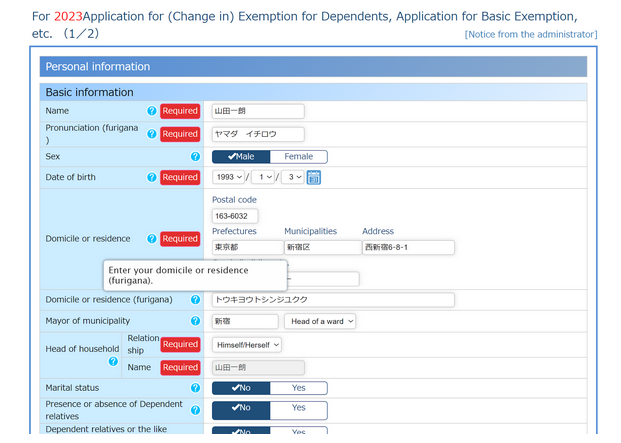

●給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

基礎控除は、年末調整を行う人に適用される控除で、外国人社員に対しても適用されます。所得額に応じて段階的に控除額が減額されることも、2,000万円超の場合は控除されないことも、日本人社員と変わりません。また、2,000万円超の外国人社員は、確定申告が必要になるため、基礎控除の概要とともに年末調整の原則もしっかり伝えるようにしましょう。

配偶者控除も、日本人社員と同要件で適用されます。配偶者の所得と社員本人の基礎控除の記入内容から控除額が決まることを正しく理解してもらう必要があります。また、本人や扶養親族に障害がある場合や、23歳未満の扶養親族がいる場合は、所得金額調整控除が受けられることも説明します。

これらの控除申告書は、日本人社員でも収入金額と所得金額の理解不足や、書き間違いなどが多く見られます。外国人社員にとってもこれらの制度を理解するのは難しいと考えられるため、できるだけやさしい日本語で、要点を押さえてわかりやすく解説し、適切な記入サポートを行いましょう。

●給与所得者の扶養控除等(異動)申告書

外国人社員の中には、扶養控除の仕組みを知らないケースも多く見られます。そのため、扶養控除に対する理解を促すことも必要です。

ただし、「家族の分だけ所得税や住民税を減らせる」という説明では不充分です。国外居住親族の対象となる親族は、日本人の年末調整と同様に、6親等内の血族、配偶者、3親等内の姻族とされていること、扶養控除対象となる扶養親族は、以下に限られることをしっかり理解してもらいましょう。

●扶養控除の対象となる親族の要件

- 16歳以上

- 30歳以上70歳未満の非居住者は次のいずれかに該当する場合

a.留学により国内に住所および居所を有しなくなった者

b.障害者

c.その適用を受ける居住者からその年において生活費または教育費に充てるための支払を38万円以上受けている者

また、扶養控除を受ける場合は、扶養親族への送金明細と、国外で扶養する親族との親族関係書類(パスポートの写しや外国政府・外国の地方公共団体が発行した書類など)も添付・提出してもらう必要があります。これらの書類が外国語で作成されている場合には、その和訳文も必要になるため、準備期間を含め、なるべく早めに本人に伝えるようにしましょう。

なお、扶養家族がいない場合でも、年末調整を行う際は基本的に必ず提出してもらうことも忘れずに伝えましょう。

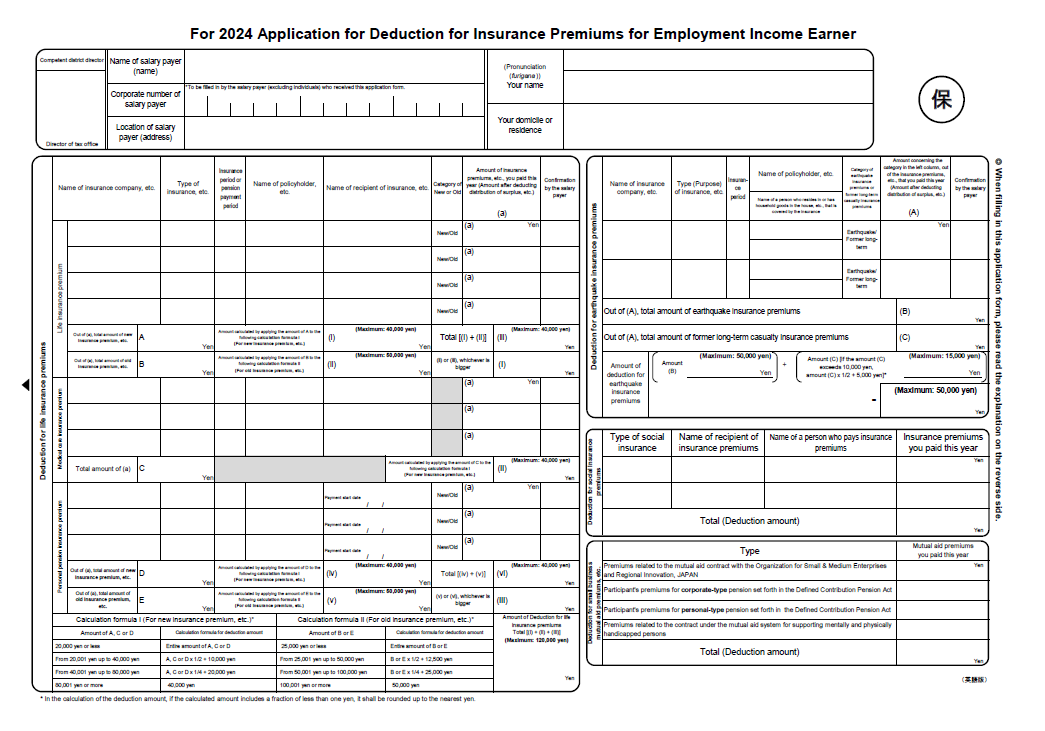

●給与所得者の保険料控除申告書

外国人社員の中には、生命保険や地震保険など個人的に支払っている保険の情報を、所属企業へ報告することに疑念を感じる人もいます。日本の税制と年末調整の目的を丁寧に説明し、企業に直接関連のない保険料でも年末調整には関係する旨を伝えましょう。

ただし、控除対象となる保険料は、あくまで国内で契約されたものに限られます。出身国の社会保険制度を利用している場合や、海外の保険会社と契約して保険料を支払っている場合は対象外になるため、その点もしっかり伝えることが肝心です。

日本での給与にかかる源泉徴収制度については、国税庁が多言語で解説資料を用意していますので、外国人社員の母国語に応じて配付するのもおすすめです。

他にも、外国人社員の出身国と日本との間で租税条約※が締結されている場合、所得税や住民税が免除されるケースがあります。免除を受ける際は、雇用主を通して税務署宛に届出書を提出する必要がありますが、この届出書は支払内容によって書式が異なります。 国税庁のホームページから必要な様式をダウンロードして、正しい書式で提出してもらいましょう。

※ 租税条約については、財務省のホームページを参照ください。

外国人社員の年末調整で担当者が押さえておきたいポイント

外国人社員がスムーズに年末調整の手続きを行えるように、次のポイントも押さえておきましょう。

●居住区分と源泉所得の課税範囲を正しく把握する

外国人社員の年末調整では、当該社員が年末調整の対象かどうかを把握するところから始まります。

冒頭にご紹介したように、外国人社員は居住者・非永住者・非居住者で課税範囲が変わります。区分を誤ると、「年末調整が必要な居住者の外国人社員に対して年末調整を忘れてしまう」「非居住者の外国人社員に本来必要のない年末調整をしてもらう」といった事態になる恐れもあるため、居住の区分と源泉所得の課税範囲を正しく判定しなければなりません。

年末調整の手続きに必要な書類も各人で異なるため、事前にしっかりと確認・把握しておきましょう。

●外国人社員が理解できる言語で書類と書き方マニュアルを準備する

外国人社員に年末調整を依頼する際は、母国語など“理解できる言語”の年末調整書類を用意してあげましょう。国税庁のホームページでは、それぞれの書類に英語、中国語のほか主要6カ国語の様式が用意されています。紙で提出してもらう場合は、外国人社員の母国語に応じてダウンロードし、配付しましょう。

(例)英語バージョン

●基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書 ●扶養控除等(異動)申告書

●扶養控除等(異動)申告書 ●保険料控除申告書

●保険料控除申告書

出典:国税庁「各種申告書」

また、日本の税制は外国人社員にとって難しい点も多く、申告のミスや誤解がよく発生します。

例えば、「親族1人の口座にまとめて送金したため送金明細が控除対象者ごとにない」という話はよく耳にしますが、送金明細が適切に提出されていないと、税務調査で指摘される恐れがあります。また、「親族全てを国外扶養親族として申告する」というケースも見られますが、申告を間違えたり虚偽の申告を行ったりすると、源泉徴収義務者である企業に対して源泉所得税や延滞税、過少申告加算税などの罰則を科されることもあります。

外国人社員に書類の書き方や日本の税制について正しく理解してもらうためにも、書き方マニュアルは必要です。この場合も、母国語や日本語を含む“外国人社員が理解できる言語”で分かりやすくまとめ、外国人社員の不明点・疑問の解消につなげましょう。

●外国人社員が書類を準備する期間を充分に確保する

基本的に、外国人社員の年末調整も、日本人社員と同スケジュールで実施します。しかし、外国人社員の中には、国外から書類を取り寄せたり和訳を必要としたりするケースがあり、日本人社員よりも準備に時間がかかることが多くあります。そのため、書類を準備する期間を踏まえて、日本人社員よりも早めに告知するなど対策をするとよいでしょう。

外国人社員の“言語”サポートが不安なら紙よりWebで提出を!

年末調整業務は、日本人社員の手続きでも、問い合わせや書類のチェックなど従業員への対応で繁忙を極めます。ましてや外国人社員が相手の場合、「言語の壁」や「外国人社員のための制度対応」も加わり、さらに煩雑さが増大します。

毎年多少なりとも改変される年末調整のポイントを押さえつつ、書き方マニュアルの翻訳版をその都度用意するのは、労力や時間がかかるだけでなく、翻訳にかかるコストも考えておかなければなりません。書類を準備する期間も、日本人社員より長く確保する必要があることを考えると、紙の手続きではなくWebで提出してもらうなど、できるだけ業務の効率化を図れるよう体制を整備しておくことは必須と言えるでしょう。

年末調整電子化サービスの中には、奉行Edge 年末調整申告書クラウドのように、日本語以外の言語に対応しているサービスも増えています。こうしたサービスを利用すれば、外国人社員の年末調整もスムーズに進められるでしょう。

また、Google翻訳などWebブラウザの翻訳機能などを利用すれば、外国人社員の母国語等に対応していなくても自身で確認しやすくなります。

奉行Edge 年末調整申告書クラウドの場合、従業員の申告入力画面を英語翻訳する機能が標準搭載されています。入力画面の提出項目についているガイド表示も自動翻訳されるため、外国人社員も「何を入力すべきか」を理解できるようになります。

※ 「お知らせ」など申告書画面ごとに設定できるコメント表示は自動翻訳されません。

書き方マニュアルは、日本人社員でもしっかり読み込む人は少なく、不明点があると直接担当者に問い合わせすることも多くあります。そのため、担当者はマニュアルに記載していることでも対応せざるを得ないのが実情です。こうした状況でも、奉行Edge 年末調整申告書クラウドのように、気軽に検索して不明点を自己解決できる仕組みがあれば、外国人社員も安心して手続きを進めることができるでしょう。

おわりに

政府は、外国人雇用を拡大するため、技能実習生など「特定技能」について、2024年度〜2028年度の受け入れ枠を82万人にすることを決定しました。2023年末時点の特定技能資格者は約21万人だったことを踏まえると、実質4倍近い拡大になり、今後は幅広い分野で受け入れが加速すると見込まれます。

一方で、外国人雇用に係る事務手続きは煩雑になりがちです。特に年末調整手続きは、外国人社員はおろか日本人社員にとっても「複雑で面倒な業務」の代表格であり、外国人雇用が増えるにつれて業務担当者の負担も大きくなるでしょう。

グローバル採用が活性化する時代に突入した今こそ、奉行Edge 年末調整申告書クラウドのような社員にも業務担当者にも負担がかかりにくいサービスで、年末調整のデジタル化を図ってはいかがでしょうか。

関連リンク

-

年末調整申告書クラウドならデジタル化で業務を8割削減!

奉行Edge年末調整申告書クラウド

-

正しく効率的な給与計算とペーパーレスを実現する

クラウド給与計算システム

-

たった3ステップで、あなたの会社の年末調整業務時間がどれだけ削減できるかシミュレーション

時間削減効果シミュレーション

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!