決算書を作成する際、過去の決算の誤りに気付くことがあります。決算結果は、申告納税額にも影響するため、誤りが発覚すると決算修正をしなければなりません。このとき、どう修正すればよいのか、そもそも過去の会計を修正してよいのかと⼾惑った経験はないでしょうか。

今回は、いわゆる決算修正について、具体的な修正方法や税務上必要になる手続きについて解説します。

目次

決算修正とは

決算修正とは、過去の決算書に誤りが⾒つかり、当期の決算書に影響を来す場合に行う遡及処理のことを言います。ここでいう決算書は、主に貸借対照表、損益計算書、キャッシュフロー計算書の財務三表を指します。

決算を行うと、その結果に基づいて企業が収めるべき税金を算出し、社長や株主の承認を得て確定申告を行います。そのため、本来、決算書に誤りがあってはいけません。

しかし、「期末の⼊出⾦に気付かず帳簿を締めてしまった」「棚卸資産に計上漏れがあった」「棚卸資産の評価⽅法が間違っていた」など、正確に計上できていない仕訳が確定申告後に見つかった場合は、当期の決算書を適正にするため、ルールに則って過去の決算書の誤りを正す必要があります。

なお、過去の決算書に誤りがあるということは、過去に納付した税⾦の計算も変わってきます。そのため、最終的には修正申告などの税務上の手続も必要になります。(後述参照)

損益計算書への影響別で考える決算修正の方法

決算修正は、誤りが見つかった過去の損益計算書に影響を与えるか否かで、処理⽅法が変わります。

●過去の損益計算書に影響を与えない場合

例えば、「勘定科⽬が間違っていた」「借⼊⾦などで⻑期・短期を間違えて分類していた」などは、概ね損益計算に影響する誤りではありません。

このような場合は、当期の決算書において正しい勘定科⽬で計上できていれば問題ありません。過去の決算書も、修正せずそのままでよいことになります。

●過去の損益計算書に影響を与える場合

売上⾼や未払費⽤の計上漏れなど、本来計上すべきだった収益・費⽤が計上されていない場合、過去の損益計算が変わり、当年度末の利益余剰⾦残高が増減するため、決算修正が必要になります。

しかし、現行の会計基準では、過去の誤謬を当期の損益として計上することはできません。そのため会計基準では、過去の決算書に誤りが見つかった場合は「次の対応を行うべき」となっています。

- 誤りがある会計年度で、誤謬の訂正を行って決算書を再作成する(修正再表⽰)

- 個別注記表に変更内容を記載する

- 過去の決算書の誤りは以前から正しい処理が⾏われたものとして、当期の決算書を作成する

ただし、⾦額的に重要性が低いと判断できる誤りである場合は、例外的に当期の決算書において過去の影響を修正することが認められています。また、中小企業の場合は、現⾏の会計基準より「中小企業会計に関する指針(中小指針)」または「中⼩企業の会計に関する基本要領」が優先されるため、当期の決算書で修正額を計上するのでよいとされています。

このような場合は、次の方法で決算修正を行うことができます。

①当期の損益計算書上で修正する

現行の会計基準以前から行われている方法で、過去の誤りに関する損益を、当期の決算書で「前期損益修正益」「前期損益修正損」で処理します。

具体的には、未計上の売上や費⽤の過⼤計上が判明した場合は修正が必要な⾦額を「前期損益修正益」として貸⽅に計上します。また、未計上の費⽤が判明した場合は「前期損益修正損」として借⽅に計上します。(「雑収⼊」「雑損失」などの勘定科⽬を用いることもあります)

例えば、前期に計上すべき売上50万円が計上漏れだったことが判明したケースでは、次のように仕訳をします。

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 500,000 | 前期損益修正益 | 500,000 |

なお、前期損益修正益も前期損益修正損も、本来は当期に計上すべきものではないため、当期の決算書では特別損益の部「特別利益」「特別損失」に表示されて、当期の業績と区別されます。

②未計上の⾦額に応じて利益余剰⾦の当期首残高を増減させる

利益余剰金は、企業の利益を積み立てた、いわゆる「内部留保」で、決算書では貸借対照表の純資産の部に区分されます。この利益余剰金のうち、過去の利益の積み重ねが反映される繰越利益余剰金の当期首残高を増減し、決算修正を行う方法です。

例えば、未計上の売上や費⽤の過⼤計上が判明した場合は、修正が必要な⾦額分に応じて当期⾸の繰越利益余剰金を増額します。また、未計上の費⽤が判明した場合は、当期⾸の繰越利益余剰⾦を減額します。

決算修正に伴う税務上の手続き

決算修正の結果、過去の損益計算に影響があると、既に納税済みの税額が変わります。決算修正は、確定申告した内容を修正するものではないため、税務署に対して過去の申告内容を修正する手続きが必要になります。

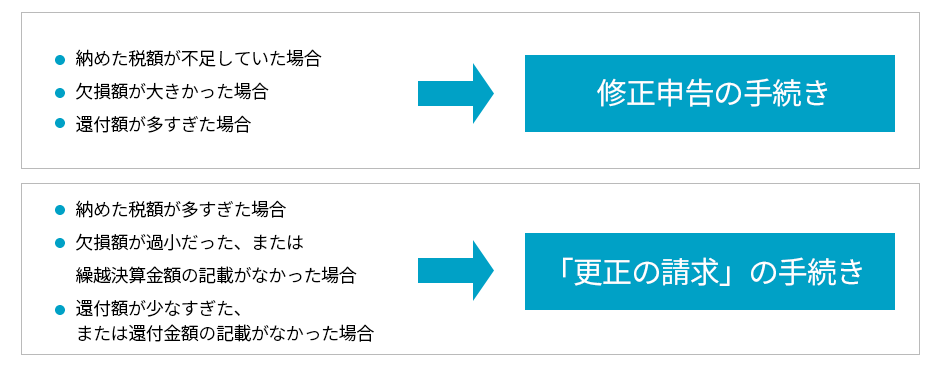

この場合、追加で税金を支払うか、追加で還付される額があるかで、次のように2つの手続きがあります。

なお、確定申告期限を迎える前に提出済の申告書の間違いに気付いた場合は、申告期限内に「訂正申告」を行えば問題ありません。

●修正申告の手続き

売上の計上漏れなどで決算修正した結果、申告・納税した額が本来より少なかった場合は、修正申告の手続きをして正しい額に訂正し、不足分を納めます。還付を受けていた場合は、受け取った還付額との差額を返金します。

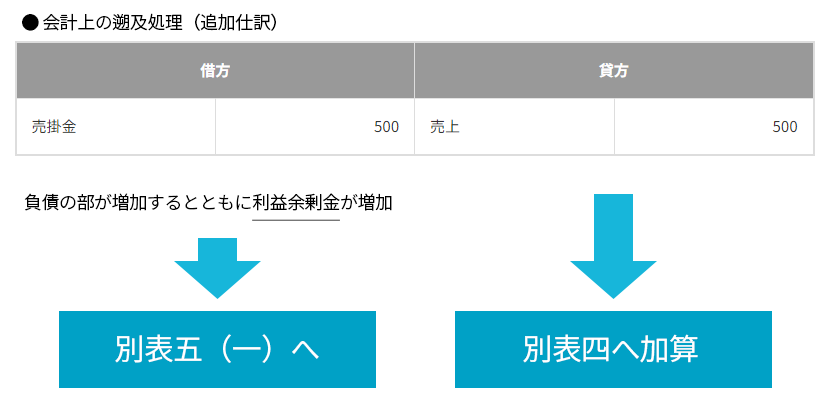

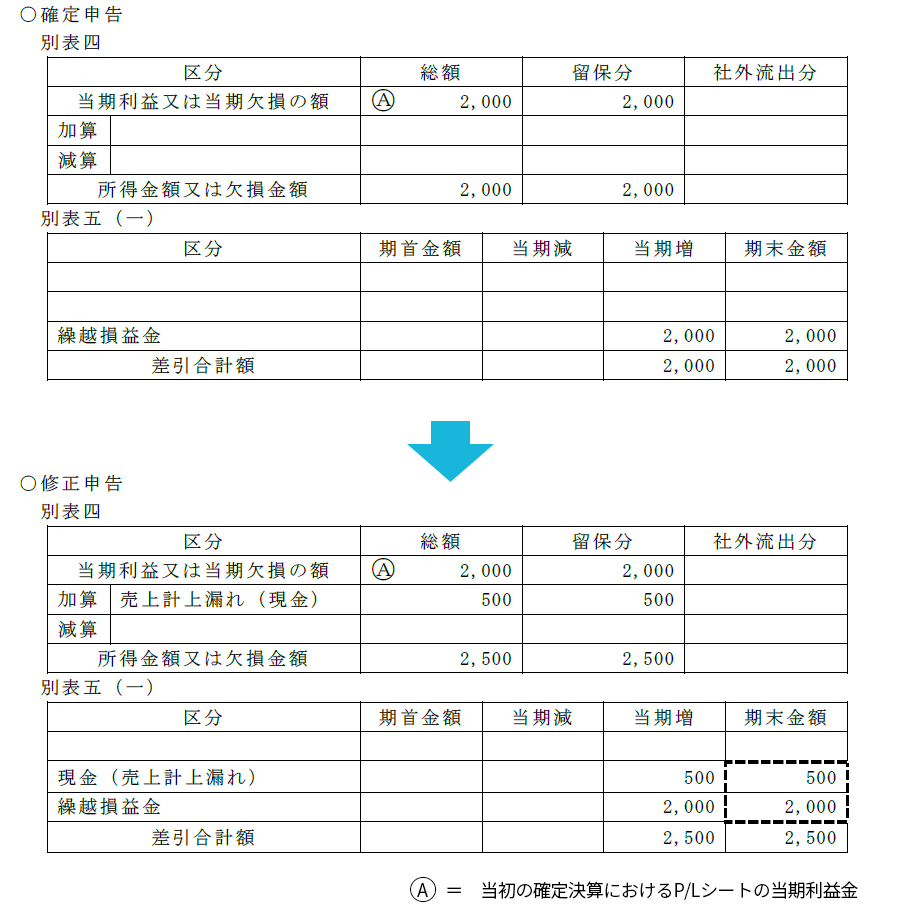

修正申告では、提出済みの確定申告書を修正するため、修正が必要な別表だけを用意し、税務署へ提出します。具体的には、税務上の損益計算書にあたる別表四、税務上の貸借対照表にあたる別表五(⼀)を中心に、次のような手順で別表を修正します。

- 当初の確定申告書の数字はそのままで、修正事項を別表四、別表五(一)に記⼊する。

- 別表四で算出した修正後の所得⾦額に基づき、別表一(一)で税額を再計算し、「この申告が修正申告である場合」の欄に、当初の確定申告の内容を転記した上で増差税額を「この申告により納付すべき税額」の欄に記入する。

- 再計算した税額を別表五(一)、別表五(二)に記⼊する。

- 法人事業税・住民税も、第6号様式、第20号様式等で税額を再計算する。

例えば、前期で売上500円の計上漏れがあった場合、会計上で当期首の利益余剰金を増額するとともに、税務上も修正申告を行う必要があります。

当初の確定決算では当期利益金が2,000円であれば、修正申告では別表四に500円を加算することになります。また、別表五(一)の繰越損益金も、当初2,000円だったものに計上漏れの500円を加算して2,500円と修正申告することになります。

出典:国税庁 PDF「別紙・法人が会計上の変更および誤謬の訂正に関する会計基準」を適用した場合の税務処理について」

●「更正の請求」の手続き

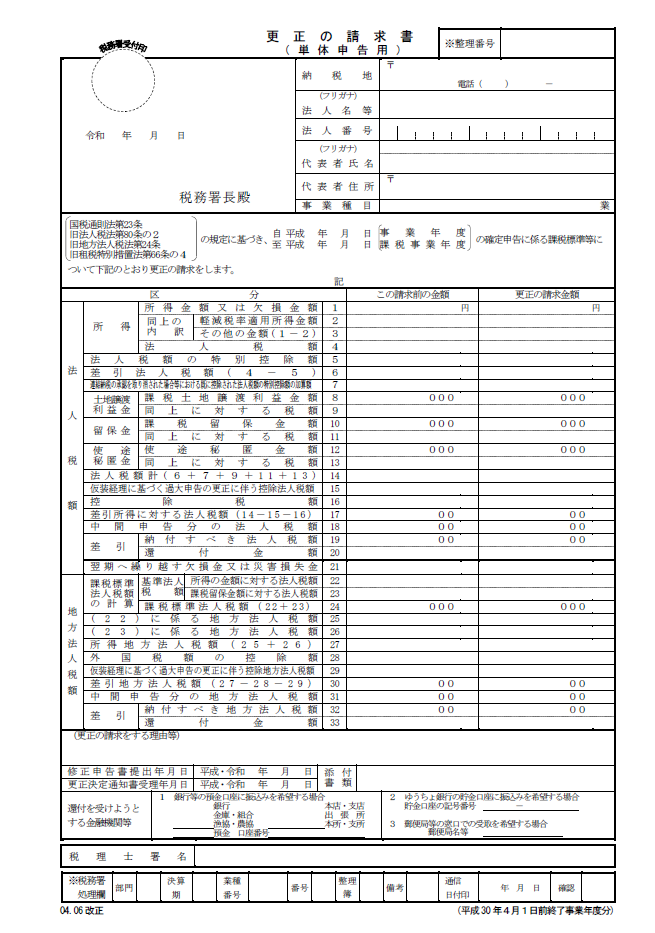

更正の請求」は、決算修正の結果、納税した額が多すぎた場合や還付額が少なすぎた場合、正しい額に訂正するため「更正の請求書」を税務署⻑に提出することができます。ただし、更正の請求をするかは任意のため、税務署からの通知もありません。

出典:国税庁 PDF「更正の請求書(単体申告用」

更正の請求を行う際は、例えば次のような請求の理由の基礎となる事実を証明するための書類を添付することが求められます。

(例)計算誤謬による更生の請求理由が分かる書類- 計算誤謬の原因となった数字の正誤が確認できる帳票類、システムの画面の写し等

- 上記数字の変動により、更正の請求書の金額をどのように算出したか確認できる資料

提出後、更正の請求内容が適切であれば受理され、納めすぎた分が還付されます。

決算修正を行う際の注意点

決算修正を行う際に注意しておきたい点もご紹介します。

●修正申告には延滞税が課される

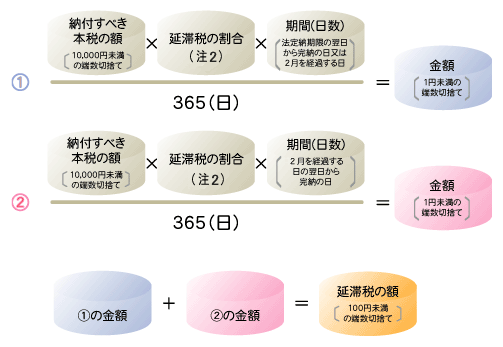

修正申告には、納税期限の翌日から未払分の税金を納税する日までの日数に応じた延滞税が加算されます。

延滞税の割合は、年7.3%と「特例基準割合+1%」のどちらか低いほう(①)が適用されます。しかし、納付期限の翌⽇から2ヶ月が経過すると、上記の割合が「年14.6%」と「特例基準割合+7.3%」(②)になります。

※特例基準割合は2022年1月1日より改正されているため、延滞期間に応じてそれぞれの割合で計算する必要があります。

出典:国税庁 PDF「延滞税の計算方法」

また、税務署側から申告書の不備を指摘された場合には、延滞税に加え、過少申告課税も課されます。過少申告課税の税率は、追加納付額に対して10%〜15%とされています。自ら修正申告をした場合には、過少申告課税が免除され、法定納付期限から1年を経過する日の翌日から修正申告書の提出日までは延滞税が控除される特例もあります。いずれにせよ、過去の決算の誤りに気付いたら、できるだけ早く修正申告することが重要です。

●更正の請求には期限がある

2024年現在、更正の請求ができる期限は、法定申告期限から原則5年となっています。 ただし、翌期へ繰り越す⽋損⾦額が過少である場合、または翌期に繰り越す⽋損⾦額の記載がなかった場合は、次の期間が適⽤されます。

- 2011年12月2日以後に法定申告期限が到来した申告に係るもので、2018年3月31日までに開始した事業年度に係るものについては9年以内

- 2018年4月1日以後に開始した事業年度に係るものについては10年以内

期限内に更正の請求書を提出した場合でも、申し出の内容によっては期限内に調査・更正すべき事実の確認ができず、結果として更正できない場合もあります。そのため、更正の請求書の提出期限は、調査等に要する時間を考慮し、実質上記の期限の概ね3か月前と考えておくのがよいでしょう。

●何度も決算修正を行うと監査が厳しくなる

決算書とは、本来ミスがないよう慎重に作成すべきものです。また、「過去の決算の誤りは決算修正ができる」とはいえ、毎年のように間違いを修正していると税務署の監査対象になる可能性も高まります。

決算業務を⼈が行う以上、間違が起こっても仕方ありませんが、可能な限り厳重なチェック体制を敷くなどの対策をして、適正に決算を終えられるよう徹底しましょう。

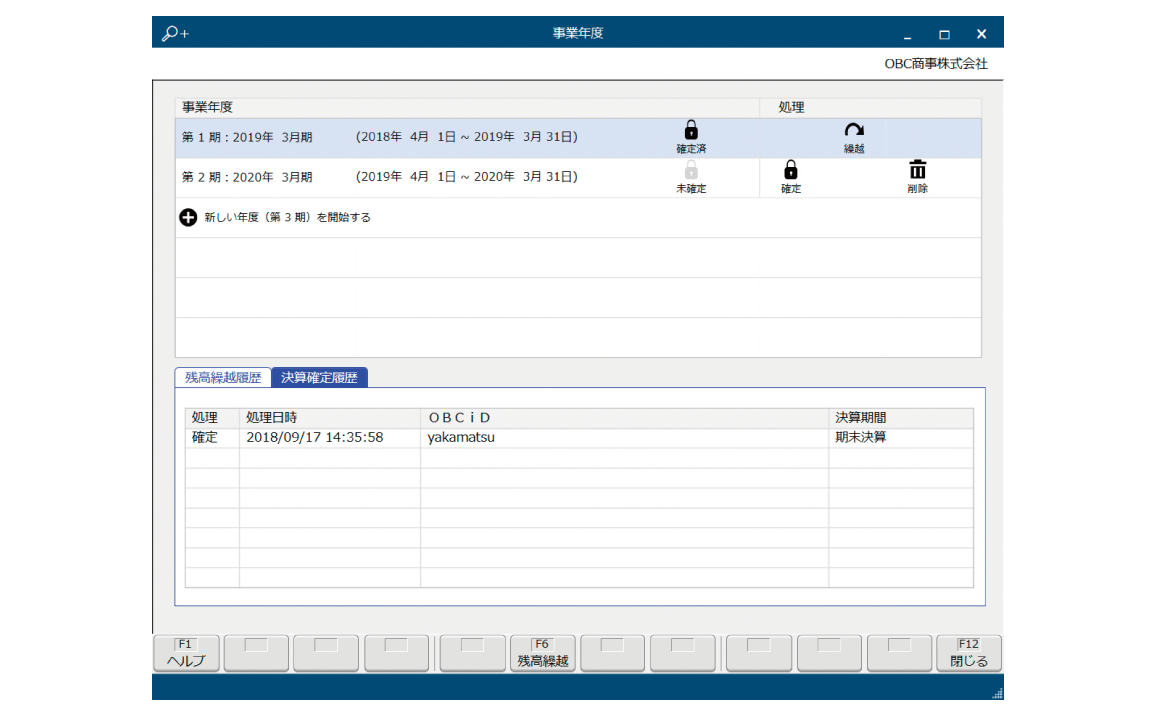

●会計上の誤謬を修正するときは「年度」に注意

⼀般的な会計システムでは、決算が確定すると⾃動ロックされ、次年度に繰越処理されます。そのため、決算確定後に修正が必要になった場合は、ロックを解除しなければなりません。この時、修正する年度を間違えて選択すると、本来修正すべき年度で正しい損益計算ができないため、画⾯が修正対象の決算年度になっているかしっかり確認することが肝⼼です。

また、追加・登録を終えたら、繰越残⾼が当年に反映されているかもしっかり確認しておきましょう。 例えば勘定奉行クラウドでは、決算確定後に修正しなければならない伝票があった場合、確定処理を取り消すことができ安心です。

修正したい会計期間を選択してロック解除し、会計期間を切り替えて計上漏れとなった伝票を修正(追加・修正・削除)します。その後、伝票を⼊⼒したことによる影響額を「決算処理」-「事業年度」メニューで、翌会計年度の期⾸残⾼に反映させれば完了です。

最後に、会計期間設定で会計期間を選択し直せば、当年度の会計処理画面に戻ります。

※過年度の追加・修正は、勘定奉行クラウドを起動した際にも自動で繰越処理されます。

修正申告は電子申告でスムーズに済ませよう!

修正申告も更正の請求も、現在は電⼦申告が利用できます。電子申告なら、書⾯を作成して税務署に持参・郵送するよりも早く対応することが可能です。特に、修正申告には延滞税が加算されるため、よりスピーディ&スムーズに手続きができる電子申告がおすすめです。

電子申告は、「e-Tax」から直接手続きすることもできますが、市場には申告奉行クラウドのように電子申告や電子納税に対応したシステムも提供されています。

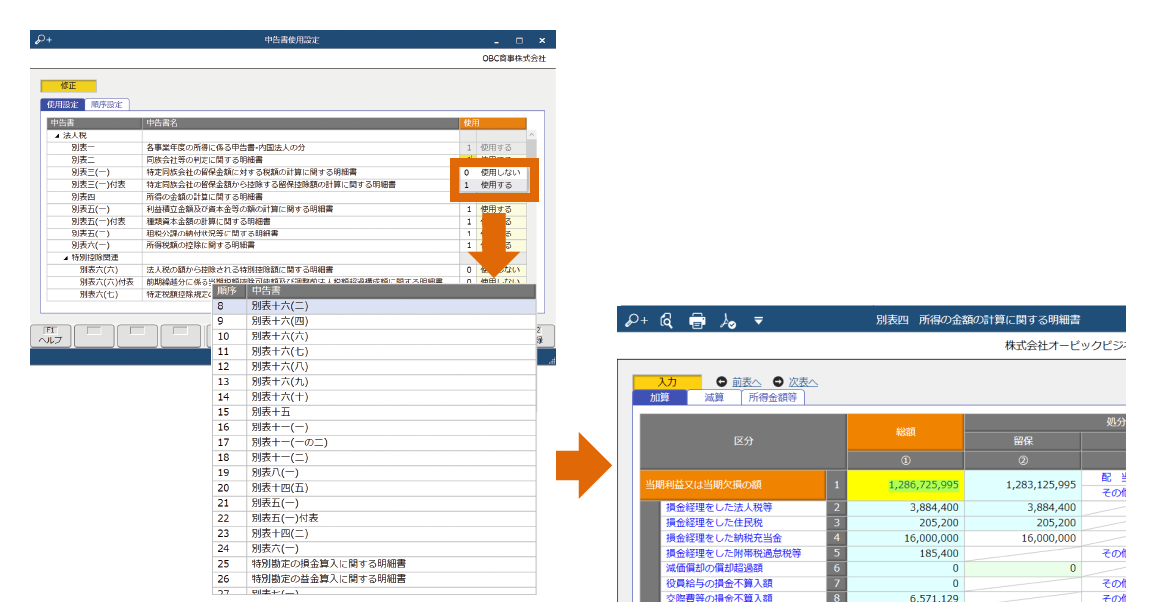

e-Taxの場合、申告画面で必要事項を入力する作業が発生しますが、申告奉行クラウドの場合は、勘定奉行クラウドの会計データから法人税申告書に自動転記し、別表間の数字も自動計算・自動転記するため入力作業を大幅に減らすことができます例外的な金額の上書き入力にも対応し、手入力した分は背景色で区別できるためチェックも簡単に行えます。申告に必要な帳票だけを選択すれば、⾃社が必要なメニューだけを利⽤してスムーズに業務を行え、入力順序の変更も自由に設定できます。

別表が完成したら、e-Taxに連携して電子申告・電子納税まで行え、自席にいながら一連の業務を完結できます。また、過去の修正申告にも対応しており、修正申告も電子申告で手続きすることができます。

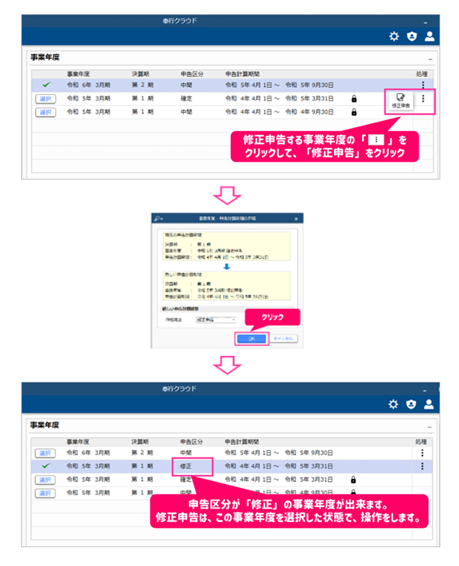

修正申告をする場合は、修正申告が必要な事業年度を選択すれば申告区分が「修正」の事業年度ができます。あとは、確定申告の時と同じ流れで進めれば完了です。

おわりに

経理担当者であれば、決算修正が必要になった際、気付いた時点で早急に対処できるようしっかり手順を把握しておくことが肝⼼です。そして、当然ながら、毎年の決算書をミスなく作成するために慎重に作業を進めなければなりません。

人が操作する以上100%予防することは難しいことですが、もし決算修正が必要になったら従前の決算業務のあり方を見直すチャンスです。申告方法も含め、ミスなくスムーズに決算業務が行えるよう改善を図りましょう。

関連リンク

-

従来の業務を実現しつつ、自動化で生産性が上がる

クラウド会計システム 勘定奉行クラウドについて

-

![申告奉行クラウド[法人税・地方税編]について](https://www.obc.co.jp/hubfs/360/img/article/thumb_cloud-shinkoku-hc.jpg)

クラウドのパワーで申告書作成にとどまらない、申告業務全体の生産性を向上します

クラウド申告業務システム 申告奉行クラウド[法人税・地方税編]について

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!

![公認会計士に聞く!<br>[2027年施行]新リース会計基準の会計処理|借手が押さえておきたいポイントとは](https://www.obc.co.jp/hubfs/360/img/article/pic_post435_thumb.png)