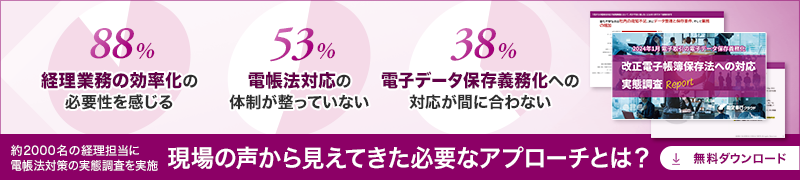

改正電子帳簿保存法により、2024年1月1日以降は全ての事業者に対して電子取引で受けた証憑データの電子データ保存が義務化されます。その要件の1つに「事務処理規程」があります。

改ざん防止のための選択肢の1つですが、事務処理規程のみで運用するのは、かえって業務負担が増える可能性もあり、おすすめではありません。

そこで今回は、電子取引の保存要件にある事務処理規程について、運用するリスクや注意点について解説します。

目次

- 電子取引の要件に事務処理規程がある理由

- 事務処理規程に記載すべき事項と注意点

- 事務処理規程で運用する際の注意点〜単独運用よりも併用がおすすめ!

- 電子帳簿保存法対応システムを選ぶ上でのポイント

- おわりに

<注意>

スキャナ保存関係においては「スキャナによる電子化保存規程」と「国税関係書類に係る電子計算機処理に関する事務の手続きを明らかにした書類」が必要です。これらの書類も事務処理規程と呼ばれることがありますが、ここでは電子取引関係の事務処理規程に沿って解説します。

※これまで、スキャナ保存制度において求められていた「相互けん制」「定期的な検査」「再発防止について社内規定となる適正事務処理要件」については、現在は廃止されています。(ただし、2021年までの書類の保存には必要です)

※スキャナ保存制度の事務処理要件については、 OBC・電子帳簿保存法徹底対策サイトのQ&A も参照ください。

電子取引の要件に事務処理規程がある理由

事務処理規程とは、電子帳簿保存法で定められた「正当な理由がない訂正および削除の防止に関する事務処理の規程」のこと(規則第4条第1項第4号)で、電子取引の訂正削除(改ざん)防止に関するルールを定めた書類を指します。

電子帳簿保存法では、「電子帳簿・電子書類関係」「スキャナ保存関係」「電子取引関係」において3つの制度が設けられており、それぞれに「真実性の確保」(保存されたデータが改ざんされないようにすること)と「可視性の確保」(保存されたデータを検索・表示できるようにすること)を満たすことが求められています。特に電子取引関係においては、2024年1月1日以降は原則全ての事業主に対して電子データで保存することが義務化※されており、電子取引にあたる方法で受領している場合、電子帳簿保存法の要件に則って電子データを保存する必要があります。

※猶予措置や検索要件が不要となる措置などの対象になった場合は要件の一部または全部が不要になることもあります。詳しくは、こちらのコラムも参照ください。

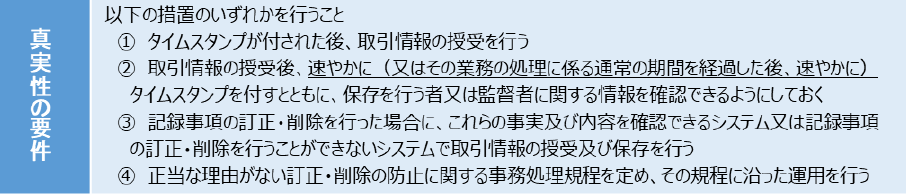

電子取引の場合、「真実性の確保」の要件として次の4つの方法が示されており、そのうちの1つに事務処理規程が含まれています。

出典:国税庁 PDF「令和3年度税制改正に関するパンフレット」

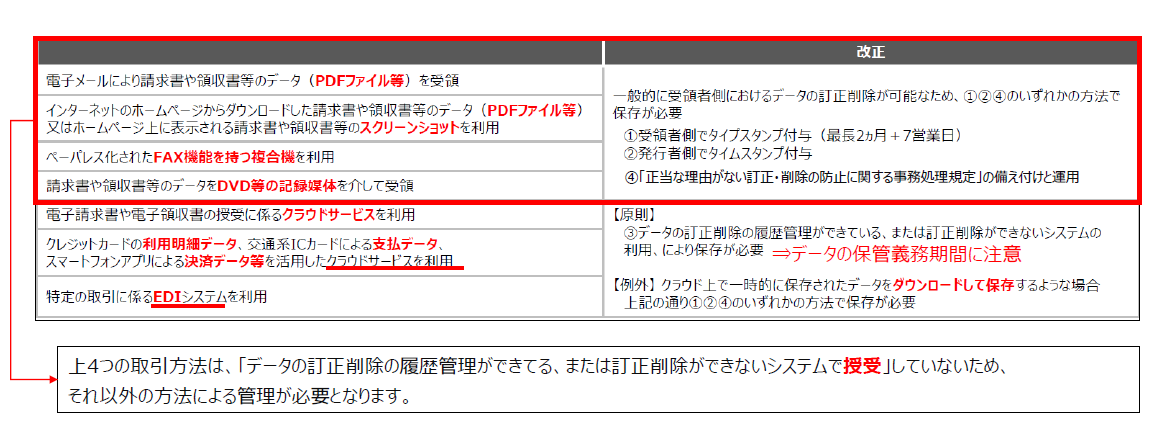

電子取引データは、上記①〜④の「いずれか」を選択しての保存することになっていますが、実際には授受の方法によって次のように適切な措置が決まっています。

つまり、事務処理規程は、タイムスタンプ付与や訂正削除履歴の管理ができない場合の補填として認められた方法ともいえます。

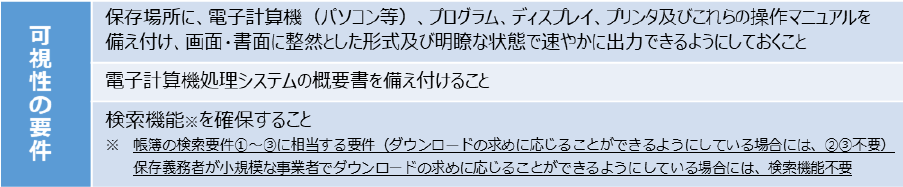

なお、電子取引関係のもう1つの要件「可視性の確保」については、次の3点全てを満たすことが求められています。

- ①取引年月日、取引金額、取引先名で検索できること

- ②日付または金額の範囲指定により検索できること

- ③2つ以上の任意の記録項目を組み合わせた条件により検索できること

出典:国税庁 PDF「令和3年度税制改正に関するパンフレット」

※電子取引関係の保存要件については、コラム「電子取引の基礎知識 〜電子帳簿保存法第10条はどう変わった?法改正後の要件を徹底解説」も参照ください。

事務処理規程に記載すべき事項と注意点

電子帳簿保存法の法令解釈通達(10-3)では、「正当な理由がない訂正及び削除の防止に関する事務処理の規定」について、保存義務者自らの規程のみによる方法と取引相手先との契約による方法を例示しています。この通達に準じると、事務処理規程には次の内容を含み定める必要があります。

●自らの規程のみによって防止する場合

- ①データの訂正削除を原則禁止。

- ②業務処理上の都合により、データを訂正または削除する場合(例えば、取引相手方からの依頼により、入力漏れとなった取引年月日を追記する等)の事務処理手続(訂正削除日、訂正削除理由、訂正削除内容、処理担当者の氏名の記録および保存)。

- ③データ管理責任者および処理責任者の明確化。

●取引相手先との契約によって防止する場合

- ①取引相手とデータ訂正等の防止に関する条項を含む契約を行うこと。

- ②事前に上記契約を行うこと。

- ③電子取引の種類を問わないこと。

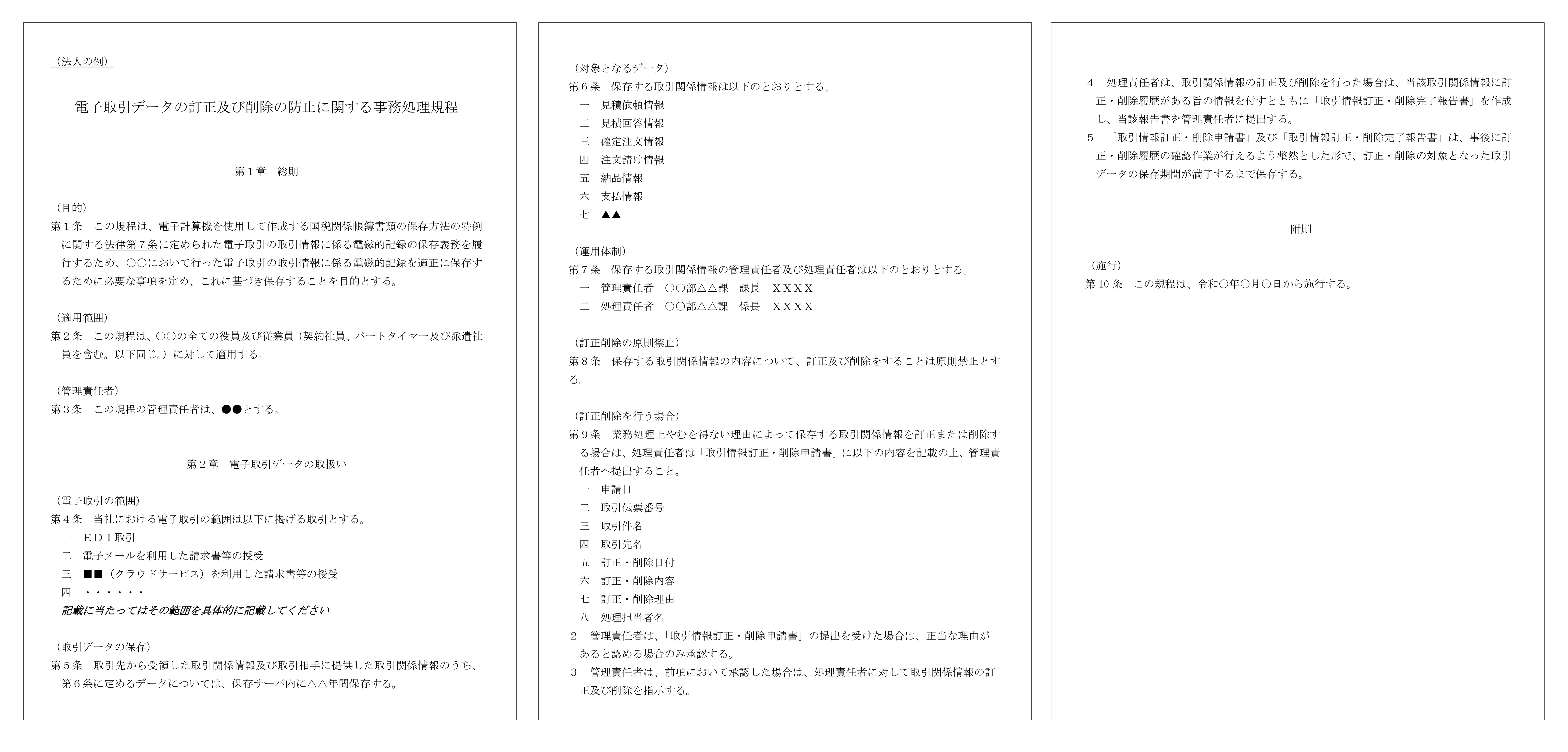

法令や通達では、これ以上に具体的な記載内容を提示しているわけではありませんが、国税庁ホームページで提供されている事務処理規程のサンプルを参考にすると、次のような内容を記載すればよいことが分かります。

出典:国税庁「参考資料(各種規程等のサンプル)」

●国税庁サンプルに則った記載項目(法人の場合)

| 目的 | 電子帳簿保存法第7条(電子取引)に関する規程であることを明記する。 |

| 適用範囲 | この規程により処理を行う対象者の範囲 |

| 管理責任者 | 事務処理規程における管理責任者 |

| 電子取引の範囲 | 法令における電子取引の範囲

※自社で取り扱う電子取引の範囲について、どのような取引があるのか具体的に詳細を明記する。 |

| 電子データの保存 | 保存場所、保存年数 |

| 対象となるデータ | 電子取引対象として保存する情報を定める。

※見積書、請求書、領収書など、どの書類が対象データとなるのか具体的に記載 ※取引先とデータでやり取りしたものに取引情報が含まれていると、全て要件に従ってデータ保存しなければならない。 |

| 運用体制 | 保存する情報の管理責任者と処理責任者を指定する。 ※処理責任者とは、実際に訂正・削除の処理を行う人のこと。訂正・削除がある場合、処理責任者は訂正・削除申請書を管理責任者に提出し、管理責任者の指示のもと処理責任者が訂正・削除の処理を行う。そのため処理責任者は、訂正・削除の処理から最終的な保管までを行うことになる。 |

| 訂正削除の原則禁止 | 保存する取引関係情報の内容について、訂正及び削除をすることは原則禁止とする旨の記載する。 |

| 訂正削除を行う場合 | やむを得ない理由によって保存する取引関係情報を訂正・削除する場合の処理方法

※訂正・削除ができる条件、その方法について社内フローや利用するシステムなど詳細を明記する |

ここで特に注意しておきたいのは、次の3点です。

1.「電子取引の範囲」「対象となるデータ」を詳細に示すこと

「電子取引の範囲」では、例えばEDI取引や電子メールを利用した請求書等の授受、クラウドサービスを利用した請求書等の授受のように、自社が取り扱う電子取引の形態を明確にします。

また「対象となるデータ」は、見積書や請求書、発注書、納品書、領収書など、データの範囲を明確にしておくことが必要です。対象となるデータは、これまでの電子取引情報から判断して記載するとよいでしょう。

ただし、電子取引の範囲は広く、インターネットバンキングの利用明細や電子データで受領したクレジットカードの明細なども、電子取引に該当します。また、今は紙で受領しても、今後電子データでの授受が見込まれる書類もあるかもしれません。すでに対応している取引方法や書類だけでなく、今後発生が見込まれる取引方法・書類の種類についても検討し、明記するか判断することが重要です。

2.責任者や規程対象者の範囲を明確に示すこと

事務処理規程では、適切な運用に向けて管理と処理の責任者を決め、規程に対応できる体制であることを明記しておく必要があります。また、事務処理規程に従って処理を行う従業員の範囲(「正社員のみ」「アルバイト・契約社員も含む」など)も具体化することが肝要です。処理を行う規定対象者は、役職や雇用形態なども具体的に記載し、特定できるようにしておきましょう。

また、責任者や規程対象者の範囲などに変更が生じた場合は、規程も必ず更新しなければなりません。

3.やむを得ず訂正や削除をする場合のルールを具体的に示すこと

電子データで保存するにあたり、取引情報の内容をむやみに訂正および削除することは原則禁止されています。しかし、やむを得ず訂正や削除をする可能性はゼロではないため、事務処理規程で手続きの方法や条件設定などを具体的に明示しておくことが必要です。

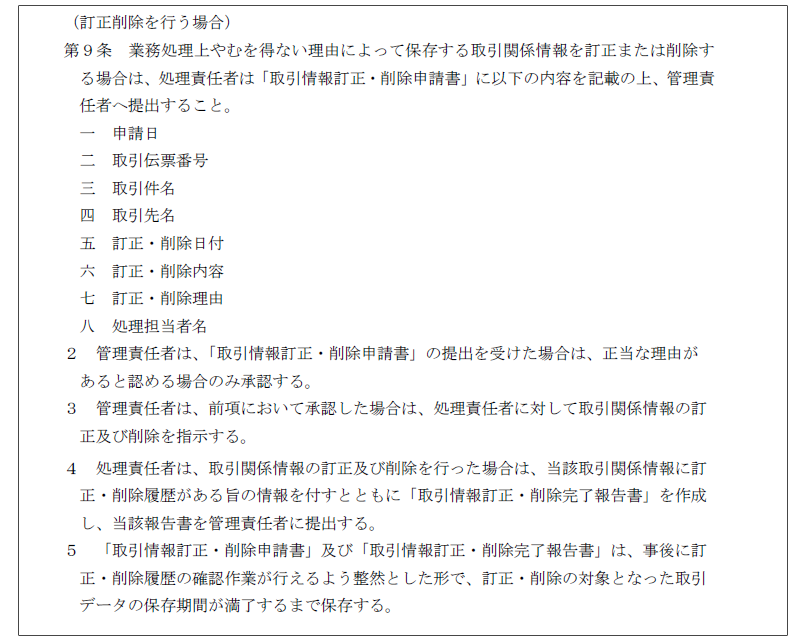

例えば国税庁のサンプルでは、次のように記載されています。

出典:国税庁「参考資料(各種規程等のサンプル)掲載『事務処理規程(法人の例)』より抜粋」

事務処理規程で運用する際の注意点

〜単独運用よりも併用がおすすめ!

事務処理規程は、電子取引における保存要件の選択肢の1つではあるものの、タイムスタンプや訂正削除履歴に対応するシステムを導入せず事務処理規程のみで運用するのは、次のように業務上リスクになることがあります。

●運用までに時間と手間がかかる

事務処理規程を適用する際には、詳細な規程を作成する必要があり、時間と手間がかかります。また、運用前には実行可能な規程かどうか、法令に沿った内容であるかを検証する時間が必要になります。

●改定などメンテナンスが面倒

一度作成したからといって、同じものを恒久的に運用できるものではありません。先述したように、取引内容の変化や責任者の変更などが生じれば、速やかに改定しなければ業務が滞る可能性もあります。

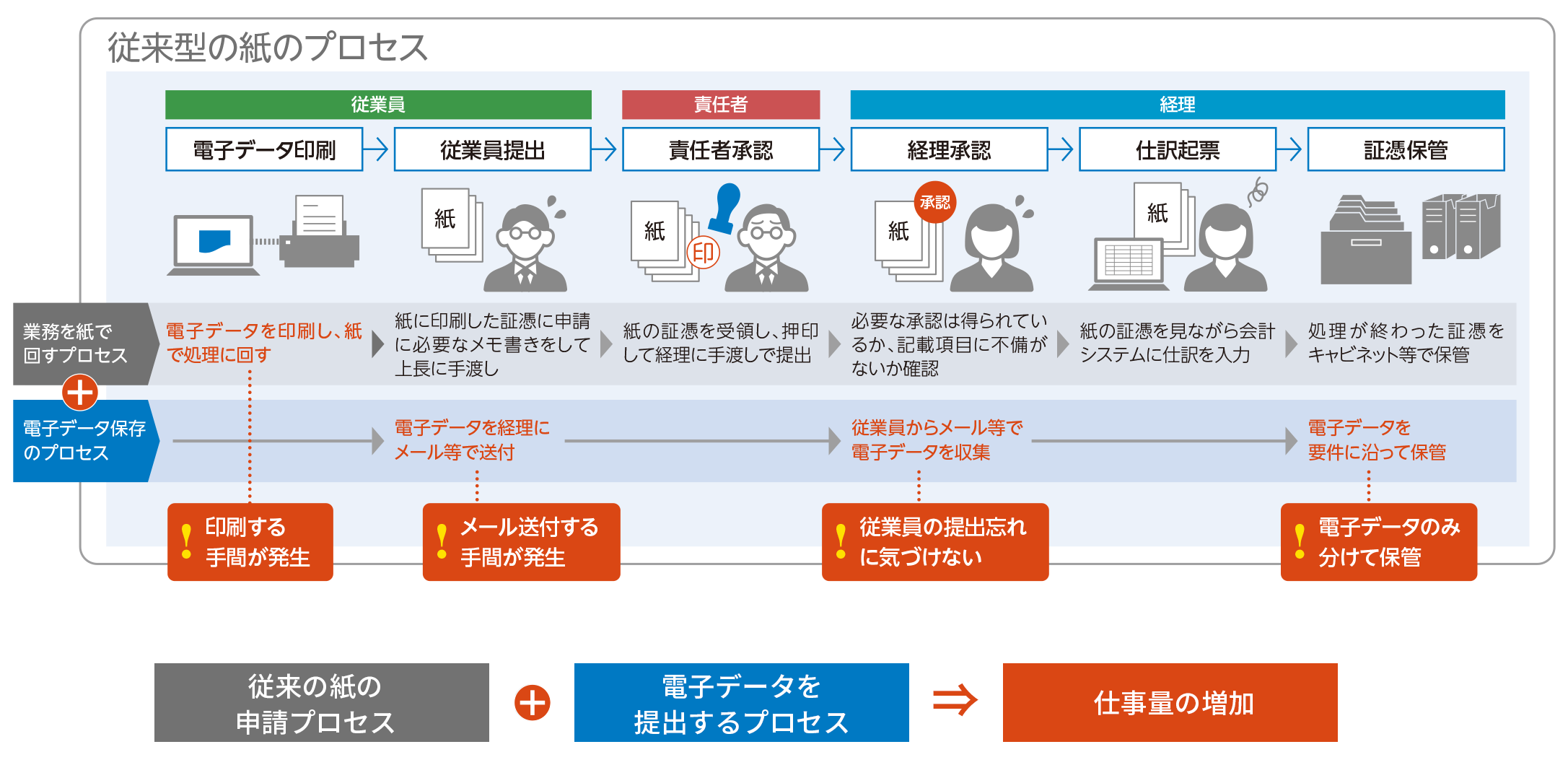

●経理・会計処理業務が煩雑になる

電子取引に対応する専用システムがあれば、受領から保存までシステム上で管理することができます。しかし、事務処理規程だけで対応すると、基本的に手作業で管理することになります。従来の紙で回す業務プロセスとは別の業務が発生することになり、手間や漏れなどのミスも発生しやすく、業務に対する負担が増します。

●独自に保存環境の管理が必要

証憑類は受領した年度から最低でも7年間の継続保存が必要となるため、長期保存を前提とした保管場所(環境)が必要です。

一般的な電子帳簿保存法対応システムは、システム内で保管し、検索も容易にできるように設計されていますが、事務処理規程のみの運用の場合、ローカルフォルダやファイルサーバなどを利用することになり、原則自社で検索性の確保を徹底した上で管理しなければなりません。また、一度削除した証憑データは復元できない場合が多く、意図しない削除に対する備えも独自に行う必要があります。

ただし、電子帳簿保存法では、真実性の確保のために「1つだけ選択」とは明言しておらず、複数の措置を講じることも認められており、中には法対応システムを導入したうえで事務処理規程も定めている企業もあります。事務処理規程は厳密かつ緻密な規定となるため、社内ルールの統一・周知を図る上で内部統制強化にもつながります。

単独運用ではなく、他の措置と併用すれば、電子帳簿保存法対策に留まらず大きなメリットを得られるでしょう。

電子帳簿保存法対応システムを選ぶ上でのポイント

電子帳簿保存法に対応するシステムであれば、基本的にタイムスタンプ付与や訂正削除履歴が残る機能が標準装備されています。ただし、その対応方法は、サービスによって異なるため、法令に則った保存ができるだけでなく、自社の業務プロセスに負荷をかけず対応ができるかどうかを見極めることも肝心です。

電子帳簿保存法対応のシステム選びでは、次のようなポイントを押さえておきましょう。

●自社の電子取引に対応できるか

電子取引で発生する書類には、領収書や契約書、納品書など取引があった際に、その事実を証明する書類全てが該当します。

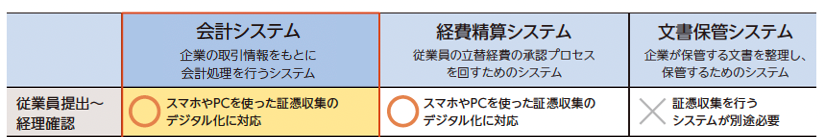

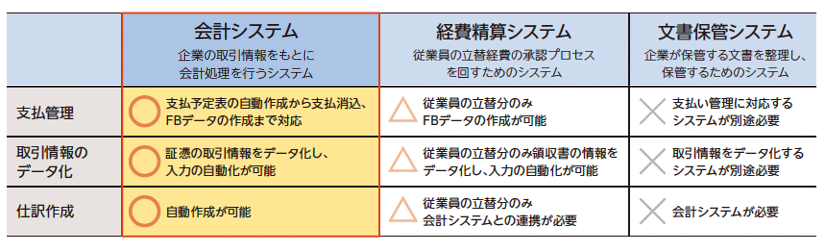

市場で提供されている電子帳簿保存法対応システムには、会計システムから経費精算システム、文書保管システムなど、さまざまなシステムの種類がありますが、システムの種類によって処理できる書類が異なるため、自社の電子取引で発生する書類に対応しているかチェックしましょう。

●証憑収集機能があるか

業務フローをスムーズにするには、証憑の収集方法も重要なポイントとなります。証憑を受領したタイミングやシーンも考慮し、従業員が提出しやすいようスマートフォンやタブレットなど、提出可能なデバイスの選択肢が豊富なものを導入することが賢明です。

例えば、電子帳簿保存法対応の文書保管システムの場合、全ての証憑に対応していても、文書保管に特化したシステムであることから、証憑収集機能は基本的に搭載されていないため、文書保管システムを基本とする場合は別途仕組みを検討する必要が生じます。

例えば勘定奉行クラウドの場合、証憑収集オプション※でPCやスマホを使っていつでもどこからでもアップロードでき、営業担当など受領者と責任者間での承認申請や差戻しにも対応します。承認された証憑データには、自動でタイムスタンプを付与して保管し、経理担当者は、いつも使う会計システム上で証憑を確認できます。

※オプション契約が必要です。

●長期保存できるか・すぐに検索できるか

先述したように、証憑データは最低7年間保存することになるため、長期保存に適した保存環境が必要です。一般的な法対応システムはクラウドサービスで提供されており、クラウド上のシステム内に保存できるようになっていますが、保存できる容量は提供するサービスによって異なるため、システムの許容量を確認することも重要です。また、誤って過去の証憑データを削除してしまった場合でも、復元できるような措置があるかも確認しておくとスムーズです。

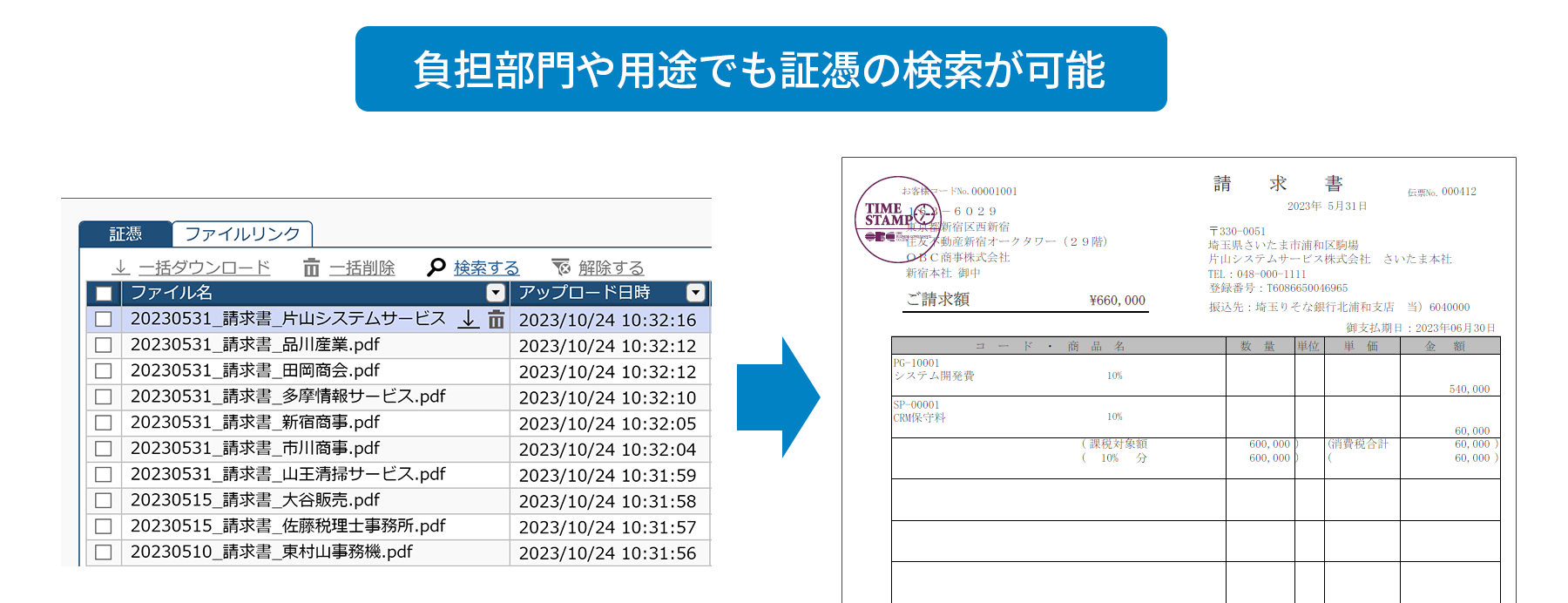

加えて、税務調査では帳簿に関連する証憑の確認が想定されるため、検索方法についても帳簿と関連付けられるか入念にチェックしておくことをおすすめします。

例えば勘定奉行クラウドでは、あらゆる証憑を勘定奉行クラウド内に一元管理し、元帳や試算表など日々のチェック業務で利用する帳簿から簡単に関連証憑の確認ができます。訂正削除履歴運用にも対応しており、仕訳伝票に証憑ファイルを添付し、登録後にファイルの追加や差し替え・削除をした場合も記録が残ります。最大1,000GBまで保存できる環境を標準で提供しているため、1年あたり4万枚以上の証憑保存にも耐えられます。

●会計処理業務全体をデータで運用できる機能があるか

電子帳簿保存法の対応では、「タイムスタンプを付与して保存する」「訂正削除履歴が残る」「日付・金額・取引先で検索できる」といった保存要件だけが注目を集めがちですが、電子データを活用する視点で選ぶことも大切です。

例えば、取引内容のデータ化や会計システムへの仕訳入力、支払予定表の管理、FBデータの作成など、1つの証憑データをもとに会計処理で発生する業務を処理できれば、業務を自動化できるだけでなく転記ミスもなくなります。

文書保管システムでは、整理・保管が目的になるため、会計処理業務にデータを活かす場合は、会計システムや支払管理システムなど別のシステムとの連携が必要になります。また、電子帳簿保存法対応の経費精算システムでは、対応する証憑類に関しては対応できるものの、仕訳入力に関しては会計システムとの連携が必要になり、システム単体で完結することはできません。

また、電子取引だけでなくスキャナ保存制度にも対応し、かつ電子取引データと同様に処理業務を進めることができれば、全ての会計処理業務をデジタル化することも可能です。

例えば勘定奉行クラウドでは、AI-OCR※で証憑の取引情報をデータ化でき、仕訳も自動化できます。 奉行クラウド 経理 DX Suiteなら、証憑を起点に証憑収集から自動仕訳、支払業務まで完全自動化することも可能です。

※オプション契約が必要です。

おわりに

電子取引の取引データは国税関係書類にあたるため、業務効率を考えるなら、電子帳簿保存法に対応する会計システムがベターな選択です。インボイス制度が始まった今は、適格請求書とそうでない証憑類との分離保管も求められるため、電子取引の適格請求書も適切に処理しなければなりません。

勘定奉行クラウドのような、電子帳簿保存法にもインボイス制度にも対応する会計システムを利用し、効率的かつ適正な対応ができる体制をなるべく早く整えましょう。

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!