【連載 対策!平成30年配偶者控除改正】

- 【連載第1回】 年末調整は再計算が発生?

『配偶者(特別)控除改正』で、より煩雑になる年末調整業務の全貌 - 【連載第2回】 「配偶者(特別)控除改正」を攻略する!

従業員の申告業務における実務テクニックを徹底解説! - 【連載第3回】 年末調整計算は時間との勝負!

申告書のチェックから年末調整計算までを効率よく行う実務テクニック - 【連載第4回】年末調整のやりなおしにも慌てない!

従業員の再申告を想定した実務と対処法を徹底解説

「配偶者(特別)控除改正」に伴う一連の年末調整業務のうち、事前準備から従業員が申告書を提出するまでに行わなければならない実務をどう進めるかについて、具体的に紹介します。法改正対策の前半戦となる重要な実務となりますので、しっかり確認をして備えていきましょう。

1 申告書の提出が必要な従業員の把握(今すぐ!~10月上旬)

今回の改正で自社の業務に影響する内容が事前にはっきりすれば、これから行うべき実務のボリュームも把握しやすく、計画も立てやすくなります。

従業員が配偶者控除等申告書の給与所得金額を算出する際には、「昨年の所得」もしくは「直近の年収」を元に見積もりますが、従業員に誤解や疑問が生じるとミスや問い合わせが発生します。従業員が陥りやすいケースは、以下の3つとなります。

<従業員が陥りやすい3つのケース>

・配偶者控除等申告書の提出が不要なのに申告する

本人の合計所得金額が1,000万円(給与収入だけの場合は年収1,220万円)を超えている場合には、申告書を提出する必要がありませんが、理解不足などにより申告書を提出してしまうことが想定されます。

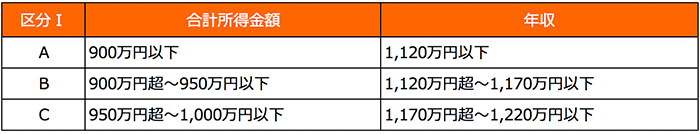

・申告書において3段階の所得区分を間違える

配偶者控除の控除額は、夫の合計所得金額に応じて以下の3段階で算出されることになりますが、合計所得金額と年収を混同したり、3段階の区分けを間違えてしまうことが想定されます。

・自身の所得・年収がわからない

多くの従業員は、昨年の源泉徴収票を参考に今年の所得金額を見積もることになりますが、紛失してしまったり、確定申告で提出して手元にない場合には、労務担当者に問い合わせする可能性があります。

労務担当者は、従業員の昨年の給与所得や直近の年収を把握することで、3つのケースに応じた準備ができるようになります。その実務の仕方を見ていきましょう。

1-1 昨年の本人の合計所得金額を把握する

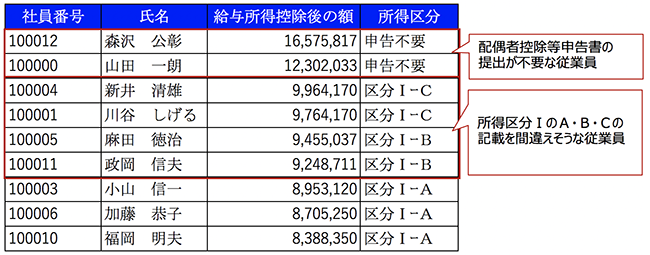

配偶者控除等申告書を提出する必要がない従業員の目安として、2017年の本人の合計所得金額が1,000万円(給与収入だけの場合は年収1,220万円)を超えている者を把握します。

また、本人の合計所得金額が900万円~1,000万円(給与収入だけの場合は年収1,120万円~1,220万円)の従業員は、前述の所得の区分Ⅰで分けられているA・B・Cにあてはめる際に間違える可能性がありますので、注意が必要となります。

そこで、2017年の年末調整結果を元に、合計所得金額が大きい順に従業員をリストアップします。さらに、所得に応じて対象従業員に区分けをつけることで、陥りやすいケースごとに対象者を把握しておくことができます。

また、従業員から昨年の所得や年収について問い合わせを受けることを想定して、リスト上で社員番号や社員氏名で検索できようにしておきましょう。問い合わせにも即答でき、人事総務の本業への影響も最小限に抑えることが可能です。

1-2 直近の本人の年収を把握する

今年の給与収入が大幅に変動した従業員については、昨年の実績よりも直近の給与・賞与における年収の方が実態に近いといえます。その場合には、給与データを元に直近12ヶ月間の年収を目安としてリストを用意します。

直近12ヶ月間の年収の目安は、昨年10月から今年9月までの、給与および賞与における課税支給額の合計となります。また、今年すでに支給された給与と賞与の金額に、今後12月までに支給されるであろう額を加算する方法で算出することも考えられます。前述の1-1と同様に、作成したリストでは所得の区分を付けたり、社員番号や氏名で検索できるようにしておきます。

なお、合計所得金額には給与所得以外の所得も含まれますので、不動産所得がある、退職所得がある等の従業員は注意が必要です。企業側ではこの判断ができず本人が積算しなければならないので、早めに本人へ確認するよう促してください。

2 申告書の提出依頼(10月下旬~11月上旬)

従業員への改正内容の告知と申告書の記載依頼は、今年の年末調整をスムーズに終えられるかどうかを左右する重要な実務です。従業員に正しく申告してもらうためには、何がどう変わり、どのように申告書に記入するのかをしっかり理解してもらう必要があります。

10月中に告知まで行えると、その後の業務を余裕をもって行えますので早めに準備を始めましょう。

2-1 従業員に改正内容と変更点を告知する

従業員に告知する主な内容は、以下の2点です。

1. 法改正の概要

2. 申告書の変更点と書き方

これらの事項について、原則は全従業員が告知の対象となります。その理由は、本人および配偶者の所得金額や配偶者の有無は本人でなければわからないからです。そのため、告知する方法は、メール、社内ポータル、紙で配付または回覧など複数の手段を用いて周知徹底を図りましょう。告知時期については、前述の「1 申告書の提出が必要な従業員の把握」で注意が必要な従業員が多い場合は、事前に告知期間を設けておくと安心です。

また、従業員に説明する事項は、事前にリスト化しておくと便利です。

下記を参考に、自社に必要な案内事項を点検し、過不足なく告知を行いましょう。従業員は税法に関しては素人ですので、従業員の視点でわかりやすく解説できるように準備することが必要です。

- 平成30年「配偶者控除」改正の概要

・年末調整における配偶者控除および配偶者特別控除の変更

・給与所得者の保険料控除申告書の変更 - 提出依頼リスト

・給与所得者の扶養控除等(異動)申告書

・給与所得者の配偶者控除等申告書

・給与所得者の保険料控除申告書

・給与所得者の住宅借入金等特別控除申告書(該当者のみ) - 給与所得者の配偶者控除等申告書の記入方法

- 収入金額と所得金額の違い

- 提出方法・期限

2-2 申告書の記入方法を案内する

従業員に申告書を配付し、記入方法について案内します。案内する際に注意すべき点は、従業員が迷わず正しく申告できるように、記入方法を分かりやすく伝えることです。従業員本人と配偶者双方の合計所得金額から控除額を判断するために、書き進める順番と項目ごとの算出方法や書き方を解説しておけば、従業員もその場で疑問を解決することができます。

<申告書の記入前の準備>

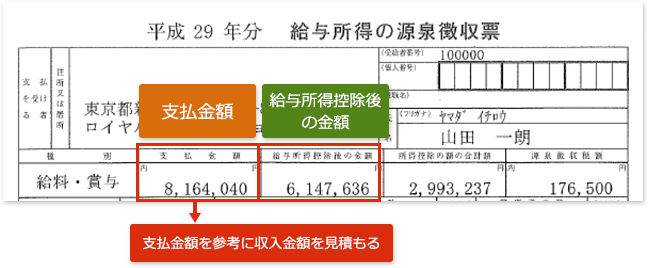

従業員本人の給与所得については去年の「源泉徴収票」を参考に昇給や賞与で本年変動した分を加味して年収を見積もるため、申告書を記入する前に手元に用意してもらいましょう。

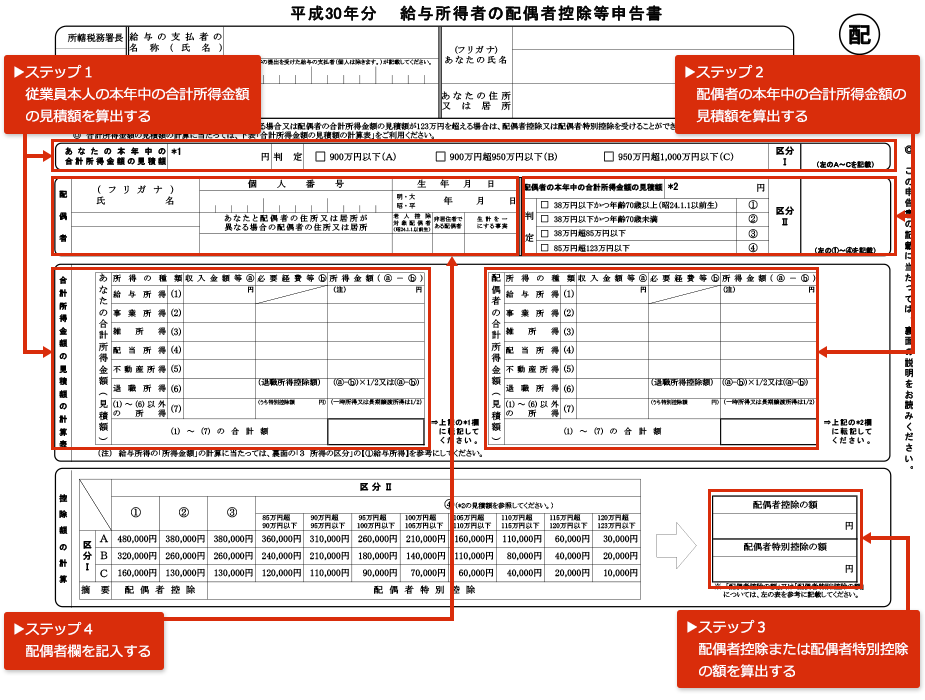

<4つのステップで進める申告書の書き方>

以下の4つのステップで進めると最も効率よく記入することができます。

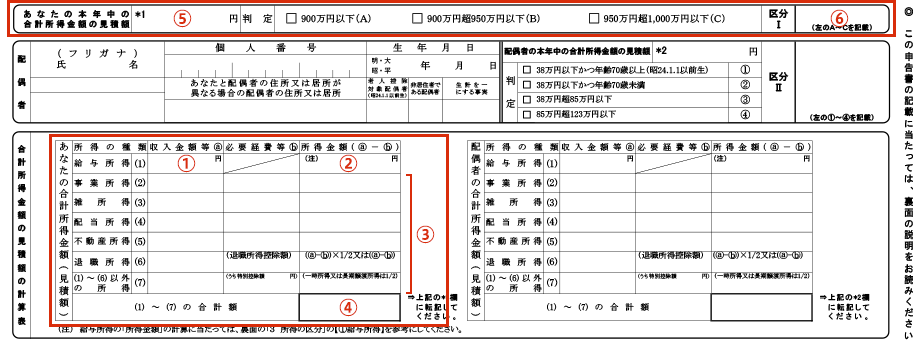

【ステップ1】従業員本人の本年中の合計所得金額の見積額を算出する

①昨年の源泉徴収票の「支払金額」を参考に本人の本年中の年収を見積もり、「あなたの合計所得金額」 の収入金額等欄を記入します。

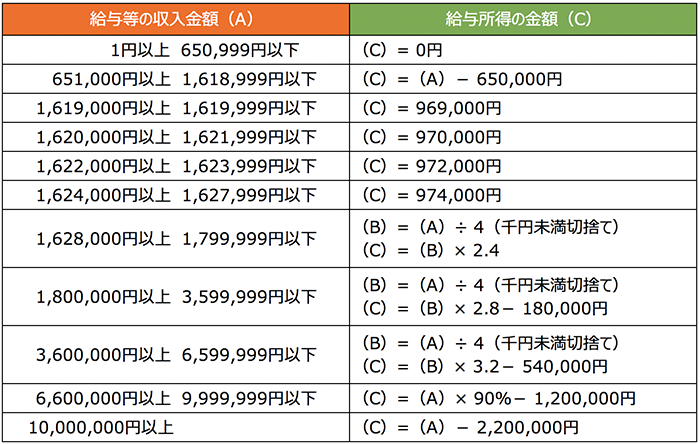

② ①の金額をもとに、下記の『給与所得の金額の計算方法』を参照して、収入金額から所得金額を計算して所得金額欄に記入します。

③給与所得以外の所得がある場合は、各所得金額を計算して(2)~(7)の所得を記入します。

④(1)~(7)の合計額を記入します。

⑤ ④の金額を、「あなたの本年中の合計所得金額の見積額(*1)」欄に記入します。

⑥ ⑤をもとに判定欄の該当箇所にチェックを付け、その区分((A)~(C))を区分Ⅰ欄に記入します。

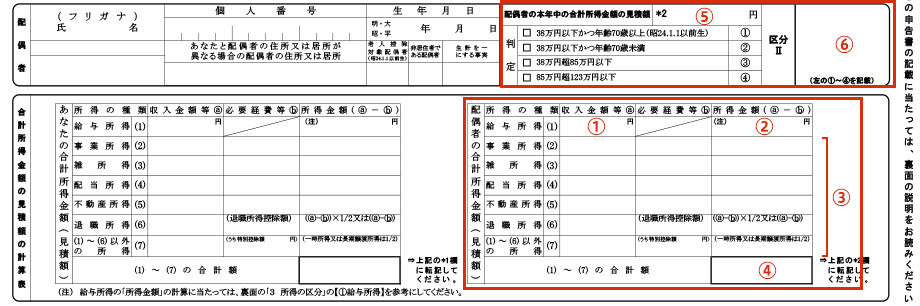

【ステップ2】配偶者の本年中の合計所得金額の見積額を算出する

① 配偶者も本人と同様に、昨年の源泉徴収票を参考に本年中の年収を見積もり、「配偶者の合計所得金額」の収入金額等欄を記入します。

② ①の金額をもとに、【ステップ1】の②と同様に『給与所得の金額の計算方法』を参照して、収入金額から所得金額を計算して所得金額欄に記入します。

③給与所得以外の所得がある場合は、各所得金額を計算して(2)~(7)の所得を記入します。

④(1)~(7)の合計額を記入します。

⑤ ④の金額を、「配偶者の本年中の合計所得金額の見積額(*2)」欄に記入します。

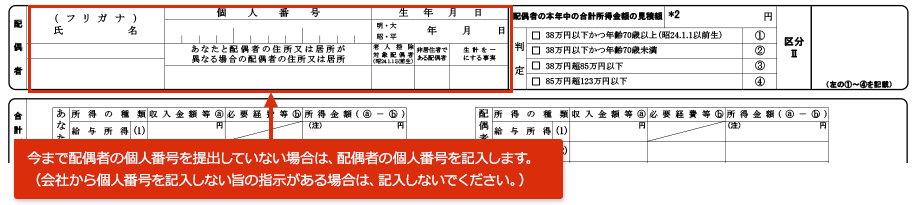

⑥ ⑤をもとに判定欄の該当箇所にチェックを付け、その区分(①~④)を区分Ⅱ欄に記入します。

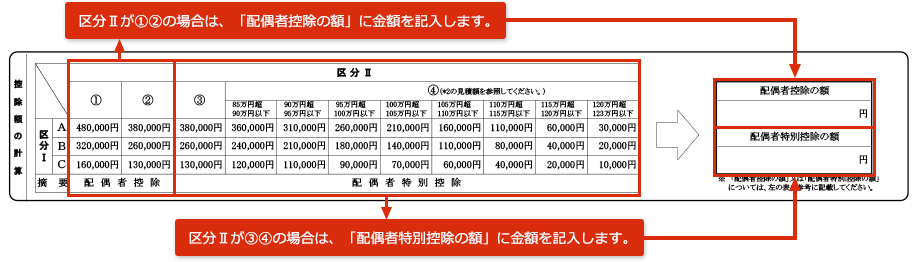

【ステップ3】配偶者控除または配偶者特別控除の額を算出する

① ステップ1の⑥(区分Ⅰ)とステップ2の⑥(区分Ⅱ)を、「配偶者控除等申告書」の「控除額の計算」の表にあてはめます。

② 該当する控除額を、「配偶者控除の額」または「配偶者特別控除の額」に記入します。

【ステップ4】配偶者欄を記入する

ステップ1~ステップ3を記入して、配偶者控除または配偶者特別控除に該当した場合は、配偶者欄(氏名や個人番号等)を記入します。ただし、会社から個人番号を記入しない旨の指示がある場合は、記入する必要はありません。

<その他の変更点の案内>

今年から「配偶者特別控除申告書」と分かれ、「保険料控除申告書」の様式が一部変更されますので、変更箇所を案内しましょう。

・生命保険料控除欄の欄が大きくなります。(記入方法に変更はありません)

・地震保険料控除欄が移動しました。(記入方法に変更はありません)

・小規模企業共済等掛金控除欄で、確定拠出年金の加入者掛金欄が企業型と個人型に分かれました。

OBC360°では、従業員にそのまま提供いただける『「配偶者控除等申告書」の記入方法』をご用意していますので、貴社の実務にぜひご活用ください。

紙の年末調整申告を電子化するメリット

年末調整の申告業務は、紙の申告書をやりとりするため配付・回収などの紙にまつわる作業が発生して手間がかかってしまいます。

Web上で簡単な質問に答えるだけで正しい年末調整申告書を作成・申告できる「年末調整申告書クラウド」を活用すれば、従業員・労務担当者双方の負担を大幅に軽減することができます。この機会にクラウドサービスを検討することもお勧めです。

ただでさえ繁忙な年末調整時期。事前準備を徹底し、ツールも有効活用しながら乗り切りましょう。

さいごに

今回は、申告書の提出依頼までの実務とテクニックについて紹介しましたが、いかがでしたでしょうか?労務担当者は、できるだけ早く業務への影響度を把握して、従業員が迷わずに正しく申告できるようにサポートすることが大切であることをお分かりいただけたかと思います。

これから今年の年末調整業務が本格化しますが、業務をスムーズに完了できるよう、情報を収集して計画的にタスクを実行する仕組みを整えて、ぜひ一緒に乗り切っていきましょう!

- ※ 第3回は「申告書の回収・チェック」に必要な業務タスクやよくある実務Q&Aについて解説します。

- ※ OBCのFacebookページでも、「OBC360°」に新しい記事が公開されるとお知らせしていますので、ぜひチェックください。

【連載 対策!平成30年配偶者控除改正】

- 【連載第1回】 年末調整は再計算が発生?

『配偶者(特別)控除改正』で、より煩雑になる年末調整業務の全貌 - 【連載第2回】 「配偶者(特別)控除改正」を攻略する!

従業員の申告業務における実務テクニックを徹底解説! - 【連載第3回】 年末調整計算は時間との勝負!

申告書のチェックから年末調整計算までを効率よく行う実務テクニック - 【連載第4回】年末調整のやりなおしにも慌てない!

従業員の再申告を想定した実務と対処法を徹底解説

関連リンク

OBC 360のメルマガ登録はこちらから!