10%の消費税にも複数税率にも慣れ、システム上の対応もすっかり定着しましたが、そろそろ次に導入される「インボイス制度」に向けて、準備を進める時期となりました。ちょうど「インボイス制度導入の2年前」となる2021年10月には、適格請求書発⾏事業者の登録申請も始まります。

今回は、目前に迫るインボイス制度について、売り手・買い手それぞれの視点から導入までに必要な準備について紹介します。

目次

- インボイス制度とは

- 適格請求書とは?―記載事項の変更点―

- インボイス制度で「売り手」側に必要となる対応

- インボイス制度で「買い⼿」側に必要となる対応

- 適格請求書の取引をスムーズに進めるために

これからは請求業務もデジタル化を!

インボイス制度とは

消費税法では、仕入税額控除の要件として、帳簿を保存し、取引先が発行した請求書などを保存するよう定めています。

以前は、取引そのものが消費税の課税取引に該当すれば、買い手となる企業は、取引先が課税事業者・免税事業者にかかわらず、消費税を含む請求書を仕入税額控除の対象として取り扱うことができました。2019年の消費税改正によって複数税率となって以降は、軽減税率の対象品目の売上・仕入を区分して請求書を発行したり帳簿に記帳したりする「区分経理」が求められるようになり、仕入税額控除の適用を受けるためには区分経理に対応した帳簿や区分記載請求書等の保存が必須となりました。(区分記載請求書等保存方式)

そのため、現在はどの企業でも、区分記載請求書等の記載ルールで請求書等が発行されています。

そして2023年10月以降は、「適格請求書」の記載ルールが導入されることになっています。いわゆる「インボイス制度」(適格請求書等保存⽅式)です。

“インボイス”とは、この場合「適格請求書」を示しており、その名の通り、インボイス制度が導入されると、「適格請求書の記載事項が記載されている適格請求書、適格簡易請求書、仕入明細書など」の書類のみが仕入税額控除の対象となります。

| 〜令和5年(2023年)9月 【区分記載請求書等保存方式】 |

令和5年(2023年)10月〜 【適格請求書等保存方式】 (いわゆるインボイス制度) |

|

|---|---|---|

| 帳簿 | 一定の事項が記載された帳簿の保存 | (区分記載請求書等保存方式と同様) |

| 請求書等 | 区分記載請求書等の保存 | 適格請求書(いわゆるインボイス)等の保存 |

| ここが変わります |

出典:国税庁 PDF「適格請求書等保存⽅式の概要―インボイス制度の理解のためにー」

※バスや電車などの運賃や自動販売機などで購入した場合、郵便ポストに差し出されたものなど、適格請求書の受理が困難な取引については、帳簿のみの保存で仕入税額控除が認められます。

※消費税額を計算する手間を最小限におさえるため、簡易課税制度を選択している企業には、仕入税額控除を受けるに当たって適格請求書などを保存する必要はありません。

適格請求書は誰でも発⾏できるものではなく、発⾏するには「適格請求書発⾏事業者」に登録する必要があります。登録されていない事業者が適格請求書の記載項⽬で請求書等を発⾏しても、買い手側は仕入税額控除を受けることができません。

登録されていない事業者が発行した場合、1年以下の懲役または50万円以下の罰⾦が課されますので注意しましょう。

適格請求書とは?―記載事項の変更点―

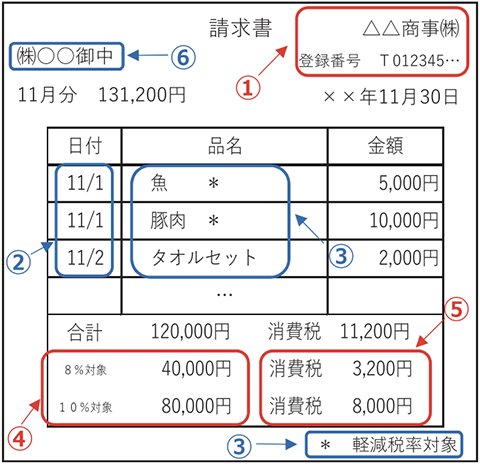

インボイス制度で導入される「適格請求書」とは、正確な適用税率や消費税額などを記載した請求書や納品書などの書類のことをいいます。

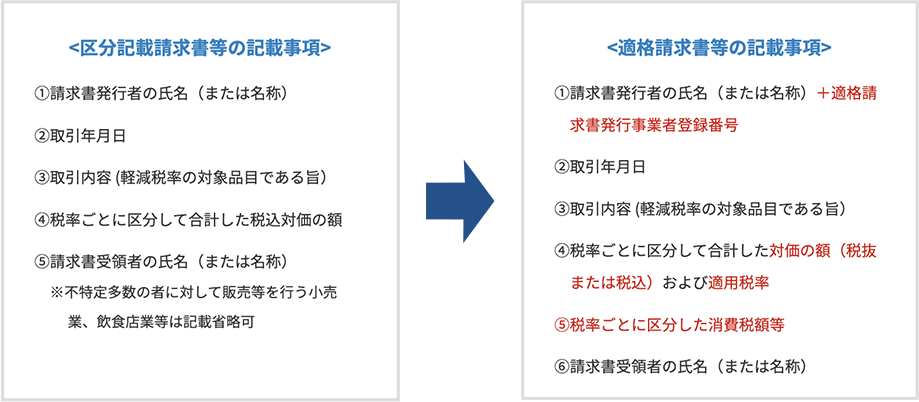

適格請求書には、現行の区分記載請求書の記載事項を基として、次の項目を追加することが義務づけられています。

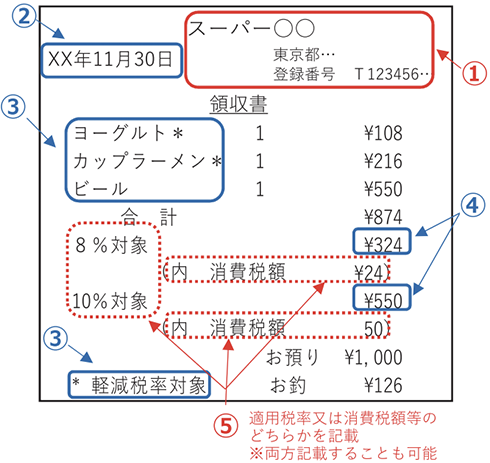

不特定多数の消費者を対象とする小売業、飲食店業、タクシー業などについては、適格請求書の代わりに、次の項目を満たした適格簡易請求書類の発行が認められています。

<適格請求書等の記載事項>

①請求書発行者の氏名(または名称)+適格請求書発行事業者登録番号

②取引年月日

③取引内容 (軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜または税込)

⑤税率ごとに区分した消費税額等または適用税率

適格請求書類は、これまでと同様に、必ずしも1つの書類で全ての記載を満たす必要はなく、納品書に個々の取引内容を記載し、複数の納品書をまとめて1枚の請求書にすることも可能です。ただし、その場合、相互の関連が明確であることを示すため、全ての関連書類に適格請求書の記載事項を記載する必要があります。

※消費税の端数処理については、コラム「消費税の端数処理は切り捨て?切り上げ?消費税改正後の対応とは」を参照ください。

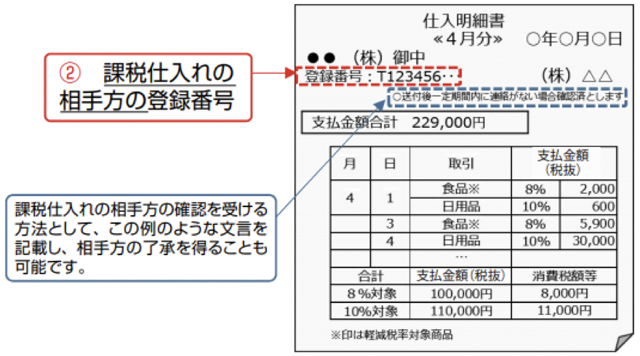

また、現行では仕入明細書等を保存することで仕入税額控除の適用を受けることができますが、インボイス制度以後もこのルールは適用されます。ただし、その際の仕入明細書等にも仕入先の名称および適格請求書発行事業者登録番号の記載が必要になります。

<仕入明細書等の記載事項>

①仕入明細書等の作成者の氏名または名称

②課税仕入れの相手方の氏名又は名称および適格請求書発行事業者登録番号

③課税仕入れを行った年月日

④課税仕入れの内容 (軽減税率の対象品目である旨)

⑤税率ごとに区分して合計した課税仕入れに係る支払対価の額および適用税率

⑥税率ごとに区分した消費税額等

インボイス制度で「売り手」側に必要となる対応

インボイス制度がスタートすると、取引先が仕⼊税額控除を受けるために適格請求書を求めてくることが想定されます。

そのため、適格請求書を発行するために、次の2点を準備する必要があります。

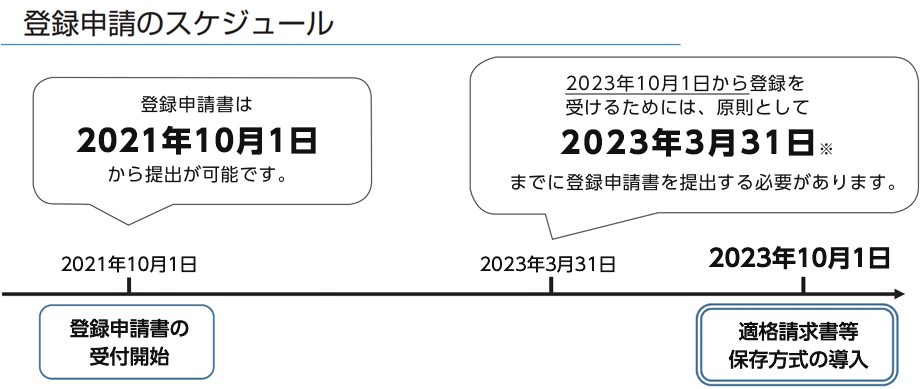

1.適格請求書発⾏事業者に登録する(2021年10⽉1⽇〜)

適格請求書発行事業者の登録は、2021年10月1日から受付が開始されます。

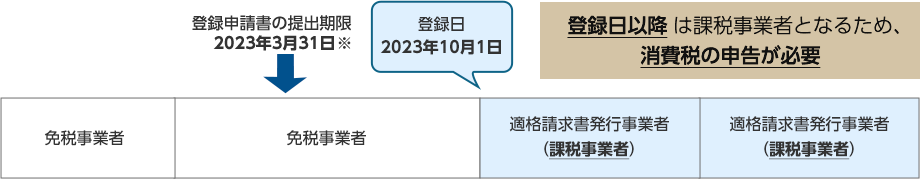

登録自体は任意で、すでに課税事業者の企業だけでなく、現在免税事業者も登録することができます。ただし、承認されると課税売上⾼が1,000万円以下でも消費税の申告が必要になるので、慎重に検討することが望ましいでしょう。

また、適格請求書発⾏事業者になると、軽減税率の対象品目を販売しなくても取引先から求められた場合には適格請求書を発行しなければなりません。他にも、適格請求書発⾏事業者には次のような義務が発生します。

●適格請求書の交付義務

取引の相手方(課税事業者)の求めに応じて、適格請求書類を交付する義務

●適格返還請求書の交付義務

売上げに係る対価の返還等を行った場合に、適格返還請求書を交付する義務

●修正した適格請求書の交付義務

交付した適格請求書類に誤りがあった場合に、修正した適格請求書類を交付する義務

●写しの保存義務

交付した適格請求書類の写しを保存する義務

導⼊直後から適格請求書を発⾏できるようにするには、2023年3⽉31⽇までに済ませる必要があります。登録申請は、所轄の税務署で⾏えるほかe-Taxでも行えます。適格請求書を発⾏する予定なら早めに済ませておくとよいでしょう。(期日までに申請が困難な事情がある場合は、9⽉30⽇まで延⻑が可能です)

※2023年3月31日までに提出することが困難な事情がある場合は、2023年9月30日まで。

(「困難な事情」については、その程度は問いません。)

免税事業者が2023年10月1日までに登録申請する場合は、申請の前に「消費税課税事業者選択届出書」(通称「課税選択届出書」)を提出して課税事業者になる必要があります。その上で、課税事業者となる課税期間の初⽇の1⽇前から起算して1か⽉前までに、登録申請を提出します。(インボイス制度開始⽇となる2023年10⽉1⽇以降に申請する場合は、登録された当⽇から課税事業者となるため、課税選択届出書の提出は必要ありません)

個人事業者など免税事業者が2023年10月1日から登録を受ける場合

税務署による審査を経て登録が承認されると、登録番号(T1桁の法⼈番号あるい1桁の数字)が記載された登録通知書が交付され、インターネットで次のような事項が公表されます。

<適格請求書発行登録事業者の公表情報>

- 適格請求書発行事業者の氏名又は名称

- 登録番号、登録年月日(取消、失効年月日)

- 法人の場合、本店又は主たる事務所の所在地

上記のほか、事業者から公表の申出があった場合には次の事項も公表されます。

- 人事業者:主たる屋号、主たる事務所の所在地

- 人格のない社団等:本店又は主たる事務所の所在地

2.現有の販売管理システムが適格請求書に対応するか確認する

適格請求書等を発行するには、自社で使用している請求書等のフォーマットを適格請求書の記載事項に合わせて変更しなければなりません。

市場で提供されている販売管理システムや請求書発行サービスは、すでに区分記載請求書の記載ルールに対応しており、多くのベンダーで適格請求書の記載ルールにも自動対応することが予定されています。このようなシステムを利用しておらず、自社用に開発した販売管理システムやExcelなどで請求書等を発行している場合は、インボイス制度に合わせて適格請求書のフォーマットに変更しなければなりません。

タイミング良く適格請求書に切り替えるには、自社の販売管理システム等が自動で対応できるものかどうか、しっかり確認しておきましょう。

また、適格請求書発⾏事業者には、発⾏した適格請求書の「写しの保存義務」もあります。請求書をデジタル管理する販売管理システムなら、写しの保存義務は難なくクリアできます。請求書類をデータで取引するクラウドサービスなどを利用すると、電帳法による電⼦取引データ保存にも対応できます。

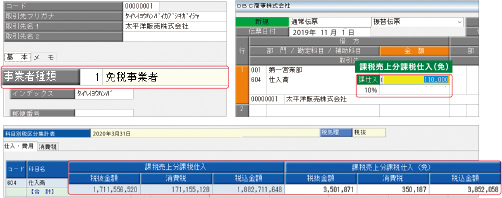

ただし、販売管理システムのマスタ機能で取引先ごとに課税・免税の識別ができないと、仕⼊税額控除の計算に使う書類とそうでない書類を分類・保管するまでの業務が⾮常に煩雑になる可能性があります。

現行の販売管理システムが適格請求書に対応するか確認する際には、こうしたデータの管理体制についても適切に対応できるか確認おくとよいでしょう。

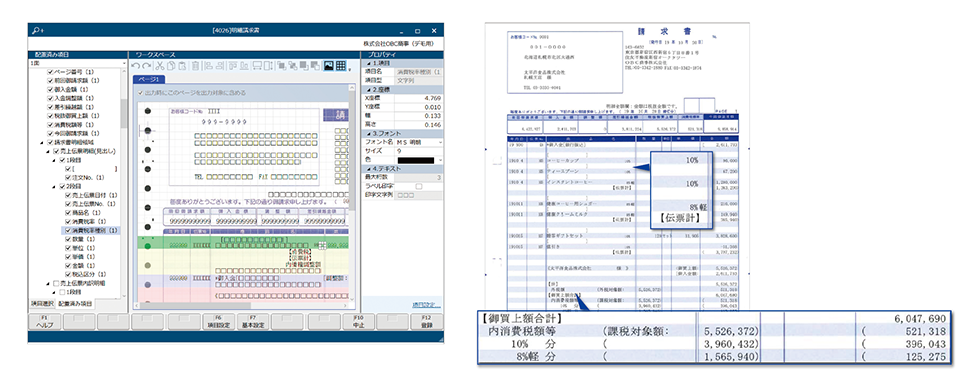

例えば、商奉⾏クラウドは、請求期間の売上・入金データを自動集計し、請求書を自動作成します。締め処理後の伝票の修正や削除などの不整合も防止し、正確な請求処理が可能です。あらかじめ商品ごとに設定した税率種別と伝票の⽇付をもとに各種伝票で消費税率を⾃動判定できるため、消費税率を意識せずに伝票の登録を進めることも可能です。取引先の税区分も、マスタ機能で課税・免税を設定することができます。

また、適格請求書の記載要件にも、追加コストなく自動的に対応します。請求書のフォーマットも、従来使用してきた請求書フォームを取り込むことができるので、従来のフォームのまま適格請求書を発行することができるようになります。

さらに、奉⾏Edge 発行請求書DXクラウドと連携すれば、商奉⾏クラウドで作成した請求書をWeb上で発⾏でき、請求書で発⽣する印刷・仕分け・封⼊・封かん・送付という一連の作業がなくなり、毎⽉の請求書発⾏の業務が格段に楽になります。

インボイス制度で「買い⼿」側に必要となる対応

インボイス制度導入後に仕入税額控除の適用を受けるには、「一定の事項を記載した帳簿および請求書等の保存」が必要です。

帳簿へは、次の項目を記載することになります。

<帳簿の記載事項>

- ①取引先の氏名または名称

- ②取引年月日

- ③取引内容(軽減税率の対象品目である旨)

- ④対価の額

この記載内容は、現在の区分請求書等保存方式と同じですので、現行の会計システムで対応できている場合はインボイス制度でもそのまま対応できることになります。

しかし、インボイス制度では、免税事業者や請求書発行事業者以外から行った課税仕入れは、原則として仕入税額控除の適用を受けることができません。

また、現行「3万円未満の課税仕入れ」「請求書等の交付を受けなかったことにつきやむを得ない理由があるとき」は、一定の事項を記載した帳簿の保存のみで仕入税額控除が認められていますが、インボイス制度の導入後はこの規定が廃止されます。

適切に区分経理を行うには、適格請求書類と免税事業者からの請求書など適格請求書ではない請求書類を区分して管理する必要があります。

例えば、勘定奉⾏クラウドでは、免税事業者からの仕⼊⽤の税区分を新たに追加し、取引先に応じて税区分を自動で切り替えることができるので、課税事業者と免税事業者の課税仕入れを区分けして一目で確認することが可能です。

このように、システム上で適切に区分できれば、仕入税額も混乱することなく計算することができます。

現行の会計システムで、適格請求書とそうでない請求書を区分して管理できるかどうか、今のうちにしっかり確認しておきましょう。

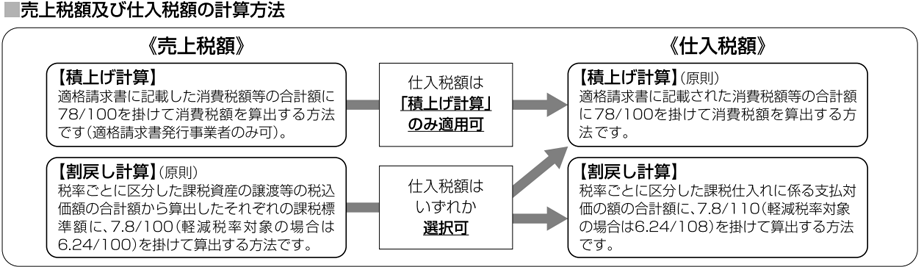

さらに、インボイス制度では、売上税額・仕⼊税額計算の際、「積上げ計算」「割戻し計算」を選択することができるようになります。(ただし、売上税額を「積上げ計算」により計算する場合には、仕⼊税額も「積上げ計算」により計算しなければなりません)

勘定奉⾏クラウドでは、消費税の基本登録で「消費税積上計算」を選択でき、設定に沿って課税標準額を⾃動で算出します。こうした細かい変更は、担当者自身が行うケースが多いので、インボイス制度導入後に設定を変更する必要があるかどうかもチェックしておくと良いでしょう。

なお、インボイス制度後は、免税事業者が発⾏した請求書について、段階的に仕⼊税額控除が減額される経過措置が設けられ、6年後には控除不可となります。この場合の仕入税額控除の適用には、免税事業者から受領する区分記載請求書等について、経過措置を適用して保存する旨を帳簿に記載する必要があります。

適格請求書の取引をスムーズに進めるために

これからは請求業務もデジタル化を!

インボイス制度では、仕⼊税額控除計算に使う書類とそうでない書類を区分する必要があり、紙の請求書等で処理していると管理業務が複雑になることを考えると、これからの請求書はデータでやり取りする方法が必須になるでしょう。改正電⼦帳簿保存法でも、2022年1⽉1⽇以降の電子取引データはデータのまま保存することが義務づけられ、印刷して保存することができなくなります。

今市場で提供されている販売管理システムや会計システムは、すでにインボイス制度対応となっているほか、奉行Edge 発行請求書DXクラウドのようにWeb上で請求書のやり取りができるクラウドサービスも数多くあります。

また、インボイス制度が導入されることを見越して、政府と民間企業が協議会を立ち上げ、適格請求書を電子化する「電子インボイス」※の導入も進められています。

2021年10月には適格請求書発行事業者の登録申請も始まり、適格請求書等の発行準備を進める時期となります。インボイス制度後の請求業務の効率化を目指して、適格請求書の発行準備とともに、請求業務のデジタル化にも今のうちに取り組んでみませんか。

※電⼦インボイスについては、コラム「電⼦インボイスとは?「Peppol(ペポル)」とは? 2023年インボイス制度後の業務にもたらすメリット」を参照ください。

関連リンク

-

販売管理の業務プロセスを効率化し、自由なデータ活用でみんなの生産性を向上

クラウド販売管理システム商蔵奉⾏クラウドについて

-

従来の業務を実現しつつ、先進的な技術で会計業務の生産性を向上するクラウド会計

勘定奉行クラウドについて

-

請求書をペーパーレス化でき、封入・送付までの作業がなくなる

奉⾏Edge 発行請求書DXクラウド

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!

![公認会計士に聞く!<br>[2027年施行]新リース会計基準の会計処理|借手が押さえておきたいポイントとは](https://www.obc.co.jp/hubfs/360/img/article/pic_post435_thumb.png)