IPO Forum~IPO審査最前線、審査する側・される側、双方の視点で語る~-IPO Forum 2025/2/21-

ショートレビューとは、監査法人が上場を検討する会社に対して、上場に向けた課題を確認するために行う調査のことです。監査法人が資料の閲覧やヒアリングを通して会社の現状を調査し、上場するために必要な水準と現状とのギャップを把握、そして課題を具体的に明らかにしていきます。IPOをめざす会社にとって、IPO準備の第一関門がこのショートレビューです。

会社の規模にもよりますが、通常3~5人程度で3~5日くらいかけて行われます。費用は工数に比例し、一般的に150~300万円の範囲が標準です。

上場するためには通常2期分の監査報告書が必要であるため、ショートレビューは上場申請期の3期前(n-3期)に行われるのが一般的です。ショートレビューを受けて課題改善を行い、n-2期の期首残高監査で課題が改善されていると監査法人に判断されれば、監査契約を締結することができます。

【船井総研によるおすすめサービス】

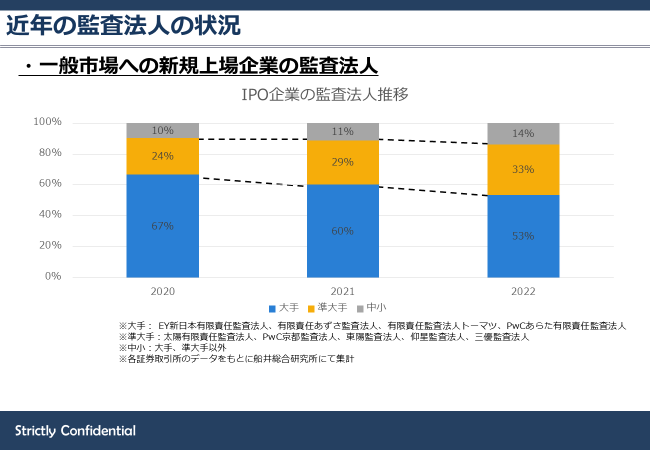

皆さんは監査法人を取り巻く環境をご存じでしょうか?

上図は一般市場へのIPO企業における監査法人規模別の監査割合です。上図のとおり、大手監査法人(青)によるIPO企業の監査割合が低下しています。監査を行う会計士が不足している上に、必要な監査手続が増加し、1社あたりの監査工数が増えていることが原因です。その結果、大手監査法人のリソース不足分を中小監査法人(オレンジ)がカバーしているため、中小監査法人の監査割合は増加しています。

しかし、中小監査法人によっては監査品質が不十分なケースもあり、ここ数年で行政処分が相次ぐ事態となりました。もともと上場会社を監査する監査法人は、日本公認会計士協会の自主規制として登録・管理されていましたが、この事態を踏まえ、登録が法定化されるとともに登録時の審査を専門的に行うなど、規制が強化されることになったのです。

規制強化に伴い、中小監査法人は法人内の内部管理体制の強化を求められます。内部管理体制の強化をしつつ、増大する監査手続きにも対応するため、大手監査法人と同じくリソース不足に陥ることは明白です。

では今後もこの状況は続くでしょうか?

今後は、中小監査法人も大手監査法人と同じように監査法人の内部管理体制を強化していかざるを得ない状況になると予想されます。なぜなら、上場会社を監査する監査法人を自主規制機関である日本公認会計士協会が登録制度によって管理していましたが、規制が強化され公認会計士法によって厳格に管理することになりました。この動きは、中小監査法人のIPO会社の関与比率が上昇し、中小監査法人の業務改善命令が多く発生している状況を踏まえ、このままの状態を無視することができなくなったと思われます。よって、今後中小監査法人も1社あたりの監査工数が増加し、中小監査法人の監査も受けることができない、さらなる監査難民が増えることが予想されます。

監査法人全体のリソース不足、負荷増大により、IPO準備企業は監査契約を締結してもらいにくい状況が続いています。

そのような状況でも、監査契約を締結してもらうためには、ショートレビューで失敗するわけには行きません。準備不足で多くの指摘を受けてしまうと監査法人の心証を悪くし、監査契約の締結が難しくなる可能性があります。なるべく指摘事項を受けないためにも、ショートレビュー前の傾向と対策が重要です。

よって、ショートレビューを受けて指摘事項が多い場合は、今後は、監査契約を締結してもらえない可能性が高くなります。

今後はショートレビューを受ける前に事前に傾向と対策を講じて臨まないと、なかなか監査法人が決まらず、不安を抱えることになります。

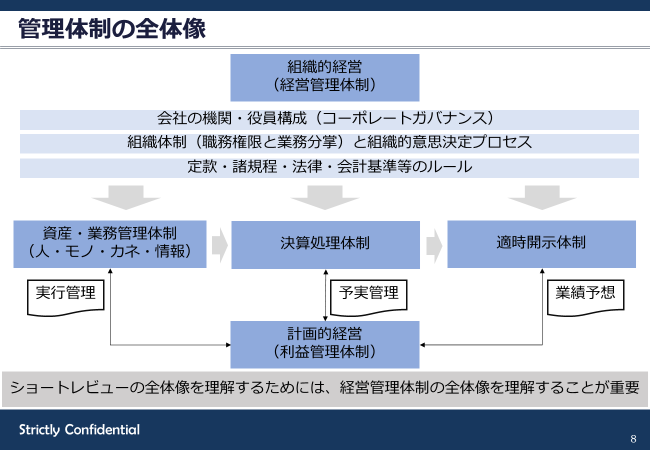

上場会社は組織的な経営を行う必要があるため、ルールに基づいた経営を行うことができるように経営体制を整備・運用していく必要があります。よって監査法人は主に会社の管理体制を確認します。そのことから、監査法人が確認する対象である会社の管理体制の全体像を理解することが重要です。

監査法人は会社の経営管理体制が上場会社として相応しいかどうかを見ています。

財務諸表に関わる数字だけでなく、数字を作る前提の内部統制に絡めてレビューをします。また経営者の誠実性もインタビューを通じて確認しています。

ショートレビューを受ける前に、まずは監査法人が確認する経営管理体制の全体像を理解しておきましょう。

管理体制は大きく5つに分かれます。まず組織全体に関わる経営管理体制があり、これが最も重要です。そして各業務を適切に遂行していくための資産・業務管理体制、決算処理体制、適時開示体制に区分されます。さらに上場会社は市場や投資家とコミットした利益を達成し継続して成長していく必要があるため、利益管理体制も求められます。

管理体制ごとのよくある指摘事項は以下のとおりです。

所有と経営の分離が求められる上場会社と異なり、非上場会社の多くは所有と経営が一致してしまっています。役員すべて同族で構成され、取締役会がなく、監査役がいない、会社法上必要な議事録が作成されていないなど、制度やルールが存在せず「ないない尽くし」の状態であることも多いです。まずは取締役会を設置し、月次で取締役会を開催しましょう。

多くの非上場会社では属人的経営が行われています。まずは組織内における職務分掌と職務権限を設定すること、その上で何を(意思決定事項)を誰が(意思決定者)どのように(意思決定手段)決定していくかというフローを明確にします。

組織図を作成し、可能であれば職務権限表も作るとよいでしょう。

上場会社が求められる規程はたくさんあります。ショートレビュー時点では必要な規程が揃っていないことがほとんどですが、優先度の高い経営基本規程や組織規程は用意しておくとよいでしょう。またIPOスケジュールに沿った規程整備計画を監査法人に提出することも有効です。

組織的な意思決定プロセスを構築しなければなりませんが、非上場企業の多くは、属人的経営が行われていることから、職務権限が明確ではなく、社内規程も最低限のものしかないため、IPO上必要な規程が作成されていない、会社法上求められる議事録が作成されていない等の指摘を受けます。

上場会社は、自社の取り巻く経営環境を分析し、自社の強み・弱みを把握し、その上で論理的に説明できる実現可能な事業計画を策定します。しかし多くの非上場会社では、事業計画の精度に問題があり、実現可能性が低いケースが多いです。事業計画は会社の方針でもあり、IPOスケジュールにも連動しなければなりません。まずは事業計画書を作り上げ、IPOスケジュールに落とし込んでいきましょう。

指摘例:

合理的な予算が策定されていないことが多いため、実績と比較しても検証することができません。合理的な予算を策定するためにも、実績データの構築と、前提となる月次決算早期化が必要です。

指摘例:

日常業務から上場審査上の留意事項まで、指摘の内容は様々です。

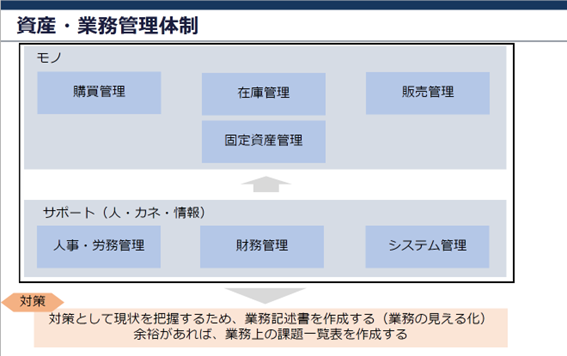

資産・業務管理体制の全体像は上図のとおりです。

モノ(購買管理・在庫管理・販売管理・固定資産管理)に対してサポートするのが人(人事・労務管理)・カネ(財務管理)・情報(システム管理)です。

まずは業務記述書を作成しましょう。監査法人とのヒアリング時に口頭ではうまく伝わらない、ということもあります。そのような場合に業務記述書が存在すると齟齬が生まれにくいでしょう。また網羅的に業務を把握し課題を発見することにも役立ちます。

指摘例:

決算処理体制は監査法人がもっとも重視する項目です。月次決算を行い、適時なタイミングで、上場会社として適切な決算書を作成できる体制が整っているかを確認されます。

決算処理体制で最も重要な事項は、月次決算早期化です。しかしショートレビューのタイミングではそもそも月次決算ができていない、出来ていても試算表が出てくるのは2か月後、もしくは税理士に任せておりそもそも内製化できてない会社もあります。早期化とは程遠い状況であることがほとんどですが、早期化を阻む原因を明確にし、月次決算体制を整えましょう。

上場会社に求められる会計基準に準拠した決算書が作成されていない会社も多く見受けられます。非上場会社の場合は、法人税法をもとにした税務会計で決算書を作成します。一方、上場会社の場合は、比較可能性を担保するために定められた会計基準に準拠した財務会計で決算書を作成する必要があります。

まずは自社の会計方針を一覧にしてみましょう。また、準拠すべき会計基準はたくさんありますので、一つ一つ調べて対応していくことが難しい場合、上場会社での経理経験者を採用することも有効です。

指摘例:

月次決算

決算体制

投資家が決算書に基づいて意思決定するためには、会計基準に基づいた決算書を作成する必要があります。また予実管理を適切に行うためには月次決算の早期化が求められます。たが実際には経理担当者は少なく、月次の決算がなかなか締まらないといった指摘があります。また、原価計算を行っていない、発生主義に基づく処理が行われていないといった会計基準に基づいて処理されていない指摘を多く受けます。

上記以外に資本政策や関連当事者取引、J-SOX対応についての論点がありますが、言及しない監査法人もあります。

ショートレビューのタイミングでは対応する必要はありません。どのような開示書類が必要かを確認しておく程度でよいでしょう。

開示資料を作る前提である決算処理体制の構築を優先しましょう。

【船井総研によるおすすめサービス】

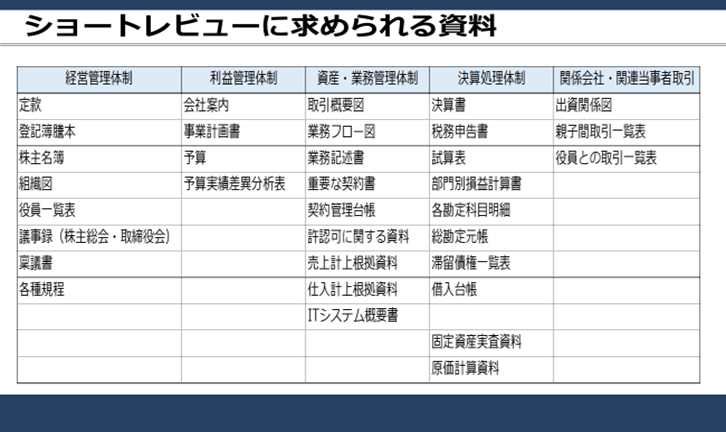

ショートレビューの前に、監査法人から確認対象となる管理体制関連資料の提出を求められます。すべての資料を提出できる会社はほとんどありません。しかし、資料が提出できないということは、その部分についてはショートレビュー上不備ということになります。監査法人に提出が必要な資料をあらかじめ把握しておき、出来る限り用意しておくことが重要です。

一般的に監査法人が要求する主な資料は以下です(監査法人によって、多少の相違はあります)。

監査法人は資料を基に管理体制についてヒアリングをします。ヒアリングを通じて会社の状況を調査するため、ヒアリング対象者はそのヒアリング事項について精通した人が対応すべきです。

監査法人は経営者が誠実に経営を行っているかを見ています。経営者は不正や誤謬を防止するための内部統制システムを無効化させてしまうことができるため、そのリスクがないかを確認しています。

ショートレビューの結果は報告書にとりまとめられ、報告会が行われることが一般的です。報告会は指摘事項を中心に説明されるため、社長だけでなく、今後の改善を行う実務担当者やIPO準備担当者も同席することが望ましいです。

ショートレビューの段階で監査法人からのすべての指摘に答えることはできないでしょう。ただ、確認しておいたほうがよい最低限の項目があります。以下の21項目は必ずクリアしておくようにしましょう。

<経営管理体制>

<資産・業務管理体制>

<決算処理体制>

<利益管理体制>

以前はまずショートレビューを受け、指摘事項を改善しながら、監査を受けることができました。しかし今では監査法人を取り巻く環境の変化により、容易に監査契約を締結することができません。安直にショートレビューを受けて多くの指摘をされてしまうと、監査法人の心証を悪くし、契約締結が遠のく可能性もあります。そのような事態を回避するためにも、ショートレビューを受ける前に、傾向を知り対策をすることが肝要です。

とはいえ、ショートレビュー前の段階で、自力でショートレビューに耐えられるレベルまで管理体制をレベルアップさせることは難しいでしょう。その場合は当社のようなIPOコンサルティング会社も活用することも有効です。まずはIPO準備の第一関門であるショートレビューを突破しましょう。

■IPOコンサルタントへの無料経営相談

IPO準備全般について、実際に事業会社にてIPO準備に携わったIPOコンサルタントへ直接ご相談ください。