IPO Forum~IPO審査最前線、審査する側・される側、双方の視点で語る~-IPO Forum 2025/2/21-

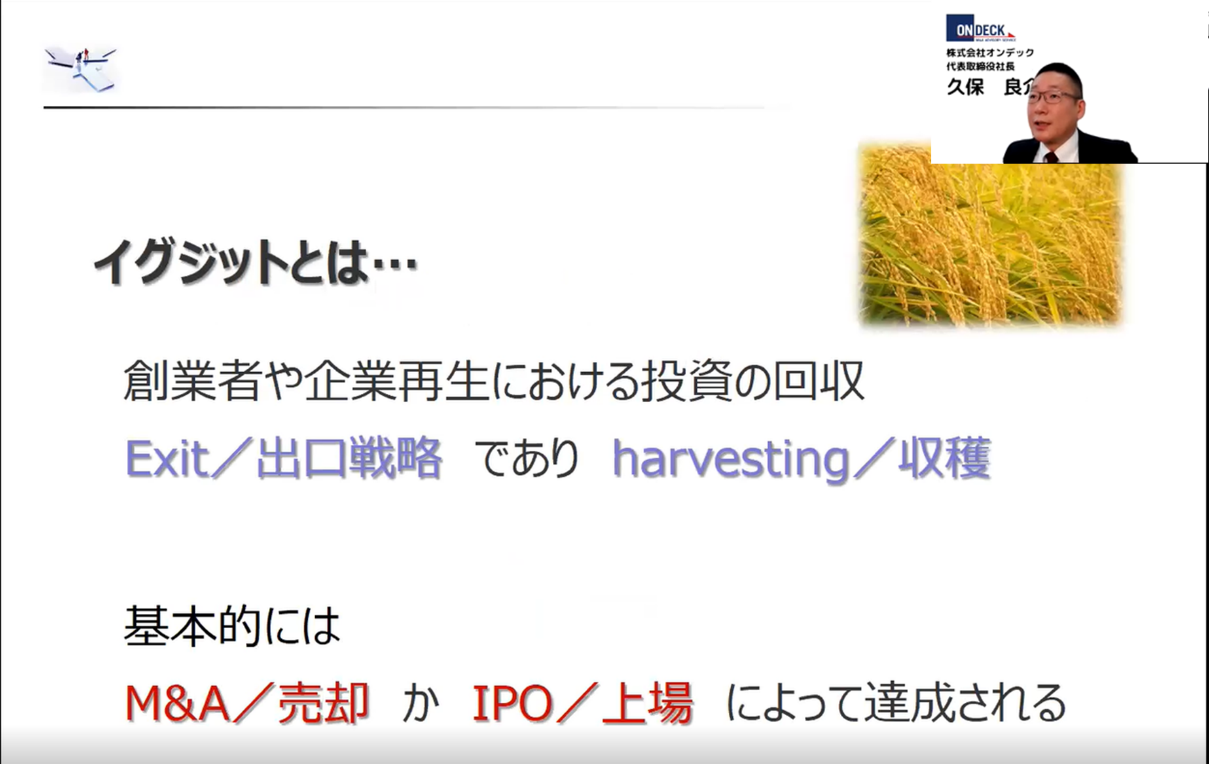

イグジットとは、創業者や企業再生における投資の回収を指し、Exit(出口戦略)でありHarvesting(収穫)でもあります。

創業者のイグジットは、原則的にはIPOかM&Aの2択が主流です。

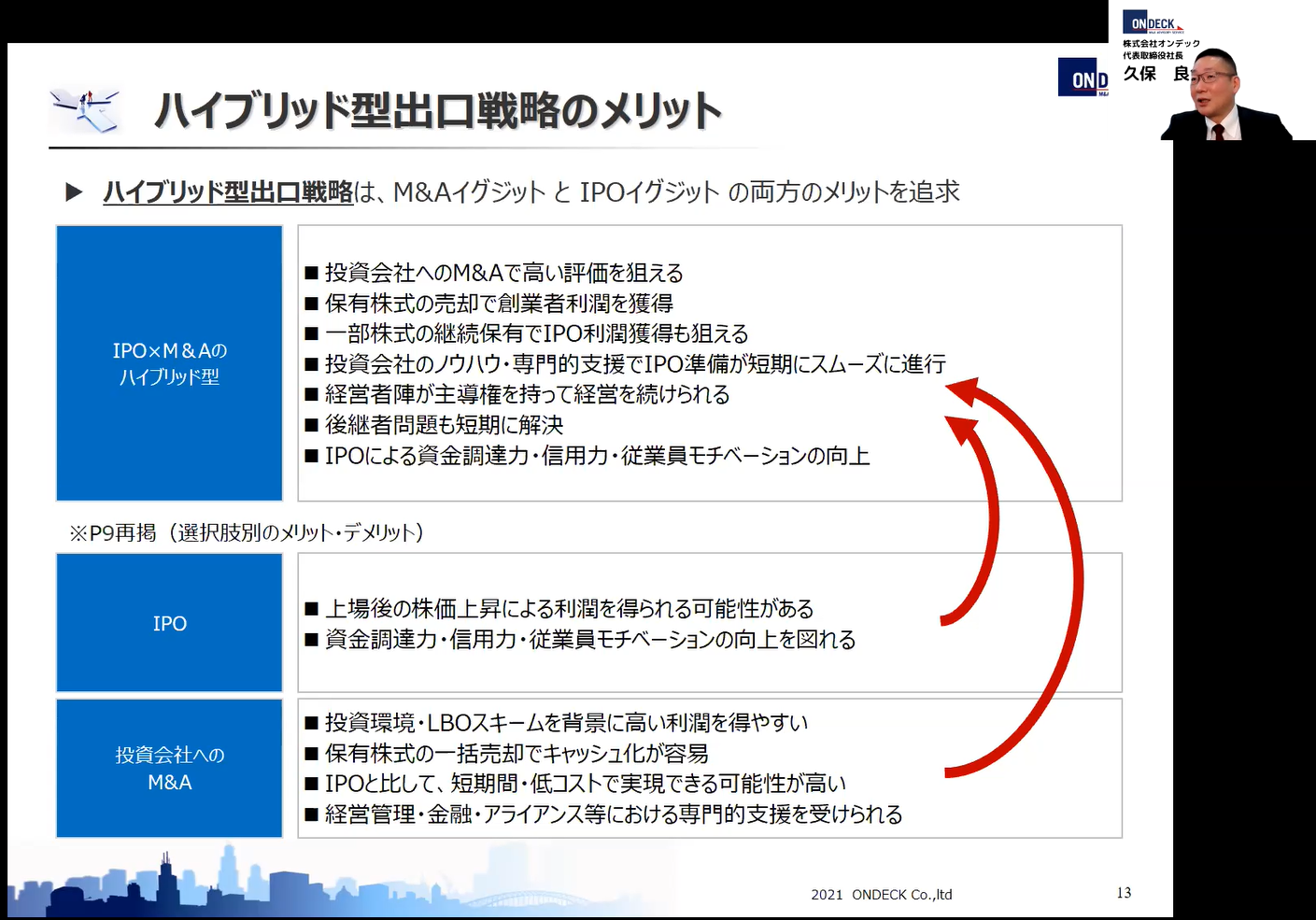

しかし昨今ではその2つを掛け合わせた、いわば“ハイブリッド型出口戦略”が新たな選択肢として増加しつつあります。

ハイブリッド型出口戦略とは何でしょうか?

IPOとM&Aのメリット・デメリットを比較するとともに、ハイブリッド型出口戦略が適するケースを解説します。

まずはM&Aの定義を確認しましょう。

M&Aとは「(企業の)合併・買収」の総称。

合併・買収だけでなく、資本提携・業務提携等を含めた広い意味での企業間提携の総称としても使われる。(オンデックホームページ M&A用語集)

そして一般的には以下の4類型のいずれかの動機で、売却が実施されます。

日本においては後継者問題が深刻化していることから、2の「事業承継型」のM&Aが増加していました。さらに近年ではベンチャー企業が成長戦略としてM&Aを選択するケースも増えたことや低金利のカネ余りを背景にCVCや投資会社におけるベンチャー投資が活性化されたことなどから、近年は3の「成長戦略型」と4の「イグジット型」も増えています。

そして今回ご紹介しているのは、4の「イグジット型」に3の「成長戦略型」を掛け合わせた「ハイブリッド型」です。

■自社はM&A出来る?まずは企業価値をシミュレーション(株式会社オンデック)

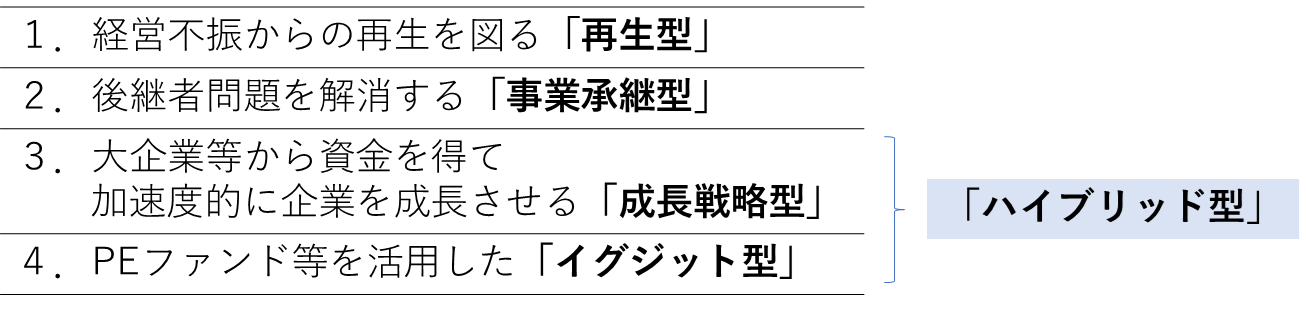

次に、日本におけるM&Aの件数や目的から、その変遷を確認しましょう。

1990年代後半から2000年代後半にかけて、いざなみ景気の影響もあり、大企業や新興企業を中心に企業戦略のひとつとしてのM&Aが活発化し、中小企業においても後継者問題を背景に増加しました。

「身売り」「乗っ取り」と言われた時代から、M&Aの認知が飛躍的に進んだM&Aマーケットの第一の成長期と言えます。

しかし2008年9月のリーマン・ショックにより国内市場が停滞、M&A件数も下落に転じます。

その後2012年ごろからアベノミクス景気によりM&Aは再び活性化し、行政も後継者問題を解消すべくM&Aを後押ししたこともあり、中小企業におけるM&Aが再加速します。

このころから事業承継型のM&Aだけでなく、ベンチャー企業における成長戦略型のM&Aも増加します。

M&Aマーケットの第二の成長期の始まりです。

そして2016年頃からはベンチャー企業が経営権や事業権を売却する(完全売却)、いわゆるM&Aによるイグジット件数が急伸しています。

さらにIoTやAIで加速する第4次産業革命の進展を背景に、優良ベンチャーの発掘、育成はもとより、協業による事業強化に向けた投資が徐々に活発化し、一部出資を含めたベンチャー企業へのM&A件数も年々増加しています。

2020年には、ベンチャー企業への年間M&A件数は全体の36%を占めており、その存在感を増しています。

M&Aはベンチャー企業と中小企業における成長戦略及び後継者問題解決の手段として定着しました。この先も当面は高水準での推移が見込めるでしょう。

イグジットはIPOかM&Aによって達成されます。IPOとM&A(譲受企業が事業会社の場合及び投資会社の場合)それぞれのメリット・デメリットを確認してみましょう。

メリット:

デメリット:

IPOはオーナーが短期的に現金資産を獲得するという意味では、ややハードルが高いとも言えます。

上場時にはロックアップ規制により、すぐには売却できないことや、持株の多くを売却しようとすると、その後の成長可能性に疑問を持たれレピュテーションリスクにつながることもあります。

市場替えをする、大規模な資本提携をするなどの大きなイベントがない限り、オーナーが持株を売却するタイミングはなかなか訪れないでしょう。

IPOは本格的な準備への着手から、その実現までに早くても4年前後を要すると言われます(最低2期間の監査証明も必要)。上場準備・維持コストも決して安くはありません。

【関連コラム】

メリット:

M&AはIPOに比べると安くて早いと言えます。

着手から6か月~1年程度で実現可能(譲受企業の探索期間次第)で、コストもアドバイスを受ける専門家への単発の成功報酬のみです。

デメリット:

余談ですが、日本は税率が高いことや文化の問題もあり、いわゆる超富裕層に仲間入りする方法はM&Aによるイグジットしかないとも言われています。

メリット:

現時点では市場に多額の資金が供給されていることなどもあり、事業会社より投資会社のほうが比較的高い評価をしてくれる傾向にあります。

事業会社へのM&Aと同様。

事業会社へのM&Aと同様。

マーケットから信頼を得られている投資会社は経営管理においてはプロフェッショナルです。事業面というよりは側面的支援を得られる可能性が高いでしょう。経営管理を強化し、企業の成長を加速させたいという目的のM&Aとは相性が良いと言えます。

デメリット:

数年先の投資回収を見込んでいるため、想定通りに進展しないと他の投資会社にさらに売却されてしまうという可能性もあります。

一般的なM&Aの流れは以下です。

(1)創業者利潤

IPOは前述の通り、オーナーが短期的に現金資産を獲得するという意味では、ややハードルが高くなる可能性があります。また、事業会社よりも投資会社のほうが比較的高い評価をしてくれる傾向にあるため、創業者利潤の観点からは投資会社へのM&Aが最も効果が高いと言えます。

(2)事業への影響

事業への影響に関してはIPOもM&Aも一長一短と言えます。

パブリックカンパニーとして責任を負うことになるIPOは株主や市場から短期的成果を求められる傾向にあり長期視点での経営がしづらくなる可能性があります。

事業会社とのM&Aは譲受会社との直接的シナジーが見込める反面、現経営陣が主導権を握りづらくなる可能性がありますし、投資会社とのM&Aでは経営管理面での専門的支援が得られる一方でシナジーは見込みにくい可能性があります。

(3)実現期間及びコスト

IPOは実現までの期間が4年前後を要し、上場準備段階及び維持のコストも年間数千万単位でかかります。

その点、M&Aは期間が6か月から1年と比較的短期で実現でき、費用もアドバイザー等への単発の成功報酬のみで済みます。

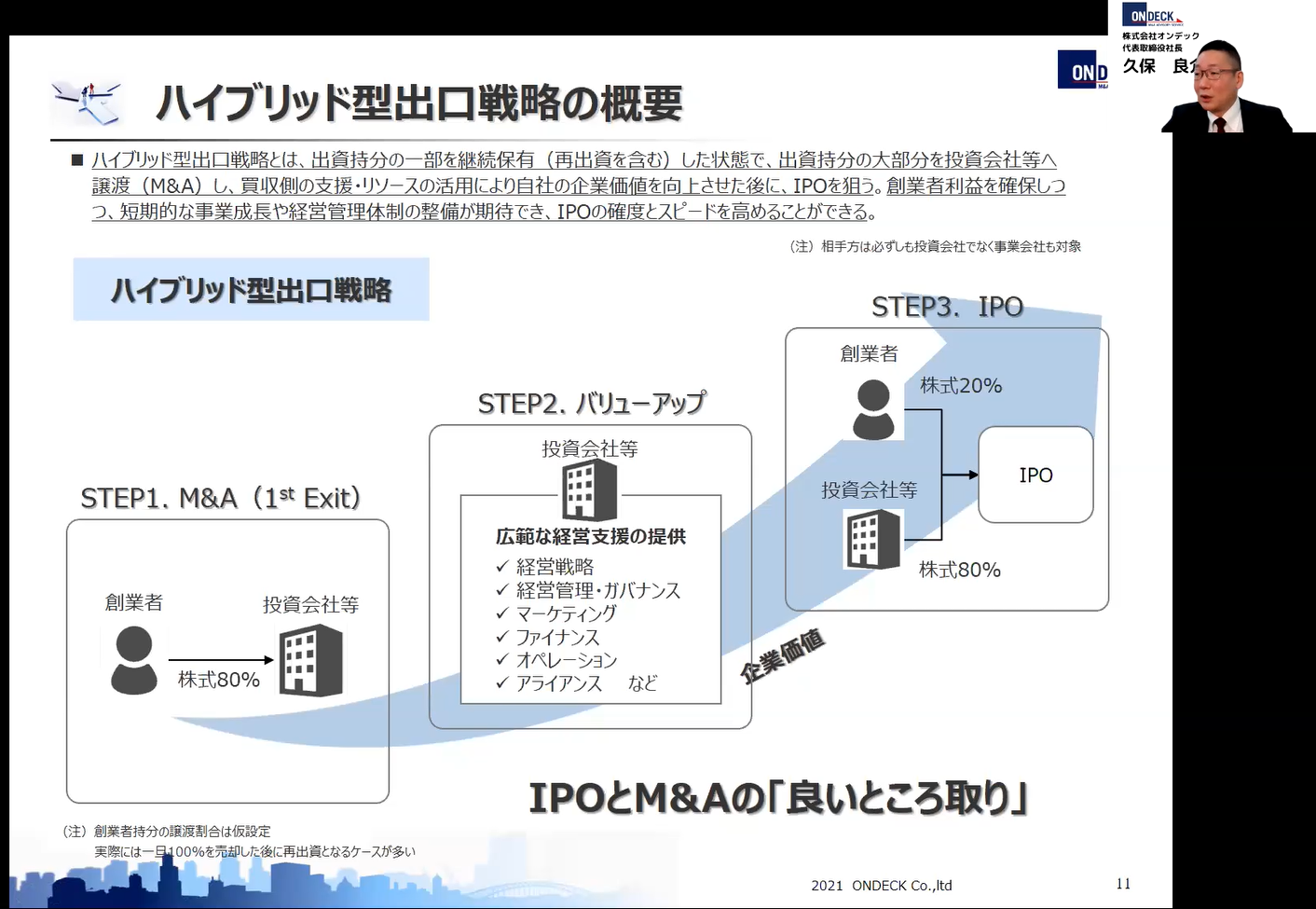

IPOとM&A(譲受企業が事業会社の場合及び投資会社の場合)のメリット・デメリット及びイグジットの観点での違いを確認しましたが、昨今ではM&Aを実現した後にIPOを目指すハイブリッド型出口戦略という選択肢が台頭してきています。

ハイブリッド型出口戦略とは?

出資持分の一部を継続保有(再出資を含む)した状態で、出資持分の大部分を投資会社等へ譲渡(M&A)し、買収側の支援・リソースの活用により自社の企業価値を向上させた後に、IPOを狙う。

創業者利益を確保しつつ、短期的な事業成長や経営管理体制の整備が期待でき、IPOの確度とスピードを高めることができる。

(注)相手方は必ずしも投資会社でなく事業会社も対象

実現までのステップは以下です。

IPOを実現した場合とM&A後にIPOを実現したハイブリッド型の場合を、キャッシュ化の観点から比較します。

IPOの場合は、IPO時の売り出しで一部をキャッシュ化できますが、前述のように一度に多くの株式を売却できないこと、また上場後は売り出しのタイミングがあまり訪れないことからキャッシュ化は容易ではありません。

一方ハイブリッド型の場合は、Step1のファーストイグジットで大きくキャッシュ化が実現できます。残りの保有分はIPO利潤獲得のために継続保有し、IPO実現時に一部売却することでさらなるキャッシュの獲得も期待できます。

IPO前にM&Aを実施するためIPO時の持株比率は相対的に低くなる傾向があります。過半数を下回ることが殆どになるでしょう。

経営上の大きな判断をするときには、保有比率の高い株主へのネゴシエーション等、事前の地ならしが必要になるケースも想定されます。事実マザーズ(現グロース)上場企業の多くは、創業者が過半数を超える持株を保有し続けており、意思決定のスピードへの影響を押さえたいという意図がうかがえます。

とはいえ、上場企業は社会の公器であるため、必ずしも過半数やそれに近い株式を保有する必要はありません。実際に、企業規模が大きくなっていけば、逆に創業者が過半数を保持している企業の方が少数派になっていきますし、IRなどを通じて株主との信頼関係を構築することが重要ですので、持株比率が低くなること自体は必ずしも大きなデメリットではないのです。

成長スピードを速め、且つ早期にキャッシュ化し創業者利益を実現するという観点では、ハイブリッド型は一定の優位性があると言えるでしょう。

一見、IPOとM&Aの良いところ取りに見えるハイブリッド型ですが、留意点もあります。

日本取引所グループが発刊している「新規上場ガイドブック」に以下の記載があります。

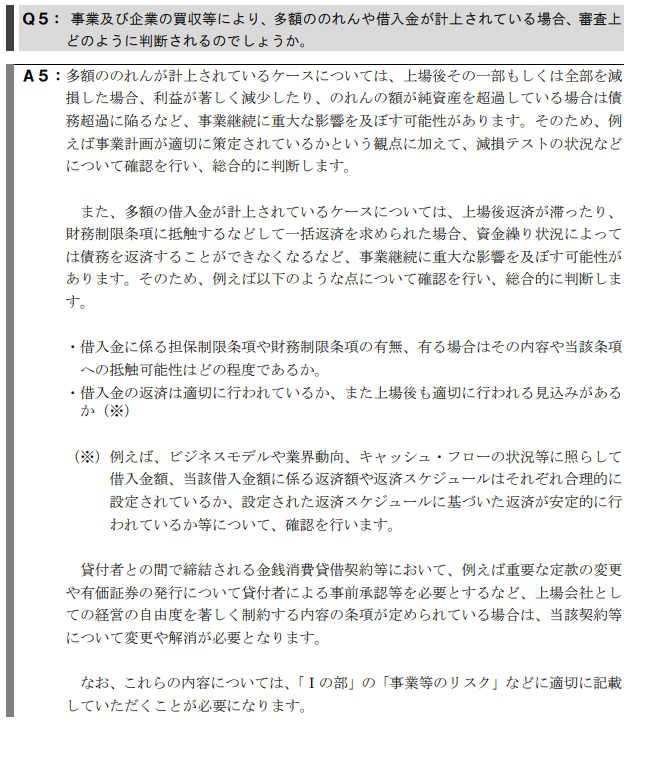

(5)多額ののれんや借入金が計上されている場合について

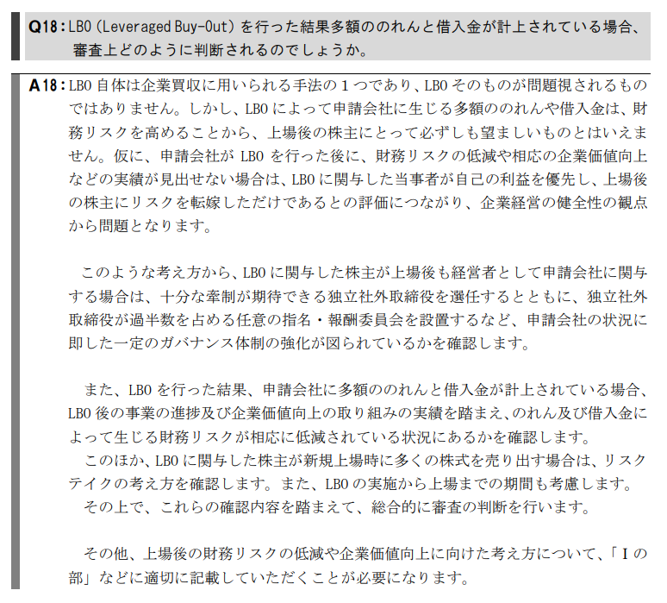

(9)LBO(Leveraged Buy-Out)を行った場合について

2019年10月の改訂で、新規上場申請会社がLBO(Leveraged Buy-Out)を行い、その結果多額ののれんと借入金が計上されている場合の上場審査における考慮点が明示されました。上場後に返済が滞ることや、コベナンツ(財務制限条項)に抵触する等で資金繰りが悪化し、事業継続に重大な影響を及ぼす可能性があることに言及しています。

本改訂は、投資会社が安易に株式市場にリスクを転嫁することを牽制する目的であり、公正なマーケットを形成するために至極当然の指摘と言えるでしょう。特に投資会社による買収が行われる際は、LBOが活用されるケースが増えていることから、上場準備段階での財務リスクの低減が厳しく求められているのです。

ハイブリッド型出口戦略は万能な錬金術ではありません。

使い方を間違えるとIPOの実現が難しくなる可能性もあります。

本末転倒な事態を避けるために、豊富な経験と見識、良識のあるアドバイザーを選定することが非常に重要です。M&A実現後の将来像をしっかりとアドバイザーと話し合い、その将来像に沿った支援が可能な相手を選別し、かつ、実行においては適切なストラクチャを検討したうえで進めていくことが重要です。

創業者は0から1を生み出すことが得意な、いわば芸術家タイプの方が非常に多いです。

ひらめきや行動力で会社を引っ張り、企業を成長させます。

しかし、一定の規模を超えると、組織マネジメントやガバナンスの整備等が必要とされ、経営者に求められる能力が変わってきます。この変化に対応しきれず、成長の壁に突き当たっているような状況の企業は、投資会社とのM&Aで経営管理等の側面的支援を受けながら将来的にIPOを目指すハイブリッド型が適合します。

とはいえ、ハイブリッド型出口戦略がすべての企業に適合するわけではありません。あくまでも企業成長を加速させる手段の一つです。

IPOや事業会社へのM&A、投資会社へのM&A、今回ご紹介したハイブリッド型など、企業の成長戦略として取りうる手段はあまたあります。

最も重要なことは、成長の方向性や時間軸をどこに置くのかを考えたうえで、ビジョンから逆算して自社に適した手段を選ぶことなのです。