IPO Forum~IPO審査最前線、審査する側・される側、双方の視点で語る~-IPO Forum 2025/2/21-

※本コラムは、2021年3月29日時点の記事です。2022年4月4日より新市場区分(東京証券取引所:プライム・スタンダード・グロース)に再編されています。旧市場名は新市場名に読み替えてご覧ください。

※登壇者の役職・肩書は、執筆時点の情報です。

そもそも一言にIPO準備企業と言っても、IPOを目指す背景として様々なケースがあります。大きく分けると以下の4つです。

①設立当初または設立数年後からIPOを目指す

②長らく非上場だった企業が、成長戦略や事業承継などからIPOを目指す

③親会社もしくは株主が上場企業だが、単独でのIPOを目指す

④MBOによる再上場など、ファンド主導でIPOを目指す

上記①の多くは東証マザーズ市場を目指しますが、②~④は直接本則市場を目指すケースも少なくないため、今回は主に①のマザーズ市場を目指すIPO準備企業の管理部門について、人材紹介会社の立場かつ本稿を寄稿したMS-Japan自身のIPO準備経験を踏まえ記したいと思います。

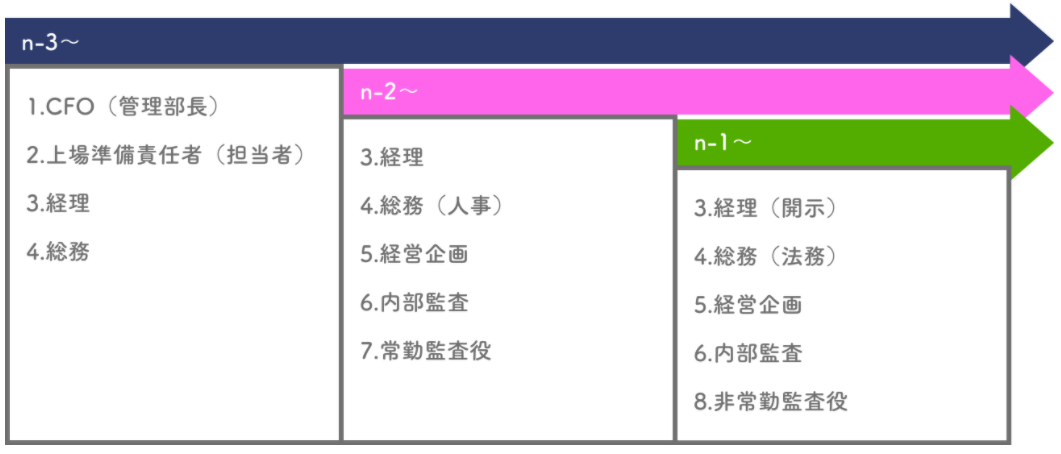

IPO実現には一般的に、監査法人による2年の会計監査期間と上場年度の約1年の合計約3年が必要になります。2年の監査期間の1年目を直前々期、2年目を直前期とすると、遅くとも直前々期の期首には、IPO準備責任者が必要となり、できるだけ早く経理も最低1名が必要です。

IPO準備責任者はいわゆるCFOもしくは管理部長、経理財務部長、経営企画部長との兼務で大丈夫です。

最短でのIPOを目指す場合、できるだけ早めに社長以外からIPO準備のリーダーを決めて、主幹事証券会社や監査法人とのメインの窓口となる旗振り役がいることが理想です。

最近ではIPOの“監査難民”という言葉が生まれるほど、監査法人との契約ができずにスタートからつまずく企業も少なくありません。監査難民にならないためには、監査法人選定のタイミングより前に、IPO準備責任者とできれば経理や総務を揃え、本来は直前々期に整備・構築すべき管理体制を、半年から1年前倒しで進めていくこともポイントです。

次に経理ですが、IPO準備責任者が上場経理経験者や知識に長けた人ならスタッフクラスでも問題ありません。しかし、IPO準備責任者がファイナンスや経営企画等の経理以外の経験者の場合は、IPO準備や上場企業の経理経験者かつ主担当クラスの人材であることが望ましいです。

ここまでがオーソドックスな型です。

さらに昨今では、上場時にグローバルオファリングを行う企業も増えていますので、このような場合はファイナンスに長けた専門性の高い人材を別途配置することが肝要です。

まずはオーソドックスな型を意識しつつ、自社の事情を加味して手厚くする部署を考えるイメージです。

実際にIPOを実現した企業の管理部門を見てみると様々なケースがありますが、現実的な最低人数は、管理部門の管掌役員であるCFOもしくは管理部長を含めて、4名というのが答えかと思います。

上場企業では不正に対して内部牽制を利かせるために、「財経分離」および「実施者と承認者の区分」を行う必要があります。出納担当者と記帳担当者をどちらかクロスチェックする体制にした場合でも、会計まわりで管理部長を含めて最低3名、加えて労務や法務、規程整備や取締役会運営などを担当する総務担当が1名というイメージです。

ただし、最低人数でIPOを実現できるケースは決して多くはなく、業種、連結対象子会社や在庫の有無、事業セグメントの数などのビジネス形態によっても左右されます。

IPOコンサルティング会社など、外部の会社にIPO準備業務の一部を委託することで、管理部門の人数を最小限に抑えてIPO準備を進めることが可能です。IPOを少人数でスケジュール通りに実現した企業の多くは、主幹事証券会社や監査法人、証券代行や証券印刷会社、税理士法人やコンサルティング会社など、IPO準備に携わる関係者と良好な関係を築いてきたという声が多く聞かれます。

過去にIPO準備をしていたケースなど、上場準備の背景や準備を始める前の組織体制にもよりますが、初めてのIPO準備の場合、現実的にほとんどのIPO実現企業は外部人材を新たに採用しています。

たとえば、未上場の組織で管理部門の人員数は足りていたものの、経験者や知識を持った人材がおらず、マネジメント職や主担当は外部から採用するというケースも少なくありません。

また、直前々期はなんとか社内の人材で進めたものの、業務量の増える直前期でマンパワーが足りずに外部から採用するケースもよくあります。

準備開始からIPOまでのスケジュールが短いほど、上場会社経験者、IPO準備(達成)経験者、公認会計士など、即戦力となる人材が必要になる傾向があります。IPOを目指すと経営者が意思決定した際、まずは現状の自社の管理部門体制を把握し、スケジュールに応じた人材の採用計画を立てることが大切です。

2016年12月に東証マザーズに上場を果たし、2017年12月には東証一部に市場変更を果たしたMS-Japan。

管理部門をまとめ、上場達成に導いた山本 拓氏に、IPO準備時の管理部門についてお伺いしました。

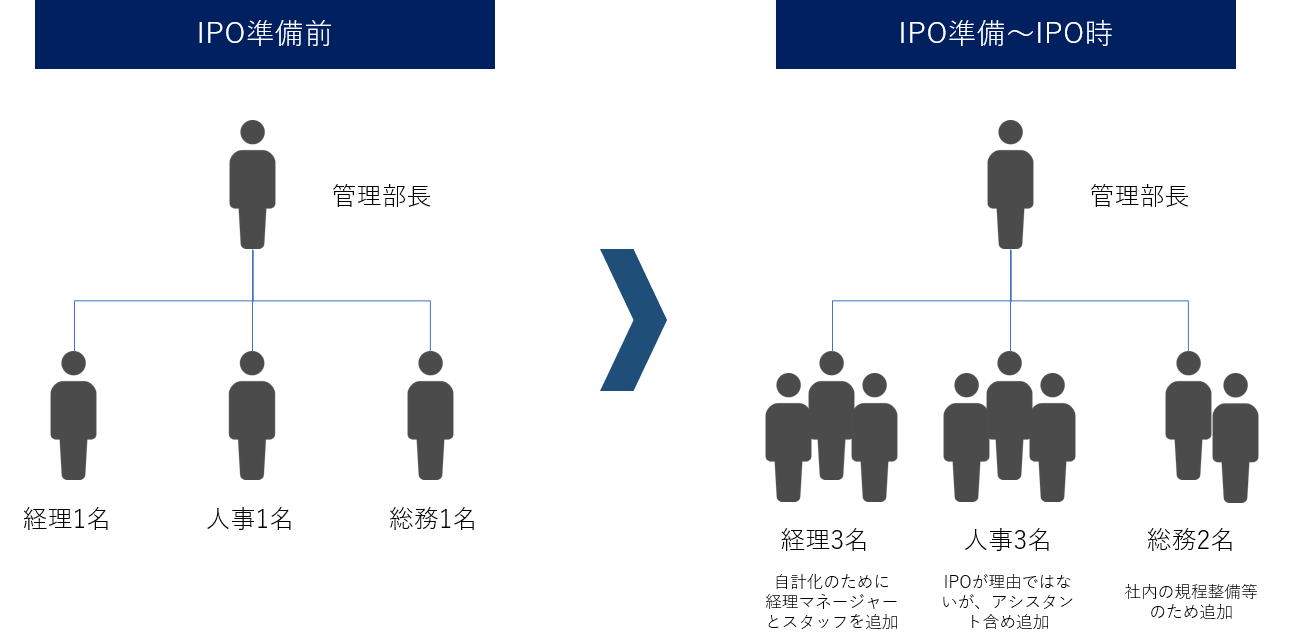

IPO準備に取り掛かる前の段階では管理部長の下に経理1人、人事1人、総務1人の3名でした。

上場準備を開始した段階ではまず、会計基準の過年度遡及修正及び決算の自計化のために経理マネージャーを1名、その後経理スタッフを1名採用し、経理は3名体制としました。

また、社内の規程整備等を主たる業務として総務法務スタッフを1名採用し、総務法務は2名体制としました。

人事についてはIPOを理由として増強は特に行っていませんが、上場時はアシスタント含めて3名体制でした。よって、IPO準備前段階では3名だった組織は、上場する際には経理3名、総務法務2名、人事3名の合計8名体制となりました。

管理部門は全員、正社員としてインソース対応しましたが、IPO準備に当たって極値的にマンパワーが必要な個所については一部IPOコンサルティング会社を利用し、IPO準備の為だけに必要以上に人員を増やさないようコントロールしました。

IPOを目指すと決めたタイミングでは、月次決算も翌月に締められるような状況ではありませんでした。

また会計基準も発生主義を適用した処理ではなく、かつ税込経理で処理している状況でしたのでそれらを過年度に渡りすべて修正しつつ、月次決算の早期化に着手しました。

予算についてもざっくりとした過去の経験に基づく感覚値で決められていたもの、定量的な根拠まで落とし込み精度の高いものまで練る必要がありました。

規程類も同様で日常的に使用するものは整備されていましたが、多くは未整備で一から作る必要がありました。

このように、上場準備を目指すと決めた段階では、何一つ上場を見据えた整備状況にはなっていませんでしたが、当時の管理担当役員、経理財務マネージャー、総務法務担当の3名を中心に一つ一つ整備していきました。

メンバーはやはり不安が大きい様子だったのを覚えています。

特に、過去の処理まで遡って経理処理の確認や修正を行っていくため、非上場の頃から経理業務を担っていたメンバーからすると、自分が過去に行った処理から大きな間違いが見つかったらどうしよう・・・という不安があったようです。

とはいえ、プロジェクトには非常に前向きでネガティブな反応は一切ありませんでした。

会社としてのIPOの目的を共有することはもちろんのこと、IPOに向けて身につくスキルやIPO後にできる自己実現、その市場価値等メンバーにとってのメリットを丁寧に伝えていきました。

業務を任せるだけでなく、その背景となる知識も一緒に教育することで、管理部門全体で成長実感が持てたと感じています。

当社の場合は、早い段階からオープンにしていました。

もちろん、具体的な進捗はリスク等を勘案し敢えて公開することはありませんでしたが、会社にとっても全社が一丸となって一つの目標に進み、その目標達成を共有できる機会はそうあるものではないので、一体感を醸成するためのイベントとしてとてもうまく機能したと思います。

管理部門における非上場の頃との最も大きな違いは各部署の目線が社内から社外(社会)に向く機会が増え、その結果部署全体が知識的にも経験的にも大きく成長することが最も大きいと思います。

IPO後は決算数値をはじめ社会に自社の情報を公表する機会も増え、管理部門においてはよりそれを実感する機会が非上場の頃に比べて大きく変化します。その結果、自分の仕事が社会に繋がる分責任も重くなりますが、非上場の頃と比べ成長のスピードも学習の機会も格段に増え、部署全体が成長し、変化したと思います。

IPOをスケジュール通りに達成するためには、管理部門の体制整備と強化が会社業績と同じくらい重要な要素です。上述のとおり、当社においても、当社が人材紹介業を通してご支援をした企業様事例においても、管理部門強化のために経験豊富な外部人材を採用しているケースがほとんどです。

しかし、IPOのためだけの増員をしてしまうと、上場後にミッションややりがいが減り、採用した人材が辞めてしまうケースも少なくありません。

よく「IPOはゴールではない」と言われますが、管理部門の採用でもまさにその通りです。

外部の人材を採用する際にはIPOをゴールにせず、理想としては上場後に経営幹部になるような、経営理念や社風にコミットしてくれる人材を採用しましょう。

■ 管理部門体制の整備について、図解で解説!(MS-Japan運営「IPO Pro」)

IPOの体制作り