IPO Forum~IPO審査最前線、審査する側・される側、双方の視点で語る~-IPO Forum 2025/2/21-

内部統制報告制度とは、「財務報告に係る内部統制」が有効に機能していることを評価し外部に報告する制度のことです。金融商品取引法では、「財務報告の信頼性」に関して、全社的な内部統制、決算・財務報告プロセスに係る内部統制、業務プロセスに係る内部統制の3つの有効性を評価することを上場企業に義務付けています。

【関連コラム】

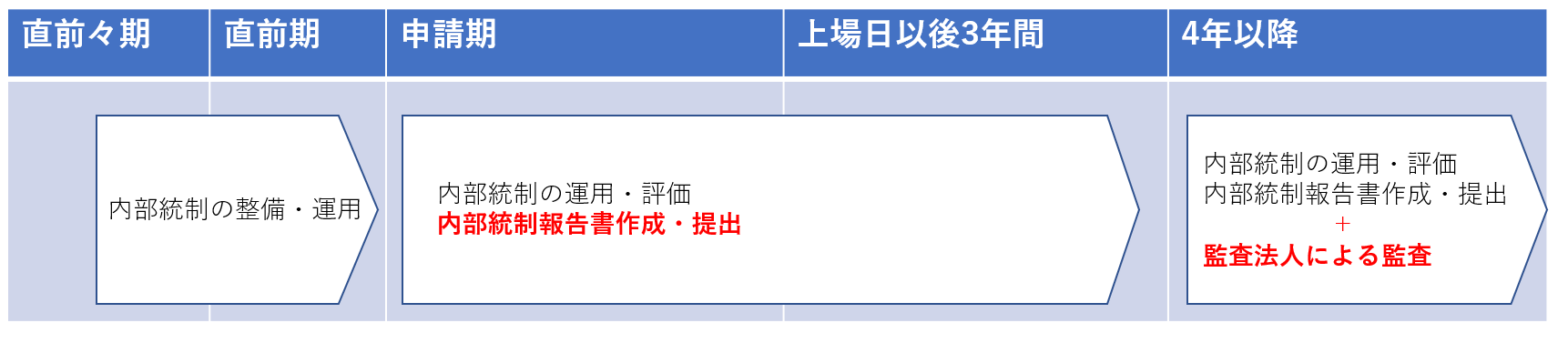

2015年5月29日に「金融商品取引法等の一部を改正する法律」の施行により、IPO準備会社の新規上場を促すことを目的として、社会・経済的影響力の大きな新規上場企業(新規上場時の資本金が100億円以上又は負債総額が1,000億円以上を想定)を除き、新規上場後3年間に限り「内部統制報告書」に対する公認会計士監査が免除されています。

ここで注意して頂きたいのが監査の免除であって、内部統制報告書の提出は免除されていない、という点です。つまり、IPO後、会社としては内部統制対応について何ら変わりがないため、IPO準備の段階からIPO後を見据えてその対応を行う必要があります。

上場審査の基準の中に、企業のコーポレート・ガバナンスや内部管理体制の有効性という項目があり、その審査を通過した直後に開示すべき重要な不備が開示されている会社があります。

ここでは、新規上場直後(1年以内)に開示すべき重要な不備があると評価した内部統制報告書を提出した企業の内部統制の不備事例をご紹介します。

IPO準備会社では、経営者=大株主であることも多く、取締役や監査役の選解任は経営者の意思を大きく反映し、経営者の経営理念や経営方針に大きく影響を受けます。そのため、上場準備会社においては、取締役会や監査役会などのガバナンスが有効に機能していない事例が多く、経営者のコンプライアンス意識の低さから、役員及び従業員のコンプライアンス意識が醸成されていない、つまり、内部統制の基本的要素の中で最も大事な企業の組織風土となる統制環境そのものに問題があることが多いです。

また、経験年数のある従業員数が少なかったり、そもそも従業員数そのものが少なかったりすることから、社内規程の未整備、職務分掌が不十分、内部監査が不十分、ルールが従業員に周知徹底されていないなど、内部統制が未整備であったり、運用状況が十分でない不備事例もあります。さらに、事業規模の急拡大に伴い内部統制の構築が追い付いていないこともあります。

経営者は、これら経営環境を理解し、上場準備の段階で内部統制が有効となるよう社内管理体制を構築する必要があります。

内部統制報告制度は、上場申請期からの適用となるため、経営者は上場申請期に自社の財務報告にかかる内部統制を評価し、その結果を内部統制報告書として提出すれば問題はありません。

ただし、前述のように、上場準備会社は組織風土が未醸成の会社が多く、その醸成には時間を要します。さらに事業内容が確立されておらず、内部牽制組織についても構築途上である場合があります。

そのため、IPO準備の初期段階から業務記述書、フローチャート、RCM(リスク・コントロール・マトリクス)などを作成してしまうと、その都度見直しをしなければならない場合があります。事業内容、組織構造がある程度固まった段階でIPO後の内部統制報告書の提出を見据えた準備を進めていくことが肝要です。

具体的には、会社の事業内容・規模にもよりますが、マザーズ(現グロース)上場を目指すベンチャー企業の場合、直前々期後半から直前期初くらいに着手すると、IPO準備と並行してもある程度負荷分散が図れ、手戻り感も少なく、効率的に作業を進めることができます。

なお、上場審査では、財務報告に関わる内部統制の評価・報告体制の整備状況又は準備状況(対応部署、準備スケジュール、現状の課題など)について確認されます。

以上から、上場準備会社においても内部統制の充実を図ることが望まれております。

■IPO準備企業の内部統制構築支援は、株式会社タスク