- ■執筆:宝印刷株式会社

取締役常務執行役員/企業成長支援部長 兼 プロマーケット事業部長

大村 法生氏 - 1986年に東京大学法学部を卒業後、野村證券株式会社に入社。20年以上にわたりIPO関連業務に携わる。2005年に公開引受部次長、2011年から同部東京エリアヘッドを歴任。2018年に宝印刷株式会社に顧問として入社。同年7月執行役員、2019年7月常務執行役員企業成長支援部長に就任。2021年8月より現職。

- 宝印刷株式会社 ホームページ

目次

1.はじめに

2024年の日本の株式市場は日経平均株価がバブル期の史上最高値を更新した一方で、8月には1日の下落幅が過去最大となるなど記録ずくめの相場となりました。また世界的な現象として、小型成長株マーケットの株価パフォーマンスは優れず、東京証券取引所グロース市場へのIPOにも厳しい環境が続きました。企業規模が小さいうちにIPOすること(スモールIPO)に批判的な意見が多く出てきており、今後のIPOに影響を与える可能性が高まっています。そうした反面、東京地下鉄、リガク・ホールディングス、キオクシアホールディングスの3社がディールサイズ(公開価格×公募・売出し株数合計)で1,000億円を超える等、比較的大型のIPOが目立つ年でもありました。

以下9つの注目点で、2024年のIPOを確認し、2025年以降の展望を記します。

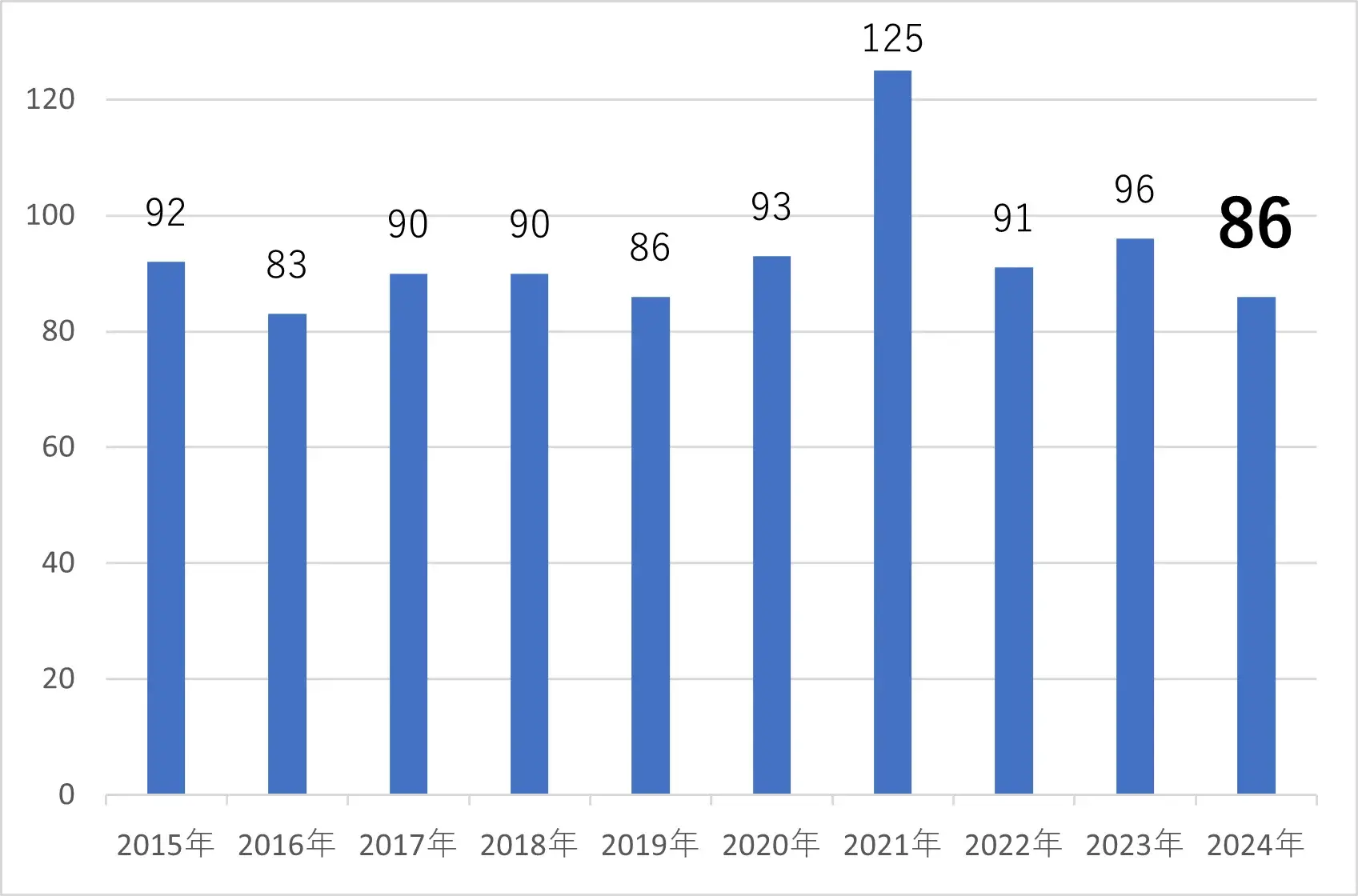

2.年間86社、例年と同水準ながら5年ぶりに90社を下回る

2024年のIPO社数は86社で、昨年(96社)より減少しましたが、例年と同水準となりました(2014年以降で突出した2021年の125社を除く10年間の平均社数は88.4社)(TOKYO PRO Marketへの上場を含まず、TOKYO PRO Market経由の上場を含む)。

ディールサイズ合計は9,736億円で、前年の6,408億円から増加しました。過去10年では、ソフトバンクとメルカリが上場した2018年、日本郵政グループ3社が同時上場した2015年に続く3番目の規模となっています。

スモールIPO批判の中、主幹事業務を行う証券会社が選別を更に強めているため、2025年はIPO社数の減少を予想する業界関係者も少なくありません。しかし名古屋証券取引所など地方の証券取引所への上場が増えることなども考えられ、相場の波乱が無ければ大きく減ることはないのではないかと予想しています。

市場別の内訳は、東証プライム4社、東証スタンダード13社、東証グロース64社、名証ネクスト(単独)2社、福岡証券取引所Q-Board(単独)2社、札幌証券取引所アンビシャス1社でした。2025年についてもグロース上場がIPOの主力になるでしょう。

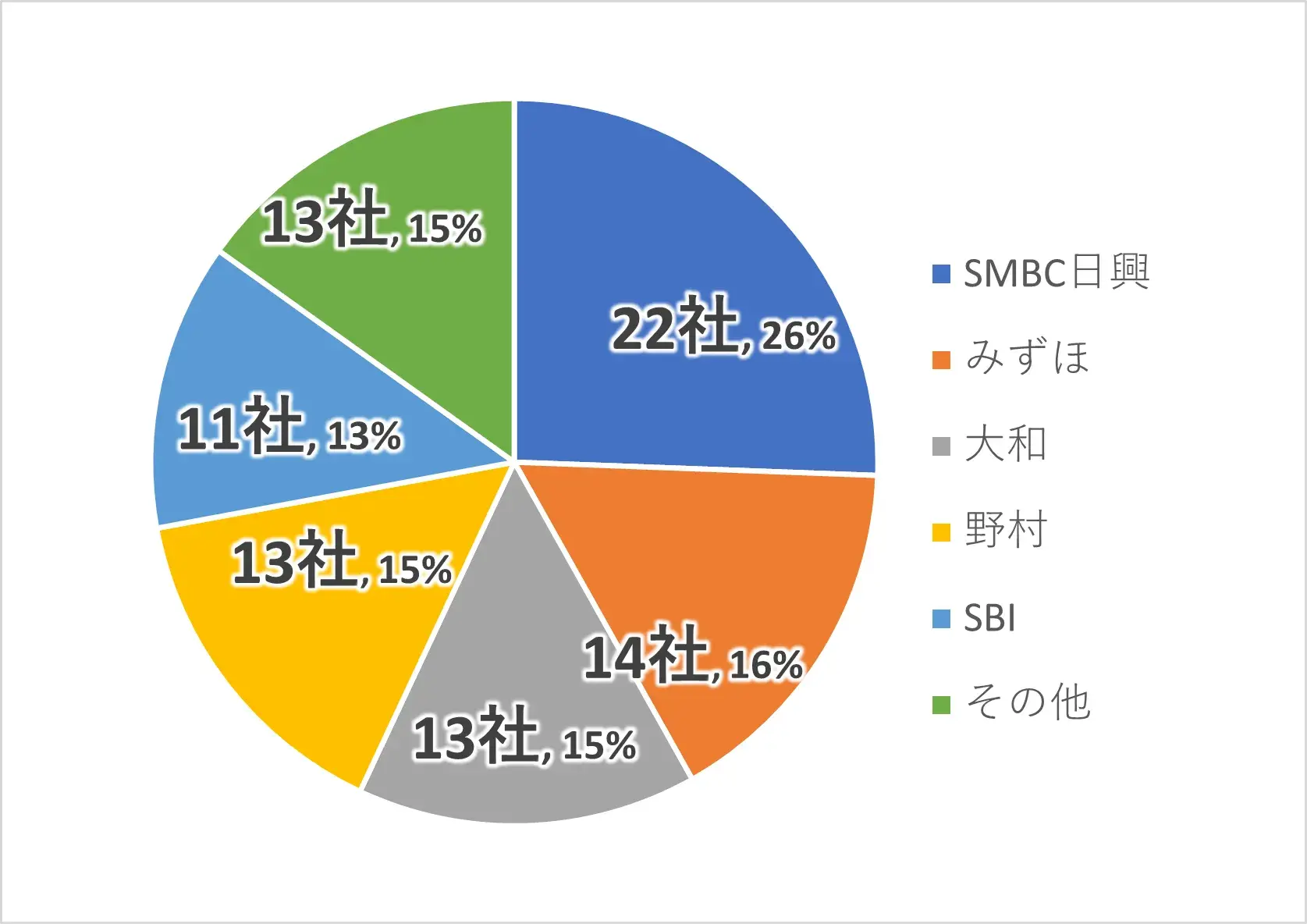

3.主幹事証券の競争状況

主幹事件数は昨年同様、SMBC日興、みずほ、大和、野村、SBI、上位5証券が競り合いましたが、結果的にSMBC日興が22社と頭ひとつ抜けた1位になりました(共同主幹事案件はトップレフトでカウント)。2位以下では、みずほが14社、大和と野村が13社、SBIが11社と僅差です。2025年は、大手証券による選別の結果として、東海東京、岡三、Jトラストグローバル、アイザワといった中堅中小の主幹事案件が増加し、多様化が進むと予想しています。

引受金額リーグテーブルでは、キオクシアホールディングス、アストロスケールホールディングスなどを手掛けたMUMSSグループ(三菱UFJモルガン・スタンレー、モルガン・スタンレーMUFG、Morgan Stanleyの合算)が首位との統計があります(2位は野村)。

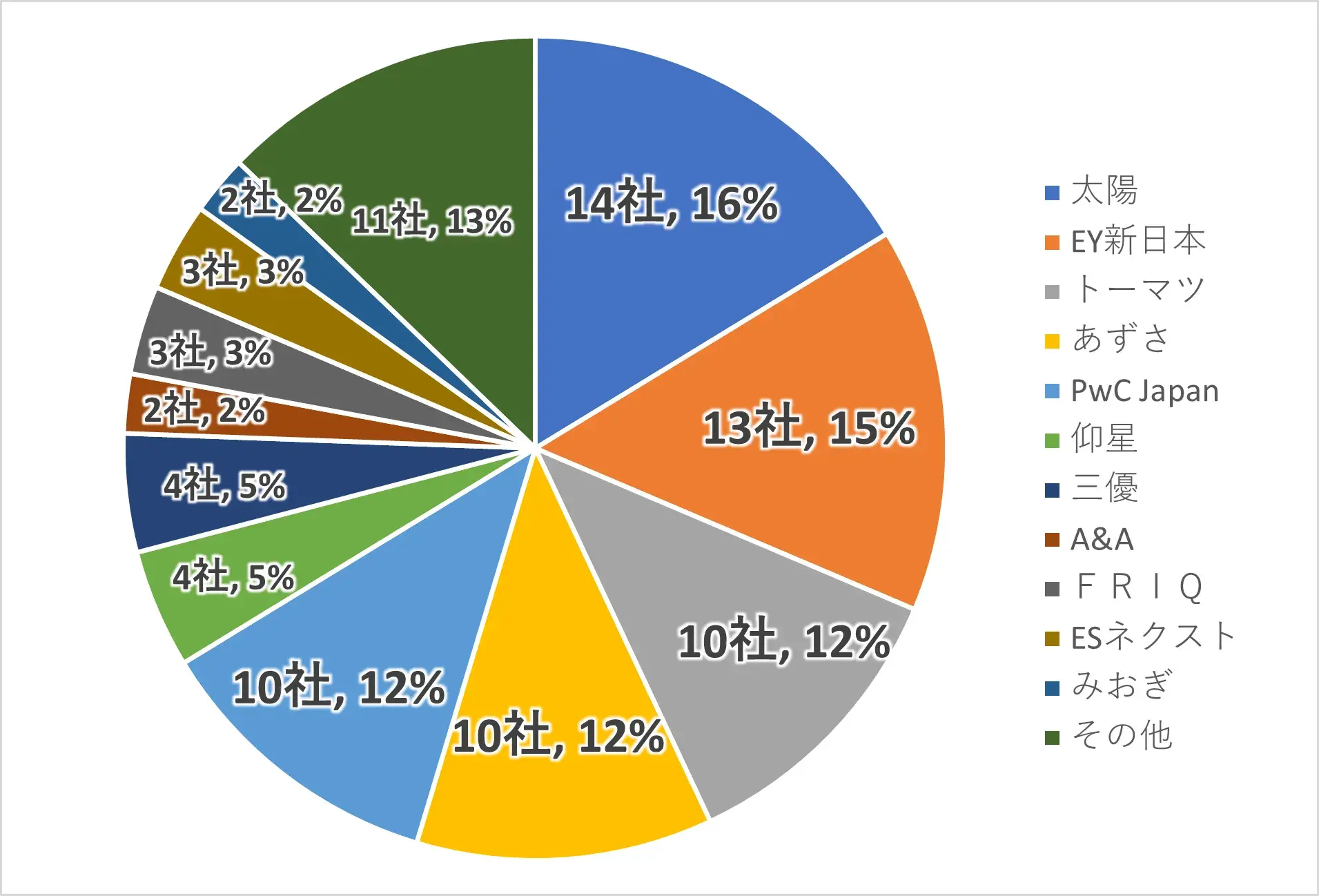

4.監査法人は太陽がトップ、ビッグ4は半数にまで減少

監査法人では、太陽が14社で初の首位(前年3位)を獲得。国際的なビッグ4に属するEY新日本(13社)、トーマツ(10社)、あずさ(10社)、PwC Japan(10社)は合計で43社とシェア50%(2023年は57.3%)にまで低下しました。中堅の監査法人が幅広くIPOに関与する傾向が継続しており、仰星(4社)、三優(4社)、A&A(2社)などの準大手に加え、FRIQ(3社:2021年設立)、ESネクスト(3社:2020年設立)、みおぎ(2社:2019年設立)といった新興の監査法人が結果を出し始めています。

5.海外投資家への販売(旧臨報方式の定着)

国内規制に基づいて海外投資家に販売する方式(旧臨報方式)の採用はIPOにおいて完全に定着し、2024年も21社がこの方式で海外投資家へマーケティングを行いました(2023年は26社)。海外販売比率は、ソラコムのように40%を超える場合もあれば、Chordia Therapeuticsのように10%に満たない場合もあり、個別に検討されています。IPO投資に積極的といわれる海外投資家に期待して旧臨報方式が採用されるわけですが、やはり小型のIPO(ディールサイズ100億円未満)ではパフォーマンスが軟化する傾向がみられ、これもスモールIPO批判が広がっている原因のひとつと思われます。

なお、外国の規制に従って投資勧誘を行うグローバル・オファリングは7社で、2023年と同件数でした。通常は国内販売の方が多いのですが、タイミーは75%を海外で販売し、特徴的な案件となりました。

6.IPO仮条件設定状況は改善するも、上場後パフォーマンスがさえず

ブックビルディングに際して設定された仮条件のレンジが、当初の目論見書に記載されている想定公開価格より下に切り離された案件は、ロードショーでの投資家の感触が想定より悪かったことを示しますが、2024年は6社に留まりました(2023年は14社)。レンジの下限設定が想定公開価格より安いという慎重な案件も29社と減少しています(2023年は33社)。

発行会社・売出人の期待値が事前にコントロールされた結果と思われますが、上場後のパフォーマンスは今ひとつで、上場後6か月後に公開価格を割れた案件が約半数となりました。

7.親引け活用の更なる広がり スピンオフ上場第2号

引受証券会社が、発行会社の指定する相手へ販売する「親引け」は、公平性に問題が無いと判断される場合、例えば特定の長期保有先に一部を割り当てる形で実施されますが、引き続きその件数が増加しています。2024年は15社のIPOで親引けが行われました(2023年は12社)。ファンドなどの既存株主が売却した後も長期保有先が存在することは、投資家に安心感を与えることにつながります。

シマダヤはルーツに共通点のあるメルコホールディングスの子会社でしたが、スピンオフ税制を活用して上場しました。子会社の全株式を現物配当により親会社株主に分配することを「スピンオフ」と呼び、同様の方式では2020年のカーブス(コシダカホールディングから独立)以来2社目のIPOとなります。他にスピンオフ上場を目指していると公表している会社もありますので、こちらも企業グループ再編・資本構成の見直しの手法として注目されます。

8.宇宙ベンチャーなど様々な事業テーマ

2024年の北米ではAI半導体のエヌビディアの株価上昇が大きな話題となりましたが、我が国IPOでも半導体関連(キオクシアホールディングス、リガク・ホールディングス、TMH)、AI/DX関連(VRAIN Solution、グロースエクスパートナーズ、オルツ)が注目を集めました。

宇宙ベンチャーでは、アストロスケールホールディングス(宇宙ごみ除去サービス)とSynspective(小型SAR衛星)が、ドローン関連ではLiberaware(点検・測量ドローン)とTerrra Drone(ドローン運航管理等)が上場しました。

9.制度変更の活用 S-1方式第1号

公開価格の決定プロセスのあり方については、様々な制度改正が順次進められてきました。

2023年改正の新ルールが2024年に活用されたケースには以下のようなものがあります。

①ブックビルディング以降の日程の幅の設定

ブックビルディング期間を幅のある設定とし、上場日程に変更の可能性があることを記載した事例は9社ありました。なお実際に変更された事例はまだありません。

②仮条件のレンジ外プライシング、株数変更の可能性開示

26社が変更の可能性を開示し、5社が仮条件の範囲外で公開価格を決定しています。

③公募増資無しのグロース上場

かつてグロース上場は公募増資が義務付けられていましたが、時価総額250億円以上の場合は公募増資をしなくとも良いことに変更されています。タイミーとdelyの2社が該当します。

④承認前届出書提出(S-1)方式

上場承認の前に有価証券届出書を提出して投資勧誘を行う方式で、上場承認から上場までの日程をいくらか短縮できます。キオクシアホールディングスの場合は、11月22日に上場承認され、12月18日に上場しました。

新制度の活用は広がってきた印象ですが、S-1方式については、かなり限定的ケース(上場承認の確実性が高く大規模な案件)になるのではないかと思われます。

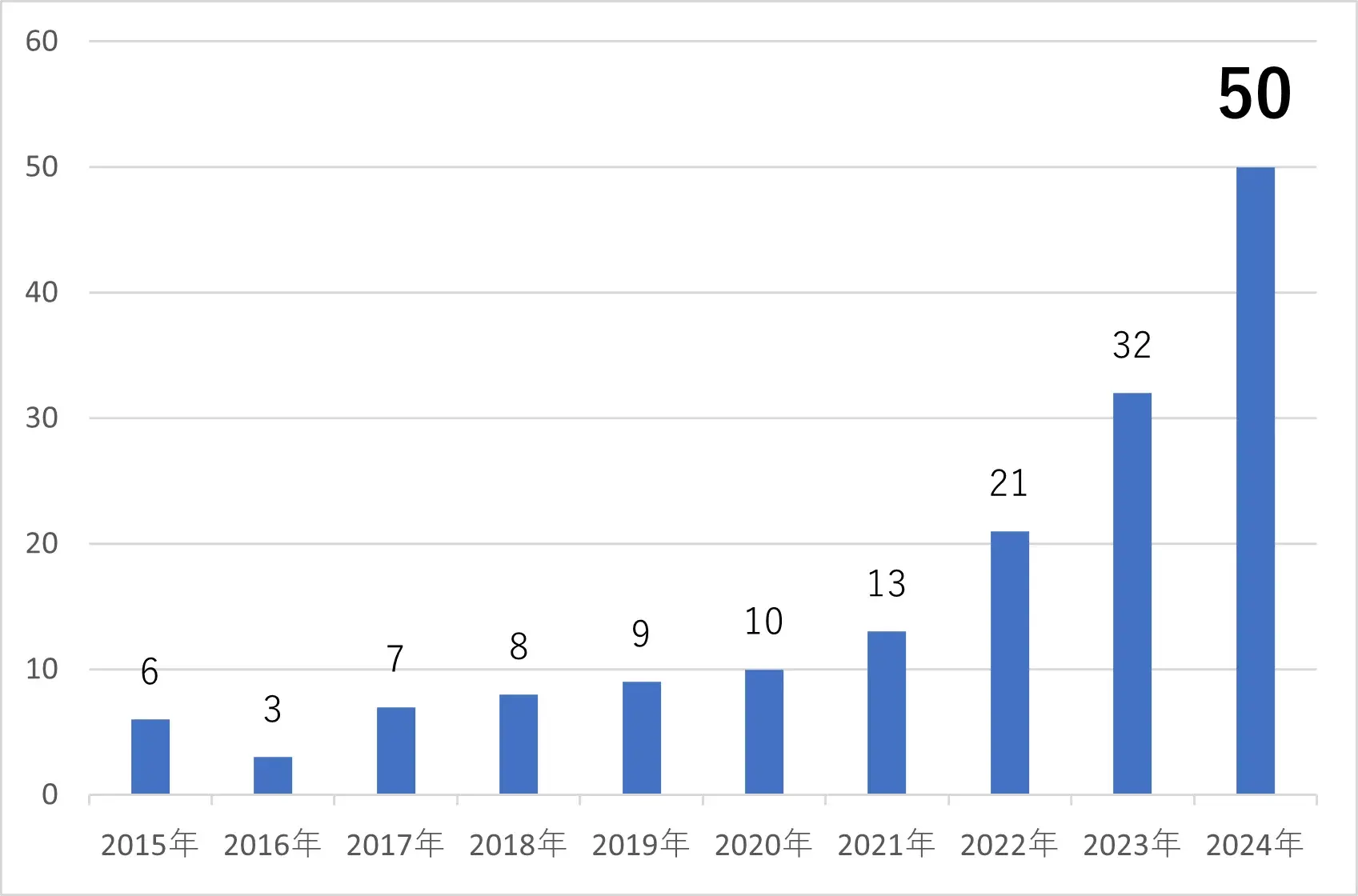

10.TOKYO PRO Market上場の急増、Fukuoka PRO Marketの登場

TOKYO PRO Market(TPM)の新規上場社数は年々増加していますが、2024年は50社と過去最高を更新しました(2023年は32社)。総上場社数は2024年3月に100社を突破したばかりですが、年末には133社となっています。また、福証のプロ向け市場Fukuoka PRO Market(FPM)が2024年12月16日に開設されました。市場開設日にはTPMとの重複上場が6社、単独上場が1社の計7社が新規上場しました。

新規上場を牽引するアドバイザー(TPMはJ-Adviser、FPMはF-Adviser)の動きも活発になっています。2022年にJ-Adviser資格を取得した船井総合研究所がアドバイザーを務めたBABY JOBが2024年11月に上場しました。船井総合研究所にとってのTPM案件第1号です。2023年にJ-Adviser資格を取得したSBI証券の案件も2025年に登場するのではないかと推察しています。

一般市場でスモールIPOが敬遠されるとプロ向け市場への上場が増えるという側面もあるかと思います。一般市場へのステップアップを含め、TPMにおける上場廃止は一定程度ありつつも、2025年末に総上場社数が200社に届く可能性もあると考えています。

TPM既上場企業が一般市場でIPOする事例は2024年に3社ありましたので、ステップアップ市場としても更に注目されることになりそうです。

関連コラム

IPO Compassメルマガ登録はこちらから!