- ■執筆:史彩監査法人

代表社員 会長

伊藤 肇 - 東京都出身。中央大学商学部卒業。数多くのIT企業、メーカー、商社、飲食業、ヘルスケア、人材サービス、不動産、建設、金融業の上場企業の監査に従事する傍ら、あずさ監査法人では企業公開本部に所属し幅広くベンチャー企業のIPO監査を担当する。その他にもM&Aの財務デューデリジェンスやIFRS、J-SOX等に関する財務アドバイザリーなどにも多数従事。

- 史彩監査法人公式ホームページ

目次

- 1.監査法人とは?

- 2.監査法人の業務

- 2-1.会計監査(監査証明業務)

- 2-2.アドバイザリー(非監査証明業務)

- 3.監査法人の区分(大手・準大手・中小)

- 4.IPOと監査法人

- 4-1.IPOにおける監査法人の役割

- 4-2.IPOにおける監査法人のシェア

- 4-3.監査法人との関与時期

- 4-4.監査法人の探し方

- 4-5.監査法人の選び方

- 5.監査法人と不和が生じる事例

- 5-1.収益認識会計基準の適応

- 5-2.赤字企業における固定資産の減損の要否等

- 5-3.ストックオプションにおける企業価値評価

- 5-4.費用助成型助成金の会計処理

- 5-5.内部統制の不備

- 5-6.経理部の体制不備

- 5-7.コンプライアンス違反、不正

- 5-8.その他、監査法人との不和が生じる事例

- 6.企業は監査法人に何を求めるのか

1.監査法人とは?

監査法人とは、上場会社などの大企業の監査を組織的に行うため、公認会計士によって設立された法人です。5名以上の公認会計士で設立することができますが、大きいところでは3,000人以上の公認会計士等が所属する大手監査法人など、BIG4と呼ばれるビッグファームもあります。

2.監査法人の業務

監査法人の業務は、大きく「会計監査(監査証明業務)」と「アドバイザリー(非監査証明業務)」の2種類に分類されます。

2-1.会計監査(監査証明業務)

会計監査とは、主として上場企業あるいは会社法上の大会社(資本金5億円以上もしくは負債200億円以上の株式会社)がステークホルダー(株主・金融機関はじめとする企業の利害関係者)に向けて公表する財務諸表を公正にチェックし、内容に重要なミスや重要な不正・粉飾がないことを保証する業務です。

財務諸表に粉飾等の虚偽表示が横行してしまうと、資本主義社会で重要な役割を果たす投資家・金融機関が正常に機能しなくなり、経済全体が破綻しかねません。そのため、ステークホルダーが多く存在する上場会社、および会社法上の大会社には、それぞれ金融商品取引法、会社法で会計監査を受けることが義務付けられています。

■金融商品取引法監査

| 特定の有価証券発行者等が提出する有価証券報告書等に含まれる財務計算に関する書類(貸借対照表や損益計算書等)には、公認会計士又は監査法人の監査証明を受けなければならない(金融商品取引法第193条の2第1項、同第2項)。 | |

| 目的 | 投資家の保護 |

| 対象 | 上場企業等の有価証券報告書を提出する会社 |

| 監査人 | 公認会計士または監査法人 |

■会社法監査

| 大会社及び委員会設置会社は、会計監査人を置くことが義務付けられています(会社法第327条、同第328条)。また、会計監査人を置く旨を定款に定めれば、すべての株式会社は会計監査人を置くことができます。会計監査人の資格は、公認会計士又は監査法人でなければいけません。 | |

| 目的 | 株主・債権者の保護 |

| 対象 | 会社法上の大会社(資本金5億円以上または負債総額200億円以上) |

| 監査人 | 公認会計士(公認会計士または監査法人) |

参考)日本公認会計士協会:公認会計士の仕事内容を参考に作成

※そのほか、保険会社、投資法人、独立行政法人などにも会計監査が法令で義務付けられています。

会計監査は監査法人または公認会計士の独占業務です。監査法人は、所属する公認会計士がチームを組んで組織的に実施します。実際、監査法人の業務の約9割を会計監査が占めています。ちなみにIPOでは、上場申請期の直前2期間(例えば20x7年3月期に上場申請する場合は、20x5年3月期と20x6年3月期)の財務諸表について、会計監査が必要です。

2-2.アドバイザリー(非監査証明業務)

監査法人では、公認会計士としての知識や経験を活かして、経営上の課題・問題を解決するための相談やアドバイスも行います。例えば、M&A関連支援、IPO支援、企業再生支援、財務コンサルティングなど多様な領域でアドバイザリー業務を展開しています。ただし、会計監査には公正不偏な姿勢が不可欠となり独立性が重んじられることから、会計監査のクライアントに対しては、提供できる業務がかなり制限されています(業務制限の詳細は後述)。

3.監査法人の区分(大手・準大手・中小)

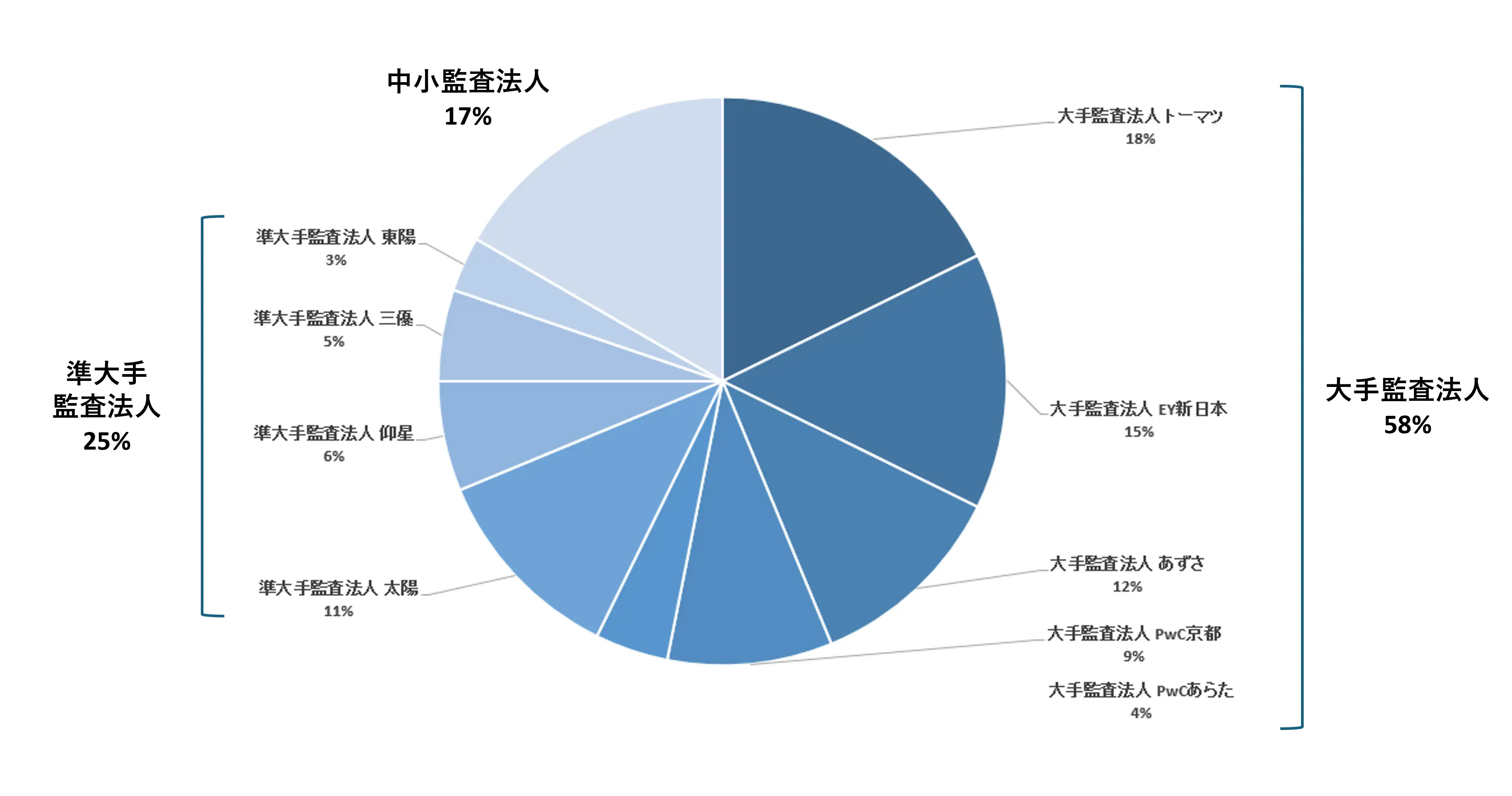

大手監査法人、いわゆるBIG4はEY新日本有限責任監査法人、有限責任監査法人トーマツ、有限責任あずさ監査法人、PwC Japan有限責任監査法人を指します。準大手監査法人は、仰星監査法人、太陽有限責任監査法人、三優監査法人、東陽監査法人を指します。中小監査法人は大手、準大手監査法人以外の監査法人を指します。

(この区分は、金融庁の公認会計士・監査審査会が、定期的に監査法人をモニタリングするために規模に応じて分類したものが一般的にも用いられています。)

| 大手監査法人 (BIG4) |

EY新日本有限責任監査法人、有限責任監査法人トーマツ、有限責任あずさ監査法人、PwC Japan有限責任監査法人 |

| 準大手監査法人 | 仰星監査法人、太陽有限責任監査法人、三優監査法人、東陽監査法人 |

| 中小監査法人 | 大手、準大手監査法人以外の監査法人 |

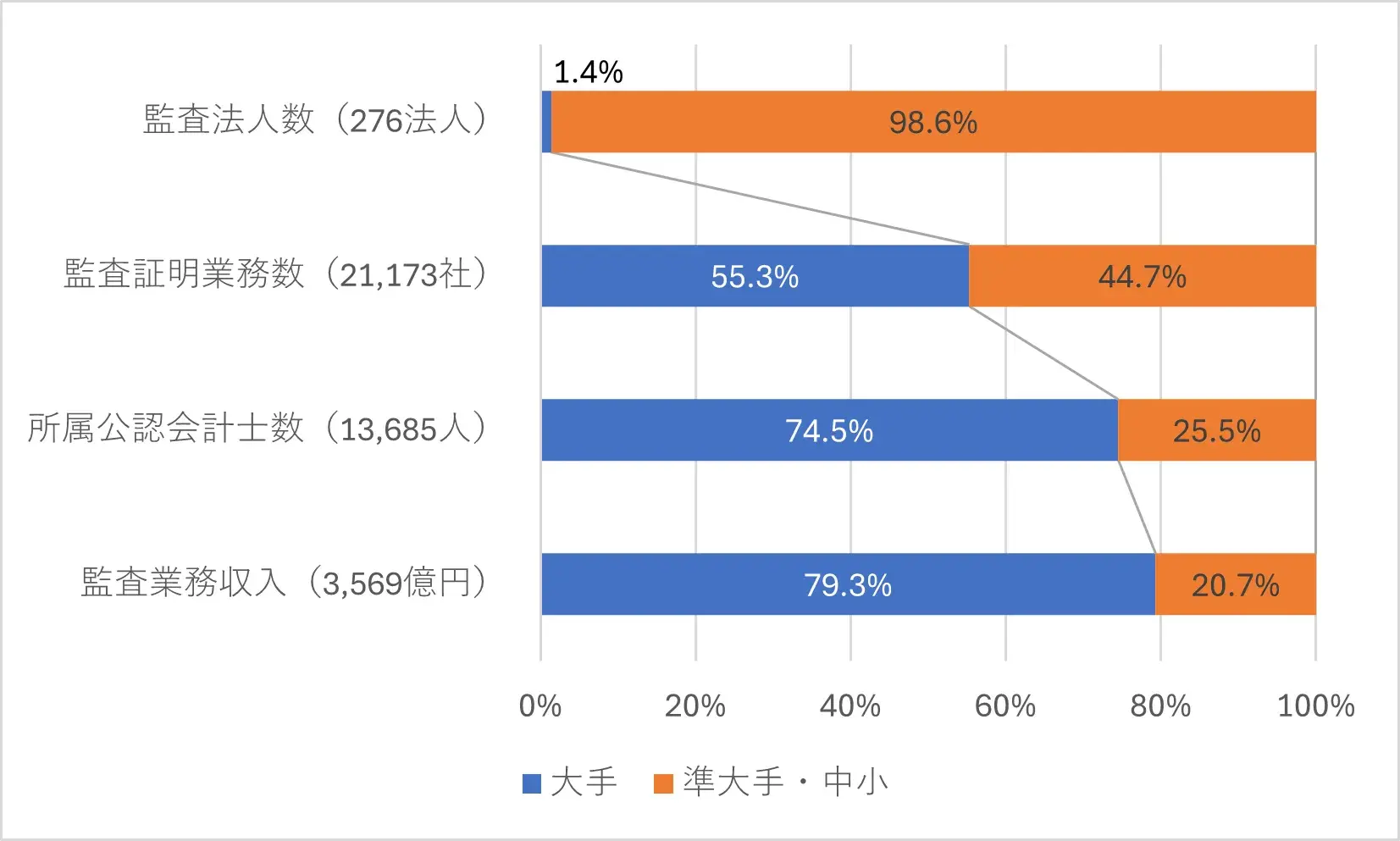

金融庁の公認会計士・監査審査会の調査(令和6年版モニタリングレポート)によると、以下のように昨今の監査業界の外観がわかります。

- 大手監査法人4法人は監査法人全体のわずか1.4%

- 監査法人に所属している公認会計士のうち約74%が大手監査法人に所属

- 監査証明業務数は大手監査法人が全体の約53%を占める

- 監査業務収入は約78%のシェアを占める

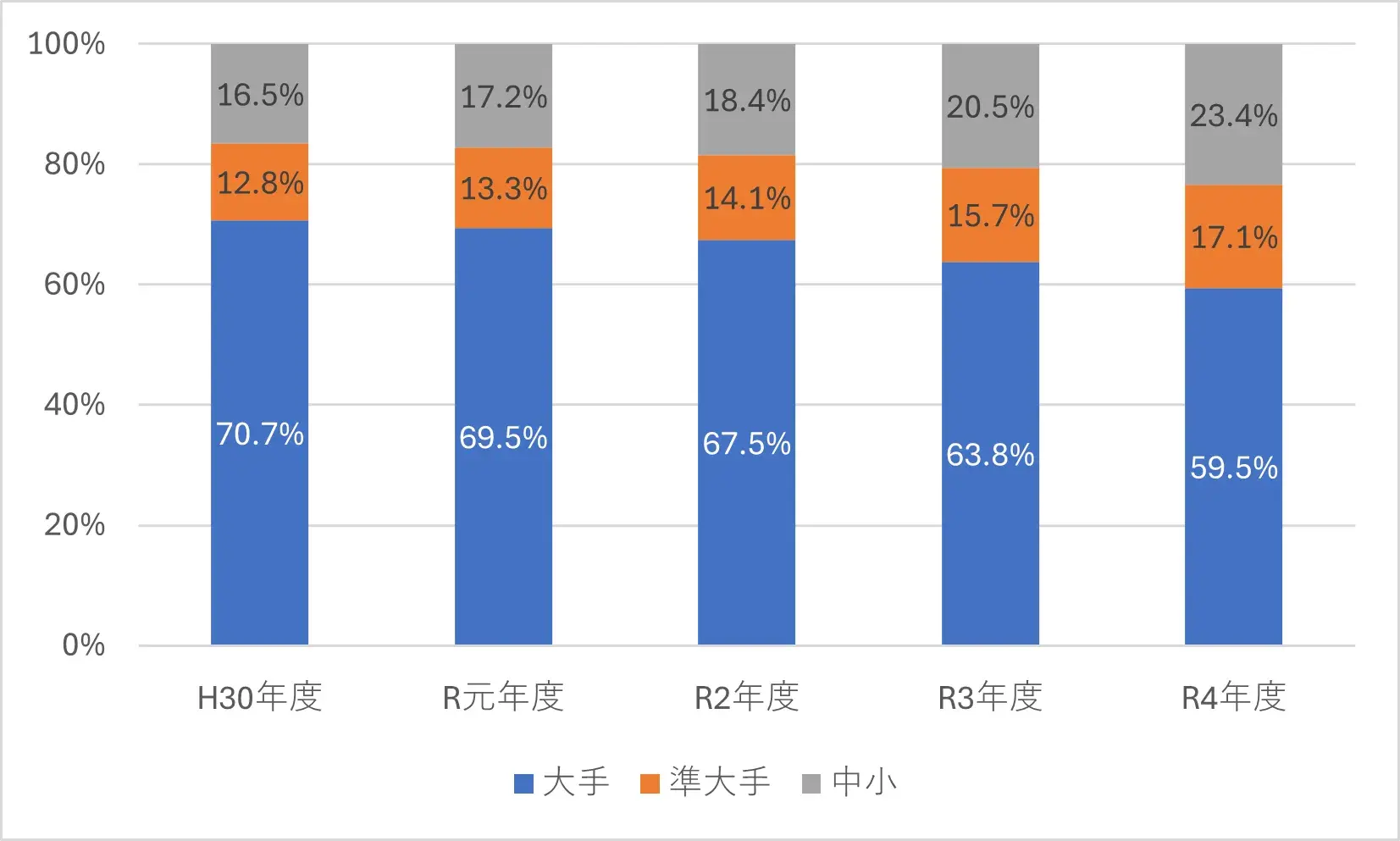

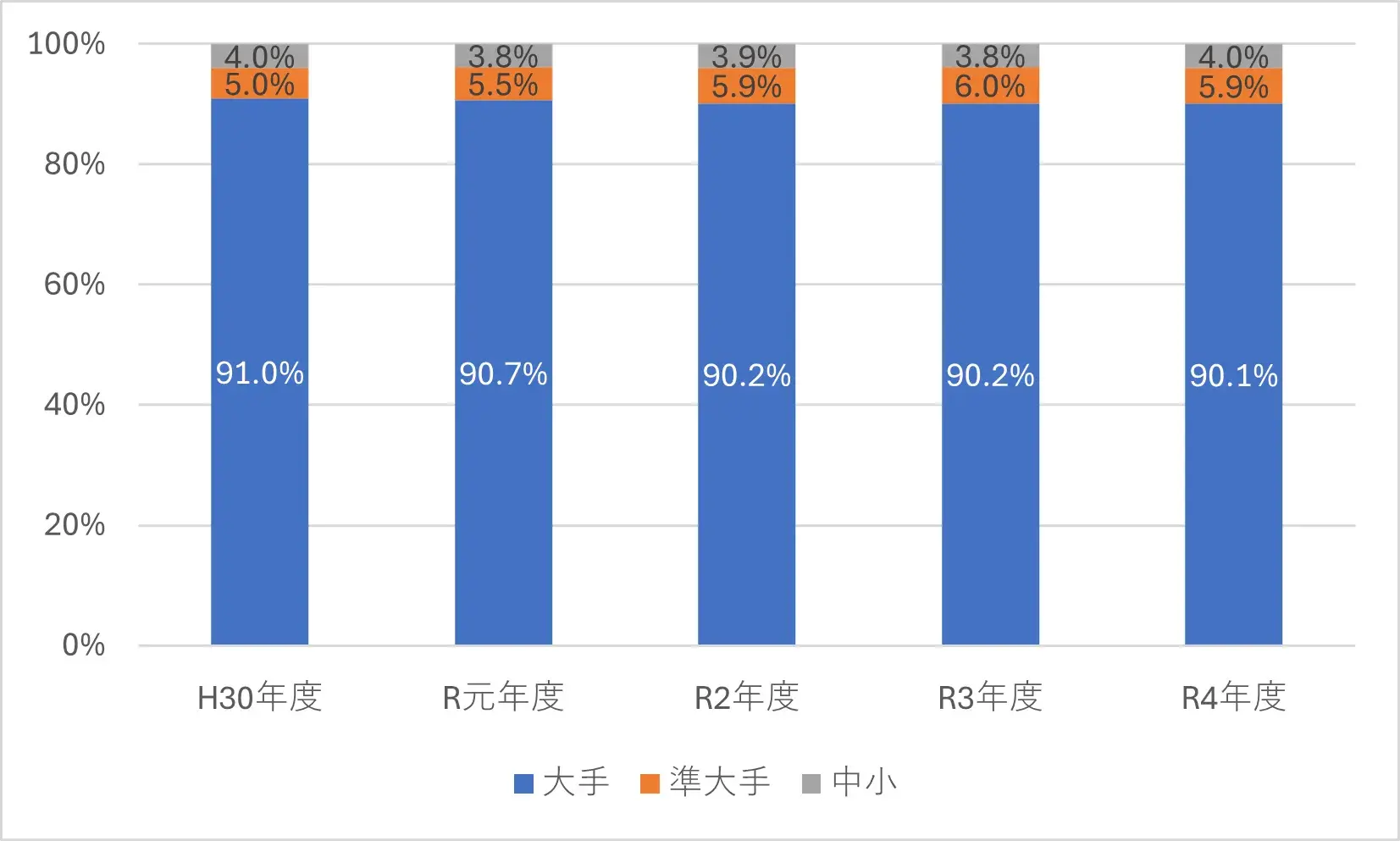

上場国内会社(3,930社、2024年3月末時点)の監査は会社数ベースでは約6割であり、準大手以下のシェアも年々増えてきています(参考、下図「会計監査人の規模別上場国内会社数の推移」)。しかし、時価総額ベースでみると大手監査法人の割合は9割以上を占めており、いまだ大手監査法人の寡占状態は続いていると言えるでしょう(参考、下図「会計監査人の規模別上場国内会社の時価総額の推移」)。

※上記3つの図表は、公認会計⼠・監査審査会「令和6年版モニタリングレポート」を参考に作成

なお、中小監査法人でIPO監査の担い手となりうる監査法人は日本公認会計士協会で「IPO を目指す企業の監査の担い手となる中小監査事務所リスト」として公表されています。中小監査法人の中には、複数の監査法人がお互いに切磋琢磨してIPO監査の品質を高め安心して任せてもらえるように連携する動きも出てきており、例えば、次世代監査法人IPOフォーラムは、IPO監査の新たな「受け皿」として市場関係者の注目度が高まっています。

4.IPOと監査法人

4-1.IPOにおける監査法人の役割

IPOにおける主なプレーヤーは当事者である会社の他に、主幹事証券会社と監査法人の3社です。昨今では主幹事証券会社と契約を締結するのはN-2期の途中からであることが多く、主幹事証券が決まるまでは主たる相談窓口が監査法人になるケースが多いことから、監査法人が果たす役割は高まっていると言えます。ただし、N-2期になり監査契約を締結する前と後では監査法人が提供できる業務の範囲が大きく異なりますので注意が必要です。

① 監査契約締結前(N-3期以前)の監査法人の役割

監査契約締結前(N-3期以前)の監査法人の役割はアドバイザリー業務です。通常はIPOの準備作業に入る初期の段階で、IPO準備会社は監査法人によるショート・レビューを受けます。ショート・レビューでは、株式上場の専門家集団である監査法人がIPOを実現する上での問題点を把握し、それを改善するための方策を立案して、着実に実行していくサポートをします。

監査法人からショート・レビュー報告書が提出され、ショート・レビューが完了すると、監査に入るまでの期間はアドバイザリー契約(財務調査等の業務委託契約など)を締結します。アドバイザリー契約では、ショート・レビューで発見された事項、例えば、適切な会計処理の検討、経理体制の構築、コーポレートガバナンス、内部統制の整備、関係会社整備、社内管理体制の構築、情報システムの構築、資本政策の立案等について、監査法人がアドバイスを行います。

一般的には、IPOコンサルタント等のサポートを得ながら会社が改善を進めていき、監査法人はその後の監査に進んだ際に適正な監査意見が提出できるように、指導・助言を行います。また、N-3期の貸借対照表はN-2期の期首残高になることから、会社の財政状態等の実態を調査し、問題点の有無を把握するためにN-2期のはじめに財務調査業務を実施します。IPO準備初期段階のコストを抑える目的で、N-3期の貸借対照表の調査業務をN-2期の監査契約に含めて、N-3期の貸借対照表の財務調査を簡易に実施するケースがあります。しかし、会計上の課題を初期の段階で丹念に網羅的に洗い出すことは、IPOを円滑に進めるためには欠かせませんので、財務調査を適切に行うことはIPO準備会社にとって必須と言えるでしょう。

なお、会社を買収する際に対象会社ないしは事業等に対する財政状態や損益状況の実態を調査し、問題点の有無を把握するために行う財務デューデリジェンス業務を提供することもあります。

② 監査契約締結以降(N-2期以降)の監査法人の役割

監査契約締結以降(N-2期以降)の監査法人の役割は会計監査です。監査法人は、IPO準備会社に対し、N-2期及びN-1期の財務諸表を対象として会計監査を実施します。N-2期以降も引き続き、各種のアドバイザリー業務を提供できれば良いのですが、前述のとおり、会計監査には公正不偏な姿勢が不可欠となり独立性が重んじられることから、監査契約締結以降は会計監査のクライアントに対して、提供できるアドバイザリー業務がかなり制限されます。例えば、M&Aを行う場合の財務デューデリジェンス業務とコンフォート・レターの作成業務等以外は事実上、有償によるアドバイザリー業務の提供はほぼ実施できません。もちろん、N-2期以降でも会計監査の過程で、相談があった場合、独立性を害しない範囲でこれまでの知見や経験を用いてアドバイスを行うことは可能です。重要な課題などが残されている場合には、社内や外部のリソースを活用しながら、監査法人にも確認してもらうのが一般的です。

4-2.IPOにおける監査法人のシェア

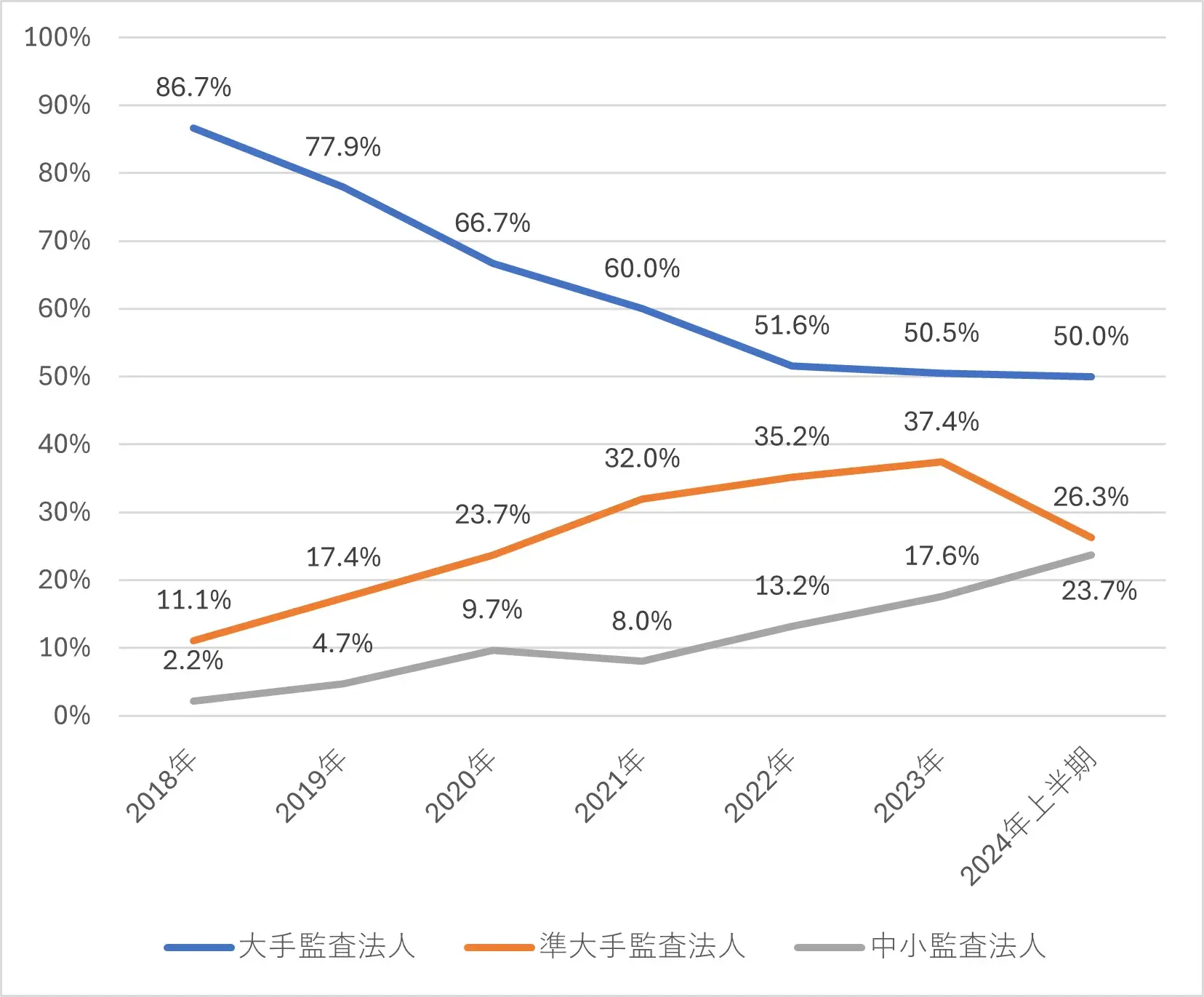

2024年IPOにおける監査法人のシェアは、1位:太陽14社、2位:EY新日本13社、3位:トーマツ・あずさ・PwC Japanが同数の10社でした。大手監査法人(トーマツ・EY新日本・あずさ・PwC Japan)は合計43社でIPO全体のシェアは50%(2023年は約57%)にまで低下しました。一方、準大手は約27%、中小監査法人は約23%と規模を拡大しています。さらに中小を含めて21の監査法人がIPOに関与していることも特徴的であり、IPOにおいて監査法人の多様化が進んでいることがわかります。

大手監査法人のシェアは年々下落しています。2018年の約87%から2024年には50%にまで下がりました。準大手監査法人は2018年から2021年まではシェアを32%まで拡大し、2022~2024年は27%前後で推移しています。また中小監査法人も2018年の2.2%から2024年はついに約23%となり、シェアを拡大しています。準大手・中小監査法人のすそ野がさらに拡大していくのか、監査法人の動向に注視が必要です。

4-3.監査法人との関与時期

N-3期にショート・レビューを監査法人に依頼することが、IPO準備および監査法人との関わりのスタートです。

売上規模が小さい会社の場合には、N-3期の期央あたり(3月決算の場合は8月から11月くらい)までにショート・レビューを受けることが理想です。規模が大きい会社や重要な子会社が存在する場合には、ショート・レビューの時期をさらに早めたほうがよいでしょう。大規模なシステム改修が必要になることや子会社整備に時間がかかることが考えられます。そのようなケースでは、N-4期以前にショート・レビューを受けることが理想です。

ショート・レビューとその後の会計監査は、同じ監査法人に依頼することが一般的です。ショート・レビュー時の課題を把握・改善し、その後は会計監査で継続して指導してもらうことがIPOをスムーズに進めるうえでも重要ですが、まれにショート・レビューと会計監査を別の監査法人に依頼することもあります。しかし、会計監査を実施する監査法人でも会社の理解や課題の把握のためにショート・レビューを再度実施するケースが想定されること、会社の事務負担と経済的負担が増すこと、監査法人によって見解やその後のアドバイスが異なる可能性があることなどの懸念があります。なるべく同じ監査法人に継続して指導してもらえるように、ショート・レビュー時の監査法人選定は慎重に行いましょう。

なお、IPOの監査が可能な監査法人は、ある程度数が限られているのが実情です。IPO監査難民と言われているように、監査法人選びに難航する可能性があります。監査法人へのアプローチ・選定から、ショート・レビューを受嘱してもらうまでに数か月を要することがあります。そのため、監査法人探しは、N-3期の株主総会が完了した頃(3月決算の場合は6月くらい)から始めるのが良いでしょう。

4-4.監査法人の探し方

多くの場合には、主幹事証券の候補先などお付き合いのある証券会社、信託銀行等の金融機関、ディスクロージャーサービス企業、株主である投資ファンドなどを通して、監査法人にアプローチします。証券会社等IPO支援機関は監査法人の状況にも詳しく、コンタクトがスムーズにいくことが期待できます。IPO支援を行っている税理士法人やコンサルタントに紹介してもらうこともできます。もちろん、会社が独自に調べて、監査法人のホームページから問い合わせることも可能です。

4-5.監査法人の選び方

すべての監査法人が、IPOの監査を問題なくできるというわけではありません。せっかく監査法人を選定しても、IPO支援の経験値不足による監査品質の懸念や監査法人のリソース不足を考慮して監査法人を会計監査が始まってから変更せざるを得ないケースもあります。会計監査が始まってから、監査法人を変更することになると、監査法人の変更理由が恣意的でないことを東証や主幹事証券会社に説明しなければなりません。IPO準備が進んだタイミングでの監査法人変更は会社にとって非常に負担になります。監査法人の選定はショート・レビューだけでなく会計監査や上場後も見据えて、信頼関係を構築し伴走者として二人三脚で成長を支援してくれるか、しっかり検討しましょう。

大手、準大手監査法人はこれまでの実績から、一般的には安心して依頼することができると言えるでしょう。また、中小監査法人でも、大手監査法人でIPOの支援経験を豊富に積んだ会計士が数多く在籍する法人やIPOに力を入れている法人があり、その数も規模も拡大しています。前述の通り、IPOにおける監査法人の多様化が進んでいるため、候補先として大手・準大手だけに絞らずに中小監査法人も視野に選定するとよいでしょう。

5.監査法人と不和が生じる事例

せっかく監査契約を締結しても、その後に監査法人と不和が生じ、会社側から監査契約を解除せざるを得なくなることや監査法人側から監査契約を更新してもらえないことなどが起こる場合があります。監査法人と不和が生じてしまう具体的な事例をご紹介します。

5-1.収益認識会計基準の適応

IPO準備前は多くの企業が税務基準で売上を計上していますが、IPOでは収益認識会計基準に沿って売上を計上します。IPO準備会社は、収益の種類ごとに、適切な売上計上の時期や方法を検討し、N-3期中に監査法人とすり合わせます。すり合わせをせずにN-2期の監査に入ってしまい、収益認識について監査法人と会社の見解が一致しない場合、N-2期の監査で監査法人ともめることになります。最悪の場合には、監査契約の解除やIPO時期の遅延にもなりかねません。ショート・レビューで、監査法人から収益認識会計基準への適応状況を調査するように指摘された場合には、直ちに取り組み、事前に監査法人と見解をすり合わせておくことが重要です。

5-2.赤字企業における固定資産の減損の要否等

今期に予定していた売上が来期以降に順延するなど、業績が経営計画に反して赤字の場合、もしくは赤字幅が予算よりも多額になった場合には、監査法人から当該事業あるいは固定資産全体の減損を要請されることがあり、会社と監査法人とで意見が分かれることがあります。減損は損益あるいはキャッシュ・フローの将来予測に基づいて、最終的な減損の要否と減損金額が決定されますが、例えば、新規事業の立上げや製品開発が当初のスケジュールより遅延する場合には、単にスケジュールが遅れただけなのか、計画を中長期にわたって下方修正すべきなのかで、将来の予測に関して監査法人と見解が分かれ、時には激しく対立するケースもあります。

5-3.ストックオプションにおける企業価値評価

無償ストックオプションの権利行使価額、あるいは有償ストックオプションの発行価額の設定に関して監査法人と意見が対立してしまうことがあります。

監査法人における会計上の企業価値(時価)評価に対する考え方は非常に厳密です。例えば税務で容認されている純資産価額や会社が独自に選定した評価機関を用いて行った企業価値評価を監査法人が会計上の時価として認めない場合があります。その場合、改めて適切な企業価値評価を行わなければなりません。時価と発行価額等の差額は新株予約権で計上し、段階的に費用処理をします。つまり時価を算定し直した結果、当初の算定額からずれることは想定以上の費用処理が発生することになり、ストックオプションを活用した資本政策の見直しを余儀なくされる場合があります。監査対象期以前に既に発行したストックオプションも見直さざるを得ないケースもあるため、適宜、監査法人に相談することが望まれます。

5-4.費用助成型助成金の会計処理

費用助成型助成金は法人税法上で申請時に益金参入が義務付けられているため、監査が開始するまでは申請時に収益計上する会社が大半です。また、費用助成型助成金は助成金制度の趣旨から、費用の発生が事実である場合には、申請後に否認されるケースが基本的にはないため、申請時に収益計上をすることが適切である、と考えている会社も少なくありません。一方で、IFRSのように、通知書等のバウチャーを受領するまで収益計上を認めない(確定主義)ケースがあり、監査法人と計上時期について意見が対立することがあります。

特に研究開発型企業で収益源の多くを助成金に頼っている場合、企業存続の問題にも発展しかねません。我が国の会計慣行では費用助成型助成金の会計処理が確立されていないため(筆者の私見を含む)、早期に費用助成型助成金の会計処理を監査法人とすり合わせておくことが望まれます。

5-5.内部統制の不備

会計監査は、会社の内部統制が有効であることを前提に成立するものであること、また、上場後は決算期末日から45日以内で監査が実質的に完了している必要があるため、内部統制が有効に機能していることが不可欠です。そのため、内部統制の整備・運用が不十分だと監査法人に判断されてしまうと、期日までに監査を完了することが困難とみなされ、それを理由に監査法人からIPOのスケジュール延期を要請されることがあります。内部統制の不備は、ショート・レビューあるいは期首残高の財務調査で監査法人に指摘されるため、それらを決して軽視することなく、会社が真摯にかつ早期に改善するように取り組むことが必要です。

5-6.経理部の体制不備

会計監査は適時適切に決算書を作成できる体制を前提にしており、上場後の監査及び適時開示への対応のためにも経理部体制の強化は必須です。経理部の人員体制が不十分だと監査法人に判断されてしまうと、内部統制と同様に、期日までに監査を完了することが困難とみなされ、それを理由に、監査法人からIPOスケジュールの延期を要請される可能性があります。経理部人員の不足問題は可能な限りN-2期が始まる前までに解決しておきましょう。

5-7.コンプライアンス違反、不正

会計監査は会社との信頼関係の上に成り立ちます。不正の内容やレベルにもよりますが、不正等が明らかになった場合、監査法人がそのまま監査を継続することは基本的にありません。監査が入る前に、誠実で風通しの良い社風や不正を防止する社内体制を構築し、仮に不正が発生した場合には、速やかに会社内部で検出される体制を構築しておくことが必要です。

5-8.その他、監査法人との不和が生じる事例

継続して監査法人による監査を実施していたにも関わらず、突然監査契約の継続を事実上拒否されてしまうケースがあります。例えば、代表的な例として、継続企業の前提に関する認識が、会社と監査法人とで乖離する場合などです。IPOスケジュールの延期が連続している、赤字体質からなかなか脱却しない、業績が伸び悩んでIPOの見通しが立てられないなど会社側の問題で監査法人としてはやむを得ない場合もあるかもしれません。IPOに向けて内部管理体制整備や業績向上を目指すと同時に、監査法人側の考えに耳を傾け、しっかりコミュニケーションを取りましょう。

一方で、監査法人側に実は監査を継続するだけの人員が不足しているケースもあります。監査法人側の事情で突然ハシゴを外されてしまうことがないよう、選定時には監査法人側の体制を確認するなど、監査継続にリスクがないか、評価しておくことも重要です。

そのほか、監査法人によっては、N-3期までは同じグループのアドバイザリー会社が対応し、N-2期から監査法人に切り替わることで、会社も担当者も変わってしまい、対応の違いや期待していた品質にギャップが生じてしまうケースも散見されます。

会社と監査法人は信頼関係がすべてです。信頼関係にひびが入るような出来事は両者の関係において致命的となるため、日々のコミュニケーションで認識の齟齬を極力なくすことが重要です。

6.企業は監査法人に何を求めるのか

監査法人の主たる業務は会計監査であり、企業から提出された書類をもとに適時適切な監査をすることが第一です。しかし企業から期待されているのは、それだけではありません。IPOを目指す企業では、例えば、会計制度や内部統制で未整備な部分が多く、それらの整備に向けた指導業務は、期待されている大きな役割の1つです。

私はこれまで20社以上のIPOに携わりました。その経験から、監査法人には「企業の伴走者になること」が求められていると考えています。

私自身、監査先のIPO準備企業に対して、上場企業にふさわしいレベルの管理体制に整備するために、数年かけて指導し、リスクを抱えているときには、一緒にリスクに向き合い、解決に向けてサポートしました。

監査先企業にはアドバイザリー業務は提供できないので、どこまで指導・助言をするかは監査法人としても難しいところではあります。それでも、監査先企業の成長を自分事のように考え、ともに企業成長に向かって突き進んでくれる伴走者と呼べる監査法人はきっといます。そんな監査法人に出会うことが、企業成長の近道なのではないでしょうか。

■「向き合うのは「数字」ではなく「人」。「寄り添う監査」でIPOの道を伴走」

史彩監査法人 代表社員 伊藤肇氏インタビュー(ベンチャー通信Online)

https://v-tsushin.jp/interview/vt90_431/2/

関連コラム

IPO Compassメルマガ登録はこちらから!