IPO Forum~IPO審査最前線、審査する側・される側、双方の視点で語る~-IPO Forum 2025/2/21-

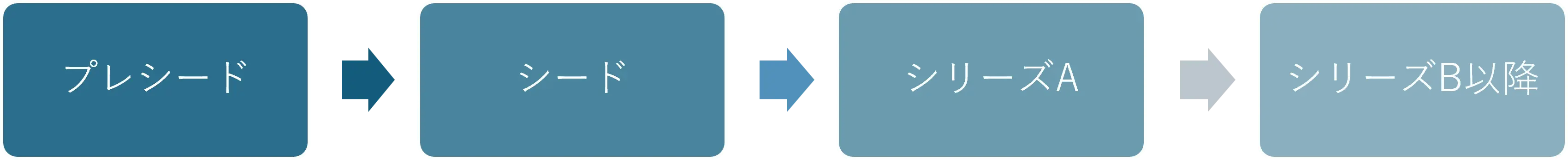

投資家が企業の成長ステージに応じて出資するフェーズのことを「投資ラウンド」と呼びます。一般的に、投資ラウンドはプレシード、シード、シリーズA、シリーズB以降に分類され、各ラウンドで投資家の関与度、投資金額、目的が異なります。

企業は、アイデア段階から、製品・サービスのリリース、さらに市場拡大から事業拡大まで、各投資ラウンドで異なる種類の投資家から資金を調達します。これにより、企業は資金不足を防ぎながら、各成長段階に応じた資金以外のサポートも受けることができます。投資家からすると、企業の成長に伴って自分たちの投資がどのように進展するかを監視することができます。

プレシードラウンドは、企業がアイデア段階やプロトタイプの開発段階にあるときに行われる資金調達です。このラウンドでは、主に創業者の自己資金や友人・家族からの資金提供が一般的です。投資額は比較的少額で0.1~0.5億円程度で、その資金はアイデアの実現可能性の検証、初期の市場調査やプロトタイプの開発に使われます。

プレシード段階の企業は、まだ市場に製品を投入しておらず、市場フィードバックを得るための実験的なプロジェクトが中心です。この段階の資金調達は、企業が次のステージに進む基礎を築くために重要であり、資金調達の可否は、投資家が企業のビジョンに共感し創業者の能力を信頼してくれていることに大きく依存します。

シードラウンドは、プロダクトやサービスが初期段階から市場に投入される前に行われる資金調達です。このラウンドでは、個人投資家であるエンジェル投資家やチケットサイズ(投資金額)の小さなベンチャーキャピタル(以下、VC)が主要な投資家で調達額は0.5~3億円程度です。その資金は、製品開発、マーケットフィットの確認、初期の顧客獲得活動に使用されます。

シード段階の企業は、初期のプロトタイプを市場に投入し、顧客からフィードバックを得て、製品を改善し、市場に適応させていきます。また、この段階で企業はマーケティング活動を強化し、初期の顧客基盤を築いていきます。

シリーズAラウンドは、企業がプロダクトやサービスを市場に投入し、一定の市場フィットを確認した段階[PMF(プロダクトマーケットフィット)]で行われる資金調達です。このラウンドでは、VCやコーポレートベンチャーキャピタル(以下、CVC)が主な投資家で、調達額は2~5億円程度です。その資金は、主に製品開発の強化、マーケティング活動の拡大、営業チームの強化に使用されます。

企業にとっては、シリーズAがはじめての本格的な資金調達であり、このタイミングで、金融機関からも資金を調達する企業が少なくありません。この段階での資金調達により、企業は成長を加速させ、市場シェアを拡大していきます。

シリーズBラウンド以降は、企業がプロダクトやサービスを市場に投入し、さらなる成長や市場シェアの拡大を目指すために行われる資金調達です。このラウンドでは、チケットサイズ(投資金額)の大きなVCやCVCが主な投資家となり、調達額は5億円以上です。その資金は市場拡大、チームの拡充、IPO準備に使われます。

シリーズB段階以降の企業は、すでに一定の市場シェアを獲得している状況であり、新たな市場に進出することや、競争力を高めるために、資金やリソースが必要です。また、外部から資金調達をするということは、イグジットを求められるということであり、イグジットとして上場を考えている場合は、上場準備のために財務報告やガバナンス体制の強化も求められます。この段階での資金調達により、企業は管理部門を強化し、適切な内部管理体制を築いていきます。

| ラウンド | プレシード | シード | シリーズA | シリーズB以降 |

|---|---|---|---|---|

| 状態 | 事業構想段階 | 初期プロダクト検証段階 | PMF成立段階 | 事業拡大段階 |

| 出資者 | 家族 友人 エンジェル |

エンジェル VC |

VC CVC |

VC CVC 事業会社 |

| 期待リターン | 50倍以上 | 30倍 | 10倍 | 4倍 |

| 株式種類 | 普通株 J-KISS※ |

普通株 J-KISS※ |

優先株 | 優先株 |

| プレバリュエーション(資金調達前の企業価値) | 1〜4億円 | 2〜8億円 | 5〜20億円 | 10億円〜 |

| 調達額 | 0.1〜0.5億円 | 0.5〜3億円 | 2〜5億円 | 5億円〜 |

| 資金用途 | 事業開発費 | 採用費 事業開発費 |

採用費 事業開発費 広告宣伝費 |

組織開発費 広告宣伝費 上場準備費 |

※J-KISSとは未上場株の売買時に締結される複雑な投資契約を簡便化したスキームのもとで発行する有償新株予約権のこと。

※表中の記載および数値はあくまで目安としてご参考ください。

メリット: 豊富な経験とネットワークを持ち、企業の成長をサポート。専門的なアドバイスやメンタリングを提供。

デメリット: 株式の一定割合を譲渡する必要があり、経営への介入が強くなる場合がある。

VCは、成長志向の企業にとって理想的なパートナーです。彼らは豊富な経験を持ち、企業の成長戦略に対して専門的なアドバイスを提供します。また、VCのネットワークを活用することで、新たなビジネスチャンスや提携先を見つけることができます。しかし、VCからの資金調達は株式の譲渡を伴うため、VCは経営の意思決定に対して一定の影響力を持つことになります。

メリット: 業界知識やリソースを提供。戦略的パートナーシップの構築が可能。

デメリット: 投資先企業とのシナジーが強調され、独立性が損なわれる可能性がある。

CVCは、特定の業界に精通しており、企業に対して専門的な知識やリソースを提供することができます。また、CVCとの戦略的パートナーシップにより、企業は市場での競争力を強化し、シナジー効果を最大化することができます。しかし、CVCからの資金調達は、投資先企業とのシナジーが強調されるため、企業の独立性が損なわれる可能性があります。これは、企業が独自の戦略を追求する上での制約になることがあります。

メリット: 株式の譲渡を伴わないため、経営の自由度は確保したまま資金調達することができる。

デメリット: 返済義務があるため、キャッシュフローへの影響が大きい。

金融機関からの資金調達は、企業にとって安定した資金源となります。低金利の融資を受けることで、企業は資金調達コストを抑えることができます。しかし、金融機関からの融資は返済義務を伴うため、キャッシュフローに対する影響が大きくなります。また、赤字企業への融資には消極的な金融機関が少なくありません。スタートアップ企業の初期フェーズで黒字化の目途が立っていない場合は、融資による資金調達は難しく、融資をしてもらえたとしても、ダイナミックな投資が出来るほどの金額ではないことや、早期の黒字化を求められることもあり、企業の成長戦略に対する制約となることがあります。

資金調達時には、企業価値の適正評価が重要です。不当に低い評価で資金を調達すると、将来的な調達ラウンドでの株式の希薄化が問題となり、創業者の持ち株比率が低下する可能性があります。また、投資契約の条項を詳細に確認し、不利な条件が含まれていないかをチェックすることも必要です。たとえば、M&Aや会社清算時の資金配分方法として、投資家が出資分を優先的に回収する条項を付けることは一般的ですが、その回収条件が投資家に非常に有利に設定されており、創業者等が過度に不利益を被る場合があります。事前に契約条件をしっかりチェックすることで将来的なリスクを最小限に抑えましょう。さらに、投資家との信頼関係を構築し、共に成長できるパートナーを選ぶことも重要です。投資家によっても投資スタンスは異なるため、なるべく多くの投資家と会って議論を重ねながら選定していきましょう。

IPOを見据えた企業にとって、ガバナンスの強化は不可欠です。上場準備として、内部統制やコンプライアンス体制を整備し、企業の透明性と信頼性を高めることが求められます。また、持続可能な成長戦略を構築し、短期的な利益ではなく、長期的な成長を目指すことが重要です。これにより、企業は市場での競争力を獲得し、持続的な成長を実現することができます。さらに、透明性の高い情報開示を行い、投資家や市場からの信頼を得ることが重要です。これにより、企業はIPO後も安定した成長を続けることができます。

①成功企業a: シリーズAでVCから資金を調達し、積極的なマーケティング戦略と製品開発に投資。その結果、市場シェアを大幅に拡大し、シリーズBではさらに多額の資金を調達。

成功企業aは、toCへのSaaSを提供しており、シリーズAでの資金調達を活用し、Web広告を中心とした積極的なマーケティングと顧客からのフィードバックをタイムリーに反映する開発体制に投資しました。この戦略により、企業は市場シェアを大幅に拡大し、競争力を高めることができました。さらに、シリーズBではさらなる資金を調達し、成長を加速させました。このような成功事例は、シリーズAの資金調達が企業の成長にどれほど重要であるかを示しています。

②成功企業b: CVCと資本業務提携を締結し、戦略的パートナーシップを構築。業界内での地位を強固にし、迅速な成長を実現。

成功企業bは、toB向けのソフトウエア開発を行っており、既存取引先と関係のあるCVCからの資金調達を活用し、戦略的パートナーシップを構築しました。このパートナーシップを通じて、CVCの親会社から多額の受注を獲得するとともに、親会社やCVCの取引先からの受注も獲得することができました。これはCVCのリソースや業界ネットワークを活用することで、企業は市場での競争力を高めることができた成功事例です。

①失敗企業c: 高い評価額でシリーズAを調達したが、実際の業績が追いつかず、後続ラウンドでの調達に苦労。過剰な希薄化が問題となり、経営が不安定に。

失敗企業cは、高い評価額でシリーズAを調達しましたが、実際の業績が追いつかず、後続ラウンドでの資金調達に苦労しました。評価額が高すぎたため、後続の投資家は慎重になり、資金調達が難航しました。その後資金調達はできたものの、シリーズAより低い評価額となり、必要資金を調達するために過剰に株式が希薄化しました。その結果、創業者や初期投資家の持ち株比率が低下し、経営の意思決定にあたって複数株主の承認が必要となり、意思決定スピードが落ちることにつながってしまいました。このような失敗事例は、シリーズA調達時に作成する事業計画や資本政策でいかに先を見通した計画を作り、適正な評価額での資金調達を実施できるかの重要性を示しています。

②失敗企業d: 投資家との契約条件が厳しく、経営の自由度が大幅に制約された結果、成長戦略が思うように実行できず停滞。

失敗企業dは、投資家との契約条件が厳しく、経営の自由度が大幅に制約されました。その結果、企業は成長戦略を思うように実行できず、成長が停滞しました。このような失敗事例は、投資契約の条件を慎重に確認し、企業にとって不利な条件を避ける重要性を示しています。

シリーズAラウンドは、企業の成長を飛躍的に加速させる重要な段階です。適切な投資家を選び、企業価値を最大化するための戦略を練ることが成功の鍵となります。上記のポイントを押さえ、持続可能な成長を目指して資金調達を行うことが重要です。

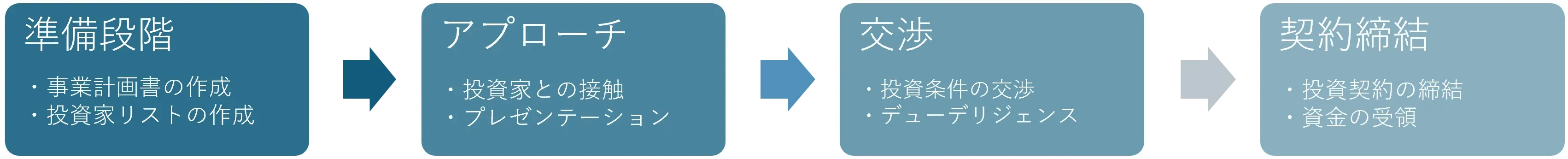

資金調達は以下のプロセスで進めます。

事業計画は自社の現在及び将来の姿を投資家に伝える重要なツールです。投資家サイドから見て自社の良さが伝わるような資料構成やコンテンツの粒度を整理することが資金調達成功の鍵です。

プレゼンテーションでは簡潔にポイントを抑えた説明が重要です。またプレゼンテーションの場によってはごく短い時間しか与えられないこともあるため、1分~15分くらいの間の時間枠でいくつかのバリュエーションのプレゼンテーションを用意すると様々な状況に対応できます。

投資条件の交渉では出来る限り自社の想いに沿う結果になるように進めましょう。

デューデリジェンスでは、正確な情報を提出することが大事です。特に財務状況はクラウド会計システムで管理しておくことで、提出を求められたときに、正確かつ適切な情報を即時に発行することができます。ベンチャー企業の場合は、まだ自計化していない企業も少なくありませんが、クラウド会計システムは高度な会計知識がなくても適切な財務情報を作成することができます。また投資家による投資検討に際して、タイムリーに正確な財務情報が提供されると数字の信頼度が向上し投資判断のプラス材料となります。そのため資金調達をするならば、クラウド会計システムの導入は不可欠とも言えるでしょう。

投資家による投資判断がなされたからと言って、資金調達活動が終わるわけではありません。資金提供前に投資契約の詳細を詰めるという重要な交渉が残っています。自社の意向に沿った契約内容とするために法務の専門家を交えて交渉することが重要です。

スタートアップ企業にとって、シリーズAラウンドの資金調達は、自社サービスが市場から受け入れられた状態であると、投資家からも評価されたことになります。つまりシリーズAラウンドは、企業の成長にとって重要なマイルストーンなのです。適切な準備と戦略を持ち、信頼性の高い投資家を選び、持続可能な成長を目指して資金調達を行うことが、成功の鍵です。特にIPOを見据えた企業にとって、シリーズAラウンドでの資金調達は、将来的な上場準備として重要なステップとなります。なお、資金調達を複数回実施することを予定している場合、中長期的な視点をもった事業計画及び資本政策が欠かせません。そのため計画策定段階から専門家の力も借りながら進めることも資金調達を成功させる要因となるでしょう。