- ■執筆:朝日税理士法人

パートナー/公認会計士・税理士

松山 浩也氏 - 大手監査法人に勤務後、当法人へ転職。現在はIPO準備会社の税務顧問を中心に、資本政策、内部統制構築等のコンサル業務も手掛ける。【著書】「業種別収益認識基準の適用実務」(中央経済社)、「IPO実務検定試験-公式テキスト-」(中央経済社)共著、【専門誌掲載記事】「上場準備会社向け 新たなSO・非上場株式の評価ルールを踏まえた資本政策上の留意点」(週刊T&A master 998号)

目次

1.ソフトウェア仮勘定とは

「ソフトウェア仮勘定」は、ソフトウェアの制作にかかるコストを集計し、完成後にソフトウェア勘定に振り替えるための勘定科目です。

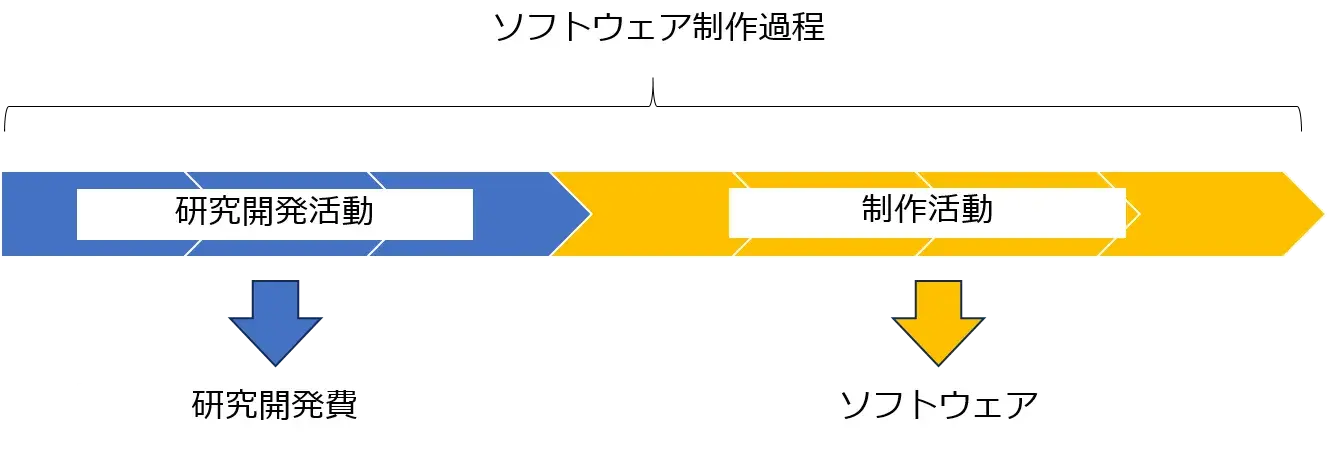

ソフトウェアの制作過程には、研究開発に該当する活動とソフトウェアの制作に該当する活動があります。基本的に研究開発に該当する部分は費用(研究開発費)として、ソフトウェアの制作に該当する部分は資産(ソフトウェア仮勘定)として計上することになります。

なぜいったん「仮勘定」に計上するのでしょうか。それはソフトウェアの制作に係る費用とソフトウェアを利用して得られる収益を対応させ、適切な期間損益を計算するためです。ソフトウェアの制作には一定程度の期間がかかり、完成まで複数の会計期間をまたぐケースも少なくありません。制作過程では人件費や外注費等の様々なコストが発生しますが、これらを発生時の費用とせず、「ソフトウェア仮勘定」として繰り延べます。そして完成とともに「ソフトウェア」勘定に振り替え、減価償却を通じて利用期間に渡って費用化していきます。これによりソフトウェアの制作に係る費用と生み出される収益を期間対応させることができるのです。

2.ソフトウェアの会計基準

2-1.ソフトウェアとは

会計基準ではソフトウェアを「コンピュータを機能させるように指令を組み合わせて表現したプログラム等をいう」と規定しています。ソフトウェアの範囲には、コンピュータに一定の仕事を行わせるためのプログラムの他、システム仕様書、フローチャート等の関連文書も含まれます。

2-2.ソフトウェアの分類(受注制作、市場販売目的、自社利用)

ソフトウェア制作費の取扱いが規定される「研究開発費等に係る会計基準」では、ソフトウェアをその制作目的により受注制作のソフトウェア、市場販売目的のソフトウェア、自社利用のソフトウェアに区分しています。これは制作目的により将来の収益との対応関係が異なるためです。

① 受注制作のソフトウェア

顧客向けに個別のソフトウェアを受注制作し引き渡すものです。制作に係るコストは「仕掛品」(棚卸資産)として計上することとなり、「ソフトウェア仮勘定」(無形固定資産)としての計上はありません。

② 市場販売目的のソフトウェア

市場販売目的のソフトウェアは、「ソフトウェア製品のマスターを制作し、これを複製することによって不特定多数のユーザーに販売する目的のソフトウェア」です。

例:パッケージソフトとして販売されている会計ソフトや販売管理ソフト

③ 自社利用のソフトウェア

自社利用のソフトウェアには、「収益獲得目的のソフトウェア」と「費用削減目的のソフトウェア」があります。「収益獲得目的のソフトウェア」は、それを利用してユーザーにサービス提供を行うソフトウェアで、「費用削減目的のソフトウェア」は、社内の業務を効率化するために制作・購入するソフトウェアです。

例:収益獲得目的のソフトウェア・・・第三者へ業務処理サービスの提供に用いるソフトウェア

費用削減目的のソフトウェア・・・販売、購買および在庫管理システムといった基幹業務システムや経理システム

「ソフトウェア仮勘定」として資産計上されるのは市場販売目的と自社利用のソフトウェアです。

3.資産(ソフトウェア仮勘定)計上のタイミング

3-1.市場販売目的のソフトウェア

市場販売目的のソフトウェアである製品マスターの制作過程には、通常、研究開発に該当する部分とソフトウェアの制作に該当する部分があります。

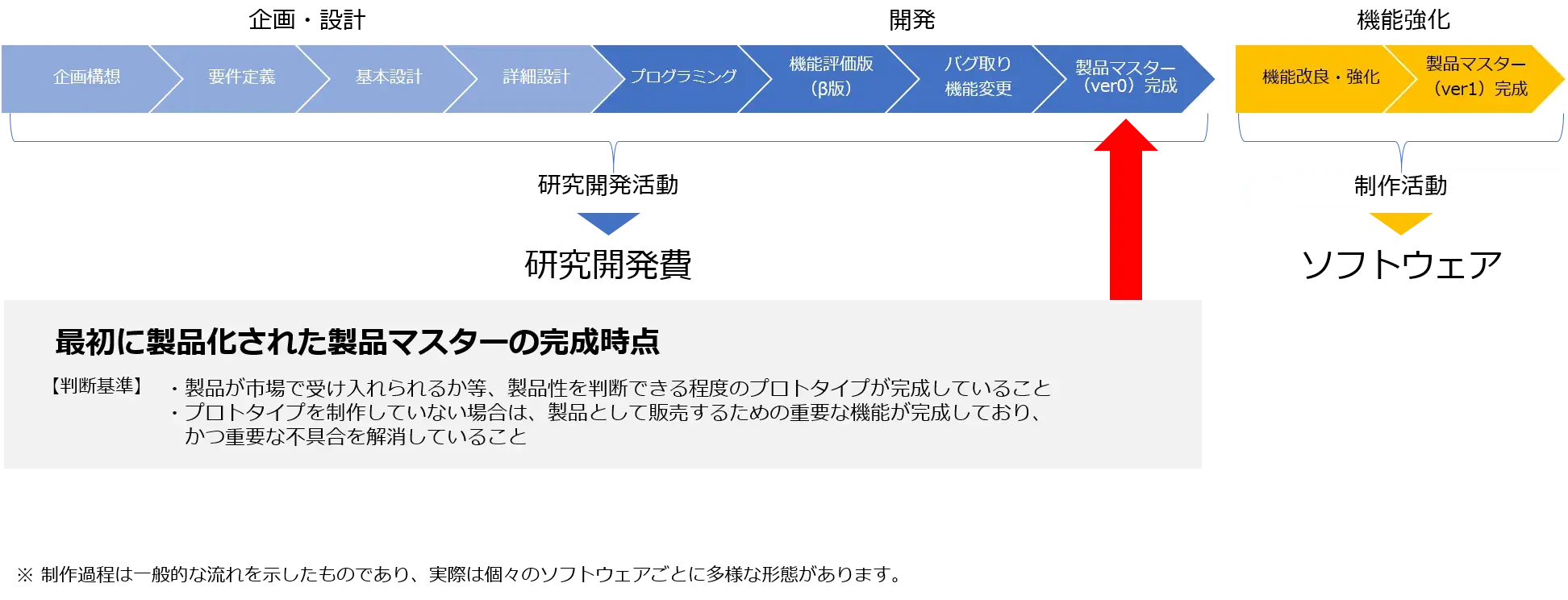

研究開発とは新しい知識を具体化するまでの過程であり、市場販売目的のソフトウェアの制作過程においては、製品番号を付すこと等により販売の意思が明らかにされた製品マスター、すなわち「最初に製品化された製品マスター」が完成するまでの制作プロセスが研究開発活動と考えられます。

「最初に製品化された製品マスター」の完成は、機能評価版についてバグ取りや一部機能変更が終了した段階の製品マスターの完成を言い、このソフトウェアが特徴としている重要な機能が盛り込まれていることが必要となります。

具体的には、

- 製品が市場で受け入れられるか等、製品性を判断できる程度のプロトタイプが完成していること

- プロトタイプを制作していない場合は、製品として販売するための重要な機能が完成しており、かつ重要な不具合を解消していること

が必要です。このような要件を備えた「最初に製品化された製品マスター」が完成するまでの制作費が研究開発費となります。

そして研究開発終了後、製品マスターの機能の改良・強化を行う制作活動に係るコスト、具体的にはソフトウェアの操作性を向上させるためのコストなどはソフトウェア仮勘定として資産に計上されます。なお、研究開発終了後であっても、従来の製品マスターとは別個の新しいマスターの制作費とみなされるような著しい改良の場合は、研究開発費として処理します。

市場販売目的のソフトウェアの資産計上基準は、「最初に製品化された製品マスター」の完成であり、客観的にもわかりやすいものです。経理側からは現場のエンジニア側に完成の判断基準を伝えておき、完成の際にはエンジニア側からその旨伝えてもらえるよう連携して、適切なタイミングで資産計上に切り替えられるように進めましょう。

3-2.自社利用のソフトウェア

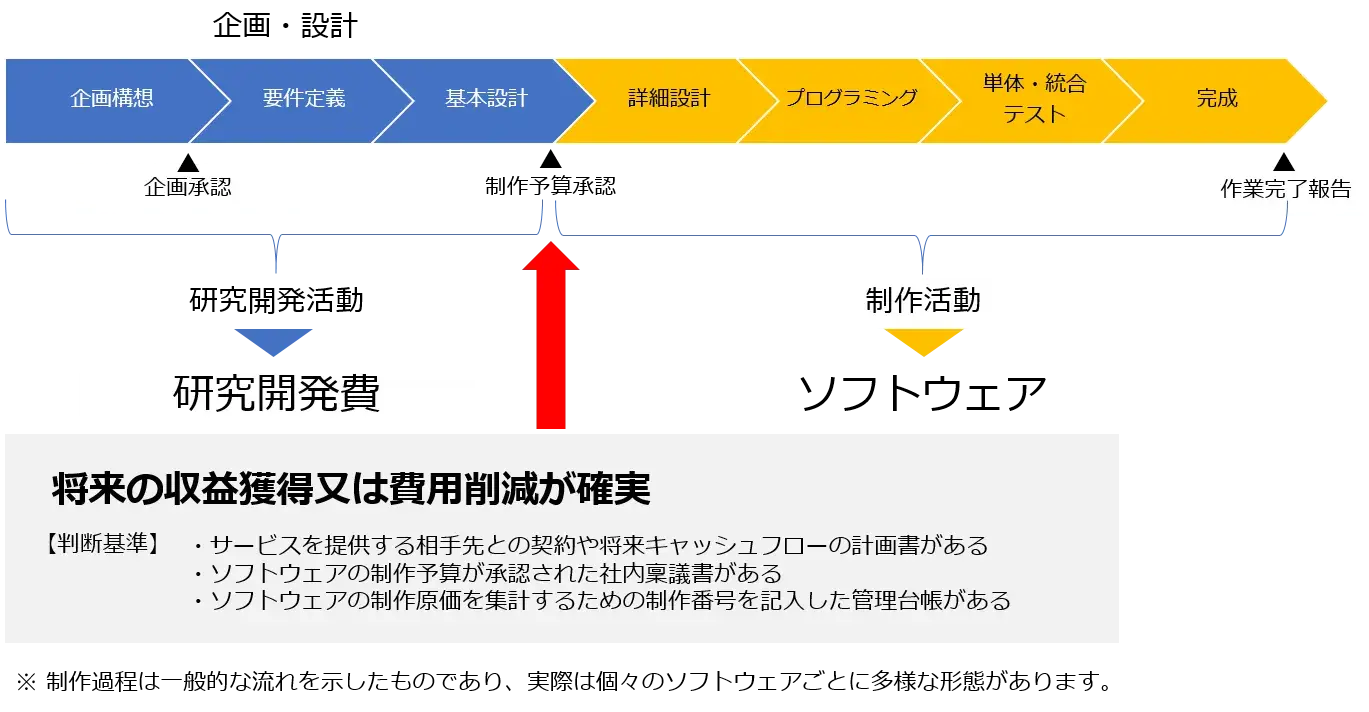

自社利用のソフトウェア制作費が費用か資産かの判断基準は「将来の収益獲得または費用削減が確実と認められるか」です。実務指針では「通信ソフトウェアまたは第三者への業務処理サービスの提供に用いるソフトウェア等を利用することによりベンダーが契約に基づいて情報等の提供を行い、受益者からその対価を得ることとなる場合」とされており、資産計上の裏付けとして将来の収益を生み出すことを前提にしています。具体的には、ソフトウェアを用いて外部へ業務処理等のサービスを提供する契約等が締結されている場合や、完成品を購入した場合には、将来の収益獲得または費用削減が確実と考えられるため、ソフトウェアの制作費や購入費用を資産(ソフトウェア仮勘定またはソフトウェア)として計上します。

「将来の収益獲得又は費用削減が確実であると認められる」状況を立証できる証憑として、ソフトウェアの制作予算が承認された社内稟議書やソフトウェアの制作原価を集計するための制作番号を記入した管理台帳が考えられます。なお、基準には明記されていませんが、サービスを提供する相手先との契約や将来キャッシュフローの計画書などが必要になる場合もあると考えます。また状況によってはソフトウェアの制作活動が開始された後に、将来の収益獲得又は費用削減が確実であると判断される場合もあるかと思います。その場合は、それまでの制作費は費用として処理し、将来の収益獲得又は費用削減が確実となった時点以降の制作費を資産計上することが合理的です。

つぎに資産計上の終了時点ですが、実質的にソフトウェアの制作作業が完了したと認められる状況になった時点であり、そのような証憑として、ソフトウェア作業完了報告書や最終テスト報告書等が考えられます。

自社利用のソフトウェアの資産計上基準は「収益獲得や費用削減の確実性」であり、市場販売目的のソフトウェアと比べて抽象的です。そのため、収益獲得や費用削減が確実であると判断するタイミングが、現場のエンジニア側と経理側でずれてしまうことがあります。現場のエンジニア側に、判断基準となる証憑などの準備も依頼して、適切なタイミングで資産計上に切り替えられるように相互に連携を取りながら進めることが重要です。

4.具体的仕訳例

4-1.市場販売目的のソフトウェア

① 研究開発フェーズ(最初に製品化された製品マスター完成まで)

| 借方 | 金額 | 貸方 | 金額 |

| 研究 開発費 |

10,000 | 人件費 | 7,000 |

| 外注費 | 2,000 | ||

| 経費 | 1,000 |

最初に製品化された製品マスター完成までは研究開発活動であるため、ここまでの制作費については研究開発費として処理されます。

② 製品マスター制作フェーズ[製品マスターの機能の強化・改良(著しい改良は除く)]

| 借方 | 金額 | 貸方 | 金額 |

| ソフトウェア仮勘定 | 2,000 | 人件費 | 1,000 |

| 外注費 | 700 | ||

| 経費 | 300 |

最初に製品化された製品マスターが完成した以降の製品マスターの機能の強化・改良にかかる制作費は、ソフトウェア仮勘定として資産計上します。製品マスター完成まで適切な原価計算により制作費を集計し、ソフトウェアの取得原価を明確にする必要があります。

③ 製品マスター完成

| 借方 | 金額 | 貸方 | 金額 |

| ソフトウェア | 2,000 | ソフトウェア仮勘定 | 2,000 |

製品マスターが完成した時点でソフトウェア勘定に振替、販売開始とともに減価償却を実施します。

4-2.自社利用のソフトウェア

①-1 研究開発フェーズ(将来の収益獲得が確実と認められない)

| 借方 | 金額 | 貸方 | 金額 |

| 研究 開発費 |

10,000 | 人件費 | 7,000 |

| 外注費 | 2,000 | ||

| 経費 | 1,000 |

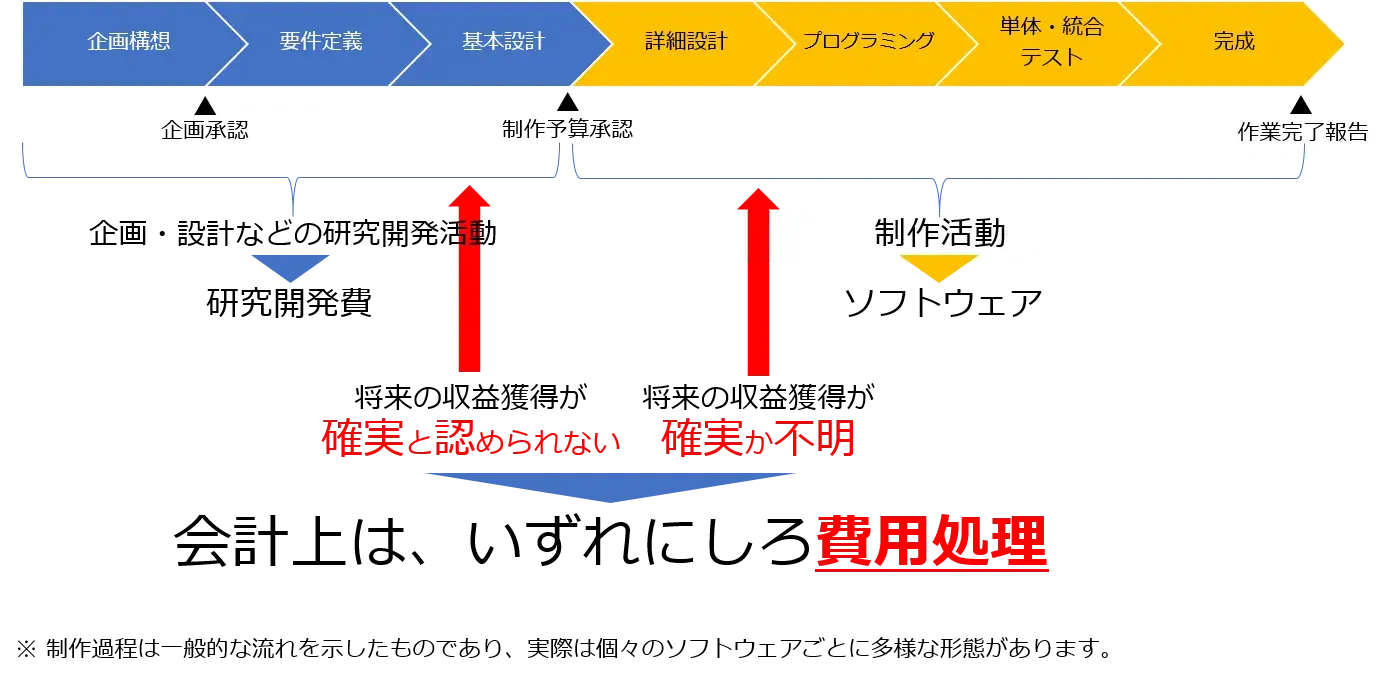

自社利用のソフトウェアについても、その制作過程においては研究開発活動が含まれています。収益獲得が確実と認められない段階ではこれに該当するものと考え、研究開発費として処理します。

②-2 研究開発フェーズ(将来の収益獲得が確実か不明)

| 借方 | 金額 | 貸方 | 金額 |

| 研究開発費 | 5,000 | 人件費 | 3,000 |

| 外注費 | 1,500 | ||

| 経費 | 500 |

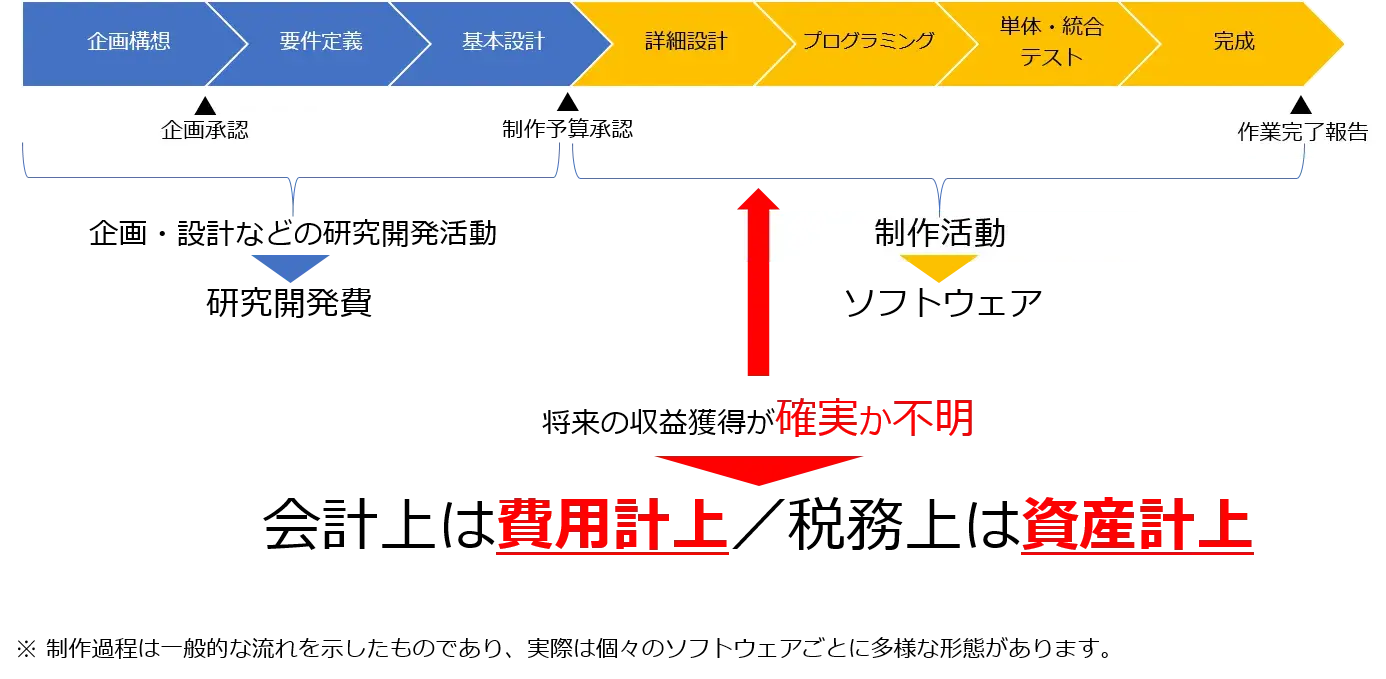

将来の収益獲得が確実か不明である段階も、研究開発活動に該当する部分が多いものと考えます。この場合、①-1と同様に研究開発費として処理します。なお、研究開発活動は終了し、制作活動に入っているものの依然として将来の収益獲得が確実か不明、というケースもあるでしょう。そのような場合でも、収益獲得が確実でないならば会計上は費用処理です。ただし、税務上は資産計上とされるため(5.「ソフトウェア制作費に関する税務と会計の違い」参照)、実務上は①-1と①-2の区分を把握する必要があります。

② 制作フェーズ(将来の収益獲得が確実と認められた以降)

| 借方 | 金額 | 貸方 | 金額 |

| ソフトウェア仮勘定 | 2,000 | 人件費 | 1,000 |

| 外注費 | 700 | ||

| 経費 | 300 |

収益獲得が確実と認められた以降の制作費は資産として計上します。

③ ソフトウェア完成

| 借方 | 金額 | 貸方 | 金額 |

| ソフトウェア | 2,000 | ソフトウェア仮勘定 | 2,000 |

ソフトウェアの完成をもってソフトウェア勘定に振り替えます。

5.ソフトウェア制作費に関する税務と会計の違い

ソフトウェアの制作費について会計上と税務上で処理が異なる箇所があります。前述の仕訳例で触れたように、自社利用のソフトウェアで制作活動に入っているものの「収益獲得が確実か不明」な場合の制作費です。ここでの制作費は、会計上は研究開発費として費用計上し、税務上は資産計上します。この相違は、会計と税務の資産に対する考え方の違いに起因するものです。

会計はソフトウェアという資産の計上に対して収益獲得や費用削減の確実性という効用が計上の基準になる一方、税務はその資産の取得に要したコストを計上するものであり、効用の有無は問題ではないと考えられています。市場販売目的のソフトウェアと自社利用のソフトウェアの制作費について会計と税務の取扱いをまとめると以下の通りです。

5-1.市場販売目的のソフトウェア

| 会計 | 税務 | |

| 研究開発フェーズ (最初に製品化された製品マスターまで) |

研究開発費 | 研究開発費 |

| 製品マスター制作フェーズ (製品マスターの機能の改良・強化) |

資産計上 | 資産計上 |

法人税基本通達7-3-15の3(2)では、ソフトウェアの取得価額に算入せず、税務上も損金として扱える費用として「研究開発費の額(自社利用のソフトウェアについてはその利用により将来の収益獲得又は費用削減にならないことが明らかなものに限る)」と規定しています。

これはソフトウェア制作費に関して、税務も基本的には企業会計と同様に扱うことが明らかにされたもので、市場販売目的のソフトウェアについては、税務と会計の差は生じないものと考えられます。

5-2.自社利用のソフトウェア

| 会計 | 税務 | |

| 研究開発フェーズ (収益獲得が確実と認められない) |

研究開発費 | 研究開発費 |

| 制作フェーズ (収益獲得が確実か不明) |

研究開発費 | 資産計上 |

| 制作フェーズ (収益獲得が確実と認められた以降) |

資産計上 | 資産計上 |

一方、自社利用のソフトウェアについては、法人税基本通達7-3-15の3(2)のカッコ書で、「研究開発費の額(自社利用のソフトウェアについてはその利用により将来の収益獲得又は費用削減にならないことが明らかなものに限る)」とされています。つまりソフトウェアの取得価額に含めず費用(損金)処理してよいのは、将来の収益獲得が確実と認められない明らかな研究開発フェーズの費用であり、収益獲得の確実性が不明な制作フェーズの費用については資産計上が求められています。この点が税務と会計で相違します。収益獲得が確実と認められた以降は会計、税務とも資産計上となります。

6.適切な会計処理をするための概念整理

「研究開発費等に係る会計基準」が公表されて20年以上が経過し、その間に様々なソフトウェアに関連するサービスが普及しました。特にクラウドサービスの普及は目覚ましく、ネットワークを介してソフトウェアの機能を提供する「SaaS」のベンダーも数多く存在しています。

「SaaS」はソフトウェアの機能そのものを顧客に提供し、その対価として収益を獲得するモデルですが、複写したソフトウェアを販売するものではなく、ソフトウェアが移転するものでもないため、市場販売目的のソフトウェアには直接該当しません。また、自社利用のソフトウェアは、ソフトウェアを用いて外部へ業務処理等のサービスを提供する取引を想定しており、顧客に対して機能そのものをサービスとして提供し、収益を獲得するような取引は必ずしも想定されていなかったと思われます。

このように現行の会計基準が当初想定していなかったソフトウェア関連サービスが数多く登場し、会計基準では示されていない取引実態が実務には多くあります。SaaSの形態で事業を行っている会社がソフトウェアの会計処理について頭を悩ませるのは、このような背景があるからでしょう。

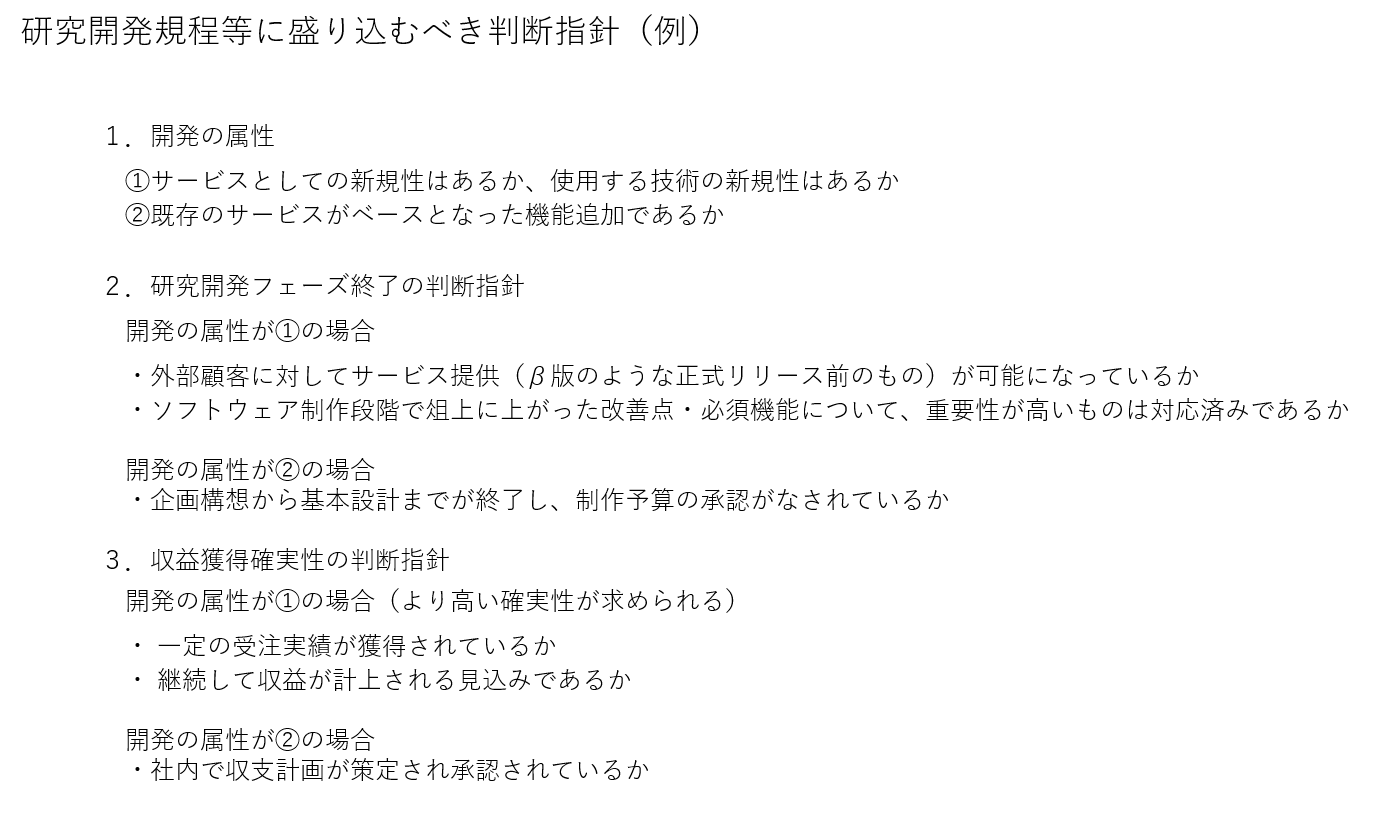

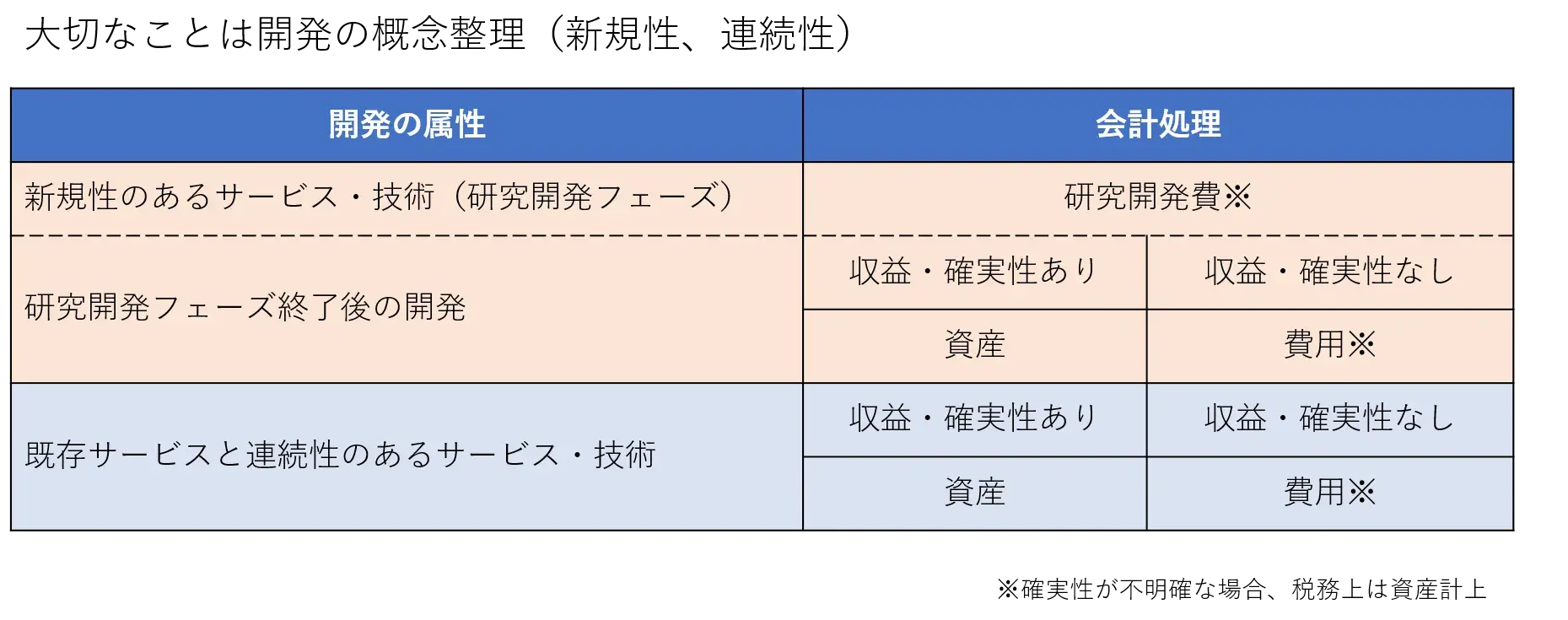

とはいえ、会計基準の見直しがされるまでは現行の会計基準に従うほかありません。このような時には会計基準を形式的にあてはめるのではなく、会計基準が求める本質的な部分にアプローチする必要があります。本質的な部分として会計基準は、「資産計上の裏付けとして収益獲得の確実性を求めている」こと、「ソフトウェア制作過程には資産計上の前段として研究開発活動部分が含まれている」ことが考えられます。これらを念頭に、改めてソフトウェア制作について概念を整理するとよいでしょう。例えば、以下の項目について検討します。

① 開発・制作の属性

- そもそもこの開発・制作が新規性のあるサービスに関するものなのか、既存のサービスがベースとなった機能追加であるのか

② 研究開発フェーズの終了

- ソフトウェア制作過程のうち、研究開発活動に該当する部分はどの部分なのか

- 何をもって研究開発活動が終了するのか

③ 将来収益の獲得が確実といえる基準は何か 等

これらの検討項目をソフトウェアごとに判断指針として、研究開発規程等に盛り込むとよいでしょう。

7.上場準備企業はいつから、どのように準備すべきか

直前々々期(N-3)までに準備し、会計監査の対象期間となる直前々期からの2期間は適切に計上出来なければなりません。そのためにも、前述した自社の開発における概念の整理が非常に重要です。新規性の有無、または既存サービスとの連続性の有無、収益の確実性の有無などの自社の開発に関する概念が整理できたら、プロジェクト単位で、タスクと各タスクの具体的な作業内容、タスクごとの会計処理を設定します。ここまで整理できたら、各タスクで工数管理を行います。

概念の整理が曖昧な状態で工数管理をしてしまっている上場準備企業が少なくありません。工数管理をして原価計算をしてから、実は計上方法が間違っていることが発覚し、利益等の数値が大きく変わってしまうと、上場準備上も影響があるかもしれません。判断に迷う際は早めに監査法人に相談し、曖昧なまま進めないように注意しましょう。

8.最後に

会計基準では示されていない実務が多くある状況を受けて、公認会計士協会は2022年6月に「ソフトウェア制作費等に係る会計処理及び開示に関する研究資料~DX環境下におけるソフトウェア関連取引への対応」を公表しています。

この研究報告は、「ソフトウェア及びその周辺取引としてどのような取引が生じており、実務上どのように会計処理されているのか」を調査し、会計基準で示されていないものについて、実務上の課題を抽出し、会計処理に当たり一定の指針となる考え方を示す会計基準の開発に資することを目的としています。

この研究報告の中で、現行の実務においてSaaSのベンダーがサービス提供のために利用するソフトウェアがどのように扱われているか、企業、監査法人等にアンケートを実施し回答を開示しています。

<現場の声>

- 市場販売目的のソフトウェアと自社利用ソフトウェアの要素を両方備えており、どちらに区分すべきか迷う

- 将来の収益獲得が確実であるという判断に幅があり、実態は同じであっても異なる会計処理がされる可能性がある

- アジャイル開発のように機能単位の小さなサイクルで計画、設計、開発、テストの高低を繰り返すため、開発単位での収支把握ができず、資産計上の判断が困難である

ソフトウェア業界が時代とともに変化する中で、適切に会計処理を行うためには、まずは会計基準が求める本質を理解すること、そして自社の開発に関する概念(新規性、既存サービスとの連続性、収益獲得の確実性の有無などの判断による会計処理)を整理しておくこと、この2点を念頭に置いて対応しましょう。判断に迷うときは監査法人と早めに相談し、手戻りのないように進めていくことが肝要です。

参考

関連コラム

IPO Compassメルマガ登録はこちらから!