IPO Forum~IPO審査最前線、審査する側・される側、双方の視点で語る~-IPO Forum 2025/2/21-

東証スタンダード市場(以下、スタンダード)は2022年4月の東京証券取引所(東証)市場再編により、ジャスダックスタンダード市場(以下、ジャスダックスタンダード)と東証本則二部市場(以下、東証二部)を引き継ぐ市場という位置づけで誕生しました。コンセプトは「公開された市場における投資対象として一定の時価総額(流動性)を持ち、上場企業としての基本的なガバナンス水準を備えつつ、持続的な成長と中長期的な企業価値の向上にコミットする企業向けの市場」であり、2025年1月末時点において、1,585社が上場しています。

2022年4月の市場再編前、東証は以下の3つの課題を抱えていました。

出典)株式会社日本取引所グループ「現在の市場構造を巡る課題」

- ①各市場区分のコンセプトが曖昧であり、多くの投資家にとって利便性が低い

- ②上場企業の持続的な企業価値向上の動機付けの点で、期待される役割を十分に果たせていない

- ③投資対象としての機能性と市場代表性を備えた指数が存在しない

これらの課題を解消すべく市場再編が行われた結果、以下が変更されています。

変更点)

市場再編前は「実績のある企業向けの市場」が東証二部とジャスダックスタンダード、「新興企業向けの市場」が東証マザーズ市場(以下、マザーズ)とジャスダックグロース市場(以下、ジャスダックグロース)という位置づけであり、コンセプトが重複していました。しかし市場再編によりコンセプトの重複は解消されました。

| 東証本則一部 | 流通性が高い企業向けの市場 |

| 東証本則二部 | 実績ある企業向けの市場 |

| マザーズ | 新興企業向けの市場 |

| ジャスダック | 実績ある企業・新興企業など多様な企業向けの市場 |

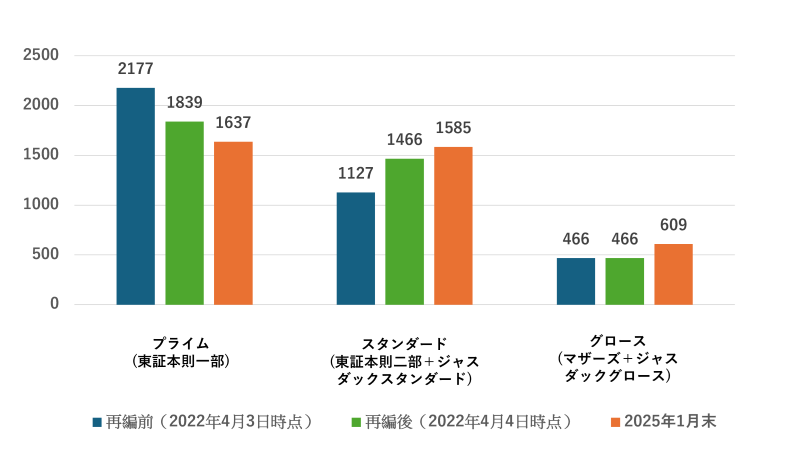

市場再編の結果、再編前(2022年4月3日時点)は、東証一部が2,177社、東証二部とジャスダックスタンダードが1,127社、マザーズとジャスダックグロースが466社でしたが、再編後の2022年4月4日には東証プライム市場(以下、プライム)が1,839社、スタンダードが1,466社、東証グロース市場(以下、グロース)が466社(うち1社は4月4日付で新規上場)となりました。

そして2025年1月末では、プライムが1,637社、スタンダードが1,585社、グロースが609社となり、プライムの上場企業数は再編時と比べて減少し、一方でスタンダードは増加しています。市場再編でコンセプトが明確化され、最上位市場の本則一部企業数が多すぎる問題、東証二部・ジャスダック・マザーズが整理されたことでスタンダードの価値に対する理解が進んだといえます。

【関連コラム】

スタンダードのコンセプトは以下です。

公開された市場における投資対象として一定の時価総額(流動性)を持ち、上場企業としての基本的なガバナンス水準を備えつつ、持続的な成長と中長期的な企業価値の向上にコミットする企業向けの市場

出典)株式会社東京証券取引所「新市場区分の概要等について」

コンセプトに即した流動性やコーポレート・ガバナンスなどにかかる定量的・定性的な基準が設けられています。

一般投資家が円滑に売買を行うことができる適切な流動性の基礎を備えた銘柄を選定することを目的に設定されています。

| 項目 | 新規上場基準 | 上場維持基準 |

|---|---|---|

| 株主数 | 400人以上 | 400人以上 |

| 流通株式数 | 2,000単位以上 | 2,000単位以上 |

| 流通株式時価総額 | 10億円以上 | 10億円以上 |

| 売買高 | - | 月平均10単位以上 |

持続的な成長と中長期的な企業価値向上の実現のための基本的なガバナンス水準にある銘柄を選定することを目的に設定されており、「上場企業として最低限の公開性(海外主要取引所と同程度の基準を採用)」が求められています。

| 項目 | 新規上場基準 | 上場維持基準 |

|---|---|---|

| 流通株式比率 | 25%以上 | 25%以上 |

安定的な収益基盤・財政状態を有する銘柄を選定することを目的に設定されています。

| 項目 | 新規上場基準 | 上場維持基準 |

|---|---|---|

| 収益基盤 | 最近1年間の利益が1億円以上 | - |

| 財政状態 | 純資産額が正であること | 純資産額が正であること |

出典:株式会社日本取引所グループ「市場構造の見直し」

スタンダード上場企業の時価総額上位10位企業は以下のとおりです(2025年2月3日11:04時点)。

| 順位 | 企業名 | 銘柄コード | 時価総額(百万円) |

|---|---|---|---|

| 1 | 日本オラクル(株) | 4716 | 1,791,699百万円 |

| 2 | 日本マクドナルドホールディングス(株) | 2702 | 779,145百万円 |

| 3 | 住信SBIネット銀行(株) | 7163 | 706,468百万円 |

| 4 | 東映アニメーション(株) | 4816 | 688,800百万円 |

| 5 | アコム(株) | 8572 | 617,245百万円 |

| 6 | (株)ハーモニック・ドライブ・システムズ | 6324 | 422,824百万円 |

| 7 | (株)ワークマン | 7564 | 350,304百万円 |

| 8 | フクダ電子(株) | 6960 | 249,132百万円 |

| 9 | (株)ナカニシ | 7716 | 233,825百万円 |

| 10 | サン電子(株) | 2782 | 226,873百万円 |

参考:日本経済新聞 時価総額上位 市場別・スタンダード(時価総額上位)

スタンダードの上位には、日本オラクルや日本マクドナルドホールディングスなど、世界で活躍する企業がランクインしています。

コンセプトの異なるプライム及びグロースとは、流動性やコーポレート・ガバナンスなどにかかる定量的・定性的な基準が異なります。

たとえばプライムは、株主数800人以上、流通株式数20,000単位以上、流通株式時価総額100億円以上、流通株式比率35%以上などの新規上場基準が設けられています。

またグロースは、株主数150人以上、流通株式数1,000単位以上、流通株式時価総額5億円以上、流通株式比率25%以上などの新規上場基準が設けられています。

各市場のコンセプトおよび詳細な基準は以下をご覧ください。

【関連コラム】

スタンダードのコンセプトには「基本的なガバナンス水準」という文言があります。そのため、ガバナンス・コードはプライムと同様に全原則の適用が求められています(プライム市場で求められている「より高い水準」までは求められていません)。

| プライム市場 | スタンダード市場 | グロース市場 | |

|---|---|---|---|

| 基本原則 | 〇 | 〇 | 〇 |

| 原則 | 〇(より高い水準) | 〇 | - |

| 補充原則 | 〇(より高い水準) | 〇 | - |

スタンダードは全原則適用ではありますが、他市場と同様に「コンプライ・オア・エクスプレイン」が採用されているため、すべてにコンプライする必要はありません。実施することが適切ではないと考える原則があれば、それを「実施しない理由」を十分に説明することにより、一部の原則を実施しないことも可能です。

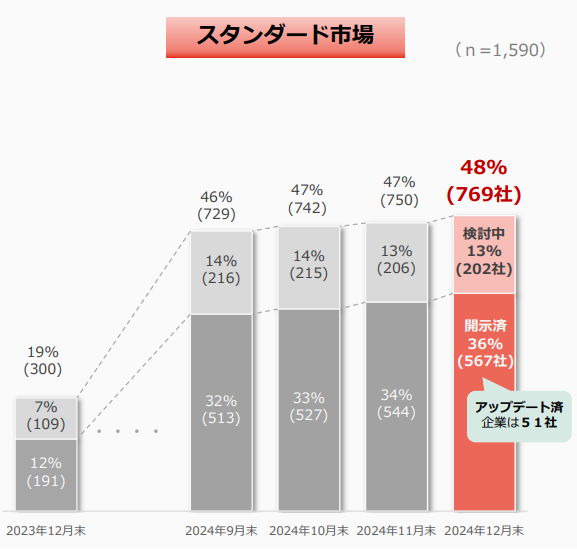

東証は2023年3月31日、プライム及びスタンダードの全上場企業を対象として、「資本コストや株価を意識した経営の実現に向けた対応」を要請しました。要請が出た時点で、プライム市場の約半数、スタンダード市場の約6割の上場企業がPBR(株価純資産倍率)1倍割れの状況であり、資本収益性や成長性といった観点で改善の必要があったためです。

東証ではプライム市場及びスタンダード市場の上場企業における対応状況を2024年1月から開示しています(開示状況は毎月更新)。2024年12月末時点では、スタンダード企業の約5割(769社)が開示済みもしくは検討中です。

出典:

スタンダードの形式基準は、東証二部より求められる水準が低く、ジャスダックスタンダードより求められる水準が高く設定されています。またコーポレートガバナンス・コードに関しては東証二部と同様に全原則適用であり、基本原則のみ適用だったジャスダックスタンダードとは大きな違いがあります。

上場のメリットは一般的に以下の5つが挙げられます。

これらのメリットはすべての上場企業に共通したメリットであり、スタンダードへの上場でも同様のメリットが得られるでしょう。

上場のデメリットは以下の4つが挙げられます。

これらのデメリットは上場企業に共通したデメリットです。

プライムと異なり、海外投資家比率が低いスタンダードにおいて、株主対策に注力してきた企業は多くはないでしょう。しかし昨今アクティビストと呼ばれる投資家の動きは活発であり、上場市場に関係なく、企業価値を継続して向上させていると認められない場合、経営陣交代などの厳しい株主提案をされてしまうケースも増えています。

実際に、PRR1倍割れにも関わらず買収防衛策を導入している企業、自己資本比率が非常に高いキャッシュリッチな企業など、スタンダード企業への株主提案が増えています。株主対策をはじめ、上記のデメリットは上場企業として当然に対応すべき事項として投資と捉え、対応することが肝要です。

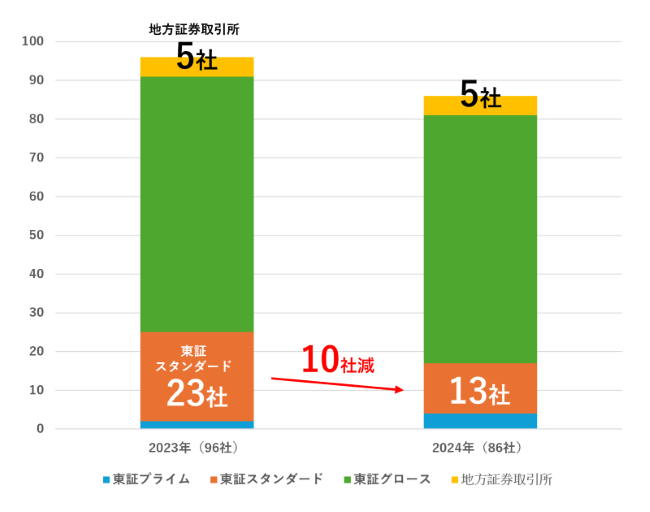

IPOにおけるスタンダード市場への上場社数は、2024年は13社(15%)でした。2023年は23社(24%)でしたので前年から上場社数・シェア共に下げる結果となりました。

一方で、地方証券取引所に目を向けると、2023年と同様に2024年も5社が上場しています(名古屋証券取引所(名証)ネクストに2社、福岡証券取引所(福証)のQ-Boardに2社、札幌証券取引所(札証)アンビシャスに1社)。市場選択が多様化していることは間違いないでしょう。

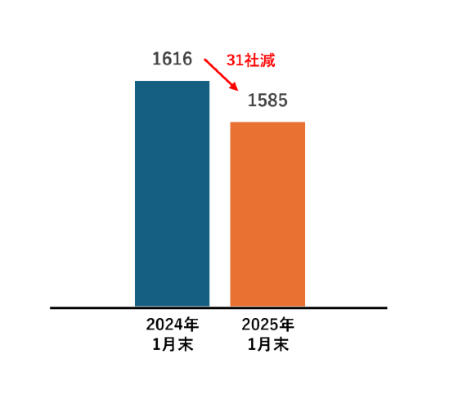

2024年1月末から2025年1月末までの1年間でスタンダード上場企業のうち、31社が上場を廃止しました。

上場廃止の原因としては、市場再編をきっかけとしたMBO(経営陣による買収)や子会社化、他市場への上場などが挙げられます。

特に他市場への上場は2024年に東証市場全体で増えており、2025年3月以降に上場維持経過措置の期限を迎えることが原因の一つでしょう。2025年1月15日時点で、スタンダード上場企業152社が経過措置を適用されているため、2025年においてもスタンダード市場における上場廃止は増加する可能性が高いと言えます。

出典:株式会社日本取引所グループ「経過措置」-「計画期限一覧(2025年1月15日公表)」

スタンダードは2022年4月の東証市場再編を機に誕生しました。「公開された市場における投資対象として一定の時価総額(流動性)を持ち、上場企業としての基本的なガバナンス水準を備えつつ、持続的な成長と中長期的な企業価値の向上にコミットする企業向けの市場」であり、以前の東証二部・ジャスダックスタンダードの後継という位置づけです。

IPO準備企業の多くが目指すグロース市場とは、コンセプトも基準も大きく異なります。市場コンセプトが自社に適しているか、新規上場基準だけでなく、維持基準もクリアできるかどうかをしっかりと検討した上で、上場市場を決定することが肝要です。