IPO Forum~IPO審査最前線、審査する側・される側、双方の視点で語る~-IPO Forum 2025/2/21-

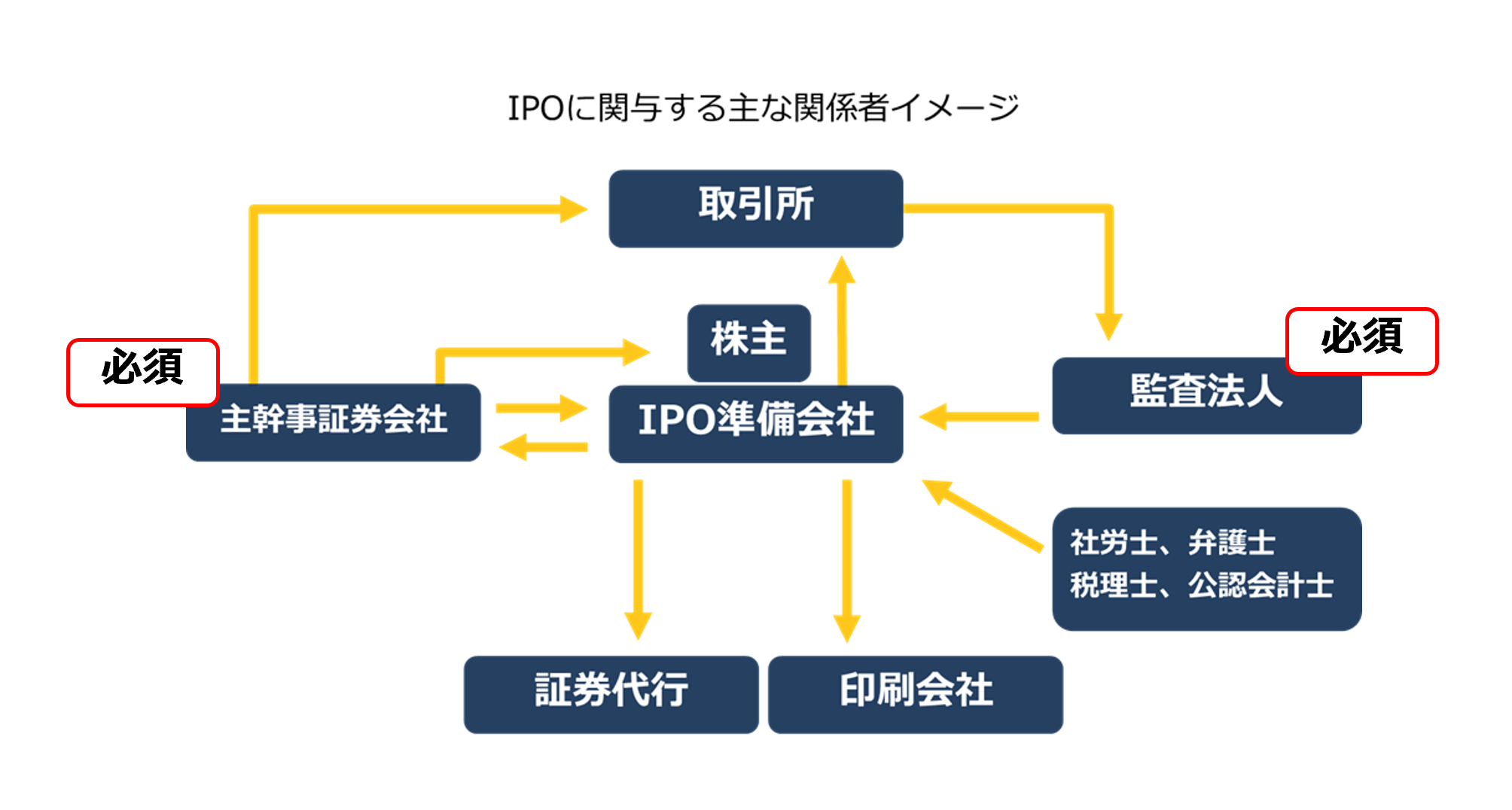

主幹事証券会社とは、上場を希望する企業をIPO準備から上場後まで様々な方法でサポートする証券会社のことです。具体的には、IPO準備中の資本政策等のアドバイス、上場に向けての各種サポート・審査、上場時には公募・売出し等の一連の事務手続きを行います。

東京証券取引所(東証)では、主幹事証券会社の役割を以下のように定義しています。

上場申請準備段階では資本政策や社内体制整備のアドバイス、上場に当たっての手続きのサポートや公募・売出し等を引き受けるための会社内容の審査(引受審査)などを行います。

出典:日本取引所グループ「主幹事証券会社」

また、上場のための公募・売出し等を引き受ける際には、一連の事務手続きを日程に従って実行していく役割を担います。

主幹事証券会社は、監査法人などと同様に証券取引所に上場するために必須の支援機関です。IPO準備から上場まで、企業に寄り添い伴走するパートナーとなります。

【関連コラム】

IPO準備企業を支援する証券会社は主幹事証券会社1社だけではありません。

実際には、シンジケーション団(通称シ団)と呼ばれる複数の証券会社が引受証券または幹事証券として入り、公募・売出しの業務を行います。

シ団を組成することには、企業側・証券会社側のそれぞれに理由があります。企業としては、主幹事証券会社以外の銀行系・ネット系・対面販売・地方の証券会社といった様々な証券会社に参入してもらうことで、多様な投資家を集めることができます。証券会社としては、規模が大きいIPOにおいて販売リスクを分散させることができます。

主幹事証券会社になるためには、主幹事証券会社として相応しい体制を整備・運用しているかという観点で証券取引所に調査され、認められる必要があります。たとえば東証では、主幹事証券会社が上場適格性調査を行うにあたり十分な人員体制が揃っているか、書面で調査を行います。場合によっては特別考査も行い、クリアすれば主幹事証券会社になることができます。

2024年11月12日時点では、19社の主幹事候補証券会社が登録されています。

▶東証の主幹事候補証券会社一覧はこちら

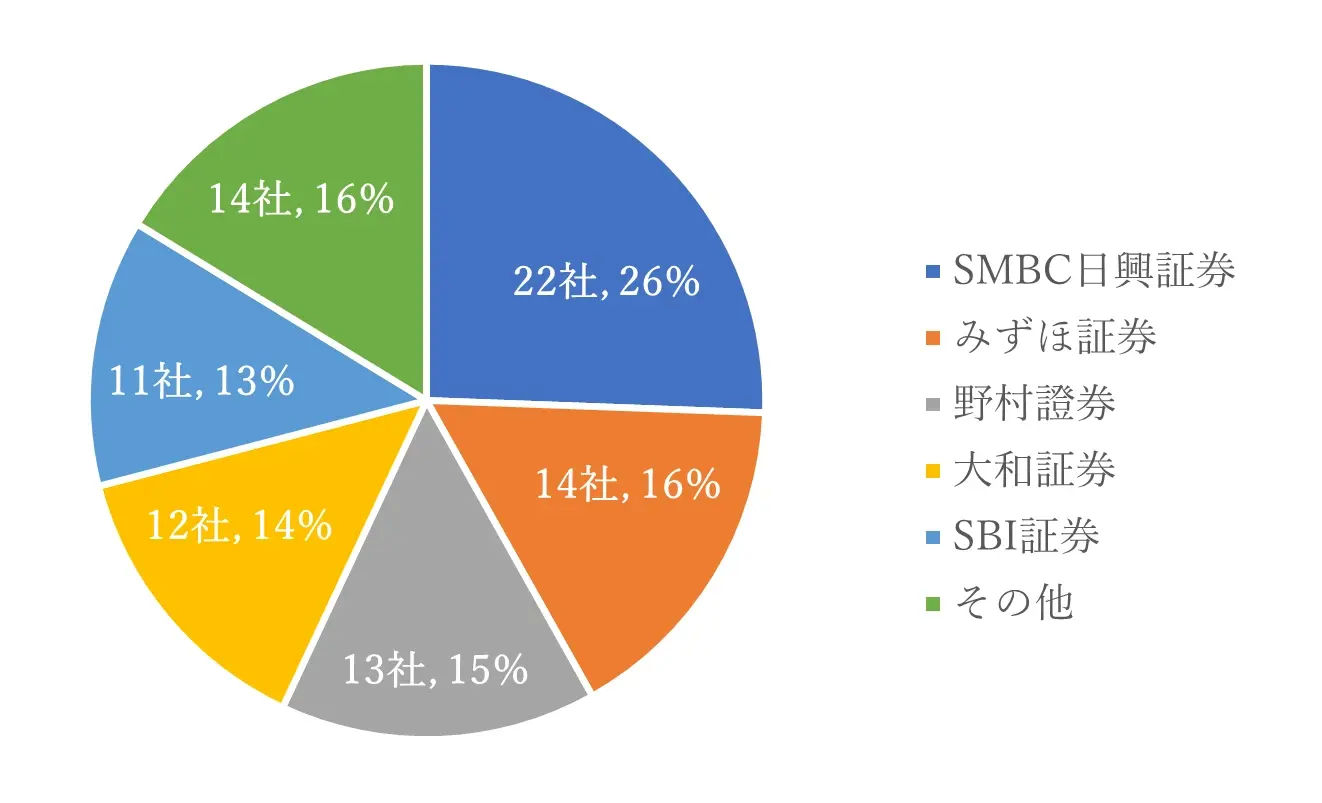

2024年IPO企業における主幹事証券会社の担当社数の上位5位はSMBC日興証券22社、みずほ証券14社、野村證券13社、大和証券12社、SBI証券11社です。その他東海東京証券、三菱UFJモルガンスタンレー証券、岡三証券なども担当しています。

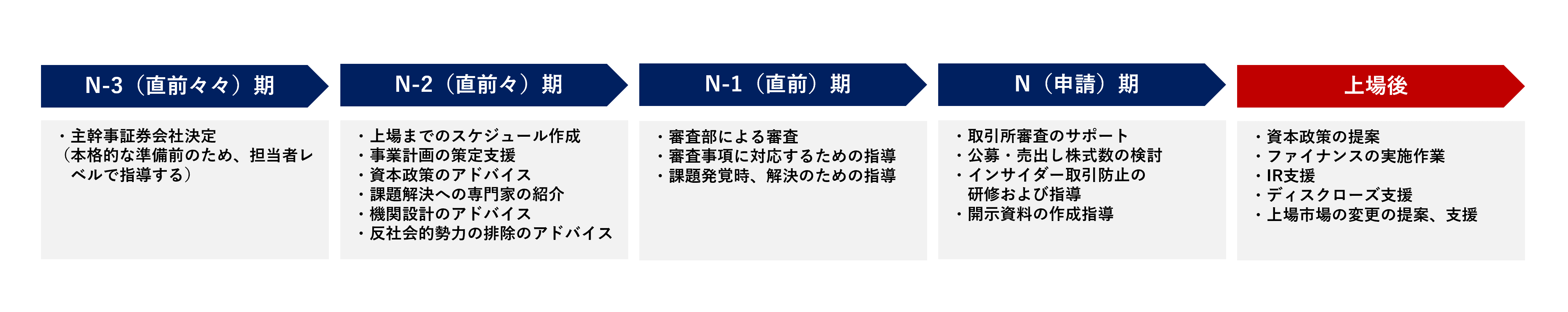

主幹事証券会社はIPO準備から上場まで、それぞれの時期で様々な役割を担っています。各時期の役割を確認していきましょう。

事業が拡大し上場を考える規模になったとき、証券会社の営業(支店の営業ではなく引受業務に関与する上場推進部署)と最初にコンタクトを取ります。

業績が良く知名度も高い企業であれば、証券会社の方から熱心に声をかけることもあります。しかしほとんどの場合は、IPOを目指す企業のほうから証券会社に問い合わせる、知人等に紹介してもらうなど、働きかけることになります。

この時期はIPO準備企業が主幹事証券会社を選定する段階です。主幹事証券会社による本格的な指導はもう少し先ですが、担当者レベルで指導を行ってくれることがあります。主幹事証券会社はIPO準備企業の事業内容・成長戦略を十分理解し上場戦略の方向性を一緒に検討します。

主幹事証券会が決定し順調に準備が進むと、直前々期(N-2)から主幹事証券会社の担当者が上場指導を行います。IPO準備企業は、主幹事証券会社と密にコミュニケーションを取り、適時適切に指導に応えていく必要があります。

<主幹事証券会社の役割>

直前期(N-1)には主幹事証券会社の審査部が審査を行います。IPO準備企業の管理体制、事業の成長性、ディスクローズ体制など多岐にわたる審査項目に沿って厳正に審査します。

審査の結果、解決すべき問題が発覚した場合には、引受部門の担当者が再発防止の観点からアドバイスを行います。

想定するスケジュール通りに上場申請できるかどうかは、主幹事証券会社の審査が順調に進むこと、問題が発覚した場合でも早急に対処できるかどうかにかかっています。

<主幹事証券会社の役割>

審査が終わるといよいよ証券取引所への上場申請です。申請後、証券取引所の審査を経て、承認されると晴れて上場となります。

主幹事証券会社の引受部門は、取引所審査に向けてのサポートやIPO準備企業の上場申請資料の作成支援や上場時に実施する公募・売出しに関する上場事務の手続きを行います。また、IPO準備企業にとって最も重要な上場時の想定株価をIPO準備企業と協議し、上場承認直前に決定します。

<主幹事証券会社の役割>

上場申請資料の不備や証券取引所からの質問への対応次第では、IPOのタイミングが大きくずれてしまうことがあります。そのような状況にならないために、主幹事証券会社は細かく厳しくIPO準備企業を指導し、上場へと導いていきます。

主幹事証券会社のアテンドで機関投資家とのロードショーを行います。ロードショーとは、機関投資家に向けて行われる会社説明のミーティングで、公開時の株式の需要動向を判断する重要な場です。

ロードショー後、機関投資家の意見を参考に、仮条件価格帯(レンジ)が決まります。主幹事証券会社を主体としたシンジケート証券(シ団)は、投資家に仮条件を提示して、購買意向を確認したうえで、公開価格を決定します(これをブックビルディング方式といいます)。

公開価格決定後、主幹事証券会社を中心とするシ団は、上場日までに株式の募集・販売を行います。

<主幹事証券会社の役割>

上場日以降は各証券会社で様々な担当部署が登場します。それぞれが役割を発揮して資本政策の提案、ファイナンスの実施作業、ディスクローズの支援、上場市場の変更の提案・支援などを行います。

<主幹事証券会社の役割>

主幹事証券会社が決まれば上場準備に入ることができます。そのためできる限り早く、可能であればN-3には、遅くともN-2の期初には決めましょう。

N-3で主幹事証券会社が決まり、課題の発見・解決をしておくことができれば、N-2以降の準備はスムーズに進みます。主幹事証券会社の決定が遅くなればなるほど、短期間で課題を解決しなければならず、IPO準備のスケジュールが遅れる可能性が高まります。

主幹事証券会社は前述の東京証券取引所の登録先であればどこでも構いません。ただ大手から中堅・中小まで企業規模も様々、かつ最近ではネット証券系の主幹事証券会社も台頭してきており、選択肢が多様化しています。

選定において重要なことは企業規模でも証券会社の母体でもありません。自社が上場を通じて描く将来像を支援してくれる証券会社かどうかです。

たとえば近い将来、海外展開を検討している場合は、海外進出に関するノウハウやコネクションを持っている大手証券会社の方が適しているかもしれません。一方で長年のお付き合いをじっくりと考えるならば、人事異動も大手ほど多くない中堅あるいは中小証券会社や地場の証券会社が適切でしょう。

「ネット系証券会社だとITに強いのでは」、「銀行系証券会社は金融に強いはず」などは関係ありませんので、選定基準に入れる必要はありません。

私自身、証券会社時代に「うちの社長は大手志向だから」と何度も聞きました。しかし大手証券だから上手くいくわけではありません。規模は小さくとも、ベンチャーの時期からともに成長してきた証券会社と歩むのも素晴らしいことです。

希望の主幹事証券会社に決まったとしても安心はできません。もちろんどの主幹事証券会社になるかは大事ですが、それ以上に大事なことは、熱心に指導してくれる経験豊富な担当者に出会えるかということです。

証券会社によっても担当者のレベルはまちまちです。経験不足な担当者、他のIPO準備企業よりも自社に手間をかけてくれない担当者にあたってしまうこともあります。こればかりは運もあるでしょう。

IPO準備企業が主幹事証券会社の担当者へ不信感を持ち信頼関係が構築できない、担当者に手間をかけてもらえず準備が円滑に進まない、などの理由からIPO準備スケジュールが当初の予定より延期されてしまうことも残念ながら起こります。

主幹事証券会社は上場準備から上場後まで長いお付き合いになります。慎重に選定し、上場後を見据えた成長イメージを共有できる担当者が望ましいでしょう。

経験豊富な講師がお届けする各種無料セミナー開催中!日本クレアス税理士法人セミナー数年前から監査法人と契約が出来ない、監査難民問題が取りざたされています。しかし最近では中堅中小監査法人まで監査のすそ野が広がったため、監査難民問題は少し落ち着いてきたと感じています。

その一方で、主幹事証券難民が拡がっています。

主幹事証券会社におけるIPO準備コストは、IPO準備企業の時価総額の大きさで変わるものではありません。時価総額が50億でも500億でも同じコストがかかります。

しかし時価総額が大きければIPO時に実施される公募・売出し金額も大きくなり、主幹事証券会社への手数料収入額は増えます。つまり主幹事証券会社はなるべく規模の大きいIPO準備企業を担当したいのが本音です。

一方で証券会社によっては引き受け可能な金額に上限があり、規模の大きいIPOやその時の株式市況によっては、主幹事証券会社を引き受けたくても引き受けられないことがあります。

引受業務から撤退した証券会社もありますし、IPOの引受業務に新規参入する証券会社が増える可能性もかなり低いでしょう。残念ながら、証券難民は今後さらに増える可能性があります。

証券会社の選定について上述しましたが、証券難民の今、残念ながら主幹事証券会社を選べる企業は時価総額の高いほんの一握りの企業のみです。IPO準備企業が主幹事証券会社を選ぶのではなく、主幹事証券会社に選ばれた企業がIPOを実現できると言っても過言ではありません。

ではどのような企業が主幹事証券会社に選ばれるのでしょうか?

反社排除は主幹事証券会社の審査でも最初に確認されるほど重要な項目です。審査で何らかの関与が発覚してしまうと一発アウトです。

反社会的勢力の排除体制構築の第一歩は、契約書に「反社会的勢力排除条項」あるいは「暴力団排除条項」を入れることです。既存の取引先との契約書もすべてチェックし、当該条項が入っていなければ追加すること、場合によっては新規に契約書を交わす必要があるかもしれません。

また、反社とのかかわりは上場審査時にクリアになっていればよいのではありません。過去にかかわりがないかも確認されることに留意が必要です。

反社対応は時間がかかるため、IPOを目指すと決めたら真っ先に取り組むべき事項と言えるでしょう。

労務はIPO審査上非常に重要な項目です。未払い残業代や、名ばかり管理職問題など、労務上のトラブルはコンプライアンス違反に該当することもあります。またなにより企業と従業員間の問題であり、対応次第で信頼関係を壊してしまうかもしれません。そのような事態に陥らないためにも、丁寧かつ慎重な対応が必要です。主幹事証券会社や社会保険労務士と相談し連携して早めに解消しておきましょう。

また労務に限らず業務に関連する法令や規則への対応など、コンプライアンス・ガバナンスの観点は昨今非常に厳しく問われる論点です。社内での問題発見機能や牽制機能を構築し、トラブル発生時にも迅速に対応できることが肝要です。IPO準備期間中において「上場企業になる」という自覚を持ち、法令への理解と遵守を全従業員が当たり前に行える環境を整えましょう。

IPOは企業として大事な節目になりますが、ゴールではなくあくまでも通過点です。IPO後の事業イメージを明確にし、そのイメージを実現するための方法を定量・定性的に事業計画書に示すことが大事です。

合理的で納得感のある事業計画書を作成し、ステークホルダー・主幹事証券会社候補・監査法人候補といった支援機関の理解と協力を得ること、そして事業計画書をもとに確実に事業展開を達成していくことが重要です。

主幹事証券会社に選ばれる企業とは、反社排除や法令遵守体制の整備がされている、上場後を見据えた事業計画が策定できているなど、「安心感のある会社」と言えるでしょう。とはいえ、型にはまったおとなしい会社とも違います。自らを律して上場企業に相応しい体制を整備し、有言実行できる会社であることが求められています。

まずは主幹事証券会社に選ばれる会社になりましょう。IPO準備はそこから始まるのかもしれません。

IPOに関するご相談はお気軽にお声がけください!日本クレアス税理士法人IPO支援事業部