繰延税金資産とは、将来支払うべき法人税、住民税及び事業税がどのくらい減額されるかを表現した勘定科目のこと。税効果会計で使用される際の仕訳例や具体的な計算方法、および回収可能性の検討ポイントについて解説。

- ■執筆:株式会社WARC

スタートアップから上場企業まで、成長企業に対する経営課題の解決から、経営管理体制の構築、経理財務、採用戦略、IPO支援等、あらゆる領域をオーダーメイドで支援します。

あらゆるコーポレート課題をプロが解決!

伴走支援型コンサルティングサービス|Co-WARC- https://co-warc.warc.jp/

目次

- 1.繰延税金資産とは

- 1-1.税効果会計とは

- 1-2.一時差異と永久差異とは

- 1-3.将来減算一時差異と将来加算一時差異とは

- 2.繰延税金資産の仕訳

- 3.繰延税金資産の対象となる税金

- 4.繰延税金資産の計算方法

- 4-1.法定実効税率の計算方法

- 4-2.評価性引当額の計算方法

- 5.回収可能性の検討方法

- 5-1.回収可能性とは

- 5-2.回収可能性の3つの判断基準

- 5-3.回収可能性を判断する分類

- 5-4.分類のポイント

- 6.繰延税金資産の取り崩し

- 6-1.繰延税金資産計上後の取り崩しとは

- 6-2.なぜ取り崩しが発生するのか

- 6-3.回収可能性の低下による取り崩し発生時の影響

- 7.上場準備企業はいつから、どのように準備すべきか

- 8.最後に

- 9.コラム作成時に適用されている会計基準等

- 10.繰延税金資産に関するよくあるご質問

1.繰延税金資産とは

繰延税金資産とは、一言で言えば、将来支払うべき法人税、住民税及び事業税(以下、税金)がどのくらい減額されるかを表現した勘定科目です。

例えば、財務会計上は費用として計上した項目が、税務上は損金として認められなかった(損金不算入となった)とします。ただ、現時点では損金として認められない場合でも、将来、損金として認められ(損金算入され)、課税所得を減額できる場合があります。このように、将来、損金として認められた際に、課税所得を減らして税金を減額する効果がある場合、繰延税金資産を計上します。

1-1.税効果会計とは

上記のような財務会計上と税務上の取扱いが異なる項目について、繰延税金資産を計上することで法人税等を適切に期間配分し、税引前当期純利益と法人税等を合理的に対応させるための手続を税効果会計と言います。

では、税引前当期純利益と法人税等を合理的に対応させるとはどういうことでしょうか。

以下の例で説明します。

■例

◎前提

20X0年度末に、財務会計上、賞与引当金1,000を計上したが、税務上は損金不算入となった。

20X1年度において、20X0年度に計上した賞与引当金1,000が損金算入された。

いずれの事業年度においても法定実効税率は30%、税引前当期純利益は5,000とする。

なお、繰延税金資産の回収可能性(詳細は後述)に問題はないものとする。

◎税引前当期純利益と法人税等を対応させない場合

※1 課税所得6,000(税引前当期純利益5,000+賞与引当金の損金不算入額1,000)×法定実効税率30%=1,800

※2 課税所得4,000(税引前当期純利益5,000-賞与引当金の損金算入額1,000)×法定実効税率30%=1,200

税引前当期純利益5,000に法定実効税率30%を乗じた1,500が財務会計上の法人税等の理論値です。

税引前当期純利益に法定実効税率を乗じた金額が法人税等になっていれば、合理的に対応していると言えます。しかし、上記の例の20X1年度の法人税等は、税務上の法人税等の金額である1,200となっています。つまり、税引前当期純利益と法人税等は合理的に対応していない状態と言えます。

◎税引前当期純利益と法人税等を対応させた場合

※3 賞与引当金の損金不算入額1,000×法定実効税率30%=300

20X1年度は、法人税、住民税及び事業税が1,200ですが、法人税等調整額300により調整された結果、法人税等は1,500となっています。よって、税引前当期純利益と法人税等とが合理的に対応している状態と言えます。この法人税等調整額300は、20X0年度に税務上損金不算入となった賞与引当金1,000が20X1年度に損金算入されたことによって、20X1年度の法人税、住民税及び事業税が300減額された影響を表現しています。そして、300の減額効果をあらかじめ20X0年度に繰延税金資産として計上しておきます。

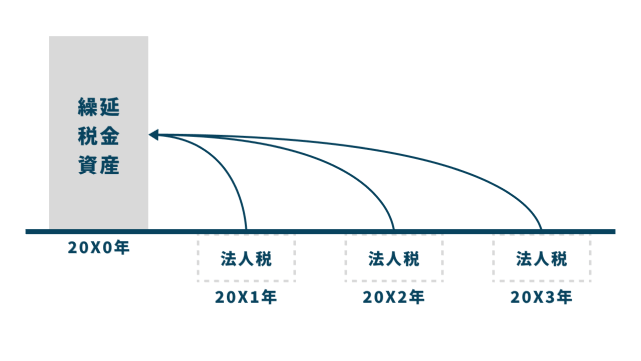

このように、税効果会計は、将来発生する税金の減額効果を財務会計上と税務上との間で差異が発生した時点で繰延税金資産として計上しておくことで、将来の税引前当期純利益と法人税等を合理的に対応させることを目的としています。

なお、現行の日本の税効果会計は、損金不算入などの差異が発生した事業年度(上記の例では20X0年度)の税引前当期純利益と法人税等の対応ではなく、差異が解消する事業年度(20X1年度)の税引前当期純利益と法人税等の対応を重視しています。この考え方を資産負債法と言います。

ちなみに、税効果会計は原則すべての企業に適用が求められていますが、中小企業(中小企業とは「中小企業の会計に関する基本要領」での定義に従う)への適用は免除されています。

1-2.一時差異と永久差異とは

◎一時差異

財務会計上の費用計上時期と、税務上の損金算入時期が異なることにより発生する財務会計上の資産・負債の金額と税務上の資産・負債の金額との差異を言います。なお、繰越欠損金など、将来の税金を減額する効果があるものも合わせて「一時差異等」と呼びます。

一時差異等の具体例)

- 賞与引当金の損金不算入額

- 減価償却費の損金算入限度超過額

- 繰越欠損金 など

◎永久差異

一時差異に該当せず、将来的に解消されない差異を「永久差異」と言います。

具体例)

- 交際費や寄付金といった社外流出項目 など

税効果会計は一時差異等に対して適用します。

1-3.将来減算一時差異と将来加算一時差異とは

一時差異は次の2種類に分類されます。

◎将来減算一時差異

一時差異のうち、その一時差異が解消する時にその期の課税所得を減額する効果を持つもののことです。

◎将来加算一時差異

将来減算一時差異と反対に、一時差異が解消する時にその期の課税所得を増額する効果を持つもののことを言います。

繰延税金資産は将来減算一時差異等に法定実効税率を乗じて算定(後述)します。

2.繰延税金資産の仕訳

繰延税金資産は、将来の税金の支払額を減額する効果を有していることから、繰延税金資産を計上する際の仕訳は、借方が資産科目の「繰延税金資産」、貸方が税金費用の調整を意味する「法人税等調整額」になります。

■繰延税金資産計上時

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 繰延税金資産 | XXX | 法人税等調整額 | XXX |

また将来減算一時差異等が解消された時は反対仕訳をします。

■将来減算一時差異解消時

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 法人税等調整額 | XXX | 繰延税金資産 | XXX |

【IPO準備企業が抱えるあらゆる課題をハンズオン形式でご支援!株式会社WARC】

3.繰延税金資産の対象となる税金

繰延税金資産は法人所得にかかる税金のうち、課税標準に該当する法人税、住民税および事業税が計算対象となります。

具体例)

- 法人税

- 均等割を除く住民税

- 課税標準を利益とする事業税の所得割

- 地方法人特別税 など

4.繰延税金資産の計算方法

繰延税金資産は以下の計算式に基づいて計算されます。

(将来減算一時差異等の金額×将来減算一時差異等の解消が見込まれる事業年度の法定実効税率)-評価性引当額

4-1.法定実効税率の計算方法

法定実効税率は、以下の計算式で算定します。

(法人税率×(1+地方法人税率+住民税率)+事業税率)÷(1+事業税率)

ここで使用する法定実効税率は、将来減算一時差異等が解消されて課税所得が減額されると見込まれる事業年度における税率です。例えば、税制改正により、事業年度ごとの法人税率などが異なる場合には、将来の各事業年度の法定実効税率を算出し、事業年度ごとに繰延税金資産を計算しなければいけません。

例にあてはめてみましょう。

■例

◎前提

20X0年度末に、賞与引当金1,000と減価償却費300が損金不算入となった。

賞与引当金は20X1年度に全額が損金算入、減価償却費は20X1年度に200、20X2年度に100が、それぞれ損金算入となる見込みである。

法定実効税率は、20X1年度が30%、20X2年度が25%とする。

◎20X0年度末に計上する繰延税金資産の金額の計算

(繰延税金資産の回収可能性(詳細は後述)に問題はないものと仮定した場合)

賞与引当金に係る繰延税金資産:1,000×30%=300

減価償却費に係る繰延税金資産:200×30%+100×25%=85

20X0年度末に貸借対照表に計上する繰延税金資産:300+85=385

以上より、賞与引当金1,000と減価償却費300が損金不算入となった20X0年度末に、385の繰延税金資産を計上することになります。

◎仕訳

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 繰延税金資産 | 385 | 法人税等調整額 | 385 |

4-2.評価性引当額の計算方法

評価性引当額とは、繰延税金資産のうち、将来の税金の減額効果が見込まれないとして、控除される金額を言います。例えば、将来減算一時差異の解消が予定される事業年度に見込まれる課税所得がそもそも減算する前から赤字だった場合、すべて繰越欠損金として処理され、支払う税金はゼロになります(繰り戻しによる還付が発生する場合を除く)。支払う税金がゼロとなっているため、減額効果が見込まれない分は、評価性引当額として控除する必要があります。

評価性引当額の計算式は以下の通りです。

上記の評価性引当額の計算方法を以下の具体例にあてはめてみましょう。

■例

◎前提

4-1.の例の前提に加え、20X2年度の減価償却費に係る一時差異の損金算入予定額100については、将来の税金の減額効果は見込まれていない。

◎20X0年度末に計上する繰延税金資産の金額

繰延税金資産(評価性引当額控除前):385

評価性引当額:100×25%=25

20X0年度末に貸借対照表に計上する繰延税金資産:385-25=360

以上より、将来の税金の減額効果が見込まれない25を控除した繰延税金資産360だけを貸借対照表に計上します。

◎仕訳

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 繰延税金資産 | 360 | 法人税等調整額 | 360 |

5.回収可能性の検討方法

5-1.回収可能性とは

このように、繰延税金資産は、将来の税金を減額する効果があるもののみを見極めて計上しなければなりません。この減額効果の有無を回収可能性と言います。では、どのようにして回収可能性を判断するのでしょうか。

5-2.回収可能性の3つの判断基準

企業会計基準適用指針第26号 繰延税金資産の回収可能性に関する適用指針は、以下の3つの要件に基づいて、回収可能性を判断することとしています。

(1) 収益力に基づく一時差異等加減算前課税所得

通常の事業活動からどのくらい利益を計上できるか、ということです。

(正確には、通常の収益力に基づく会計上の利益に、永久差異による加減算を調整するので、収益力に基づく一時差異等加減算前課税所得、という名称になります。)

どのくらいの利益が見込まれるのかを判断するためには、過去の業績や将来の業績予測等を総合的に勘案する必要があります。

(2) タックス・プランニングに基づく一時差異等加減算前課税所得

通常の事業活動以外の取引によって、どの程度の課税所得を見込んでいるか、ということです。

例えば、巨額の含み益のある土地を売却すれば、その分課税所得が増加します。そのような含み益のある資産を将来売却する意思決定がなされ、かつ、その実行可能性が高ければ、将来減算一時差異による課税所得の減額効果を享受することができるので、繰延税金資産は回収可能であると考えられます。

(3) 将来加算一時差異

将来加算一時差異とは、将来減算一時差異の逆で、一時差異のうち、その一時差異が解消される時点で、課税所得を増額する効果を持つものです。

以上の(1)~(3)で計算した金額と将来減算一時差異等を相殺し、相殺しきれなかった将来減算一時差異等に係る繰延税金資産ついては、回収可能性がないと判断され評価性引当額として控除されます。

例に示すと以下の通りです。

■例

◎前提

| 項目 | 20X1年度 | 20X2年度 |

|---|---|---|

| (1)収益力に基づく一時差異等加減算前課税所得 | 1,000 | 1,000 |

| (2)タックス・プランニングに基づく一時差異等加減算前課税所得 | 500 | - |

| (3)将来加算一時差異 | - | - |

| A:(1)~(3)の合計 | 1,500 | 1,000 |

| B:解消が見込まれる将来減算一時差異等 | -1,200 | -1,100 |

| 課税所得(A-B) | 300 | -100 |

なお、20X3年度以降の回収可能性は考慮しないものとする。

法定実効税率はいずれの年度も30%とする。

◎回収可能性の検討

20X1年度では、(1)~(3)の合計が、1,000+500=1,500(A)となり、解消が見込まれる将来減算一時差異等1,200(B)とすべて相殺できるため、将来減算一時差異等1,200の全額に係る繰延税金資産を計上することできます。

一方、20X2年度では、(1)~(3)の合計が、1,000(A)となり、解消が見込まれる将来減算一時差異等1,100(B)をすべて相殺できません。この相殺できない1,100-1,000=100は、回収可能性がないと判断し、評価性引当額として控除されます。

◎20X0年度末に計上する繰延税金資産の金額

繰延税金資産(評価性引当額控除前):1,200×30%+1,100×30%=690

評価性引当額:100×30%=30

20X0年度末に貸借対照表に計上する繰延税金資産:690-30=660

◎仕訳

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 繰延税金資産 | 660 | 法人税等調整額 | 660 |

5-3.回収可能性を判断する分類

回収可能性を判断するうえではさらに「分類」を検討する必要があります。

分類とは、回収可能性を判断する際、どのくらいの期間まで回収可能性を考えるか、という判断指針です。

■各分類における要件と繰延税金資産の回収可能性

| 分類 | 要件 | 回収可能性 |

|---|---|---|

| 分類1 | 次の要件をいずれも満たす企業

|

原則、繰延税金資産の全額について回収可能性があるものとする。 |

| 分類2 | 次の要件をいずれも満たす企業

|

原則、スケジューリング不能な将来減算一時差異等に係るものを除き、繰延税金資産の回収可能性があるものとする。 |

| 分類3 | 次の要件をいずれも満たす企業(分類4の(2)又は(3)の要件を満たす場合を除く)

|

将来の合理的な見積可能期間(おおむね5年)以内にスケジューリングされた将来減算一時差異に係る繰延税金資産について、一時差異等加減算前課税所得の見積額に基づいて、回収可能性があるものとする。 |

| 分類4 | 次のいずれかの要件を満たし、かつ、翌期において一時差異等加減算前課税所得が生じることが見込まれる企業

|

翌期にスケジューリングされた将来減算一時差異に係る繰延税金資産について、一時差異等加減算前課税所得の見積額に基づいて、回収可能性があるものとする。 |

| 分類5 | 次の要件をいずれも満たす企業

|

原則、繰延税金資産の回収可能性はないものとする。 |

▲企業会計基準適用指針第26号 繰延税金資産の回収可能性に関する適用指針をもとに株式会社WARCにてまとめ

※スケジューリングとは…一時差異等が税務上、益金もしくは損金に算入される要件を満たす(=一時差異等が解消される)時期を見込むこと。

■分類別の回収可能性まとめ

| 分類 | X1年度 | X2-5年度 | X6年度~ | スケ不 |

|---|---|---|---|---|

| 1 | 〇 | 〇 | 〇 | 〇 |

| 2 | 〇 | 〇 | 〇 | × |

| 3 | △ | △ | × | × |

| 4 | △ | × | × | × |

| 5 | × | × | × | × |

〇:原則、回収可能性があると判断する。

△:一時差異等加減算前課税所得の見積額の範囲内で回収可能性があると判断する。

×:原則、回収可能性がないと判断する。

※スケ不とは…スケジューリング不能の略。例えば、売却が見込まれない有価証券の減損損失に係る一時差異などが該当する。

上記のように、分類1、2及び5は比較的容易に回収可能性を検討できます。

しかし、分類3及び4に該当する場合は、翌期以降の一時差異等加減算前課税所得を精緻に見積る必要があるので要注意です。

5-4.分類のポイント

分類を判断するうえでのポイントは以下の通りです。

- 過去(3年)及び当期の課税所得又は欠損金の発生状況

- 期末における将来減算一時差異の水準

- 近い将来における経営環境の著しい変化の有無

- 過去(3年)及び当期における重要な税務上の欠損金の繰越期限切れの発生又は発生見込みの有無

- 翌期における重要な税務上の欠損金の発生見込みの有無

上記のように、各分類の要件はやや曖昧であります。

何をもって、経営環境に著しい変化があるとするのか、課税所得が安定的に生じているとするのか、具体的な指標はありません。1年で回収できない規模の欠損金を重要なものとするか、あるいは繰越期限までに回収できない規模の欠損金を重要とするか、なども明確な定義は会計基準等にありません。まずは、これらの要件の定義を決めること、そして自社の事業に当てはめて検討することが必要です。なお、回収可能性の検討は毎期見直さなければならず、回収可能性が低下した時点で取り崩しが求められます。

6.繰延税金資産の取り崩し

6-1.繰延税金資産計上後の取り崩しとは

繰延税金資産の取り崩しとは、貸借対照表に計上していた繰延税金資産を減額することを言います。

■例

◎前提

5-1.の例で計上した繰延税金資産について、20X1年度に業績が悪化した。

20X2年度の収益力に基づく一時差異等加減算前課税所得の見積りは1,000から700に減少した。

なお、20X3年度以降の回収可能性は考慮しないものとする。

法定実効税率(30%)に変更はない。

◎20X1年度末に計上する繰延税金資産の金額

繰延税金資産(評価性引当額控除前):1,100×30%=330

評価性引当額:(1,100-700)×30%=120

20X1年度末に貸借対照表に計上する繰延税金資産:330-120=210

取り崩し額:660-210=450

※取り崩し額の内訳

一時差異の減少:1,200×30%=360

評価性引当額の増加:120-30=90

◎仕訳

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 法人税等調整額 | 450 | 繰延税金資産 | 450 |

6-2.なぜ取り崩しが発生するのか

繰延税金資産は、一時差異等×法定実効税率-評価性引当額で計算されます。

したがって、繰延税金資産の取り崩しが発生する理由は、計算要素ごとに、以下の3つが挙げられます。

(1) 一時差異等が減少する場合

一時差異等が認容され損金算入された場合、繰延税金資産のもととなる一時差異等の金額が減少するため、繰延税金資産が取り崩されます。

しかし、例えば賞与引当金のように、取り崩された分、新たに同額程度の損金不算入となる一時差異等も発生するため、繰延税金資産自体の金額が大きく変動しないケースが一般的です。

なお、繰越欠損金が認容された場合や期限切れになった場合は、その分、繰延税金資産は取り崩されます。

(2) 法定実効税率が低くなる場合

税制改正等により、将来の法定実効税率が低くなる場合、その分取り崩しが発生します。

法定実効税率の変更は毎年発生するわけではありませんが、変更があった際には必ず計算方法を見直す必要があるため、税制改正のキャッチアップは常に必要です。

(3) 評価性引当額が増加する場合

(1)や(2)に比べて論点になりやすいのが、(3)評価性引当額が増加する場合です。

評価性引当額が増加する場合とは、一言でいえば、回収可能性が低下する場合のことを指します。

なお、回収可能性が低下する場合は、次の3つの状況が想定されます。

①一時差異等のスケジューリングを見直した結果、回収可能性がないと判断された場合

例えば、分類4の会社において、過去に評価減の一時差異が発生していた固定資産に係る売却を翌期に見込んでいたが、その売却の目途が立たなくなり、スケジューリング不能な一時差異になってしまうことがあり得ます。

②課税所得の見積りが減額された場合

業績不振により、翌期以降の予算達成が見込まれなくなった時、その分将来の課税所得も減ることが想定されるため、回収できる一時差異等の金額を減らさなければいけません。

③下位の分類へと変更された場合

欠損金の発生状況によっては、前期の分類を踏襲できず、例えば分類2から分類3へ、分類3から分類4へ、といった具合に、下位の分類への変更をするケースがあります。

6-3.回収可能性の低下による取り崩し発生時の影響

回収可能性の低下によって繰延税金資産を取り崩した場合、その取り崩し額が、法人税等として借方に費用計上されるため、当期純利益を押し下げます。上場企業であれば、その影響金額によって、業績予想の修正に係る適時開示が必要になることもあります。さらに、当期の利益への影響にとどまらず、回収可能性の低下は将来の業績不振を示唆する可能性が高いため、投資家に非常にネガティブな印象を与えます。回収可能性の低下による繰延税金資産の取り崩しの判断に関しても、監査人と年単位での議論になることが多いので、取り崩し前に社内や関係各所と充分なコミュニケーションをとって理解を得ておきましょう。

7.上場準備企業はいつから、どのように準備すべきか

上場直前2期間の期首、つまり直前々々期末(N-3末)に繰延税金資産を計上できるよう、準備を始めると良いでしょう。とはいえ、分類が5であれば、原則、回収可能性はないものと判断され、繰延税金資産の計上は不要になります。この場合は、分類が5であることを監査人と決定しておくことが重要です。分類5の要件である、重要な税務上の欠損金の定義は各監査人によって見解が分かれる可能性がある点にご留意ください。

また、回収可能性の判断は将来の予測を含むもので、不確定要素が多分に含まれるため、慎重な検討が必要です。特に、上場準備企業は、事業が思ったより拡大せず、予算と実績の乖離が激しくなるケースが見られます。予算と実績の乖離が激しい場合、将来事業計画の合理性について、監査人が納得するまで時間がかかることがあります。監査人とあらかじめ相談しながら検討することが肝要です。

8.最後に

繰延税金資産は、法人税法などの知識と複雑な会計基準の理解が必要になる非常に専門的な会計論点になります。また、将来の見積り要素を含むため、一概に正しいか否かの判断ができないものでもあります。充分な時間を確保したうえで、監査人と密に相談しましょう。

【IPO準備企業が抱えるあらゆる課題をハンズオン形式でご支援】

株式会社WARCが運営するCo-WARCでは、グロース上場CFOや大手コンサルティングファーム、スタートアップ経理マネージャーなど様々なバックグラウンドを持つ公認会計士を中心としたプロフェッショナルがクライアント様と共に伴走型であらゆるコーポレート課題を解決いたします。

9.コラム作成時に適用されている会計基準等

企業会計基準第28号 「税効果会計に係る会計基準」の一部改正

企業会計基準適用指針第28号 税効果会計に係る会計基準の適用指針

企業会計基準適用指針第26号 繰延税金資産の回収可能性に関する適用指針

■税効果会計に対応し、仕訳伝票を自動作成「申告奉行クラウド[法人税・地方税編]」

当期中の増減額から調整額を自動計算し、別表四および別表五(一)に自動転記、税効果会計による調整額を勘定奉行クラウドに自動連携し、仕訳伝票を自動作成します。

10.繰延税金資産に関するよくあるご質問

- 繰延税金資産とは?

- 将来支払うべき法人税、住民税及び事業税がどのくらい減額されるかを表現した勘定科目です。税効果会計特有の勘定科目になります。

- 繰延税金資産はどこに計上しますか?

- 繰延税金資産はすべて固定資産の投資その他の資産に計上します。

- 繰延税金資産の対象となる税金は?

- 繰延税金資産の対象となる税金は、所得を課税標準とする法人税、住民税及び事業税です。

- 繰延税金資産の例は?

- 繰延税金資産の計算対象となる将来減算一時差異等には、賞与引当金の損金不算入額、減価償却費の損金算入限度超過額、繰越欠損金などがあげられます。

- 繰延税金資産が回収できない場合はどうなりますか?

- 繰延税金資産が回収できない場合(繰延税金資産の回収可能性が低下した場合)、繰延税金資産を取り崩す(減額する)必要があります。

- 繰延税金資産を取り崩すとどうなりますか?

- 繰延税金資産を取り崩した場合、その取り崩し額が、法人税等調整額として借方に計上されることになるため、当期純利益を押し下げることとなります。上場企業であれば、その影響金額によって、業績予想の修正に係る適時開示が必要になることもあります。さらに、当期の利益への影響にとどまらず、回収可能性の低下は将来の業績不振を示唆しているため、投資家に非常にネガティブな印象を与えます。

- 上場準備をする上でいつから繰延税金資産の準備をするべきでしょうか?

- 上場直前2期間の期首、つまり直前々々期末(N-3末)に繰延税金資産を計上できるよう、準備を始めると良いでしょう。とはいえ、分類が5であれば、原則、回収可能性はないものと判断され、繰延税金資産の計上は不要になります。この場合は、分類が5であることを監査人と決定しておくことが重要です。

IPO Compassメルマガ登録はこちらから!

![税効果会計に対応し仕訳を自動作成!申告奉行クラウド[法人税・地方税編]](https://www.obc.co.jp/hs-fs/hubfs/obc_remodel/ipo/column/article104_img06.png?width=790&height=139&name=article104_img06.png)

![税効果会計に対応し仕訳を自動作成!申告奉行クラウド[法人税・地方税編]](https://www.obc.co.jp/hubfs/obc_remodel/ipo/column/article104_img06.png)