税効果会計は決算の際、一会計期間における企業の損益を正しく示すための手続きです。上場企業などで義務付けられた手続きで、適用義務のない企業も任意で導入できます。

本記事では、税効果会計の目的やメリット、処理方法、適用時の注意点などを解説します。

目次

- 税効果会計とは、会計と税務の差異を調整して損益を正しく示す手続きのこと

- 税効果会計の適用対象となる企業

- 税効果会計のメリット

- 税効果会計で生じる差異の分類

- 税効果会計の種類と処理手順

- 税効果会計の手順

- 税効果会計において注意すべき点

- 税効果会計はシステムを導入して、正しく行おう

- よくある質問

税効果会計とは、会計と税務の差異を調整して損益を正しく示す手続きのこと

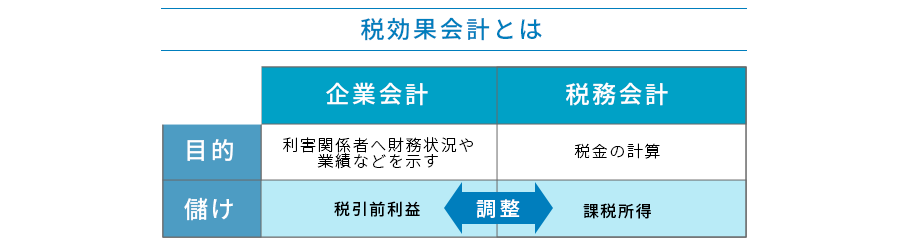

税効果会計とは、企業会計と税務会計上のずれを調整して、適切に期間損益を求めるための手続きのことです。上場企業など、一部の企業に対して適用が義務付けられています。

企業会計とは、企業における年度内の収益と費用を取りまとめることで、主な目的は投資家や金融機関など、外部の利害関係者に企業の財政状況や業績などを示すことです。

一方の税務会計は、企業に課せられる税金の計算を行うことを目的としています。

企業会計と税務会計は目的が異なることから、企業会計では収益や費用として計上が認められているものでも、税務会計では益金や損金にならない場合があります。

そのため、企業会計上の税引前利益と税務会計上の課税所得は、必ずしも一致しません。しかし、企業会計と税務会計にずれがあると、ステークホルダーが適正な期間損益を把握しづらいという問題があります。そこで、法人税などの額を適切に期間配分するための手続きとして、税効果会計が導入されました。

税効果会計では、勘定科目に「法人税等調整額」を設け、企業会計と税務会計のずれを調整し、正確な期間損益を把握できるようにします。

税効果会計の適用対象となる企業

税効果会計は、すべての企業に義務付けられた手続きではありません。税効果会計が義務付けられているのは、下記のいずれかに該当する企業です。

なお、該当しない企業でも、必要に応じて税効果会計を導入しても問題はありません。

上場企業

上場企業では、投資家が投資の判断をするために、正確性が高くずれのない財務状況を報告する必要があります。そのため、税効果会計の適用が義務付けられています。

金融商品取引法の適用を受けている非上場企業

金融商品取引法とは、金融商品取引業者の規制に関する法律です。適用を受けている企業の財務情報は投資家にとって重要な情報になるため、非上場でも税効果会計を適用しなければいけません。

会計監査人を設置している企業(非上場企業を含む)

会計監査人は、企業が法令や会計基準を遵守していることを評価、報告する役割を持っています。そのため、上場の有無を問わず、会計監査人を設置している企業は税効果会計を適用します。

税効果会計のメリット

税効果会計を行うことで、企業にはさまざまなメリットがあります。ここでは、税効果会計を導入するメリットを確認していきましょう。

経営成績を正確に把握できる

税効果会計を適用することで、会計上の当期純利益を示せるため、自社の経営成績を正確に把握できます。

当期純利益は、損益計算書に示される期中の最終的な利益です。税引前当期純利益から税額を差し引いて求めますが、税額は税務会計にもとづいて算出されるため、税効果会計を行わないと適切な金額を算出できません。

税効果会計を行い、ずれを調整することで、会計上適切な当期純利益を算出できます。

利害関係者に適正な期間損益を示せる

税効果会計を行って当期純利益を示すことは、利害関係者に対する適正な期間損益の提示につながります。

前述のとおり、企業会計は外部の利害関係者に企業の業績を示すことが主な目的です。投資家や金融機関、取引先などは、決算書をもとに財務状況を確認するため、税効果会計を用いて適切な当期純利益を示す必要があります。

経営指標の健全化に役立つ

税効果会計のメリットのひとつは、経営指標の健全化です。税効果会計には、関連する勘定科目に「繰越税金資産」があります。繰越税金資産とは、将来支払うべき税金がどのくらい減額されるかを示した勘定科目のことです。

例えば、企業会計上は費用として計上した項目が、税務会計上では損金として認められなかった場合でも、将来的に損金として認められ、課税所得を減額できることがあります。このように、いずれ損金として認められた際に、課税所得を減らして税金を減額する効果がある場合、繰延税金資産を計上します。

繰延税金資産は貸借対照表上の資産の部に計上されるため、その分自己資本が増加します。自己資本率が高いほど安定した経営が行えているとみなされるため、税効果会計は経営指標の健全化に役立つといえるでしょう。

ただし、繰延税金資産はいずれ税金を払える見込みがある場合に機能します。赤字が続く場合、経営指標の健全化にはつながらないため、注意しなければなりません。

税効果会計で生じる差異の分類

税効果会計は、企業会計と税務会計のあいだに起こる差異(ずれ)を調整し、適切な期間損益を求めることが目的です。企業会計と税務会計の差異(ずれ)は、「一時差異」と「永久差異」に分類され、このうち、税効果会計の対象となるのは一時差異のみとなります。

では、一時差異と永久差異にはどのような違いがあるのでしょうか。ここでは、一時差異と永久差異の概要を解説します。

一時差異:将来的には解消される差異

一時差異とは、将来的に解消される差異のことです。例えば、減価償却費を法定耐用年数よりも短い年数で計上した場合、一時的にずれが生じますが、法定耐用年数を経過した時点でずれは解消されます。そのため、最終的に計上する金額に違いはありません。このような一時差異を解消する目的で、税効果会計を行います。

なお、一時差異のうち、将来的に税金が減る差異を「将来減算一時差異」、将来税金が増える差異を「将来加算一時差異」といいます。

永久差異:将来にわたって解消されない差異

永久差異は、期間を経ても永久に解消されない差異です。会計上と法人税法上の考えが異なるといった理由で、将来的にも経費計上ができない場合に永久差異が生じます。具体的には、一定額を超える交際費などが該当します。

永久差異は将来的にも差異が解消されないため、税効果会計の対象にはなりません。

税効果会計の種類と処理手順

税効果会計を処理する方法には、「資産負債法」と「繰延法」の2種類があります。それぞれの方法と、具体的な処理手順について見ていきましょう。

資産負債法

資産負債法とは、「会計上の資産または負債の額」と「課税所得計算上の資産または負債の額」との間に一時差異が生じたときに、それに係る「繰延税金資産または繰延税金負債」を計上する方法のことです。 税効果会計の処理方法は、一般的に資産負債法が採用されています。

資産負債法では、将来的に差異が解消されることを想定しているため、将来の税率を適用して計算を行わなければなりません。

繰延税金資産と繰延税金負債、それぞれに該当するケースは下記のとおりです。

・繰延税金資産

繰延税金資産とは、将来支払うべき税金が減額される場合に利用する勘定科目のことです。

税金の計算は税務会計上の課税所得をもとに算出するため、企業会計上の数字よりも実際の税額は高くなるでしょう。一方で、長期にわたって経費計上できるため、将来の税額は会計上の利益をもとに計算した金額よりも低くなります。このような場合に、将来減額できる税額を繰延税金資産として計上します。ただし、計上できるのは将来的に減額が可能である場合のみです。

・繰延税金負債

繰延税金負債は、繰延税金資産とは反対に、将来税額が増える場合に利用する勘定科目のことです。 例えば、減価償却費の耐用年数を法定耐用年数よりも長く見積もって計上している場合や、退職給付引当金などを計上している場合などが該当します。

繰延法

繰延法とは、「会計上の収益または費用の額」と「税務上の益金または損金の額」との間に差異が生じ、その差異のうち「期間差異」に対する税額を「繰延税金資産または繰延税金負債」として計上する方法のことです。

期間差異は、当該差異のうち損益の期間帰属の相違にもとづくものが該当します。

差異が解消する年度まで、差異が生じた年度の課税所得計算に適用された税率で計算をします。

税効果会計の手順

税効果会計は、決算時に行う会計処理ですが、具体的にはどのように行うのでしょうか。ここでは、税効果会計の手順をご紹介します。

1. 一時差異を集計する

初めに、企業会計上の収益と費用、税務会計上の益金と損金を比較して、差異を確認します。差異を一次差異と永久差異に分類し、一時差異のみを集計して金額を算出しましょう。

なお、一次差異は前述のとおり、将来減算一時差異と将来加算一時差異の2種類に分けられます。相殺せずに、それぞれを求めなければなりません。

2. 法定実効税率を算出する

一時差異を集計したら、法定実効税率を算出します。法定実効税率とは、繰延税金資産や繰延税金負債を計算するための税率です。

税効果会計の資産負債法では、会計上の金額と税務上の金額の差異によって生じる将来的な税金の増減をあらかじめ解消します。しかし、前期の税額を損金として参入した場合、当期の所得がその分減少してしまいます。そこで、納税額を適正に計算するために法定実効税率が用いられるのです。

法定実効税率の計算式は下記のとおりです。

<法定実効税率の計算式>

法定実効税率={法人税率×(1+地方法人税率+住民税率)+法人事業税率+特別法人事業税率}÷(1+法人事業税率+特別法人事業税率)

このときの税率は、差異が解消されると見込まれる年度の税率を利用しなければいけません。

3. 繰延税金資産や繰延税金負債を算出する

算出した一時差異と法定実効税を掛けて、繰延税金資産と繰延税金負債を算出します。それぞれの計算方法は下記のとおりです。

<繰延税金資産と繰延税金負債の計算式>

繰延税金資産=将来減算一時差異×法定実効税率

繰延税金負債=将来加算一時差異×法定実効税率

4. 税効果会計の仕訳計上をする

算出した繰延税金資産や繰延税金負債を仕訳計上します。仕訳計上を行う際は、どちらの場合も相手勘定を「法人税等調整額」とします。損益計算書の調整科目として記載しましょう。

■繰延税金資産を計上する際の仕訳例

| 借方 | 貸方 | ||

|---|---|---|---|

| 繰延税金資産 | ××× | 法人税等調整額 | ××× |

■繰延税金負債を計上する際の仕訳例

| 借方 | 貸方 | ||

|---|---|---|---|

| 法人税等調整額 | ××× | 繰延税金負債 | ××× |

繰延税金資産や繰延税金負債が解消した際は、その旨の仕訳を行わなければいけません。仕訳例は下記のとおりです。

■繰延税金資産が解消した際の仕訳例

| 借方 | 貸方 | ||

|---|---|---|---|

| 法人税等調整額 | ××× | 繰延税金資産 | ××× |

■繰延税金負債が解消した際の仕訳例

| 借方 | 貸方 | ||

|---|---|---|---|

| 繰延税金負債 | ××× | 法人税等調整額 | ××× |

なお、法人税等調整額は、損益計算書の一番下のブロックに記載します。「税引前当期純利益」「法人税、住民税および事業税」の次に「法人税等調整額」という項目を設けて金額を記入しましょう。これによって、会計上正確な当期純利益の計算と記載ができるようになります。

税効果会計において注意すべき点

税効果会計では、注意すべき点がいくつかあります。下記の点について留意しながら、会計処理を行いましょう。

繰延税金資産または繰延税金負債の算出は法定実効税率を用いる

繰延税金資産や繰延税金負債は、将来減算一時差異や将来加算一時差異に法定実効税率を掛けて算出します。法定実効税率は前述の計算式によって算出できますが、税率には注意が必要です。

資産負債法による処理を行う場合、ずれの解消が見込めるタイミングの税率を使用して計算しなければいけません。将来税率の変更が予定されている場合は、変更後の税率で計算を行う必要があります。

貸借対照表への記載は相殺が必要

繰延税金資産や繰延税金負債はそれぞれ個別に計算しますが、貸借対照表に記載するときは相殺します。資産の部と負債の部の両方に記載してしまわないように注意してください。

繰延税金資産のほうが大きければ資産の部に、「繰延税金資産」として相殺後の差額を記載します。反対に、繰延税金負債のほうが大きい場合は負債の部に、「繰延税金負債」として相殺後の差額を記載します。

>【事例】起票・月次決算の業務時間50%削減に成功! 現場目線のシステム刷新で「攻めの経理」を実現した事例を見る

税効果会計はシステムを導入して、正しく行おう

税効果会計を行う際は、ルールや計算方法を踏まえて正しく会計処理しなければなりません。複雑な計算や処理が必要になるため、対応できるシステムの導入がおすすめです。税効果会計に必要な企業会計(財務会計・管理会計)、税務会計に加え、仕訳の作成などができるERPなら、スムーズな税効果会計の処理を実現できます。

OBCの「奉行V ERPクラウド 」は、当期中の増減額から調整額を自動計算し、別表四および別表五(一)に自動転記します。また、税効果会計による調整額を仕訳データとして自動連携し、企業会計に適正に反映することが可能です。税効果会計の適用や会計処理の効率化に、ぜひお役立てください。

よくある質問

- 税効果会計とは何ですか?

- 税効果会計とは、企業会計と税務会計のずれを解消するための手続きのことです。企業会計と税務会計では、経費として計上できる費目などに違いがあります。そのため、どちらも正しい手続きで処理をしていたとしてもずれが生じます。ずれをそのままにしていると、ステークホルダーに正確性の高い財務状況の開示ができません。そこで、税効果会計を行い、決算書上のずれを解消します。

- 税効果会計を適用しなければならない企業は?

- 税効果会計は、「上場企業」「金融商品取引法の規制を受けている非上場企業」「会計監査人を設置しているすべての企業」が適用義務を負います。また、税効果会計の適用が義務付けられている企業の子会社も、同様の処理を行うのが望ましいとされています。

なお、適用義務のない企業でも、任意で税効果会計を適用することは可能です。

- 税効果会計はどのように計上すればいい?

- 税効果会計では、まず企業会計上の収益および費用と、税務会計上の益金および損金のずれを確認します。その上で、将来ずれの解消が見込める一時的差異のみを把握します。

次に、一時差異に法定実効税率を掛けて、将来税金の減少が見込める繰延税金資産や、将来税金が増加する繰延税金負債を算出しましょう。最終的に、繰延税金資産と繰延税金負債を相殺した後の金額を、法人税等調整額として損益計算書に記載します。

■監修者

石割 由紀人

公認会計士・税理士、資本政策コンサルタント。PwC監査法人・税理士法人にて監査、株式上場支援、税務業務に従事し、外資系通信スタートアップのCFOや、大手ベンチャーキャピタルの会社役員などを経て、スタートアップ支援に特化した「Gemstone税理士法人」を設立し、運営している。

関連リンク

-

あらゆるサービスやデータと繋がる

中堅・上場企業向け国産 SaaS ERP奉行V ERP クラウド

-

グループ経営合理化のためにうまれたグループ企業のためのクラウドERP

奉行V ERPクラウド

Group Management Model

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!