インボイス制度が始まり、日次の業務において戸惑うことが多くなったと感じる担当者が増えています。特に、月次の定額取引や郵便物、公共交通機関など、もともと請求書が発行されない取引の会計処理に悩んだ経験をお持ちの方も多いのではないでしょうか。

今回は、これらの“請求書がない”取引について、仕入税額控除を受けるために必要な対応や注意点を解説します。

目次

- インボイス制度での原則的な証憑の取扱いルール

- もともと請求書等が発行されない継続取引の対応方法

- もともと請求書等が発行されない継続取引の会計処理上の注意点

- 法的に適格請求書等の保存がなくてもよい取引

- 法的に適格請求書等の保存がなくてもよい取引の会計処理上の注意点

- 取引先が適格請求書等を発行できない取引での会計処理上の注意点

- おわりに

インボイス制度での原則的な証憑の取扱いルール

インボイス制度は、正確な納税につなげるため、売り手が買い手に対し適用税率や消費税額等を伝える適格請求書等を発行する制度です。

この制度のもと買い手が仕入税額控除の適用を受けるためには、原則として、帳簿への記載と取引相手(売り手)である登録事業者から交付を受けた適格請求書等の保存が必要となります。そのため、売り手が適格請求書発行事業者(以下「発行事業者」)の場合※、買い手となる取引先(課税事業者)からの求めがあれば、適格請求書等を交付しなければならず、その写しの保存も義務づけられています。

※適格請求書等を発行できるのは発行事業者として登録している事業主に限られます。

しかし、取引には必ずしも請求書等が発行されるとは限りません。従前から請求書等でやり取りしない取引も多くあり、インボイス制度で適格請求書の発行が免除されているケースもあるなど、会計処理で迷う取引が多くなっています。

ここでは、次の3つのケースを例に、具体的にどのような会計処理を行えばよいのか、それぞれの対応ポイントを解説します。

1.もともと請求書等が発行されない継続取引

家賃や顧問契約など、契約書に基づいて決算代行が行われる取引は、請求書や領収書などの証憑が都度発行されないことが一般的です。こうした取引も、適格請求書等がなければ仕入税額控除の対象外となります。2.法的に適格請求書等の保存がなくてもよい取引

インボイス制度では、適格請求書の交付義務が免除されている取引もあり、このような場合は帳簿のみの保存で仕入税額控除の対象とできますが、会計処理では必要な対応をしなければなりません。3.取引先が適格請求書等を発行できない取引

インボイス制度では、発行事業者でなければ適格請求書等を発行できません。取引先が発行事業者でない場合、原則仕入税額控除の対象外となりますが、2029年までは経過措置があるため、会計処理で必要な対応をしなければなりません。

もともと請求書等が発行されない継続取引の対応方法

国税庁が発表した「インボイス制度に関するQ&A」では、口座振替・口座振込による支払いなど、通常は請求書や領収書がその都度交付されず契約書に基づき代金決済が行われる取引も、「原則として適格請求書の保存が必要」とされています。

また、口座振替では振込金受取書の交付が受けられないため、従前は「請求書等の交付を受けられないやむを得ない理由」に該当するとして「口座振替のため」等と帳簿に記載することで仕入税額控除の適用が認められていましたが、インボイス制度では口座振替でも振込の場合と同様の書類が必要となります。

適格請求書に必要な記載事項は、次の6つの項目です。

- 適格請求書発行事業者の氏名又は名称または登録番号

- 課税資産の譲渡等を行った年月日

- 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

- 課税資産の譲渡等の税抜価額または税込価額を税率ごとに区分して合計した金額および適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名又は名称

※下線部が従前より追加

ただし、記載要件については、ひとつの書類に全ての記載事項が記載されていなくても、複数の書類で満たせばそれらの書類全体で適格請求書の記載事項を満たしていると認められます。また、一定期間の取引をまとめて交付することも認められています。

このことから、例えば家賃のような契約書に基づき代金決済が行われる取引では、貸主など支払先が登録事業者である場合、次のような対応が必要となります。

- 方法1:契約書を再締結し、支払証明書類(通帳等)を保存する

- 方法2:契約書はそのままで、支払証明書類(通帳等)と不足事項を保管する他の書類を保存する

- 方法3:契約書はそのままで、一定期間ごとに複数月分の適格請求書を受領し保存する

インボイス制度前からの既存契約は、賃貸契約書等に登録番号は記載されていないため、新たに登録番号が記載された契約書で再契約するか、登録番号など適格請求書等に不足している記載事項の通知を受ける必要があります。または、3ヵ月に1度など、一定期間ごとに適格請求書の記載事項を満たした領収書を発行してもらうことでも問題ありません。いずれにせよ、支払った家賃を経費計上し仕入税額控除を受けるには、賃貸借契約書、支払いの事実を証明する書類、適格請求書等の記載情報を保存することが必要となります。

| 従前制度 | インボイス制度 | |

|---|---|---|

| 口座振込 |

|

|

| 口座振替 |

|

|

なお、支払いの事実を証明する書類は、通帳や銀行が発行した振込金受取書(振込明細書)で充足できます。インターネットバンキングを利用した場合は、出金記録なども履歴に残るため問題ありません。

もともと請求書等が発行されない継続取引の会計処理上の注意点

インボイス制度で仕入税額控除を受けるためには、会計処理において記載要件を満たしているか確認し、必要事項を起票するとともに受領した適格請求書等を適正に保存しなければなりません。

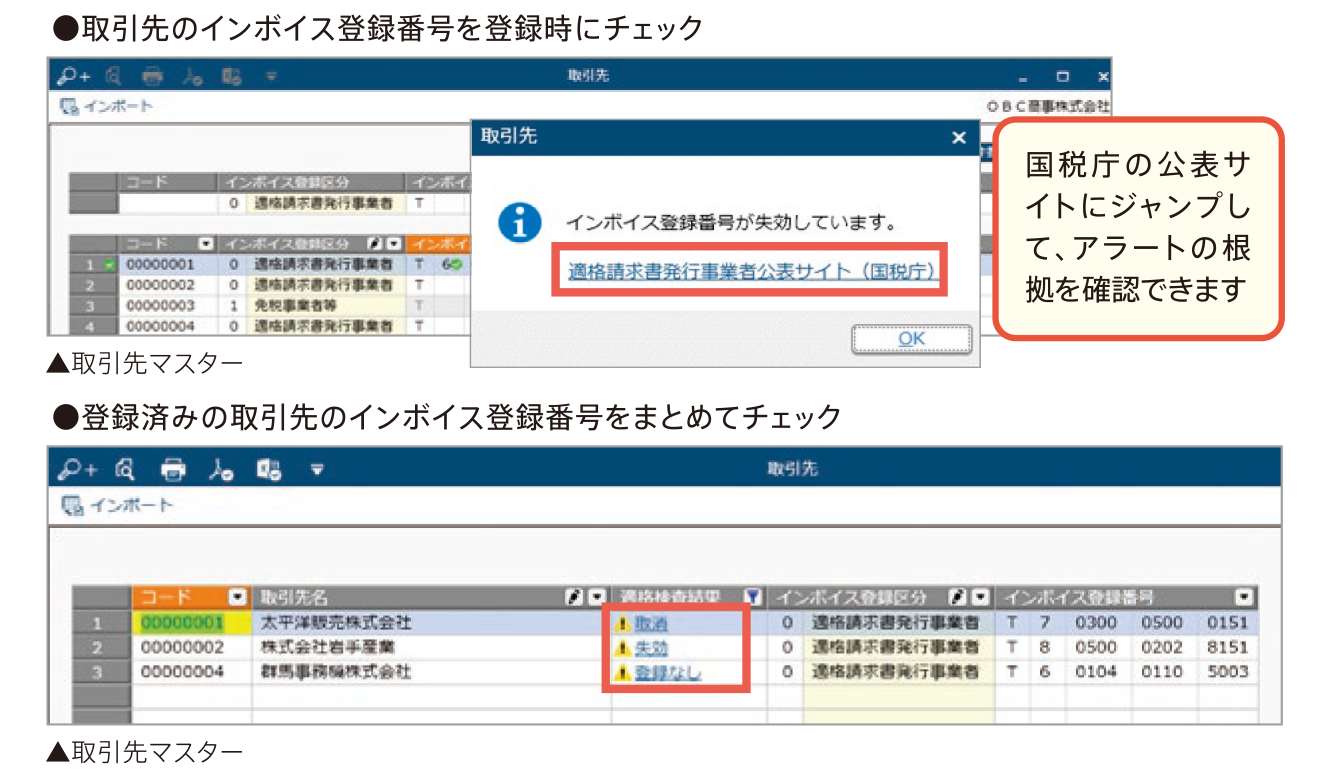

取引先が登録事業者かどうかは、取引の中途で登録事業者でなくなる可能性があるため、適宜あるいは決算時に最低1回は確認する必要があります。

登録事業者の確認は、国税庁の適格請求書発行事業者の公表サイト で確認が可能です。しかし、公表サイトでは登録番号を確認のたびに入力しなければなりません。毎回要件を満たしているか手作業で判断したり登録状況を個別に確認したりするのは、時間も手間もかかり、業務が煩雑になってしまいます。

クラウドサービスで提供されている会計システムには、登録番号を自動でチェックする機能が搭載されているものも数多くあります。例えば勘定奉行クラウドの場合、取引先から通知された登録番号が国税庁の公表サイトに登録されているのか自動でチェックすることができます。マスター登録されている取引先であれば、登録番号の追加ができるほか、取消、失効の確認も簡単にできるため、マスター情報のメンテナンスも手間なく行えます。

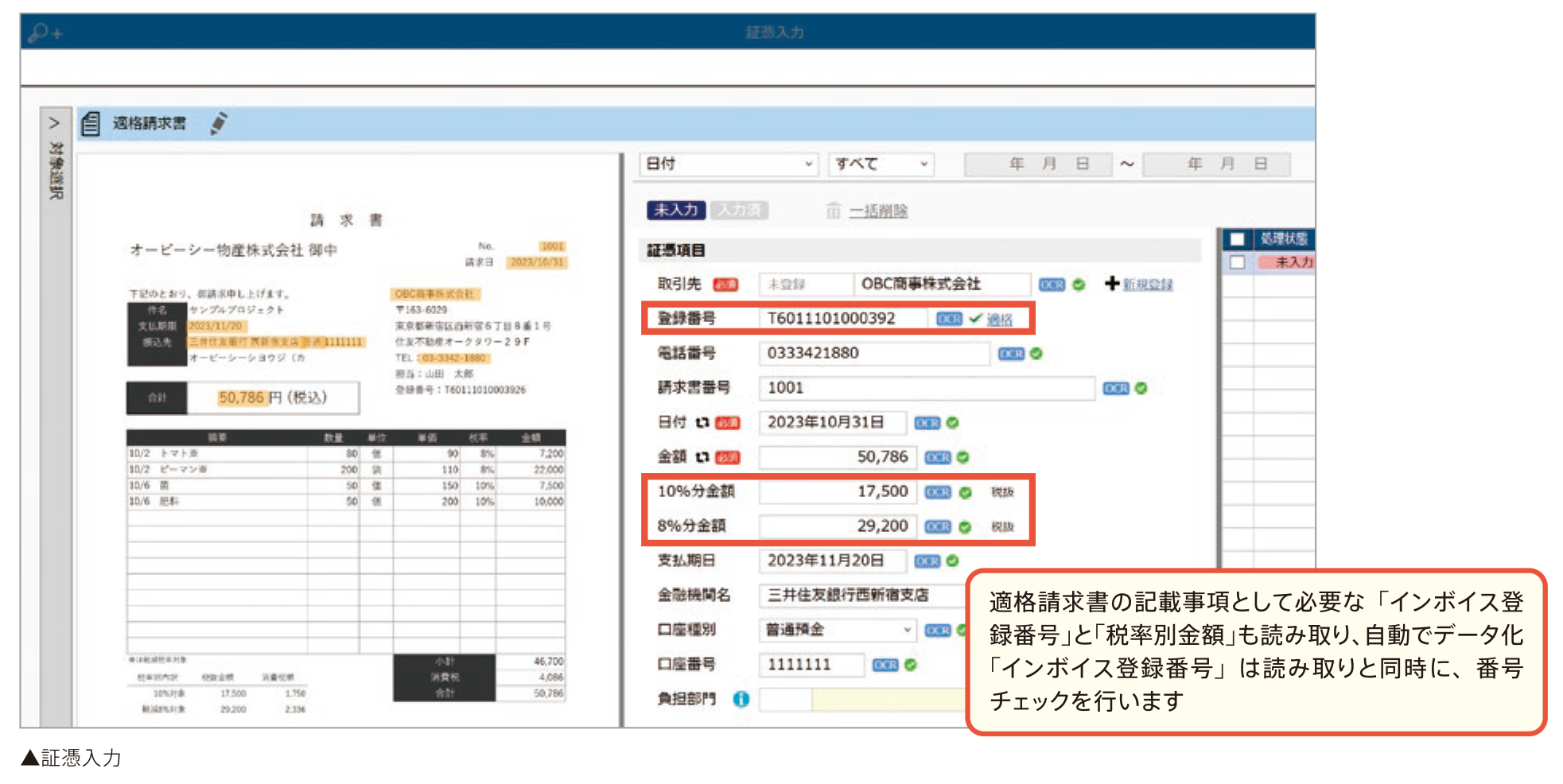

AI-OCRオプションを追加すれば、AIが登録番号や税率別金額など適格請求書等に必要な記載要件を自動チェックするため、業務負荷を大幅に軽減できます。登録番号と取引先マスターのマッチングも自動で行うため、発行事業者の登録確認のための入力作業もありません。

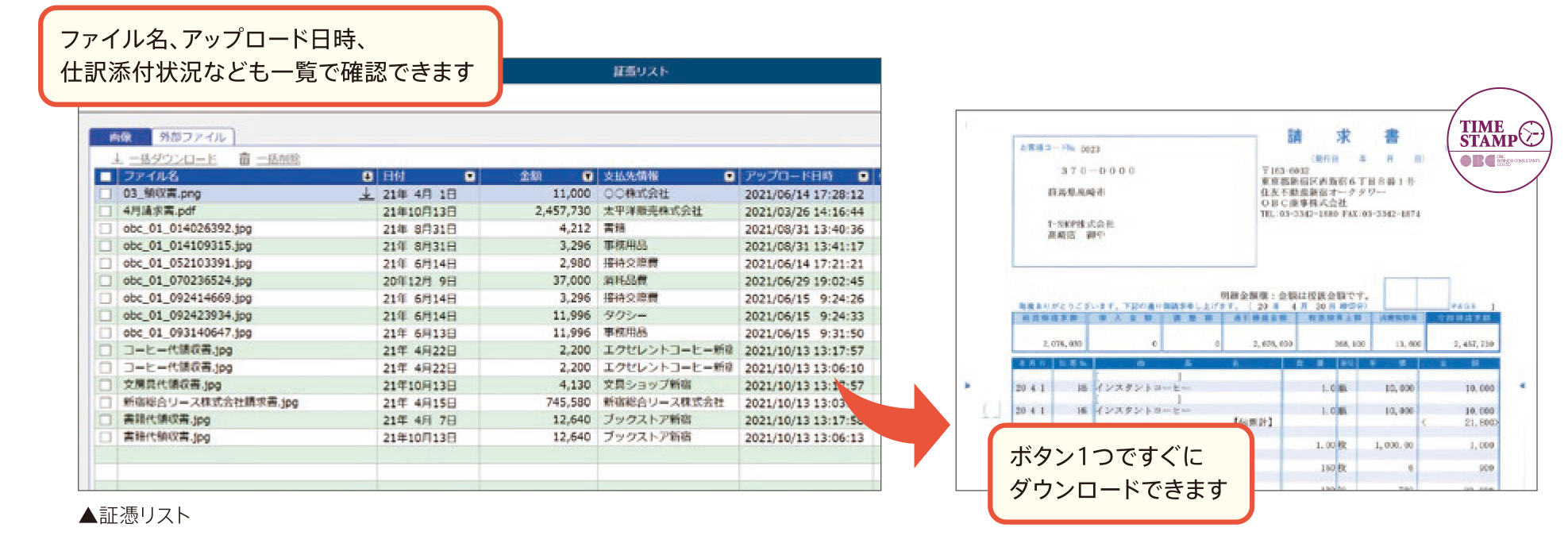

さらに、適格請求書等を電子データで受領した場合、電子帳簿保存法の電子取引にあたるため、電子帳簿保存法の要件を遵守することが求められます。勘定奉行クラウドなら、支払いを証明する書類が電子データの場合でも、電子帳簿保存法に則り、書類データにはタイムスタンプを付与し、取引情報と一緒にシステム上で保管することが可能です。

法的に適格請求書等の保存がなくてもよい取引

インボイス制度では、仕入税額控除を受けるには原則適格請求書の保存が必須となります。

しかし、次のような取引では、適格請求書等の保存がなくても一定の事項を記載した帳簿の保存のみで仕入税額控除が認められています。

●一定の事項を記載した帳簿の保存のみでよいとされる取引

- ① 適格請求書の交付義務が免除される3万円未満の公共交通機関による旅客の運送

- ② 適格簡易請求書の記載事項(取引年月日を除く)が記載されている入場券等が使用の際に回収される取引(①に該当するものを除く)

- ③ 古物営業を営む者の適格請求書発行事業者でない者からの古物(古物営業を営む者の棚卸資産に該当するものに限る)の購入

- ④ 質屋を営む者の適格請求書発行事業者でない者からの質物(質屋を営む者の棚卸資産に該当するものに限る)の取得

- ⑤ 宅地建物取引業を営む者の適格請求書発行事業者でない者からの建物(宅地建物取引業を営む者の棚卸資産に該当するものに限る)の購入

- ⑥ 適格請求書発行事業者でない者からの再生資源および再生部品(購入者の棚卸資産に該当するものに限る)の購入

- ⑦ 適格請求書の交付義務が免除される3万円未満の自動販売機および自動サービス機からの商品の購入等

- ⑧ 適格請求書の交付義務が免除される郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限る)

- ⑨ 従業員等に支給する通常必要と認められる出張旅費等(出張旅費、宿泊費、日当および通勤手当)

このうち、①②⑦⑧は適格請求書等の発行義務が免除されている取引、③〜⑥は一般消費者からの購入商品を販売する業種(中古車販売、中古住宅の販売、古物商、質屋、リサイクル業など)との取引となっています。また⑨は、従業員が業務のために支払った金額を経費精算する際、①②などの理由で適格請求書等がない場合が該当します。

ただし、社員に支給する出張旅費、宿泊費、日当等のうち、帳簿のみの保存で仕入税額控除が認められるのは所得税が非課税となる範囲内です。通勤手当の範囲は、「通勤に通常必要と認められる部分の金額」ですが、所得税法施行令第20条の2において規定される「非課税とされる通勤手当」の金額を超えているかどうかは問われません。

他にも、一回の取引で少額(税込1万円未満)となる課税仕入が対象の「少額特例」も、一定の事項を記載した帳簿の保存のみで仕入税額控除ができます。ただし少額特例が適用できるのは、基準期間における課税売上高が1億円以下、または、特定期間における課税売上高が5千万円以下の事業者に限られており、適用できる期間も2029年9月30日までに限定されているため注意が必要です。

法的に適格請求書等の保存がなくてもよい取引の会計処理上の注意点

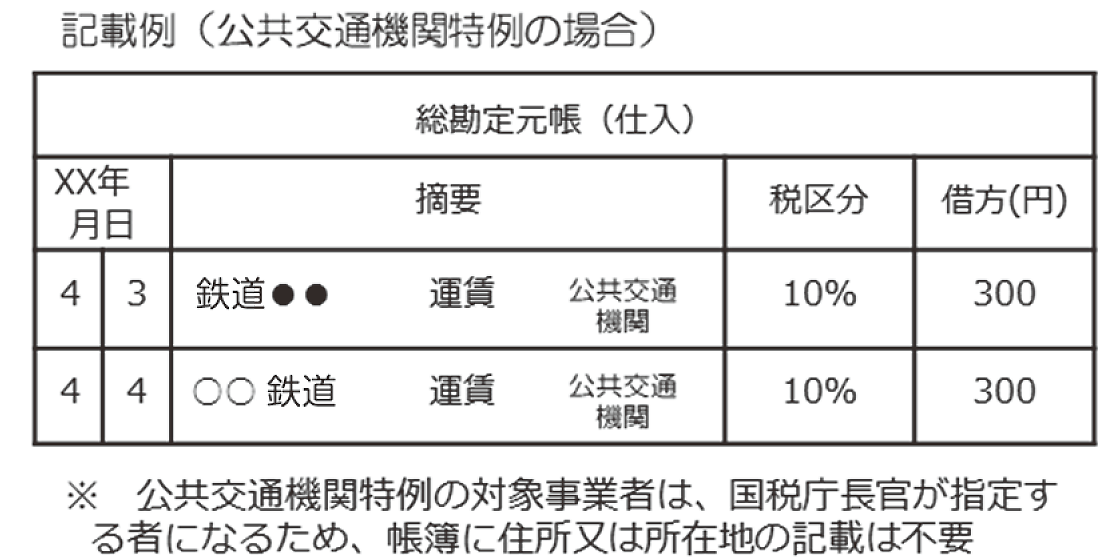

適格請求書等がなくても、法的に帳簿のみの保存が認められる取引では、帳簿に次のような事項を記載する必要があります。

- 課税仕入の相手先の氏名または名称および住所または所在地

- 課税仕入を行った年月日

- 課税仕入に係る資産または役務の内容

- 課税仕入に係る支払対価の額

- 帳簿のみの保存で仕入税額控除が認められるいずれかの仕入に該当する旨

ただし、先述の法的に適格請求書等の保存がなくてもよい取引のうち、①⑧⑨については相手先の住所または所在地を帳簿に記載する必要はありません。また、③〜⑥の課税仕入に関する相手先の住所または所在地の記載は、古物営業法、質屋営業法または宅地建物取引業法により「業務に関する帳簿(古物台帳等)等に記載すること」とされているため、業務に関する帳簿(古物台帳等)などに記載されていれば、帳簿に記載する必要はありません。

少額取引を含め、帳簿のみの保存で仕入税額控除を受けられる場合の帳簿への記載方法は、次のように摘要欄を使用したり補助科目で運用したりすることになります。

出典:国税庁 PDF「帳簿の記帳のしかたー事業所得者用―」

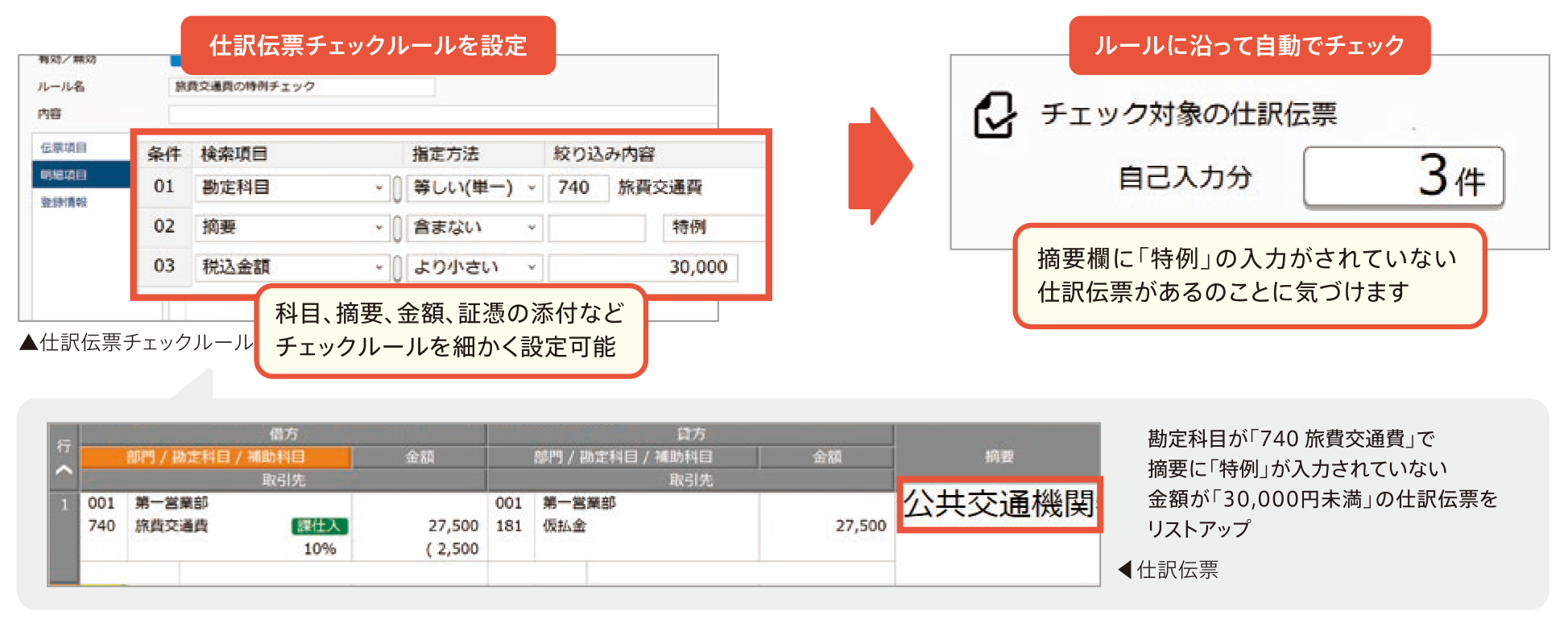

しかし、会計処理が発生するたびに手作業で調整するのは、特例の内容を熟知していなければ記載事項を入力し忘れる可能性があり、消費税申告の際に適切な仕入税額控除を受けられないことにもなります。予防するには、決算時に確認・チェックを徹底する方法もありますが、時間と労力がかかる作業になるため、なるべく日次の業務で記載漏れが起こらないよう適切な帳簿管理を行うことが得策です。

例えば勘定奉行クラウドのように、一定のルールに沿って仕訳伝票の入力内容を自動チェックする機能が標準搭載されている会計システムなら、こうした特例の記載漏れを防ぐことができ、修正も簡単に行えて便利です。

取引先が適格請求書等を発行できない取引での会計処理上の注意点

取引先から、適格請求書等ではない、これまでと同様の請求書等を受領した場合、まず取引先が発行事業者かどうかの確認が必要です。取引先が発行事業者であれば、適格請求書等の発行を求めることができます。記載要件を満たしていないと判断できれば、適格請求書等にして再発行するよう求めればよいでしょう。

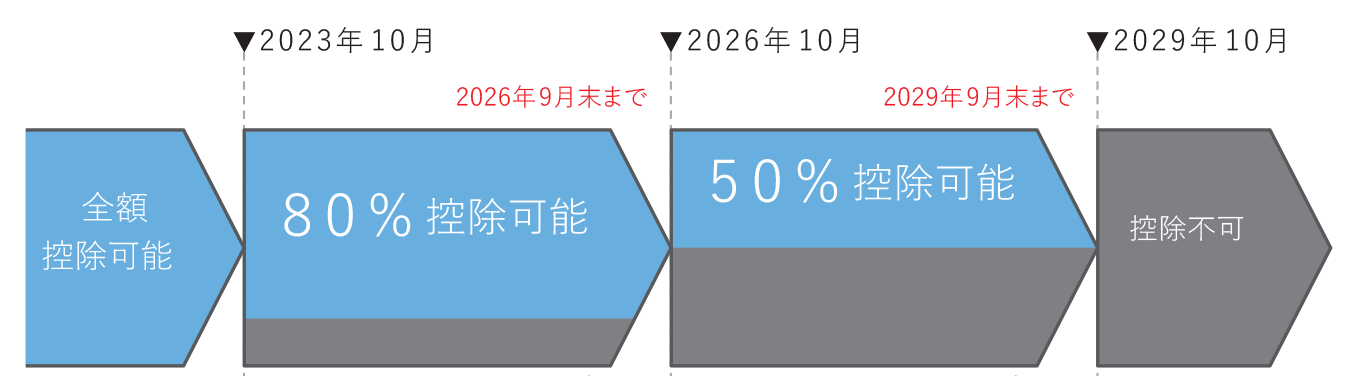

ただし、取引先が発行事業者でない場合は適格請求書等を発行できないため、「仕入税額控除の対象外」として取り扱うことになります。また、仕入税額控除の対象外となる証憑類は、2029年まで、次のように仕入税額相当額の一定割合を控除できる措置が設けられています。

このように、控除割合は段階的に変わっていくため、適切なタイミングで切り替えができるように、システムを必ずアップデートしなければなりません。勘定奉行クラウドのように、自動アップデート機能で最適な時期にシステムが更新されるシステムなら、こうした経過措置も意識することなく対応が可能です。

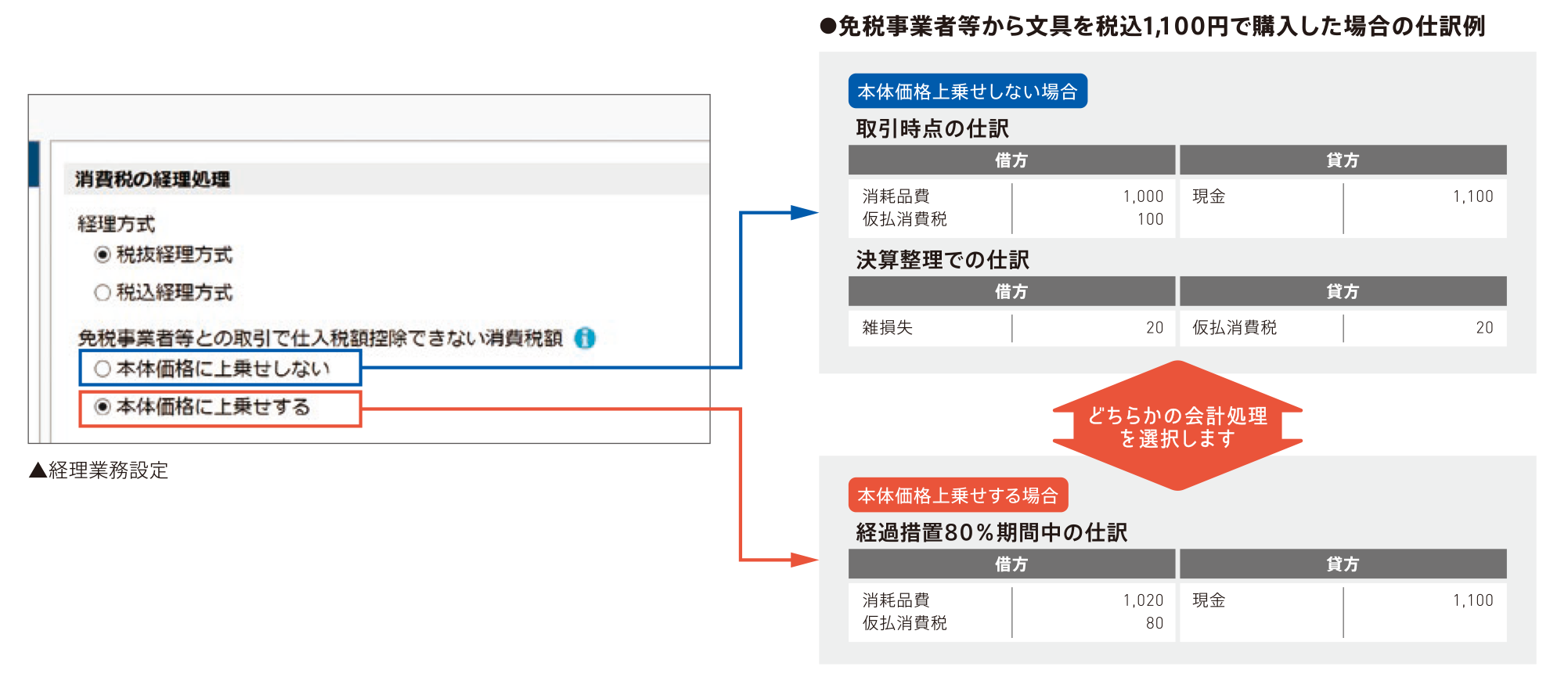

経過措置期間中は、仕入税額控除が受けられない分を、該当費目の税抜金額に上乗せするか、「雑損失」などに振り替えて法人税「別表四」「別表五(一)」での申告調整をするか、運用ルールを決める必要があります。

例えば勘定奉行クラウドでは、経理業務設定で「上乗せする・しない」を設定するだけで、仕訳起票時に仕入税額控除できない消費税額分を自動計算し、設定した方法で仕訳することができます。計上するタイミングの控除割合に応じて、税込価格から消費税額を自動計算するため、金額を手入力で修正する必要もありません。

おわりに

消費税額を適正に申告するためには、帳簿のみでも仕入税額控除が認められる取引の種類や特例など、様々に設けられている措置もしっかり理解したうえで、適切に処理しなければなりません。

経理業務の負担の少ない方法で処理することを一番に考え、登録番号の確認や記載事項のチェック、控除割合の確認・消費税計算など、手間のかかる作業はできるだけ自動化し、正確に処理することで、業務の効率化と業務の精度アップを実現させましょう。

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!

![公認会計士に聞く!<br>[2027年施行]新リース会計基準の会計処理|借手が押さえておきたいポイントとは](https://www.obc.co.jp/hubfs/360/img/article/pic_post435_thumb.png)