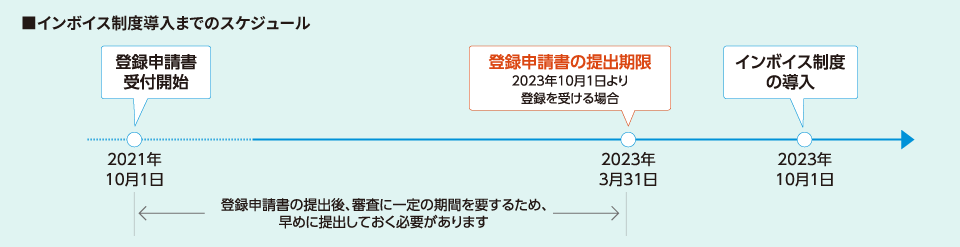

2023年10月1日より、いよいよインボイス制度が始まります。制度開始日から適格請求書を発行するには、2023年3月31日までに適格請求書発行事業者の登録申請を行う必要がありますが、国税庁によれば、2022年3月時点で登録手続きを済ませた企業はそう多くないようです。

そこで今回は、適格請求書発行事業者の登録方法や、適格請求書を発行予定の企業が制度開始までに着手しておきたい準備について解説します。

目次

- 適格請求書発行事業者とは

- 適格請求書発行事業者の登録申請方法

- 登録申請後の流れ

- 適格請求書発行事業者に登録しない場合はどうなる?

- 適格請求書発行事業者になるならシステムの準備も同時進行で!

- システムにおけるインボイス対応のカギはDXにあり!

適格請求書発行事業者とは

適格請求書発行事業者とは、適格請求書の発行が認められた課税事業者のことをいいます。

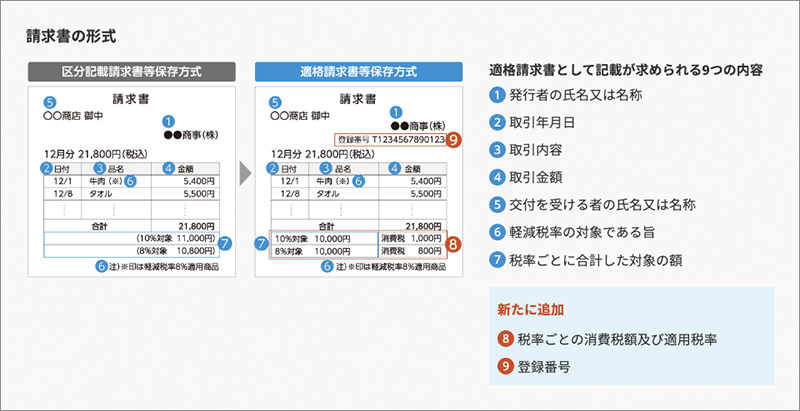

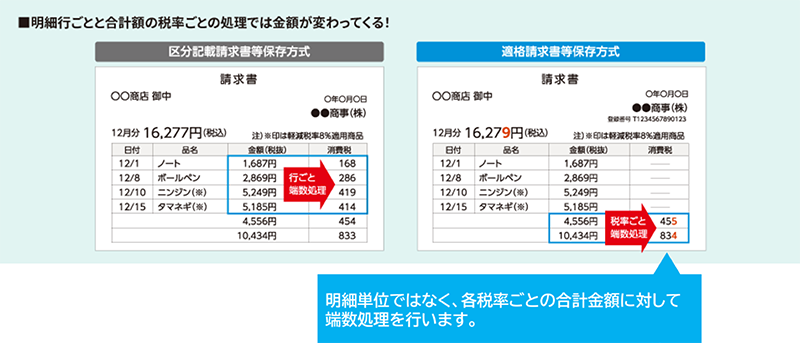

インボイス制度は、消費税の仕入税額控除における新方式で、制度開始後は現行の「区分記載請求書等保存方式」から「適格請求書等保存方式」と変更されます。

インボイス制度において消費税の仕入税額控除を受けるには、売り手から交付を受けた適格請求書(インボイス)を保存する必要がありますが、この適格請求書は登録承認を受けている「適格請求書発行事業者」でなければ発行できないことになっています。そのため、制度開始後に適格請求書の発行を予定している場合は、適格請求書発行事業者への登録申請を行わなければなりません。

適格請求書発行事業者としての登録が完了すると、適格請求書発行事業者である証として、税務署から「登録番号」が通知されます。適格請求書には、この登録番号の記載が必要になります。その他、「税率ごとの消費税額と適用税率」も現行の区分記載請求書等保存方式の記載項目に追加されます。

なお、名称は「適格請求書」となっていますが、インボイス制度では納品書や領収書、レシート、契約書など請求書以外の証憑類も、必要な記載事項が表記されていれば適格請求書として扱えます。

※インボイス制度についての詳細は、コラム「インボイス制度とは〜適格請求書等保存方式の導入による経理業務への影響」も参照ください。

適格請求書発行事業者の登録申請方法

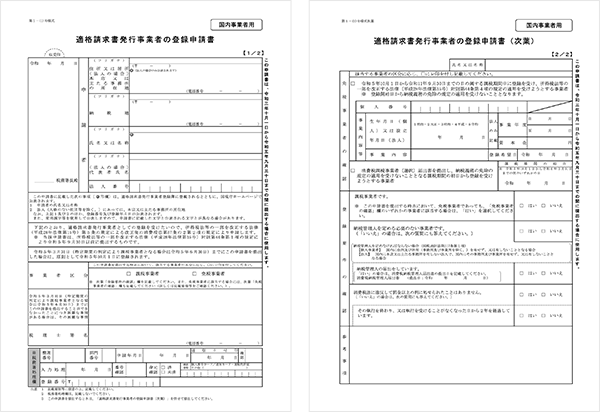

適格請求書発行事業者の登録申請には、次のような登録申請書を税務署に提出する必要があります。

※登録申請書の書き方については、コラム「消費税課税事業者とは?インボイス制度前に知っておきたい免税事業者との違いや必要な届出・準備」を参照ください。

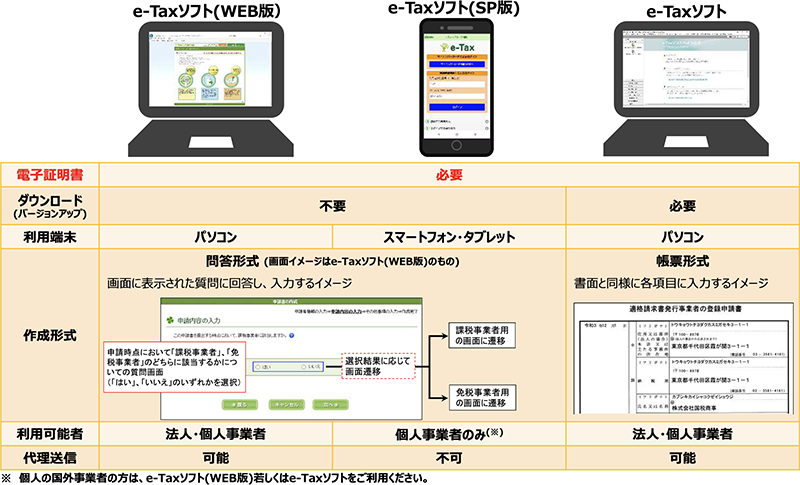

提出方法は、郵送、窓口持参のほか、e-Taxによる電子申請でも受け付けています。e-Taxを利用すれば、画面の表示に従って必要事項を入力すれば簡単に登録申請データが作成でき、郵送や窓口持参よりも登録完了までにかかる時間が短くて済みます。

e-Taxでの申請は、パソコンやスマートフォンから手続きができます。その際、電子証明書(マイナンバーカードなど)利用者識別番号などが必要になりますので、事前に準備しておきましょう。

※電子証明書の取得方法については、こちらをご覧ください。 ※利用者識別番号は、e-Taxの開始届を行えば入手できます。詳しくはこちらをご覧ください。

なお、登録審査には時間がかかるため、インボイス制度が開始される2023年10月1日から適格請求書を発行したい場合は、2023年3月31日までに申請しなければなりません。

また、適格請求書発行事業者の登録申請は、税理士による代行手続きも認められています。会計処理などを税理士に依頼している場合は、税理士と相談の上手続きを進めるとよいでしょう。

登録申請後の流れ

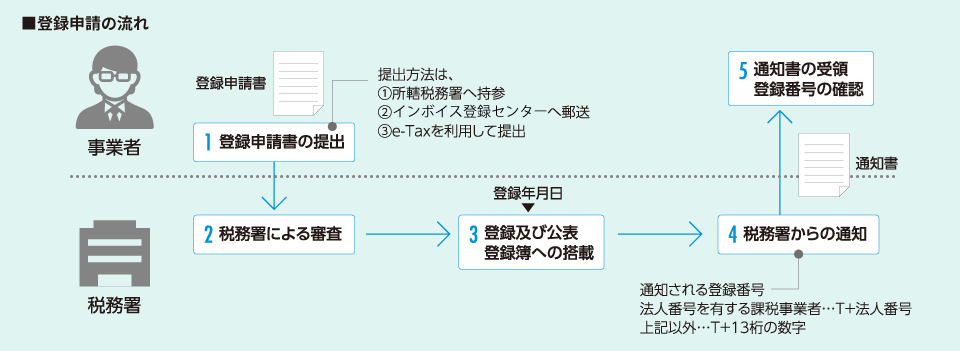

適格請求書発行事業者の登録申請後は、次のようになります。

税務署の審査を経て登録番号が付与されると、登録簿に記載され、国税庁の「適格請求書発行事業者公表サイト」にて公表されます。

また企業には、税務署から登録番号が郵送で通知されますので、通知書は大切に保管してください。e-Taxで申請した場合、通知書はデータで交付されます。通知書データは、e-Tax内の通知書等一覧に保管されます。保存期間は格納された日から1900日間(約5年間)となっていますので、早めにダウンロードして保管しましょう。

適格請求書発行事業者の登録番号は、法人の場合「T+法人番号」、個人事業主など法人番号がない場合には「T+13桁の数字」になっています。登録通知書が届いたら、まず登録番号を確認しましょう。

登録番号は、適格請求書を発行するまでに、販売管理システムなど請求書を管理する基幹システムに登録します。

適格請求書発行事業者に登録しない場合はどうなる?

適格請求書発行事業者への登録は、現在が課税事業者であるか否かにかかわらず、あくまで任意です。そのため、現在すでに課税事業者であっても、登録申請をしない限り適格請求書発行事業者に自動的に登録されることはありません。

ただし、適格請求書発行事業者にならない、つまり「適格請求書を交付しない」という選択をすると、買い手となる取引先はその取引で仕入税額控除を受けられないことになるため、買い手にとっては納付税額に大きく影響します。

独占禁止法により、適格請求書発行事業者になることを強要することはできませんが、少なからず今後の取引に影響が及ぶ可能性が考えられます。取引先から適格請求書発行事業者になることを提案された際は、双方が納得いくよう話し合いましょう。

また、適格請求書発行事業者になるということは、課税事業者になることも意味します。

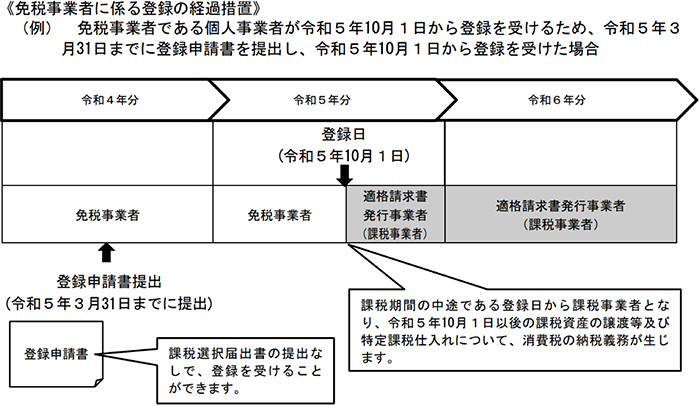

免税事業者が課税事業者になると、登録日以後は納税が必要となるため、経理上の処理や新たに発生するコストなどについて充分に検討する必要があります。

また、免税事業者の場合、本来であれば課税事業者になる手続き(消費税課税事業者選択届出書の提出)と適格請求書発行事業者の登録申請手続きを行う必要があります。ただし、2029年9月30日までは、課税期間の途中であっても、適格請求書発行事業者の登録日から適格請求書発行事業者になることができるため、消費税課税事業者選択届出書の提出は必要ありません。

※インボイス制度が始まる2023年10月1日より前に登録通知を受け取っても、効力は2023年10月1日からとなります。

なお、課税事業者になって簡易課税制度の適用を受ける場合は、「消費税簡易課税制度選択届出書」を登録日の属する課税期間中に提出する必要があります。

※課税事業者になる手続きについては、コラム「消費税課税事業者とは?インボイス制度前に知っておきたい免税事業者との違いや必要な届出・準備」を参照ください。

適格請求書発行事業者になるならシステムの準備も同時進行で!

適格請求書を発行するには、システムの見直しも必要となります。

適格請求書には定まった様式はありませんが、先述したように、現行の区分記載請求書の記載項目に2項目を追加する必要があります。また、請求書だけでなく「請求書+納品書」のように複数の書類を組み合わせて記載事項を分ける方法も認められています。

そのため、まず「請求書1枚で発行する」のか「請求書+納品書のセットで発行する」のかを決め、適格請求書の記載項目に準じてフォームを変更する必要があります。

そしてインボイス制度では、端数処理方法は「税率ごとに合計した税抜金額に対して1回」と定められています。現在の区分記載請求書等保存方式では定められたルールがないため、商品ごとに消費税額を計算して端数処理をしたのちに合計しているという場合は、端数処理の設定を変更しなければなりません。

請求書の作成に販売管理システムなどを利用している場合は、こうした適格請求書のフォーム変更や適格請求書発行事業者番号の登録など、現有システムがどのようにインボイス対応できるのかを事前に確認することが大切です。

また、適格請求書発行事業者には「交付した適格請求書(写し)」の保存義務があります。システムで適格請求書を作成する場合は電子データでの保存も認められているため、システムでどのようにデータ保存できるかかも併せて確認しておきましょう。

現有システムにインボイス対応の予定がない場合や、独自開発されたスクラッチシステムの場合などは、早めの改修やリプレイスを検討しておくことが賢明です。

販売管理システムの改修やリプレイスが必要となると、導入して稼働できるようになるまで相当の時間がかかります。業種や企業によって求める機能が異なるため、システム選びにも時間がかかりやすくなります。

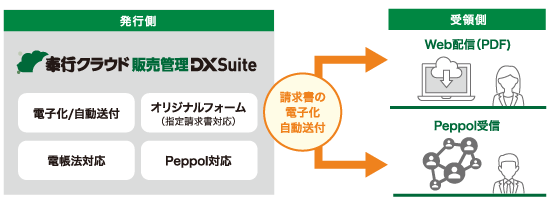

業種・業態への汎用性が高い奉行クラウド 販売管理 DX Suiteのようなシステムなら、機能面も導入後の運用面も安心です。特に奉行クラウド 販売管理 DX Suiteでは、請求書のフォーマットも自由に変更でき、取引先指定のフォームで作成することも可能です。また、請求書を電子化して自動配信する機能も標準装備されているため、請求業務のペーパーレス環境が整い、業務時間・コストを大幅に削減できます。インボイス対応はもちろん、デジタルインボイス(Peppol)の標準対応も予定しているため、取引先から提案があった際にも安心です。

現有システムがインボイス対応予定であれば、「現行の区分記載請求書からタイムリーな切り替えができるか」、免税事業者の場合には「課税事業者への切り替え時に合わせられるか」なども確認しておきましょう。

さらに、このタイミングで請求書の電子化についても検討し、今後のデジタルインボイスや電子インボイス(メールやシステムを介して請求書等のデータを提供すること)の取引にも備えておくとよいでしょう。

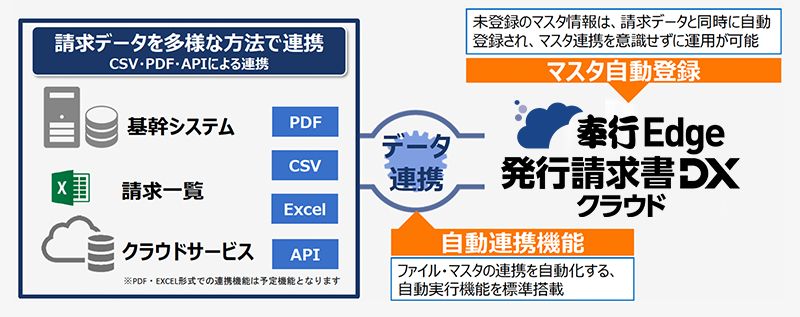

奉行Edge発行請求書DXクラウドなら、あらゆる基幹システムと自動連携でき、現有システムで作成した適格請求書を取り込んで、簡単に電子発行することができます。 システムとマスターの事前の同期がいらず、APIで直接連携したり基幹システムから出力される請求データを自動で取り込んだりして請求書の作成が可能です。もちろん、奉行クラウド 販売管理 DX Suiteと同様、オリジナルフォームにも対応しており、従来の請求書フォームや取引先指定フォームで発行することもできます。

また、インボイス制度やデジタルインボイス(Peppol)への対応も予定しているので、将来的にも安心して利用できます。

システムにおけるインボイス対応のカギはDXにあり!

インボイス制度の導入は、売り手と買い手の双方に多大な影響を及ぼす改正です。買い手側の会計処理上の対応ももちろんですが、売り手側でも、適格請求書発行事業者の登録申請だけでなくシステム上の事前準備が欠かせません。

特に請求業務は、コロナ禍において「請求業務のためにテレワークができなかった」という企業が多くあったと報告されており、ビジネスプロセスのデジタル変革が叫ばれている業務の1つにもなっています。

請求業務でDX化が進めば、従来の紙の請求書で発生していた煩雑なプロセスを大幅に削減でき、インボイス制度開始後もスムーズな業務遂行が可能となるでしょう。

今後は適格請求書を発行するという方針なら、事業者登録や請求書フォームの見直しだけでなく、ビジネスプロセスにも注目し、今のうちに業務のあり方から見直してみてはいかがでしょうか。

挑戦するなら、「今」!

バックオフィスからDX化プロジェクト

関連リンク

-

販売管理業務のDX化で、年間1,281時間、約231万円の人件費を削減

奉行クラウド 販売管理 DX Suite

-

請求書をペーパーレス化でき、封入・送付までの作業がなくなる

奉⾏Edge発行請求書DXクラウド

-

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!

![公認会計士に聞く!<br>[2027年施行]新リース会計基準の会計処理|借手が押さえておきたいポイントとは](https://www.obc.co.jp/hubfs/360/img/article/pic_post435_thumb.png)