会社の存続にも関わる「資金繰り」は、中小企業の経営者や経理責任者にとって悩みの種になりやすいものです。けれど、何となく不安を抱いてはいるものの、「現状は支払いも滞りなくできているから」と対応をおろそかにしてはいないでしょうか。

大事なのは、本当に困る状況になる前に手を打つことにあります。在庫管理の見直しや投資等の改善、赤字経営からの脱却法・・・など、改善すべき対策にはいろいろありますが、日々の「債権債務管理」を見直すことでも大きな改善を図れます。

無理や無駄、漏れのない支払・入金業務こそが、安定した資金繰りを叶える第一歩。

今回の記事では、企業規模や業種、売上状況に関係なく取り組める「資金繰り改善法」として、経営者をはじめ財務を管理する方に注目していただきたい債権債務管理の見直しポイントをご紹介します。

目次

- なぜ「債権債務管理」が資金繰り改善に効くのか

- 安定した資金繰りのために、まず取りかかりたい見直しポイント

- 今後の資金繰りをより安定させるために検討しておきたいポイント

- 毎月の債権債務管理に、資金繰り表の活用を

- おわりに

なぜ「債権債務管理」が資金繰り改善に効くのか

資金繰りに不安を感じてしまう理由は、以下のようにいくつか考えられます。

- 毎月の売上額の増減が激しい

- 在庫を山のように抱えてしまった

- 支払サイトよりも回収サイトのほうが長く、資金調達のリスクが高い

- 銀行や信販会社などからの融資額が増えてきた

- 取引先の倒産などによって未回収債権がある

- 過剰な設備投資をしてしまった

- 貸付金や仮払金がある(または増えている)

これらは、売上の急激な変化や設備、在庫への過剰な投資・・・など様々な要因が考えられますが、多くの企業に当てはまることとして「債権債務管理の失敗」が挙げられます。

「債権債務管理」は、売掛金や受取手形など売上の回収サイトや支払サイトの管理、与信管理などを指します。しかし、これは単なる経理業務ではありません。

本来企業は、いくら赤字があっても資金が続く限り倒産することはありませんが、売上が黒字であっても支払いにかかる資金が足りなければ“黒字倒産”にもなりかねません。また、支払遅延が多いと取引先から管理能力がないと評価され、信頼を失い取引を断られる可能性もあります。そうならないためにも、「経営」の視点で債権債務管理を行うことが不可欠なのです。

日々の数字を追いかけるのではなく、資金の流れ全体を管理することで、滞っていた原因が解明できたり代金を確実に回収しキャッシュフローを正常化したりすることができます。また、従業員と経営課題を把握・共有し、一体となって解決策の検討・実行も可能です。

「債権債務管理を徹底する」とは、資金繰りにかかるリスクをコントロールする、いわば「経営を可視化する」ことと同義と言えるでしょう。

安定した資金繰りのために、まず取りかかりたい見直しポイント

では、実際に何をどのように管理すれば、資金繰りを安定させられるのでしょうか。

安定した資金繰りを実現するために、まず着手していただきたい「債権債務管理の見直しポイント」が3つあります。

(1) 未回収債権を確認し、速やかに回収する

「資金はなるべく早く回収する」ことは基本です。ですが、取引先との関係や先方からの要望などによって回収が遅れることも多々あります。そのような未回収の債権がないかどうかチェックしましょう。もし現在、回収の遅延や漏れがある場合は、取引先に対して速やかに催促しましょう。

債権には消滅時効があり、商品の売掛金などは2年で支払い義務が消滅してしまいます。消滅時効が成立した場合、債権を回収するためには債務者の承認が必要になります。もし債務者が承認せず、それでも債権を回収しようとなれば、裁判を起こす事態にもなりかねません。あらかじめ未回収にならないよう、しっかりと支払いの催促をしておくことも大事です。

(2) 請求書・納品書の突き合わせ確認をする

仕入先から届いた請求書は、多くの場合1ヶ月分の取引がまとめられています。その際、請求月に納品を受けた商品・サービスの合計金額だけでなく、内訳を詳細に記した明細書も添付されていることが多いでしょう。しかし、稀に納品されていないものも請求されているケースが発生します。請求書の内容が実際の取引と整合しているかどうか、自社で管理する買掛債務情報との突き合わせチェックは必ず行いましょう。

明細書と買掛債務情報を突き合わせることで、仕入れの二重計上や、納品を受けていない商品・サービスに対する支払いを防ぎます。納品を受けていない請求がある場合は、支払いを保留するなどの措置をとるようにしましょう。

(3) 回収サイトと支払サイトを見直す

資金繰りを円滑に行うためには、回収サイト・支払サイトのバランスが非常に重要です。売上の回収後に支払いができるように設定すれば、「売上はあるのに資金繰りがうまくいっていない」という事態に陥ることはなくなります。資金不足を回避するためにも、財務状況が安定しているうちに回収サイト・支払サイトの見直しを検討しましょう。

■回収サイトの見直し・交渉

長く継続している取引先などに短期支払いによる値引きなど、回収サイトを早める交渉をしてみましょう。取引先の理解を得ることができれば、元々の期日よりも早く売上を回収することができるので、資金繰りの不安を解消することができます。

ただし、取引先にも資金上の都合があるため、交渉が難航する場合もあります。その場合は、手形割引やファクタリングを活用するのもいいでしょう。

手形割引は、手形に記載されている決済日前に現金化する方法で、割引料は発生しますがキャッシュが入るので自社の支払いに活用できます。またファクタリングは、売掛債権をファクタリング会社に譲渡(売却)する方法です。譲渡には手数料が発生しますが、これも手形割引同様に早期にキャッシュを得ることができます。

■支払サイトの見直し・交渉

請求書の支払期限が自社の支払サイトよりも早い場合は、支払日の延期を交渉しましょう。ただし、希望支払日があまりに先の日程だった場合、取引先から自社の経営状況を不安視されかねず、次回取引で仕入値の高騰や取引拒否になる可能性もあるので、注意が必要です。遅延に応じてくれた取引先は、次回の取引数を増やすなどの対応も検討しましょう。

また、支払サイトには業界慣行もありますので、あまり逸脱した交渉はしないほうが取引先との関係維持にも役立ちます。

今後の資金繰りをより安定させるために検討しておきたいポイント

資金繰りを安定させるためには、キャッシュフローの流れをスムーズにすることが不可欠です。しかし、債権債務管理は、それだけのためにあるのではありません。

今後の資金繰りをより安定させるためには、以下の3点についても対応が必要です。

(1) 与信管理の徹底

与信管理とは「取引先である相手を信頼できる企業かどうかを見極めること」で、ビジネスの基本です。

ビジネスにおける「信頼」の基準は、取引先の「支払能力」にあります。支払能力がなければ売手側に損害が発生する可能性もあります。「この企業は取引しても大丈夫か(信用調査)」「いくらまで取引額を増やせるか(与信限度の設定・運用)」について取引先ごとに設定し、定期的な見直しも行いましょう。取引の可否を決めるのには、帝国データバンクなどの信用調査会社から企業データを取り寄せ、評価点数を参考にするのもおすすめです。

中小企業の中には「面倒だから」「お客様を選べないから」といった理由で与信管理を行わないケースも多いようですが、取引先の支払能力を確認することは売掛金の未回収リスクを減らすことに繋がりますので、ぜひ取り組みましょう。

(2) 取引条件の見直し・明確化

取引条件が曖昧なまま取引を行うと、未回収債権の発生要因となってしまいます。特に、関係が長い取引先とは慣例になっているケースも多く、認識している取引条件と実態が乖離していることも起こりえます。

新規取引はもちろんですが、リスクを減らすためには継続する際も取引条件を定期的に見直すことが重要です。与信管理の結果を踏まえて、取引条件が適正に交わされているかの確認をし、漏れや曖昧な部分があれば条件の見直しも検討することをおすすめします。

新規・継続とも、取引条件では少なくても以下の内容を明確にしておきましょう。

<取引で明確にしておきたい項目>

- 納品締日

- 納品の条件

- 支払期限

- 支払形態(現金振込、手形等の支払方法)

- 支払サイト

また、中小企業の取引を保護する法律として「下請代金支払遅延等防止法」があり、より適正な取引ができるよう中小企業庁によって業界別にガイドラインが策定されています。取引条件の見直しは相手あってのことになりますので、法令を遵守しながら取引先と長くwin-winの関係を続けられるよう取り組むことも肝心です。

(3) 入金予定表と支払予定表を使った管理

債権や債務の状況をしっかりと把握し管理することは、今後の支払いに必要な資金を確保するためにも欠かせない業務です。そこで、入金予定表と支払予定表を使ってキャッシュの流れをしっかり管理しておくことをおすすめします。

入金予定表は「いつ」「いくら」入金されるかをあらかじめ把握するための表です。入金予定日にしっかり入金されているか、回収漏れがないかのチェックに使います。入金予定表では、得意先別や入金予定日別に以下の項目を管理します。

<入金予定表で管理する項目> ※得意先別、入金(予定)日別に管理すること。

- 入金予定年月日

- 債権額

- 入金形態(現金振込、手形等の入金方法)

- 未入金額

- 入金済額

また、支払予定表は、買掛金を「いつ支払う」予定で「いつ支払いが完了」したかを管理するスケジュール表です。これにより、毎月の支払情報が把握でき、支払忘れを防ぐことができます。

買掛債務情報から以下の項目を抽出し、支払期日に間に合うか、支払遅延の交渉が必要かなどの見極めに活用しましょう。

<支払予定表で管理する項目>

- 支払予定年月日

- 支払先(振込先銀行/指定振込銀行口座/銀行口座名義人)

- 支払内容(後で決済をしやすくするために、支払種別や勘定科目を記載)

- 支払額(本体価格と消費税を区分して記載)

毎月の債権債務管理に、資金繰り表の活用を

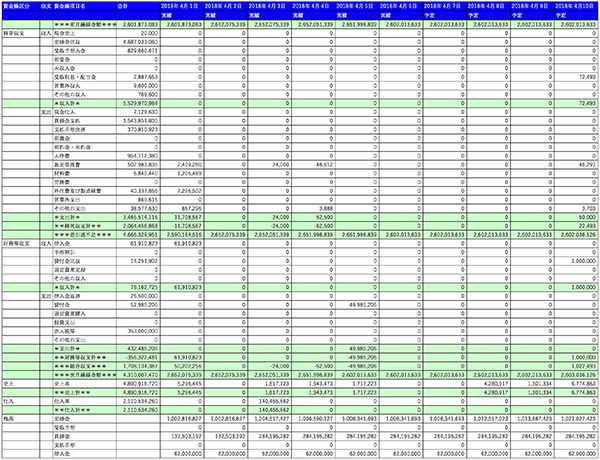

資金繰りは、現時点での資金状況を把握するだけでなく、今後の資金の流れも把握しなければなりません。そこで資金繰りを管理するものとして「資金繰り表」を活用します。

資金繰り表とは、収益と費用から作成する損益計算書とは異なり、資金の出入を種類ごとに整理し収支バランスを管理するものです。中小企業では「資金繰り表での管理は難易度が高い」と敬遠されがちですが、企業の資金管理に大いに役立つものなので、ぜひ活用してください。

■資金繰り表を活用するメリット

資金繰り表を活用することで、以下のようなメリットが得られます。

- ① 資金不足の予測を早い段階で察知できる

資金繰り表によって3ヶ月や6ヶ月先の会社の財務状況を可視化できるため、「いつ資金不足に陥りそうか」を早い段階で予測できます。そのため、前段階から対策をとることができ、資金ショートという最悪の事態を防ぐことができます。 - ② 銀行からの融資を受けやすくなる

銀行が融資を検討する際は、融資先に対して「なぜ今お金が必要なのか」「返済能力に問題はないか」などを検証します。資金繰り表には、これらを検討する上で必要な情報が盛り込まれているので、銀行側で作成する手間が省け、銀行の融資がスムーズに決済されやすくなります。 - ③ 自社の信頼維持につながる

いつまでも支払遅延や入金催促などをしていると、経営が「どんぶり勘定」と見なされ、企業の信頼を損ねる原因にもなりかねません。資金繰り表を活用すると、当面の資金の流れをシミュレーションでき、スムーズなキャッシュフローを確立しつつ、突発的な事項に備えて蓄えを残しておくこともできます。また、うまく流れができれば資金の効率化も図れ、企業の信頼維持にも役立てることができます。

■資金繰り表での管理方法

資金繰り表には、現在の収支を記載する「実績」と、入出金される予定の収支を記載する「予定」の2種類があります。それぞれ1ヶ月単位で作成し、通常は実績3ヶ月程度、予定3ヶ月程度の合計6ヶ月分を目安に作成します。ただし、6ヶ月後など長期的な入金予定がある場合は、予定をさらに伸ばして作成・管理します。

資金繰り表の作成にあたり、次のものを用意します。

- 現金出納帳

- 預金通帳または預金出納帳

- 月次試算表

- 借入金返済明細書

- 手形帳

- 入金予定表

- 支払予定表

そして、営業収支、営業外収支、財務収支をそれぞれの項目で抽出し、経常収支、翌月繰越も分かるようにしておきます。こうしてできた資金繰り表を使って、毎月の入出金状況を以下のポイントでチェックします。

<資金繰り表・チェックポイント>

- 営業収支がプラスか(マイナスの場合は改善の必要あり)

- 現預金・繰越金は潤沢か(目安として、月平均の支払額3ヶ月分程度があるか)

- 借入金の返済は営業収支範囲内か(営業収支―財務収支がマイナスになっていれば要注意)

- 計画通りに設備投資の効果は上がっているか(使い切れていないものは売却も検討する)

日々の資金繰りや、3〜6ヶ月先の資金繰りを予測できるようになれば、資金不足に突然悩まされることもありません。ただし、そもそも現状資金繰りが厳しい場合は、毎日の資金繰りを管理することも大切です。

■資金繰り表の簡単な作り方

資金繰り表は、Excelなどの表計算ソフトで作成・管理されることが多いでしょう。ですが、一から表を作成するのはとても大変。そんなときは、無料ダウンロードできるテンプレートを活用しましょう。

インターネット上では、資金繰り表テンプレートがたくさん公開されています。Excelで作成されたテンプレートなら入力するだけで資金管理ができるようになっているので、初めて資金繰り表を活用する場合も簡単に管理できます。

テンプレートを活用する際は、以下のポイントを参考にしながら自社の管理に向いていそうなタイプを選ぶとよいでしょう。ベストのものが見つからない場合でも、自社の管理方法に合わせてカスタマイズするとより使い勝手がよくなります。

<資金繰り表テンプレートを選ぶポイント>

- 問題が起きていないかを一目で判断できるか

- 担当者だけでなく、誰が見ても内容を把握できるか

- 自社の取引実態に合っているか

また会計システムの中には、入金予定や支払予定を管理する機能など、資金繰り表を作成するために必要な情報をすぐに確認できるものもあります。このようなシステムを導入すれば、簡単に資金繰り管理ができるようになります。

おわりに

中小企業では、専門知識を有する経理担当者ではなく、経営陣が債権債務管理業務を行っているケースが多く見られます。そのため、債権債務管理を「面倒」かつ「苦行」と捉えられやすく、多くの企業で資金繰りを「我流」での管理・運営になっていると考えられます。

しかし、いつまでも「その場しのぎ」で対応するわけにはいきません。債権債務管理だけで資金繰りが改善されるとは限りませんが、資金が適切に管理されていれば、資金繰りに苦しむ前に対策をとることも可能なのです。

もし、自社の管理体制が脆弱と感じるなら、少しでもリアルタイムに資金管理を行えるように、かつ、点在する債権債務の情報を一元管理できるように、専用システムの導入を検討してもいいでしょう。

企業における資金とは、人における「血液」のようなもの。その流れが悪いと、企業生命もいずれ危うくなってしまいます。安定した資金繰りを実現するためにも、今一度、自社の債権債務管理業務を見直してみてください。

こちらの記事もおすすめ

関連リンク

OBC 360のメルマガ登録はこちらから!

![公認会計士に聞く!<br>[2027年施行]新リース会計基準の会計処理|借手が押さえておきたいポイントとは](https://www.obc.co.jp/hubfs/360/img/article/pic_post435_thumb.png)