企業活動を支える重要な財産の一つである「有形固定資産」は、事務所用建物や機械設備、営業車両など、企業が長期的に保有・活用する形ある資産を指します。

有形固定資産の管理には、仕訳処理や減価償却費の計算、償却資産税の申告など、会計処理や税務申告において知っておくべきポイントが多くあります。

本記事では、 有形固定資産の概要から具体的な会計処理の方法まで、実務に即した情報をわかりやすく解説していきます。

目次

- 有形固定資産の概要

- 有形固定資産の主な種類

- 有形固定資産の減価償却方法

- 有形固定資産の回転率

- 有形固定資産に関するよくある質問

- 有形固定資産の管理と実務で押さえておきたいポイント

- 固定資産管理システムが実現する業務効率化と企業価値の向上

有形固定資産の概要

まず、有形固定資産の基本的な定義や分類について解説します。これらを正しく理解することは、後述する減価償却の計算や税務申告のために必須といえます。

●有形固定資産とは?

有形固定資産とは、形があり目に見える資産のうち、企業や法人が1年を超えて長期的に事業活動に使用するものを指します。建物や機械、車両などが代表例で、これらは貸借対照表の「固定資産の部」に計上されます。

有形固定資産は、購入時の取得価額を基準に、その後の減価償却によって資産の価値を段階的に計上するのが一般的です。この会計処理によって、資産の現在価値を正確に把握することができます。

●固定資産の分類

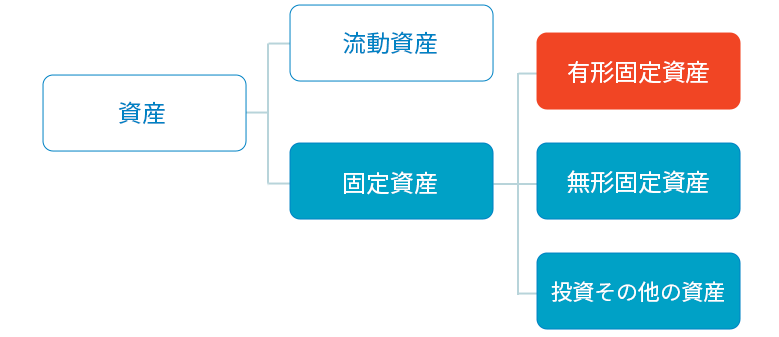

企業の資産は、まず「流動資産」と「固定資産」という2つの大きな区分に分類されます。このうち固定資産は、さらに「有形固定資産」「無形固定資産」「投資その他の資産」の3つに分けられ、それぞれが企業活動の異なる側面を支えています。

以下の図は、資産全体の分類と有形固定資産の位置づけを示したものです。

有形固定資産の主な種類

有形固定資産にはさまざまな種類がありますが、ここでは主要なものを解説します。

●土地

土地は、減価償却の対象とならない代表的な有形固定資産です。オフィスや工場の敷地、駐車場、社宅用地、資材置き場などが該当します。ただし、販売目的で所有する土地は棚卸資産として扱われるため、有形固定資産には含まれません。

●建物・附属設備

建物には、オフィスや工場、倉庫、店舗などの事業用の構造物が該当します。附属設備は、電気設備や給排水設備、空調設備などが代表的です。いずれも減価償却の対象となり、耐用年数に応じて償却を行います。

●構築物

構築物とは、「土地に定着する」※土木設備や工作物を指し、道路や橋りょう、堤防、煙突、広告塔などが当てはまります。建物とは異なり、人が内部に立ち入って使用することを目的としない点が特徴です。ただし、点検や保守のために一時的に人が立ち入ることはあります。これらの構築物も有形固定資産であり、減価償却の対象です。

※「土地に定着する」とは、法人税法施行令第13条の規定に基づく表現で、基礎などを通じて土地と固定的に結合し、容易に移動できない状態にあることを指します。

出典:「法人税法施行令 第13条 減価償却資産の範囲」(e-Gov法令検索)

●機械・設備

機械・設備は、生産や業務活動に使用される機器や装置を指します。たとえば、工場の生産ラインや製造機械、発電設備などが該当します。これらは耐用年数に応じて減価償却を行い、取得価額を分割して経費計上します。なお、IT関連機器や精密装置は技術革新のスピードが速い影響で陳腐化が早いため、購入時に更新計画や耐用年数の見通しを検討しておきましょう。

●車両・陸上運搬具

車両・陸上運搬具には、事業用の自動車やトラック、フォークリフトなどが含まれます。これらは移動や運搬に使用する資産であり、耐用年数は国税庁によって乗用車6年、トラック4年などと定められています。ただし、使用頻度や環境によって実際の劣化状況は異なるため、会計処理とは別に、計画的なメンテナンスと更新のタイミングの管理が必要です。

●船舶・水上運搬具

船舶・水上運搬具には、貨物船や旅客船、はしけなどが含まれます。これらは水上での輸送に使用する資産であり、耐用年数は国税庁によって貨物船15年、旅客船15年などと定められています。ただし、海水による腐食や気象条件の影響を受けやすいため、定期的な点検と修繕計画を通じて、長期運用を図る必要があります。

有形固定資産の減価償却方法

有形固定資産の中には、時間の経過とともに価値が減少するものと、そうでないものがあります。価値が減少する資産を「減価償却資産」と呼び、これらに対して「減価償却」という会計手続きが行われます。

減価償却資産は、建物、建物附属設備、機械装置、器具備品、車両運搬具などです。これらは一般的に時の経過や使用によって価値が減少していきます。一方、土地や骨董品などは、時間が経過しても価値が減少しないため、減価償却の対象とはなりません。

代表的な減価償却方法には、毎年同じ額を計上する「定額法」と、初期に多く計上し、のちに減らす「定率法」があります。ここでは、それぞれの特徴や計算例を詳しく説明します。

●定額法

定額法は、資産を利用できる期間中、該当資産の価値が毎年均等に減っていくと仮定した方法です。毎期同じ額の減価償却費を計上するため、費用を予測しやすく、財務計画を立てやすいメリットがあります。

減価償却費=(取得価額-残存価額)×定額法の償却率

償却率は「1÷耐用年数」で求められます(残存価額を考慮しない場合)。

資産:機械設備

- 取得価額:1,000万円

- 耐用年数:10年(残存価額は0円と仮定)

- 償却率:1÷10年=0.1(10%)

- 年間減価償却費:1,000万円×0.1=100万円

この場合、10年間にわたり毎期100万円ずつ減価償却費を計上します。

●定率法

定率法は、資産の価値について、利用初期ほど大きく減少し、その後はゆるやかに減っていくと考える方法です。初年度に多めの減価償却費を計上し、年々減らしていくことで、実態に近い費用配分を行えます。特に、導入当初に稼働率が高い設備や、技術進歩が速く陳腐化しやすい資産などで有効です。

(期首帳簿価額)×定率法の償却率=年間減価償却費

期首帳簿価額とは、前期までの償却累計額を差し引いた残りの金額です。償却率は耐用年数に応じて決まります。

資産:機械設備

- 取得価額:500万円

- 耐用年数:5年(償却率0.4と仮定)

- 初年度減価償却費:500万円×0.4=200万円

- 2年目期首帳簿価額:500万円-200万円=300万円

- 2年目減価償却費:300万円×0.4=120万円

このように、定率法では初期に多めの費用を計上し、年数が進むにつれて減価償却費が徐々に少なくなっていくため、資産価値の変動をより実態に即した形で表すことができます。

有形固定資産の回転率

有形固定資産回転率は、企業の設備投資の効率性を具体的な数値で把握できる経営指標です。

●有形固定資産回転率とは?

有形固定資産回転率は、保有する有形固定資産をどれだけ効率的に活用して売上を生み出しているかを示す経営指標です。数値が高いほど、有形固定資産を有効に活用できていると判断できます。以下が計算式と具体例です。

有形固定資産回転率=売上高÷有形固定資産額

- 年間売上高:5億円

- 有形固定資産額:1億円

有形固定資産回転率=5億円÷1億円=5回

この場合、有形固定資産額の5倍の売上を生み出しており、資産を効率的に活用できていると判断できます。

●有形固定資産回転率の目安

有形固定資産回転率は、業界や企業の特性によって大きく異なるため、業界の特徴や自社の過去データを踏まえて評価することが重要です。一般的には、製造業は工場や設備を多く保有するため回転率が低くなりやすく、サービス業などの非製造業では有形固定資産が少ないため回転率が高くなる傾向があります。

しかし、2000年代以降は製造業の回転率が非製造業を上回る状況が続いており、2023年度には製造業が4.20回、非製造業が3.06回という結果が示されています。この変化の背景は、製造業におけるデジタル技術の活用やグローバルな生産ネットワークの構築などによるものです。一方、非製造業では無形資産(ソフトウェアや研究開発など)への投資が増加する一方で、設備や建物などの有形資産への投資減少が影響している可能性があります。

こうした変化を踏まえ、回転率を評価する際には、業界平均や全産業平均にとらわれず、自社の業界特性や過去の推移を考慮することが重要です。同業他社との比較や自社の長期的な推移を分析することで、設備投資の見直しや効率化の改善につなげることができます。

出典:「法人企業統計からみえる企業の財務指標 財務指標の例⑬ 有形固定資産回転率(財務総合政策研究所)」

有形固定資産に関するよくある質問

ここでは、経理担当者からよく寄せられる有形固定資産に関する質問にQ&A形式で回答します。実務で直面する疑問の解消に役立ててください。

- 有形固定資産は償却対象?

-

基本的に「形がある固定資産」であれば減価償却の対象となります。ただし、土地や骨董品、美術品など、時間の経過による価値の減少が見込まれない資産は減価償却の対象外です

- 有形固定資産が多い業種は?

-

製造業や運輸業、不動産業などが代表的です。これらの業種では、工場や倉庫、輸送機器など、大規模な設備投資が必要となるため、有形固定資産の比率が高くなる傾向があります。

- リース資産は有形固定資産に含まれる?

-

リース取引の内容によって会計処理が異なります。ファイナンス・リース取引の場合、リース資産は有形固定資産として計上されます。一方、オペレーティング・リース取引では、現行の会計基準では賃借料として費用処理され、有形固定資産には含まれません。ただし、将来的に適用される新リース会計基準では、オペレーティング・リースも資産計上の対象となる予定です。詳細は、以下の記事や最新の会計基準でご確認ください。

【参考】新リース会計基準で何が変わる?経理への影響と対応について解説|OBC360°|勘定奉行のOBC

- 20万円未満で3年均等の一括償却とは?

-

取得価額が10万円以上20万円未満の減価償却資産については、「一括償却資産」として3年間で均等に償却する方法を選択できます。この方法を選択した資産は、償却資産税の申告対象外となるメリットがあります。

また、一括償却資産のほかにも、中小企業などを対象とした「少額減価償却資産の特例」を活用することで、取得価額が30万円未満の資産を全額損金算入することが可能です。ただし、この特例を適用した場合、該当の資産は償却資産税の申告対象となる点には注意が必要です。

どの方法を選択するかは、管理負担の軽減や税務上のメリットを考慮して判断してください。

有形固定資産の管理と実務で押さえておきたいポイント

ここまで、有形固定資産の概念から、具体的な種類、減価償却方法、そして効率的に活用できているかを確認する指標まで、幅広く解説してきました。これらの知識を実務に活かすため、日々の管理業務で押さえておきたいポイントを以下にまとめます。

- 有形固定資産の正確な把握と分類

- 土地・建物・機械設備など、資産の種類ごとに正確に分類し、貸借対照表に反映する。

- 資産の取得価額・取得日・設置場所を管理台帳に記録し、異動・廃棄・売却時には速やかに更新する。

- 定期的に現物確認を実施し、台帳と照らし合わせて正確性を保つ。

- 減価償却方法の選択と計算

- 定額法・定率法の特性を理解し、資産の使用状況や法定耐用年数に基づいて適切な方法を選択する。

- 減価償却費の月次計上を行い、帳簿価額や償却累計額を正確に管理する。

- 期末には償却累計額を算定し、固定資産台帳と帳簿価額を照合することで、正確な財務報告を実施する。

- 有形固定資産回転率を用いた効率性の評価

- 業界平均や自社の過去データとの比較を通じて、資産運用の効率性を評価する。

- 低稼働資産を特定し、活用方法や改善策を検討する。

- 分析結果を設備投資計画に反映し、資産運用の最適化を図る。

- 税務上の特例措置の活用

- 少額減価償却資産の即時償却制度や一括償却資産制度の適用を活用して税負担を軽減する。

- 各制度の適用条件を把握し、償却資産税の申告対象資産を適切に区分管理する。

- システムを活用した業務効率化

- 固定資産台帳をデジタル化し、情報の検索性と更新性を向上させる。

- 減価償却費計算の自動化により、ヒューマンエラーを防ぐ。

- 税務申告書類の自動作成によって時間と労力を削減する。

- リース資産を含む一元管理で、新リース会計基準にもスムーズに対応する。

これらのポイントを押さえることで、有形固定資産の管理業務を効率的かつ正確に行うことができます。最後に、管理業務を支援するシステムの導入について解説し、さらなる業務改善の可能性を探ります。

固定資産管理システムが実現する業務効率化と企業価値の向上

固定資産管理システムは、日々の業務効率化だけでなく、企業価値の向上にも貢献します。本記事の最後として、このシステムを活用した具体的な効率化の実現方法と効果について解説します。

●固定資産管理システムの機能と効果

有形固定資産の管理業務には、正確性と効率性の両方が求められます。特に日々忙しい経理担当者にとって、管理業務を手作業で行うことは大きな負担です。

そこで注目したいのが、固定資産管理システムの活用です。たとえば、「固定資産奉行クラウド」は以下のような機能によって、実務上の課題をトータルで解決します。

- 有形固定資産の正確な把握と分類

- デジタル化された固定資産台帳によって、資産情報の一元管理と迅速な更新が可能

- 資産の取得、異動、廃棄などの情報をリアルタイムで反映

- 減価償却方法の選択と計算

- 複数の償却方法に対応しており、資産ごとに最適な方法を選択可能

- 複雑な償却計算を自動化し、ヒューマンエラーを削減

- 固定資産データの可視化と活用

- デジタル化された資産台帳を活用し、リアルタイムのデータ更新によって正確な資産状況を把握

- 資産データを基に、過去からの推移や傾向を分析し、経営判断を支援

- 税務上の特例措置の活用

- 最新の税制に対応したソフトウェアで、適切な特例適用をサポート

- 少額減価償却資産や一括償却資産の管理を自動化

- 業務全体の効率化

- データの一元管理と自動化で、業務時間の大幅な短縮を実現

- 税務申告書類の自動作成機能によって煩雑な手続きを簡素化

さらに、「奉行V ERPクラウド」は、固定資産管理だけでなく、企業の会計業務全体を最適化し、新リース会計基準への対応も視野に入れています。

●固定資産管理システム導入がもたらす企業価値向上への道筋

固定資産管理システムは、単なる業務効率化のためのツールではありません。日々の煩雑な経理業務の負担を軽減し、空いた時間やリソースを戦略的かつ収益向上につながる業務に活用できる環境を整えるものです。また、正確で信頼性の高い財務データは、投資家や取引先からの信頼を築く基盤でもあります。

とはいえ、システムは「導入して終わり」ではありません。システムの効果を最大限に引き出すには、自社の管理プロセスを見直し、システムの機能を効果的に活用する姿勢が不可欠です。

固定資産管理システムやERPは、こうした挑戦を支える強力なパートナーです。有形固定資産管理を含む経理業務全体の効率化と正確性を実現し、経営の新たな可能性を切り開くカギとなるでしょう。

この機会に、固定資産管理を見直してみませんか?システム導入による業務改善と企業価値向上に向けて、第一歩を踏み出しましょう。

関連リンク

OBC 360のメルマガ登録はこちらから!

![公認会計士に聞く!<br>[2027年施行]新リース会計基準の会計処理|借手が押さえておきたいポイントとは](https://www.obc.co.jp/hubfs/360/img/article/pic_post435_thumb.png)