令和2年12月に「令和3年度税制改正大綱」が公表されました。令和2年1月に新型コロナウィルスの最初の感染者が確認されて以降、コロナ禍の1年となった状況を受けた税制改正となっています。

今回の改正はウィズコロナ・ポストコロナ後の経済再生やデジタル社会の実現を推進するための税制が盛り込まれることになりました。

法人に関する内容として、「デジタルトランスフォーメーション(DX)投資促進税制」や「繰越欠損金の控除上限の特例」、納税環境整備における「押印義務の見直し」、「電子帳簿保存における大幅な要件緩和」など盛り沢山な内容になっています。改正のポイントをコンパクトにまとめていきます。

目次

- すべての法人に影響のある納税環境整備について

- 大幅緩和で大きく利便性向上が期待される電子帳簿保存に係る所要の整備

- デジタルトランスフォーメーション(DX)投資促進税制の創設

- カーボンニュートラル投資促進税制の創設

- 大企業における繰越欠損金の控除上限の特例

- 人材確保等促進税制への改組

- 中小企業における所得拡大促進税制の見直し・延長

- 研究開発税制の見直し

- 株式対価M&Aを促進するための措置の創設

- 中小企業事業再編投資損失準備金制度の創設

- その他、基本的に2年間延長される措置

すべての法人に影響のある納税環境整備について

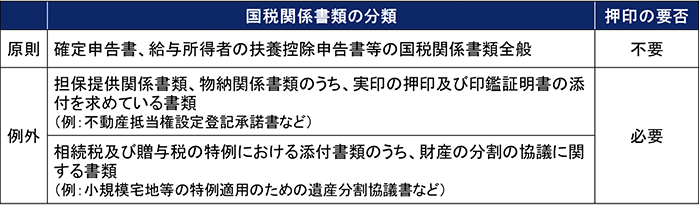

(1)押印義務の廃止

内容

税務手続きの負担軽減のため、税務署長等に提出する国税関係書類のうち、実印による押印や印鑑証明書の添付を求めているもの等を除き、押印義務が廃止されます。

適用期日等

令和3年4月1日以後に提出する税務関係書類について適用されます。

なお、施行日前においても、運用上、押印がなくても改めて求めない方針になっています。国税庁のHPでは、既に押印の取扱いについて、見直しの対象となる税務関係書類についてその旨が明記されています。

https://www.nta.go.jp/information/other/data/r02/oin/index.htm

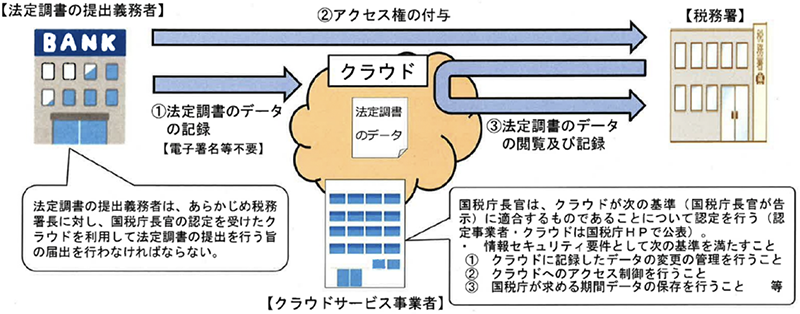

(2)クラウド等を利用した支払調書等の提出方法の整備

内容

法定調書を提出する者が、あらかじめ税務署長に届出た場合には、認定を受けたクラウド等に備え付けられたファイルに、法定調書のデータを記録し、かつ、税務署に法定調書のデータ閲覧権限等を付与することで、法定調書の提出を行うことができるようになります。

適用期日等

令和4年1月1日以後に提出する支払調書等について適用されます。

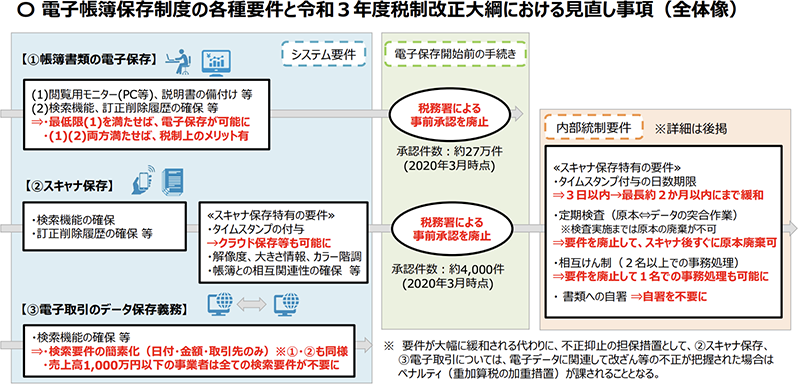

大幅緩和で大きく利便性向上が期待される電子帳簿保存に係る所要の整備

令和元年度、令和2年度に引き続き令和3年度においても電子帳簿保存法関係の緩和が行われます。今回の改正内容は、社会のデジタル化を一気に加速するために大幅な要件緩和となります。具体的にはシステム要件・事前手続き要件・内部統制要件の見直しが主軸となり、電子保存の利便性が一気に高まることになりそうです。

令和3年度の要件緩和

<1>国税関係「帳簿書類」の電磁的記録等による保存制度の見直し

1.承認制度が廃止されます

2.正規の簿記の原則に従って記録される国税関係帳簿書類について、自己が一貫して電子計算機を使用して作成する場合で、次の要件を満たす場合、電磁的記録の保存を行うことができるようになります。

①電子計算機のシステム関係書類を備え付けている

②電子計算機、プログラム、ディスプレイ、プリンタ及びこれの操作説明書を備え付け、ディスプレイ画面等に、整然かつ明瞭に、速やかに出力できること

③税務職員が質問検査権に基づき国税関係帳簿書類の電磁的記録のダウンロードを求めた場合に、これに応じること

3.現行の要件をすべて満たし、その旨を届出た者について、その電子帳簿(優良電子帳簿)に関連して過少申告があった場合には、過少申告加算税を5%軽減されます

4.検索要件の緩和が行われます

【現行の検索要件】

①取引年月日その他日付、取引金額その他主要な記録項目で検索

②日付又は金額の範囲を指定して検索

③2以上の任意の項目を組み合わせて検索

↓

【改正後の検索要件】

①の検索要件は「日付、金額、取引先」に限定

②③は、税務調査の質問検査権に基づくデータのダウンロードの求めに応じる場合には不要

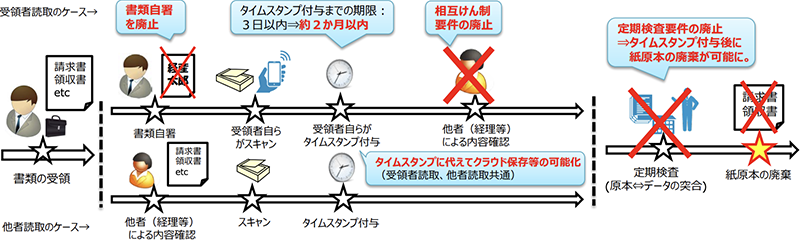

<2>国税関係「書類」に係るスキャナ保存制度の見直し

1.承認制度が廃止されます

2.タイムスタンプ要件が緩和されます

①付与期間を延長できます

現行:概ね3営業日以内

↓

改正後:記録事項の入力期間(最長約2ヵ月)

②国税関係書類への自署が不要となります

③訂正又は削除の事実及び内容を確認できるシステム(訂正又は削除を行うことができないシステムを含む)に保存する場合は、タイムスタンプを不要とすることができます

3.適正事務処理要件の廃止(相互けん制、定期検査が不要)されます

4.検索要件が緩和されます

上記、<1>国税関係「帳簿書類」の改正内容と同じです

5.電磁的記録の改ざん等の隠ぺい又は仮装があった場合、重加算税が+10%加重されます

<3>電子取引に係る電磁的記録の保存制度の見直し

1.タイムスタンプ要件が緩和されます

タイムスタンプ付与期間を、<2>スキャナ保存制度の期間と同じにし、最長2ヵ月以内に統一されます

2.検索要件の緩和

上記、<1>国税関係「帳簿書類」の改正内容と同じです

さらに、判定期間の売上高が1,000万円以下の事業者等で、税務調査の質問検査権に基づくデータのダウンロードの求めに応じる場合には、検索要件の全てを不要とすることができます

3.電磁的記録の改ざん等の隠ぺい又は仮装があった場合、重加算税が+10%加重されます

適用期日等

令和4年1月1日から施行

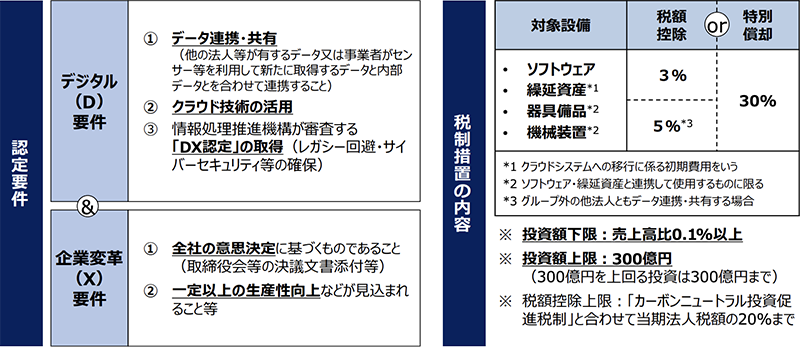

デジタルトランスフォーメーション(DX)投資促進税制の創設

概要

産業競争力強化法に新たな計画認定制度が創設され、DX(デジタルトランスフォーメーション)の実現に必要なクラウド技術を活用したデジタル関連投資を行った場合、投資額に対して特別償却30%又は税額控除3%(一定の場合は5%)の措置が講じられます。

制度

青色申告法人で産業競争力強化法の改正による「事業適応計画(仮称)」の認定を受けた法人が、その認定を受けたソフトウェア、機械装置、器具備品の取得又はソフトウェアの利用に係る費用(繰延資産)を支出した場合には、その対価の額に対し、30%の特別償却と3%の税額控除との選択適用ができるようになります。

※1.対象資産の取得価額の合計300億円が限度となります。

※2.税額控除の場合、グループ外の事業者とデータ連携する場合は、控除率は5%となります。また、控除限度額としては、カーボンニュートラル投資促進税制の税額控除額との合計で法人税額×20%が限度となります。

適用時期

産業競争力強化法の改正法の施行日から令和5年3月31日までの間に取得等をし、事業の用に供した資産に適用されます。

カーボンニュートラル投資促進税制の創設

概要

「2050年カーボンニュートラル」※に向けて、産業競争力強化法において規定される予定の「中長期環境適応計画」(仮称)に基づき導入される一定の設備について、投資額に対して特別償却50%又は税額控除5%(一定の場合は10%)の措置が講じられます。

※2050年までに温室効果ガスの排出を全体としてゼロにする目標のこと

制度

青色申告法人で産業競争力強化法の改正による「中長期環境適応計画(仮称)」の認定を受けた法人が、その認定を受けた「中長期環境適応生産性向上設備」又は「中長期環境適応需要開拓製品生産設備」を取得した場合には、その対価の額に対し、50%の特別償却と5%の税額控除との選択適用ができるようになります。

※1.対象資産の取得価額の合計500億円が限度となります。

※2.税額控除の場合、温室効果ガスの削減に著しく資するものの控除率は10%となります。また、控除限度額としては、デジタルトランスフォーメーション(DX)投資促進税制の税額控除額との合計で法人税額×20%が限度となります。

適用時期

産業競争力強化法の改正法の施行日から令和6年3月31日までの間に取得等をし、事業の用に供した資産に適用されます。

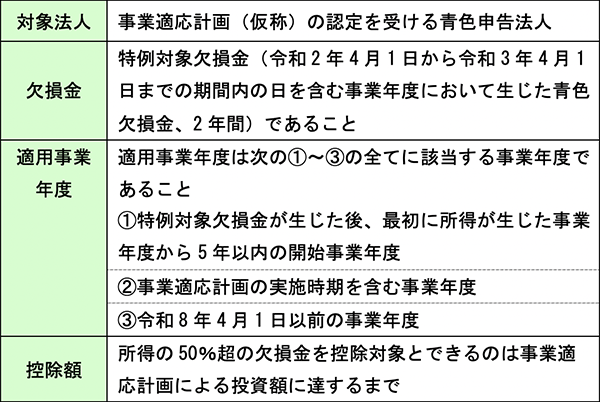

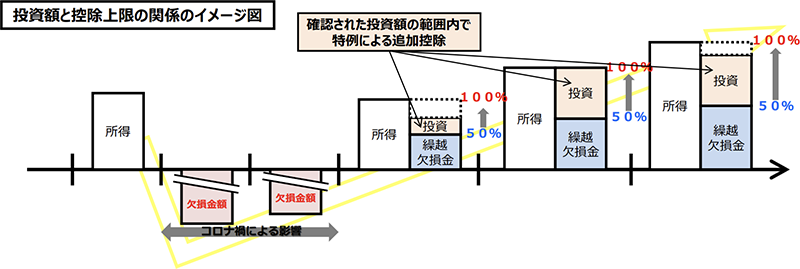

大企業における繰越欠損金の控除上限の特例

概要

コロナ禍の厳しい経営環境の中において、赤字企業でもポストコロナに向けて、事業再構築等に取り組み、経営改革に挑む企業に対し、繰越欠損金の控除上限の引き上げ措置が講じられます。

欠損金の控除上限が50%になっている大法人が対象となってきます。

制度

産業競争力強化法に新たな計画認定制度が創設され、事業再構築等に向けた投資内容を含む事業計画の認定を受けた企業について、コロナ禍に生じた欠損金を対象に、最長5年間、控除上限を投資の実行金額の範囲内で最大100%に引き上げられます。

適用時期

原則、令和2年4月1日から令和3年4月1日までの期間内の日を含む事業年度において生じた青色欠損金額について、一定の適用事業年度において適用されます。

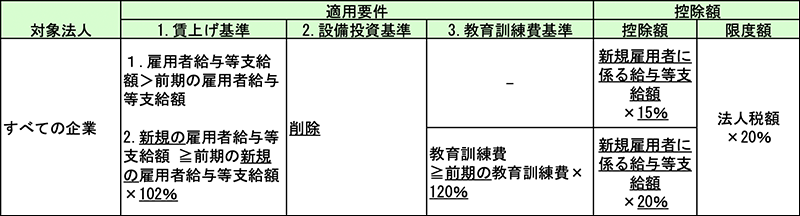

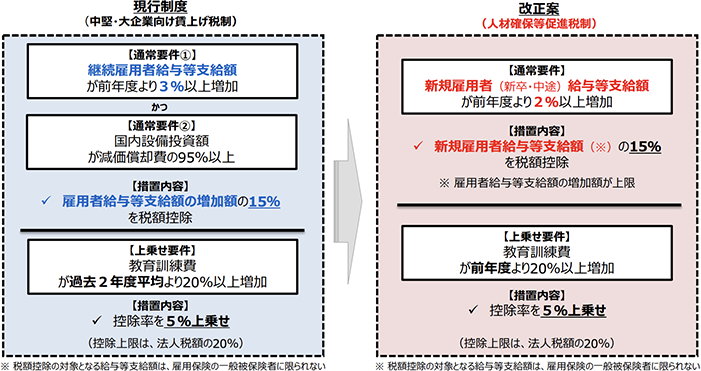

人材確保等促進税制への改組

概要

新卒・中途採用による外部人材の獲得や人材育成への投資を促進するため、新規雇用者の給与等支給額及び教育訓練費が増加した場合に税額控除ができるように見直されます。

大企業にとっては、現在の継続雇用者に対する賃上げをした場合の税制優遇はなくなり、新規雇用者に係る給与等に対する措置になるのが大きな違いといえます。

制度

現行制度との違い

適用時期

令和3年4月1日から令和5年3月31日までの間に開始する各事業年度に適用されます。

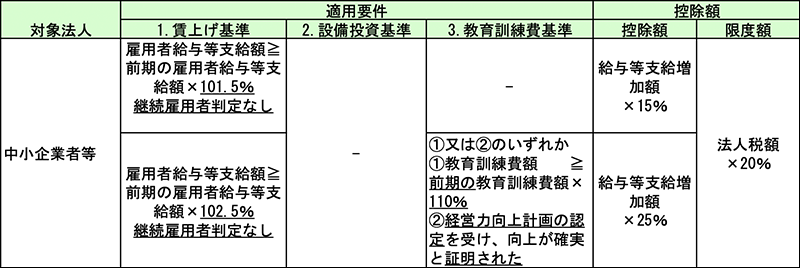

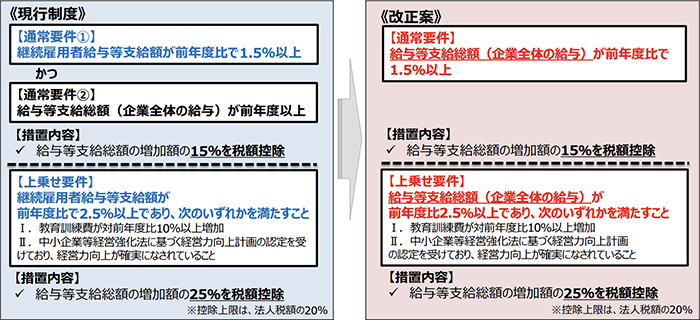

中小企業における所得拡大促進税制の見直し・延長

概要

賃上げだけでなく、雇用を増加させる企業を下支えする観点から、適用判定や控除対象の基礎となる給与等支給額の範囲を見直し、簡素化したうえで適用期限が2年延長されます。

制度

現行制度との違い

適用時期

令和3年4月1日から令和5年3月31日までの間に開始する各事業年度に適用されます。

研究開発税制の見直し

概要

研究開発投資を増額させることのインセンティブを継続させるため、控除上限の引上げ、控除率の見直しが行われます。

経済のデジタル化の中で、企業のビジネスモデル変革を促すため、クラウドを通じてサービスを提供するソフトウェアに関する研究開発の追加等、対象となる試験研究費も見直しがされます。

内容

1.総額型と中小企業技術基盤強化税制において、試験研究費の増加割合に応じた税額控除率の見直しがされます

2.総額型と中小企業技術基盤強化税制における控除上限を、条件を満たせば5%引上げ、最大、法人税額の40%が限度となります

3.オープン・イノベーション型について共同研究・委託研究の相手方の対象範囲の拡充と要件が追加されます

4.試験研究費の定義の見直しにより、試験研究費のうち、研究開発費として損金経理をした金額で非試験研究用資産(棚卸資産、固定資産及び繰延資産で、事業供用時に試験研究用に供さないもの)の取得価額に含まれるものも対象とされます

(該当例)税務において資産計上される自社利用ソフトウェアに含まれる試験研究費など

適用時期

令和3年4月1日から令和5年3月31日までの間に開始する各事業年度において適用されます。

株式対価M&Aを促進するための措置の創設

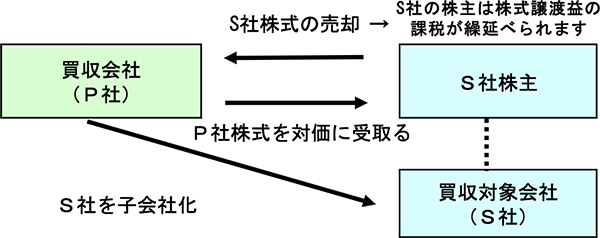

制度

会社法の見直しにより創設された「株式交付制度」を利用して、買収対象会社の株主が、株式を買収会社に譲渡し、その対価に買収会社の自社株式の交付を受けた場合、株式譲渡損益の課税を繰延べる制度が創設されます。

適用時期

大綱では適用期日等の具体的な明記はない状態です。

中小企業事業再編投資損失準備金制度の創設

制度

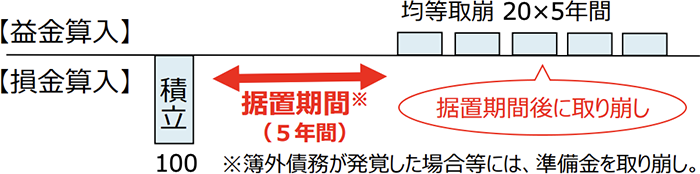

中小企業がM&A実施後に発生し得るリスク(簿外債務等)による株式等の価格低落による損失に備えるため、取得した株式等の取得価額の70%以下の金額を「中小企業事業再編投資損失準備金」として積立てたものを、損金算入できる措置が講じられます。

この準備金は、5年間の据置期間経過後、原則、5年間で均等額を取崩して益金算入します。

この適用を受けるためには、中小企業等経営強化法の経営力向上計画(経営資源集約化措置(仮称)の認定が必要になります。

適用時期

中小企業等経営強化法の改正法の施行日から令和6年3月31日までの間に経営力向上計画の認定を受け、その認定に従って取得する株式等について適用されます。

その他、基本的に2年間延長される措置

中小企業者等の法人税の軽減税率(所得金額年800万円まで15%)の特例制度

中小企業投資促進税制(一定の設備投資に対し30%特別償却又は7%税額控除)

※要件追加:対象事業として不動産業、物品賃貸業、料亭、バー、キャバレー、ナイトクラブ等が追加されます

中小企業経営強化税制(経営力向上計画による設備投資に対し即時償却又は10%税額控除)

※要件追加:特定経営力向上設備等に追加設備があります

アクタス税理士法人

藤田 益浩(ふじた ますひろ)氏

中小企業と経営者への税務コンサルティングを中心にサービス提供を行っている。経営者の身近なアドバイザーとなる親身なコンサルティングを信条としている。その他、税務会計に関するセミナー講師も多数行っている。

OBC 360のメルマガ登録はこちらから!

![公認会計士に聞く!<br>[2027年施行]新リース会計基準の会計処理|借手が押さえておきたいポイントとは](https://www.obc.co.jp/hubfs/360/img/article/pic_post435_thumb.png)